Что будет если не платить микрозайм в мфо — чем грозит неуплата должнику

Содержание:

- Как получить законную отсрочку по выплате займа?

- Что будет если, не платить микрозайм вообще

- Если не платить кредит банку, что будет? Что грозит должнику?

- Как не платить большие проценты по микрозайму?

- Что будет, если вы набрали микрозаймов, которые не можете оплачивать

- Как сохранить кредит за собой?

- 5 советов должникам

- Судебное разрешение вопроса долга

- Какие могут быть неприятности

- Что будет, если вы набрали микрозаймов, которые не можете оплачивать

- Если просрочка микрозайма все-таки случилась: штрафные санкции

- Случайности при оплате займов

- Что такое микрозайм и как он работает

- Как поступить?

- Как себя вести, если нечем оплатить микрозаймы

- Варианты решения проблемы неплатежей

- Что будет, если не платить микрозайм вообще

- Советы заемщикам

- Заключение

Как получить законную отсрочку по выплате займа?

Для тех, кого интересует вопрос, как избавиться от займов, если платить нечем, важно понимать, что долги необходимо возвращать. Когда клиент готов оплатить и не собирается оспаривать долги, он может обратиться в компанию с просьбой кредитных каникул или отсрочке платежа

Необходимо аргументировать свою просьбу и убедить кредитора в твердом намерении накопить средства и рассчитаться по задолженности.

Для этого важно аргументировать свои слова документами, подтверждающими изменение финансового положения. В случае одобрения, компания разрабатывает новый график погашения с учетом просьбы клиента.. Обращение с просьбой пролонгации договора должно подаваться в МФО

Важно постараться соблюсти все правила обращения и зафиксировать их. В некоторых случаях вопрос удается решить в досудебном порядке обойдясь мировым соглашением.

Обращение с просьбой пролонгации договора должно подаваться в МФО

Важно постараться соблюсти все правила обращения и зафиксировать их. В некоторых случаях вопрос удается решить в досудебном порядке обойдясь мировым соглашением.

Если заем был получен по программе залогового имущества и все тонкости соглашения были соблюдены с учетом законодательства, кредитор имеет право претендовать на залоговое имущество и начать процедуру перехода права собственности. Однако, если сделка является сомнительной, стоит воспользоваться правом подать исковое заявление и защитить свои права на собственность. Только суд может принять решение о продаже имущества должника в пользу кредитора.

Согласно ст. 808 ГК РФ договор должен быть составлен письменно. А ст. 812 ГК РФ предполагает законное оспаривание договора. МФО являются законными участниками финансового рынка и работают, руководствуясь рядом нормативно-правовых документов и внутренних правил, которые разрабатываются на основании Закона о микрокредитовании. Вопросы кредитования регулируются Законом «О потребительском кредите» от 21.12.2013 г. № 353 ФЗ.

Что будет если, не платить микрозайм вообще

Процесс взыскания просроченного долга может затянуться. С первого дня просрочки с должником начинает взаимодействовать служба взыскания МФО. Она может действовать довольно жестко. Если гражданин продолжает уклоняться от выплат, дело передается коллекторскому агентству. Порой микрофинансовые организации не передают дела на взыскание сторонним компаниям, они просто имеют в своем штате сотрудников, которые занимаются этим вопросом.

Первоначальный процесс взыскания по долгам в отношении банков и МФО существенно различается. Банки стандартно сотрудничают с легальными коллекторскими агентствами, которые в процессе взаимодействия с должником применяют законные методы. Но если вы — заемщик МФО, стоит готовиться к сильному давлению. В СМИ постоянно фигурирует информация о зверствах черных коллекторов, которые работают именно на микрофинансовые организации.

Вам нужно будет быть готовым к следующим действиям взыскателей:

- вам будут постоянно звонить, давить на вас психологически;

- звонки будут поступать вашим родственникам и друзьям;

- коллекторы могут ходить по вашим соседям, говорить о вас плохо;

- в вашем подъезде могут появиться нелицеприятные надписи;

- визиты взыскателей к вам домой;

- они могут звонить вам на работу;

- порча замков, глазков и прочее.

Все эти методы давления противоречат Закону о коллекторской деятельности, который вступил в силу с начала 2017 года. Если в отношении вас применяются такие действия, то вам необходимо обращаться в прокуратуру, полицию, Роскомнадзор (если коллекторы разглашают ваши данные, звонят всем подряд). Служба приставов — надзорный орган над всеми коллекторскими фирмами, поэтому жалобы на противозаконные действия взыскателей можно направлять и в ФССП или звонить на телефон горячей линии этой службы.

Если не платить кредит банку, что будет? Что грозит должнику?

За прошедшие десятилетия банки и МФО практически «привыкли» к просрочкам со стороны заемщиков

Важно понимать, что при недельной просрочке никто не будет сразу подавать в суд или продавать долг коллекторам. Сначала будут предприняты все возможные меры по мирному урегулированию процесса.

Если платежи не поступают месяц, два, три, сотрудники банка будут настойчиво пытаться дозвониться должнику. Их задача — выяснение ситуации. Если дебитору снизили зарплату, его сократили с должности, банк по своей инициативе может предложить , подскажет, куда обратиться, если денег нет временно.

Если проходит 3 месяца, деньги не поступают, кредит не гасится совсем, должник не идет на контакт с кредитором, возможен переход на следующий этап взаимоотношений. Банк в соответствии с ГК РФ имеет право направить должнику уведомление о расторжении кредитного договора и требование о досрочном погашении задолженности, включая начисленные проценты.

Как не платить большие проценты по микрозайму?

Есть несколько способов снизить сумму задолженности по интернет-займу или не выплачивать её вовсе:

- Воспользоваться услугами реструктуризации в МФО. Это не снимет с вас обязательств, но если возникла какая-то трудная жизненная ситуация, вы сможете снизить финансовую нагрузку. Реструктуризация предполагает увеличение срока займа и уменьшение ежемесячного платежа.

- Оформить рефинансирование. Другие банки или МФО могут выдать вам новый кредит на более выгодных условия, что поможет вам покрыть действующие долги.

- Объявить себя банкротом. Это можно сделать только через суд. При этом имейте в виду, что ваше имуществом будет распродано с торгов для погашения долгов.

- Подать в суд на МФО при наличии нарушений в ее деятельности. Выявить нарушения может только юрист, изучив договор займа.

- Дождаться, пока компания подаст на вас в суд. Это не лучшее решение, поскольку практически гарантировано суд встанет на сторону МФО, и вас обяжут выплатить долг. Но чаще всего сумма штрафа списывается, а долг фиксируется. Так вы выплатите меньше.

Нарушения в работе МФО

Бывают ситуации, в которых МФО действует незаконно или превышает свои полномочия:

- Начисляет пени и проценты в большем размере, чем это положено по закону. Штраф начисляется ежедневно с первого дня просрочки, но он не может превышать 20% годовых или 0,055% в день. Общая сумма долга не может вырасти более чем в четыре раза. То есть если вы взяли 20 тысяч, 80 тысяч рублей — это предельная сумма, которую может требовать МФО.

- МФО не зарегистрирована в гос. реестре. В этом случае микрофинансовая организация не имеет права заключать с вами договор, и он будет признан недействительным.

- Продолжает требовать возврат денежного займа, если долг уже передан коллекторскому агентству.

- Изменяет условия договора. Обязательно читайте договор, который вы подписываете, чтобы узнать, что может и не может сделать микрофинансовая компания. Если после заключения договора ставка была изменена в большую сторону, это повод обратиться в суд.

- Заключает договор с недееспособным гражданином.

- Обманывает или вводит в заблуждение. Потребуется доказать факт обмана.

- Предоставляет займ лицу, не достигшему 18 лет.

- Сотрудники компании портят имущество, преследуют вас или ваших близких, совершают большое количество звонков, в том числе в ночное время.

Если вы обнаружили любое из вышеуказанных нарушений со стороны микрофинансовой организации, необходимо обратиться в полицию, службу приставов или Центробанк. В этом случае договор будет признан ничтожным, а на момент судебных разбирательств начисление процентной ставки будет приостановлено.

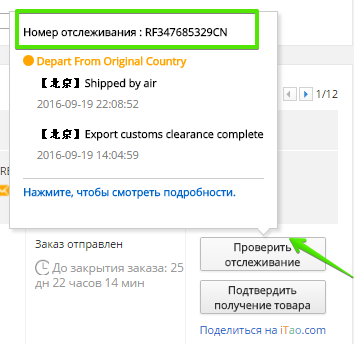

Отсрочка оплаты

В большинстве микрофинансовых организаций можно продлить срок займа. Это поможет перенести дату платежа на несколько дней, не испортив при этом кредитную историю. Вы можете подать заявление, обратившись в офис компании, или оставить заявку в личном кабинете на сайте МФО.

В большинстве случаев услуга бесплатная, потребуется только выплатить проценты, которые набежали за дни пользования займом. Но иногда компания взимает фиксированную комиссию. Продлевать один займ можно 4-6 раз.

Срок исковой давности по займам

Срок исковой давности по кредитному договору составляет три года. Но не стоит думать, что если не платить микрозайм 3 года, то МФО не имеет права подать в суд. Это вполне возможно. Однако, согласно статье 199 ГК РФ, истечение срока давности может послужить причиной отказа в иске.

Что будет, если вы набрали микрозаймов, которые не можете оплачивать

Как только заемщик совершает просрочку, кредитная организация уже на следующий день начинает начислять пени. Вся работа МФО подчиняется Центральному Банку. Он оберегает заемщиков от произвола компаний, которые выдают микрозаймы.

Существуют законные ограничения по применению штрафных санкций к проблемным должникам:

- Пени не могут превышать 20% годовых, то есть это примерно 0,055% за каждый день просрочки. Но при этом продолжается начисление процентов, которые указаны в кредитном договоре.

- За счет штрафных санкций долг не может увеличиться более чем в 4 раза. То есть если вы взяли в долг 5000 рублей, то к возврату МФО не может требовать более 20000 рублей.

Все микрофинансовые организации, которые входят в реестр МФО, опубликованный на сайте Центрального Банка, эти нормы соблюдают. Поэтому, если вы набрали кучу займов, вы можете без проблем самостоятельно посчитать максимальные суммарные требования всех кредиторов, которые могут быть к вам предъявлены. На прощение долгов рассчитывать не стоит.

Как сохранить кредит за собой?

Существует несколько основных вариантов, которые позволят вам частично или полностью сохранить кредит за собой.

Реструктуризация долга или рефинансирование

На первом этапе кредиторы готовы идти на компромисс, потому что для них главное – вернуть свои средства, пусть и в течение более длительных сроков.

Обратиться с просьбой о реструктуризации долга следует в письменной форме, т.к. сотрудники банка могут отказать в устной просьбе. На письменный запрос будет дан официальный ответ. При согласии банка на реструктуризацию вам нужно будет согласовать схему изменения платежей. Сделать это можно путем:

- пересчета общего размера производимых ежемесячных платежей;

- перерасчета выплачиваемых процентов. Сначала банк может уменьшить ставку по выданному кредиту, чтоб сократить общую сумму процентов, а ближе к концу снова увеличить ее;

- увеличение срока исполнения кредитного договора;

- отмены штрафных санкций за просрочку;

- предоставление «кредитных каникул» по процентам. Это редкий, но очень выгодный вариант. Заемщик погашает общую сумму кредита без выплаты процентов. Существенно сократить платеж в этой ситуации не получится, но реально уменьшится общая переплата по кредиту.

Каждое финансовое учреждение устанавливает свои правила проведения реструктуризации. Для получения такой возможности заемщик собирает необходимые документы (справку о месте работы, заработке и иных доходах) характеризующие его финансовое состояние.

Рефинансирование используется в случае, когда заемщику сложно по объективным причинам выплачивать большие по величине ежемесячные платежи. Например, если деньги в долг в банке брались в иностранной валюте, после чего произошел существенный скачок курса, который не позволяет в дальнейшем погашать кредит своевременно по причине наличия у заемщиков доходов в рублях.

Если заемщик понимает, что скоро не сможет уплачивать долг, то следует заранее обратиться в банк. Дополнительным стимулом в этой ситуации будет отсутствие необходимости выплачивать штрафы в случае просрочки платежей.

В некоторых ситуациях при смене места работы банки предоставляют клиенту возможность временно не платить кредит, включая такой пункт в стандартный договор. В особо тяжелых ситуациях кредитор может предоставить полную отсрочку по платежам на 2-3 месяца без каких-либо штрафных санкций.

Оформление займа в другом банке для погашения действующего кредита

Для решения проблем по займу, взятому в одном банке под более высокие проценты, можно попытаться взять кредит в другом финансовом учреждении с более мягкими условиями и длительным сроком. Это особенно актуально, если большая часть первого кредита уже погашена, в противном случае закрыть задолженность сразу по двум займам будет проблематично.

«Заморозка» кредита

Если ни один из предыдущих вариантов задействовать не удалось, и банк стоит на первоначальных позициях, то спор будет решаться в суде. Урегулировать такую проблему лучше сразу, затягивание лишь приведет к увеличению долга, который придется все равно выплачивать, но уже с большими процентами. Не следует ждать момента, когда банк подаст иск в суд, лучше сделать это самостоятельно, обратившись за помощью к опытному юристу нашей компании. Подготовив и отправив исковое заявление в судебный орган, не следует ожидать списания долгов по кредитам. На время разбирательства дела возврат суммы займа будет заморожен, общая сумма задолженности перестанет расти, не будут начисляться пени и штрафные санкции. Именно по этой причине банковские учреждения стараются обращаться в судебные органы только в самых крайних случаях, чтобы не уменьшать свою реальную прибыль.

Если вы на заседании изложите свои аргументы и предъявите доказательства невозможности погашения задолженности, суд может оказаться частично на вашей стороне, но общую сумму оставшегося займа все равно придется вернуть.

Практические рекомендации

Не нужно тянуть время и рассчитывать на то, что банк пропустит срок исковой давности обращения в суд за возвратом задолженности. Срок исковой давности составляет три года.

Но стоит учесть и нюансы. Во-первых, по окончании указанного периода вы тоже не сможете обратиться в суд с просьбой об уменьшении задолженности или списании процентов и пени. Во-вторых, даже если банк и пропустит этот срок, это не лишает его права продать долг коллекторской компании.

5 советов должникам

- Не прячьтесь от кредитора, если вам нечем выплачивать долг. Помните о своих правах и обязанностях. Уклонение от последних отрицательно повлияет на вас в суде.

- Вовремя обратитесь в микрофинансовую организацию и признайтесь в невозможности вернуть долг. Возможно, она пойдет вам навстречу и согласится подождать. Делать это нужно незамедлительно, чтобы не усугубить ситуацию. Не бойтесь обращаться к кредитору — МФО тоже невыгодна потеря времени, сил и средств.

- Сохраняйте юридические доказательства: квитанции о внесении оплаты, письма и сообщения от кредитора или коллекторов. Это пригодится во время судебного процесса.

- Посоветуйтесь с юристом, лишь после этого действуйте.

- Не уклоняйтесь от посещения суда, если пришла повестка. Вы можете улучшить предписания суда при личном присутствии и избежать неприятных последствий.

Получить рефинансирование за 1 час

Заполните анкету и узнайте, какие банки готовы одобрить вам рефинансирование. Выберите банк, подайте онлайн заявку и рефинансируйте кредиты уже сегодня.

Судебное разрешение вопроса долга

Одним из последствий невозврата заемных средств является обращение кредитора в суд. Если иные методы воздействия не возымели положительных последствий – микрокредитору ничего не стоит обратиться за судебным разрешением возникших трудностей.

Практика показывает, что в большинстве открываемых дел суд принимает сторону кредитора. Заемщик может рассчитывать на смягчение некоторых штрафных санкций, либо отмену какого-то количества начисленных пени – тут все зависит от действий кредитора и заключенной договоренности.

Как только суд выносит решение в пользу кредитора, задолженность принудительно исчисляется с заемщика:

- По предоставленной информации о заемщике изыскиваются варианты возврата.

- Замораживаются счета в банках.

- Описывается имеющееся имущество.

- Берется в расчет получаемая заработная плата, иные доходы заемщика.

В принудительном порядке не менее половины получаемого заемщиком дохода будет перечисляться в пользу кредитора.

Какие могут быть неприятности

Неуплата микрозайма всегда влечет за собой другие проблемы. Это:

- Пятно на кредитной истории, которое станет черной меткой для всех банков. Это означает, что вам будут недоступны кредиты и микрозаймы, вам откажут даже в рассрочке в любом магазине.

- Каждодневно растущие штрафы, проценты и пени за неуплату микрозайма. Так как проценты в МФО достаточно высокие, то и штрафные санкции будут немаленькие. В итоге вам придется заплатить сумму, многократно превышающую первоначальный долг.

- МФО продаст ваш долг по микрозайму коллекторскому агентству, что не сулит ничего хорошего. Начнутся постоянные звонки, слежка, угрозы.

Что будет, если вы набрали микрозаймов, которые не можете оплачивать

Как только заемщик совершает просрочку, кредитная организация уже на следующий день начинает начислять пени. Вся работа МФО подчиняется Центральному Банку. Он оберегает заемщиков от произвола компаний, которые выдают микрозаймы.

Существуют законные ограничения по применению штрафных санкций к проблемным должникам:

- Пени не могут превышать 20% годовых, то есть это примерно 0,055% за каждый день просрочки. Но при этом продолжается начисление процентов, которые указаны в кредитном договоре.

- За счет штрафных санкций долг не может увеличиться более чем в 4 раза. То есть если вы взяли в долг 5000 рублей, то к возврату МФО не может требовать более 20000 рублей.

Все микрофинансовые организации, которые входят в реестр МФО, опубликованный на сайте Центрального Банка, эти нормы соблюдают. Поэтому, если вы набрали кучу займов, вы можете без проблем самостоятельно посчитать максимальные суммарные требования всех кредиторов, которые могут быть к вам предъявлены. На прощение долгов рассчитывать не стоит.

Если просрочка микрозайма все-таки случилась: штрафные санкции

Если микрофинансовая организация не предоставляет услугу пролонгации, или если клиент все равно не смог ею воспользоваться, заем уходит в просроченные. Можно выделить несколько причин причины просрочки:

- заемщик изначально не рассчитал свои силы;

- задержка заработной платы;

- потеря работы;

- низкая финансовая грамотность гражданина;

- заболевание;

- возникновение иных финансовых проблем.

Размер неустойки (штрафа, пени) за неисполнение или ненадлежащее исполнение заемщиком обязательств по возврату потребительского кредита (займа) и (или) уплате процентов на сумму потребительского кредита (займа) не может превышать двадцать процентов годовых в случае, если по условиям договора потребительского кредита (займа) на сумму потребительского кредита (займа) проценты за соответствующий период нарушения обязательств начисляются.

Закон предусматривает несколько вариантов начисления штрафных санкции, но МФО применяют именно этот: на сумму займа продолжают начисляться проценты, кроме того, на сумму просрочки ежедневно набегает 20% годовых или в день 20/365=0,055% от просроченной суммы.

Пример расчета:

- Вы получили в МФО заем на сумму 15000 рублей по ставке 2% в день на две недели. Получается, что сумма ежедневных процентов составляет 300 рублей, за две недели проценты составят 4200 рублей. В дату платежа заемщик должен обеспечить на счету сумму 19200 рублей.

- Если он совершает просрочку, то на 19200 рублей начисляется пеня в размере 0,055% в день — это 10,5 рублей за каждый день, пока заем не будет погашен.

- Ежедневно, пока есть просрочка, на сумму будут набегать 300 рублей процентов и 10,5 рублей пени, что составит 310,5 копеек.

- Если не платить 30 дней, то сумма долга вырастет на 9315 рублей, к возврату по итогу 30-го дня просрочки будет полагаться уже 19200+9315=28515 рублей. То есть за месяц в данном случае долг вырастет почти в два раза относительно изначально полученной в долг суммы.

По закону сумма долга по микрокредиту, увеличенная за счет штрафных санкций, не может превысить в 4 раза полученную изначально сумму. То есть если вы получили в 15000 рублей, то за счет просрочки долг не может увеличиться более чем до 60000 рублей.

Случайности при оплате займов

Примем к сведению, что не все задолженности могут возникать намеренно. Существует ряд обстоятельств, при которых соискатель задерживает оплаты, порой даже несознательно.

Микрокредитная организация «Быстроденьги» позволяет осуществлять выплату по задолженности различными способами, среди которых предлагаются:

- оплата через банковские операции;

- оплата посредством платежных систем «QIWI», «Элекснет»;

- оплата денежными переводами «Contact», «Золотая Корона».

Минус таких финансовых сделок заключается в том, что время совершения операции может занимать от нескольких минут, до нескольких рабочих дней, особенно это касается операций с банковскими счетами.

Неправильный расчет доставки денег ведет к просроченной задолженности и начислению штрафных санкций со стороны «Быстроденьги». Необходимо делать скидку на то время, которое потребуется деньгам, чтобы быть зачисленными на счета компании «Быстроденьги».

Что такое микрозайм и как он работает

В микрозаймовой организации вы получите деньги на условиях, прописанных в договоре. Это значит, что полученные средства придется возвращать по процентной ставке, которую установил заимодавец.

Микрофинансовые организации появились в России в начале 2000-х годов. Как правило, МФО выдают небольшие займы от 5000 до 30000 рублей, но под большие проценты.

Особенности микрозаймов:

- Выдаются под только паспорт РФ, без справок о доходах и прочего;

- Характеры большой процентной ставкой;

- Большие штрафы и пени за просрочки;

- Большая вероятность одобрения займа;

- Можно оформить займ онлайн, не выходя из дома — через интернет;

- МФО могут доставить проблемы, если вовремя не погашать долг;

- С микрозаймами можно экономить.

Как поступить?

Когда берешь кредит, даже малую сумму и на короткий срок – всегда стоит придерживаться нескольких правил:

- внимательно читать договор и предлагающиеся дополнения;

- постараться рассчитать собственные возможности выплаты долга и процентов;

- не брать деньги в долг, если на то нет крайней необходимости;

- если нет возможности вернуть долг в срок, оговоренный в соглашении, следует обратиться к микрокредитору.

Большинство микрофинансистов идут навстречу сознательным клиентам и предлагают как пролонгацию договоров, так и возможность реструктуризации долга. Не бывает безвыходных ситуаций. Прежде чем брать на себя обязательства денежного характера, стоит несколько раз задуматься на тему – что будет, если не платить микрозаймы.

Как себя вести, если нечем оплатить микрозаймы

Что мне будет, если есть непогашенная задолженность по кредиту, как правильно себя вести, когда каждый день напоминают об оплате, можно ли не платить микрокредит, взятый онлайн — эти вопросы не дают покоя должникам МФО. Онлайн-займ, оформленный в интернете, имеет такую же юридическую силу, что и подписанный договор в банке. Ответственность за неуплату такая же, как и последствия невыплаты.

Мы уже разобрались, к каким методам обратиться, чтобы не допустить дело до суда. Напомним, что может сделать должник, чтобы рассчитаться с просроченным займам.

- Попросить отсрочку кредита. Помним, что МФО не всегда соглашаются предоставить эту услугу, но стоит попробовать удобный способ облегчить выплату.

- Пролонгация или «кредитные каникулы», когда заемщик некоторое время погашает только проценты.

- Реструктуризация. Кредитор позволяет должнику оплачивать задолженность меньшими суммами.

- Перекредитование (рефинансирование). Возможность взять другой кредит в том же МФО под меньший процент на длинный срок, чтобы покрыть задолженность и иметь возможность вовремя вносить оплату.

- Попытаться признать договор недействительным. Проконсультироваться у хорошего юриста, внимательно изучить договор, проверить регистрацию финучреждения.

- Объявить банкротство. Это крайняя мера, позволяющая завершить долгий изнурительный период разбирательства с кредитором. При этом процедура финансово невыгодная для должника.

Чего не нужно делать клиентам, имеющим долги в микрофинансовых организациях? Не стоит скрываться. Избавиться от номера телефона, изменить место жительства несложно. Но коллекторы или судебные приставы ищут должников разными способами. В мире, где каждый шаг отображается онлайн, легко найти человека даже по соцсетям. Также есть адрес регистрации в кредитном договоре.

Нужно перестать брать новые микрозаймы в других МФО на невыгодных условиях, чтобы скрыть свою неплатежеспособность и рассчитаться со старыми долгами. Когда клиенту сложно покрыть старый заем, вряд ли он сможет рассчитываться с новыми.

Варианты решения проблемы неплатежей

Я не буду рассматривать варианты, которые предлагают некоторые должники в своих отзывах на работу МФО, начиная от смены номера телефона, переписывания имущества на родственников и заканчивая игрой в прятки со взыскателем. Эти меры незаконные, для семьи должника могут иметь тяжелые психические и финансовые последствия.

Есть у меня один знакомый, который был должен кредитору некоторую сумму. Решил принципиально не платить. Ушел с официальной работы и устроился без оформления на другую с зарплатой в конверте. Потом еще долго обвинял кредитора, что из-за него был вынужден так поступить. Сетовал на отсутствие стажа, социальных выплат и пр. Это нормальная позиция?

Рассмотрим законные действия заемщика по решению проблем с неплатежами.

Пролонгация займа

Все крупные МФО из топ-10 предоставляют своим клиентам услугу пролонгации. Это продление срока возврата займа. Некоторые организации разрешают пользоваться ею неоднократно.

Пролонгация выгодна обеим сторонам:

- Заемщик получает передышку и время на то, чтобы найти деньги (например, в случае задержки зарплаты). Кроме того, он не портит свою кредитную историю возникшими просрочками.

- МФО рассчитывает, что вернет свои деньги, пусть и не сразу. Это лучше, чем еще больше усугубить ситуацию и взыскивать долг через суд. Последний может разрешить должнику, например, не платить проценты, увеличить срок выплаты долга и другие способы смягчения условий возврата.

Услуга платная, является источником дополнительного заработка для кредитора. Как правило, до подключения пролонгации надо выплатить проценты по займу.

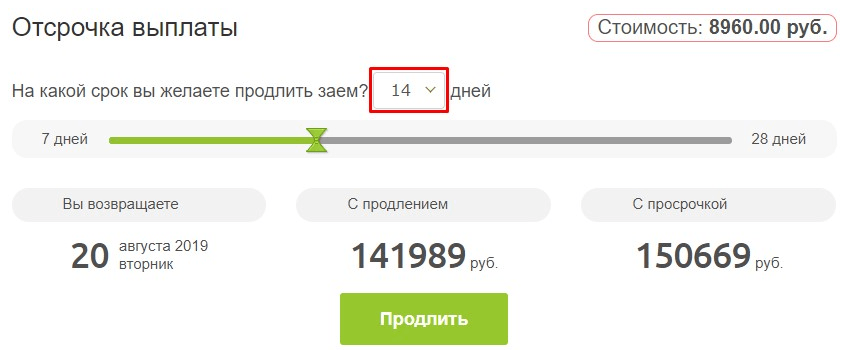

Условия отличаются в разных МФО: по срокам продления и стоимости услуги, количеству раз для использования. Например, в MoneyMan заем можно продлить на срок от 1 до 4 недель неоднократное число раз. Услуга активируется только после ее оплаты. Стоимость продления зависит от суммы долга и количества дней отсрочки. Но услуга недешевая.

Пример расчета, представленный в MoneyMan:

- сумма займа – 80 000 руб.;

- срок – 126 дней;

- сумма к возврату – 131 045,67 руб.

Продление запросили на 14 дней. Пролонгация обошлась в 8 960 руб. Немало, но меньше, чем пришлось бы заплатить с учетом штрафов.

Перекредитование

Один из возможных способов погасить накопившийся долг – это перекредитование, т. е. оформление кредита в другой финансовой организации (МФО или банк).

Если просрочка допущена, то сведения об этом МФО передает в бюро кредитных историй. К сожалению, это снижает шансы на получение кредитов в банках на хороших условиях. Как вариант, можно рассмотреть получение кредитной карты. Требования к заемщикам не такие строгие.

Например, в Тинькофф Банке из документов понадобится только паспорт. В банке Уралсиб – паспорт и один документ на выбор: СНИЛС, водительские права, ИНН, загранпаспорт. Для получения минимальной суммы кредитного лимита справки о доходах не требуется.

Но без просмотра кредитной истории одобрение кредитки все равно не пройдет. Поэтому можно надеяться только на лояльность банка. Сумма кредитного лимита будет минимальная. Но в случае положительного решения банка у заемщика будет еще несколько недель льготного периода, чтобы исправить свое финансовое положение.

Опасность попадания в воронку “кредит для погашения другого кредита” очень большая. Этот способ нельзя брать на вооружение как самый приемлемый. Слишком легко еще глубже погрузиться в долговую яму и никогда уже из нее не выбраться.

Банкротство

Еще один шаг избавиться от долгов – объявить себя банкротом. К сожалению, результатом станет не только жизнь без кредитов, но и сколько-нибудь ценного имущества. Его реализуют в счет погашения долга. Кроме того, статус банкрота накладывает ограничения:

- на передвижение (нельзя выехать за границу);

- на распоряжение оставшимся имуществом (только с разрешения финансового управляющего);

- на занимание определенных должностей (например, нельзя работать руководителем 3 года);

- на получение кредитов (вряд ли кто-то согласится выдать деньги в долг банкроту).

Для запуска процедуры банкротства необходимо соблюдение определенных условий:

- Просрочки по кредитам составляют не менее 3 месяцев.

- Сумма задолженности – не менее 500 тыс. руб.

Процедура затратная по времени и по деньгам. А результат может быть совсем не радостный. Кроме того, накопить долг в полмиллиона можно только при условии нескольких займов в разных МФО с учетом действующих ограничений на сумму переплаты (1,5-кратное увеличение суммы займа). Но для заемщиков, которые задолжали еще до 2019 года, совет с банкротством будет актуальным, т. к. предельного значения для долга не существовало.

Что будет, если не платить микрозайм вообще

Если перестать оплачивать микрозайм совсем, вы навлечете на себя большие проблемы:

- Ваша кредитная история испортиться. Это станет препятствием для получения займа в другом банке или рассрочки в магазинах.

- Сумма долга будет расти ежедневно из-за штрафов за просрочку платежа. В результате сумма, которую МФО будет требовать к возврату через суд, может в разы превышать первоначальный долг.

- Если адвокат микрофинансовой организации сможет доказать, что вы намеренно не платили долг, суд признает такие действия мошенническими. Ущерб, нанесенный микрофинансовым организациям в особо крупных размерах, карается по закону тюремным заключением.

- МФО передаст ваш долг коллекторскому агентству, сотрудники которого отравят вашу жизнь постоянными звонками, угрозами, травлей.

Советы заемщикам

Клиент еще на этапе оформления займа должен понимать, что он принимает на себя определенные риски. Нужно просчитывать все возможные варианты и вероятность наступления форс-мажорных обстоятельств. Но если ситуация все же пошла не по плану, и долг возник, не стоит пускать все на самотек. Нужно постараться максимально оперативно решить проблему.

Приведем несколько советов заемщикам, которые помогут решить проблемы с долгом в МФО:

1

Попытаться погасить долг за счет полученных денег от родственников. Обычно с близкими людьми договориться об удобной схеме погашения задолженности гораздо проще.

2

Пообщаться с кредитором по поводу реструктуризации долга. Иногда компании идут на подобные соглашения, даже если невыплата была вызвана не самыми уважительными причинами.

3

Найти дополнительные источники дохода. В настоящее время существует много вариантов подработки, например, через интернет. За счет дополнительного поступления денег долг закрыть будет проще.

4

Оформить рефинансирование. Существуют специализированные агентства по рефинансированию займов. Они предлагают довольно удобные условия погашения долга и индивидуально подходят к каждой ситуации.

Заключение

Взять кредит и не платить – ситуация возможна только в случае трагических событий в жизни заемщика. Тогда уместно обратиться в МФО с объяснениями и просьбой о реструктуризации долга. Стоит предоставить подтверждающие документы бедственного положения, например, потери работы, смерти близкого человека, серьезного заболевания. Известны случаи, когда кредитные организации идут навстречу.

Если нечем платить, то можно дождаться судебного иска и решения суда. Для смягчения условий кредитования (списания части долга, снижения процентов, отмены штрафов, увеличения срока для возврата) тоже надо подготовить документы, доказывающие невозможность погасить долг перед МФО. Анализ судебной практики показывает, что решения в пользу заемщика – это совсем не редкость.

Я не желаю нашим читателям оказаться в ситуации, когда придется применять описанное в этой статье на практике. Но если вы имели дело с невыплатой долга МФО, напишите, как вышли из ситуации. Думаю, вам будут благодарны не только авторы этого блога, но и читатели.