Банковские вклады (депозиты в банках)

Содержание:

- Обзор вкладов

- Депозитный или текущий счет: как узнать

- Преимущества вкладов и депозитов

- Как открыть депозит

- Требования к клиенту

- Условия по накопительным счетам в банках

- Депозитный счёт: определение и назначение

- Расчет доходности — пошаговая инструкция

- Виды банковских вкладов и депозитов с возможностью снятия средств

- Открытие депозита

- Проценты по депозитам

- Что такое вклад

- Заключение

Обзор вкладов

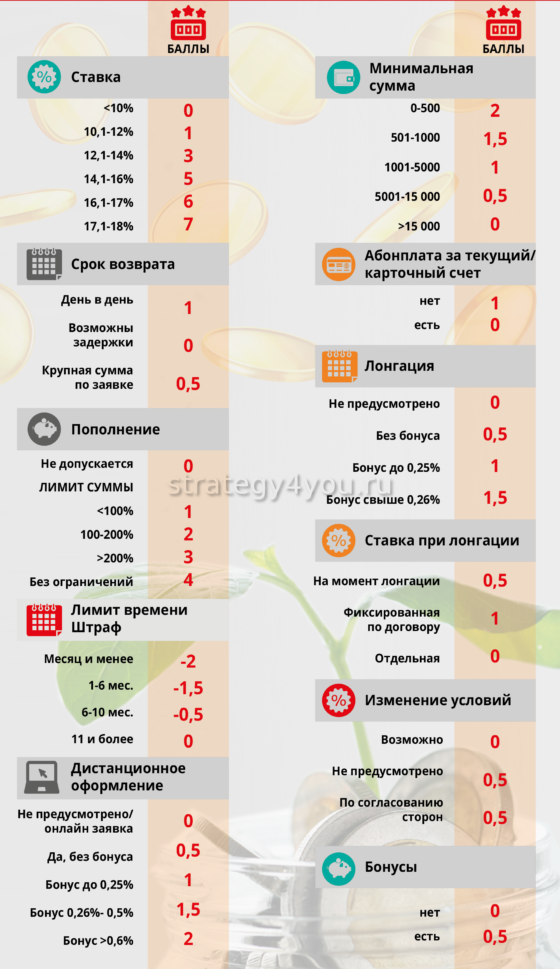

Выбирая лучшие вклады, мы сравнили надёжность банка, процентные ставки и рассчитали доходность. В топ вошли 20 программ.

И вклад, и счёт можно открыть в отделении банка или онлайн. Фото: primgazeta.ru.

Узнаем доходность по такому же принципу: вложим на год 100 тыс. рублей и рассчитаем доход на калькуляторе.

Первое место занимает вклад «Восточного банка» «Золотой сезон».

- ставка 5,2−5,7%, фиксированная на весь срок;

- по программе «Проценты в подарок» – бонус + 1,8%;

- проценты капитализируются (прибавляются к вкладу) или выплачиваются на карту по вашему выбору;

- сумма от 30 тыс. рублей;

- срок – 6 или 12 месяцев;

- нет пополнения и снятия.

За год накопим 5 228 рублей по эффективной ставке 5,23%.

Второе место у депозита «Ренессанс специальный» банка «Ренессанс кредит».

- ставка 5,25%;

- сумма – от 100 тыс. рублей;

- срок – 181 или 367 дней;

- без пополнения и снятия;

- выплата процентов в конце срока – на счёт или карту, либо капитализация.

За год получится заработать 5 530 рублей по эффективной ставке 5,23%.

Третье место занимает депозит «ИТБ – Постоянный доход» Инвестторгбанка.

- ставка 4,9−5,45%;

- сумма – от 50 тыс. рублей;

- один из сроков на выбор: 370, 720 или 1100 дней;

- нет пополнения и снятия;

- расторжение на льготных условиях – по стоимости половины годового дохода, если вклад хранится дольше 370 дней в банке.

Доход за год – 4 714 рублей по ставке 4,65%.

Полный рейтинг выгодных вкладов в рублях смотрите в нашем ежемесячном рейтинге по ссылке. Даже если интересный вам банк не занимает топовую позицию, вклад или счёт может быть интересен условиями пополнения, начисления и выплаты процентов или снятием денег.

Заработать с помощью накопительного счёта и депозита получится примерно одинаковые суммы. У счёта ставка будет немного выше, условия – гибче. Может случиться форс-мажор, когда деньги понадобятся срочно. Тогда потратить сбережения можно в тот же день. Но если вы планируете долгосрочные накопления, например, на первоначальный взнос для ипотеки, лучше воспользоваться вкладом.

Депозитный или текущий счет: как узнать

Характеристики банковского счета определяются в договоре, который заключается между банком и клиентом независимо от вида вклада. Уточнить вид спецсчета можно и по сберегательной книжке, которую выдают вкладчику.

Если договор и сберкнижка у вкладчика отсутствуют, а номер спецсчета был утерян, то можно уточнить вид вклада в ближайшем офисе банковской организации, с помощью интернет-банкинга либо по телефонам технической поддержки клиентов. Отметим, что в любом случае при обращении придется пройти процесс идентификации:

- при личном обращении — предоставить паспорт;

- ввести логин и пароль при входе в интернет-банк;

- указать кодовое слово и иные данные при телефонном разговоре.

Преимущества вкладов и депозитов

Поскольку упомянутые виды инвестирования пользуются большой популярностью, стоит рассмотреть главные преимущества вклада или депозита, чтобы сравнить, где плюсов больше.

В первом случае положительные черты сводятся к:

- страховке денежных средств, благодаря чему их можно вернуть в случае банкротства;

- возможности выбора между программами, которые отличаются периодом и размером первоначального взноса;

- разрешенному пополнению, чтобы не только удвоить, но и накопить на счету сверх стартовой суммы;

- контролю счета и пополнению заочно (через персональный профиль клиента на сайте);

- независимой автопролонгации, когда не нужно тратить время на переоформление договора.

В случае с депозитом плюсов отмечается меньше:

- гарантия высокой доходности;

- минимальные риски;

- прозрачные условия соглашения;

- заведомая информация о прибыли.

Чтобы выбрать оптимальный продукт и не прогадать, как использовать свои деньги, рекомендуется не просто осознать принцип отличия вклада от депозита, но и провести глубокий анализ собственных возможностей, изучить рынок и объективно оценить намеченные задачи.

Как открыть депозит

Депозит – что это такое простыми словами? Вклад предполагает внесение только денежных средств. При открытии депозита можно передать организации не только деньги, но и ценные бумаги, драгоценности и иное имущество. Цель подобных манипуляций всегда одна – приумножение личного богатства и улучшение финансового положения.

Для каждого конкретного субъекта фининституты разрабатывают отдельные линейки:

- Для юридических лиц. Индивидуальным предпринимателям и предприятиям предлагаются разные программы.

- Для физических лиц. Все граждане могут прийти в финучреждение и оформить желаемое вложение, выбрав для себя наиболее приемлемые условия хранения и приумножения богатства.

- Для пенсионеров. Линейка разработана с учетом потребностей данной категории граждан. В большинстве случаев к ним подключается функция пополнения. Первоначальный взнос небольшой, поэтому опция и выглядит такой привлекательной.

Его открытие предполагает обязательное подписание с банковской структурой письменного соглашения на открытие и последующее обслуживание счета. Есть определенные ограничения по первоначальному взносу: в одном случае достаточно положить 1000 рублей, в другом случае минимальный депонент составит не менее 30000 рублей.

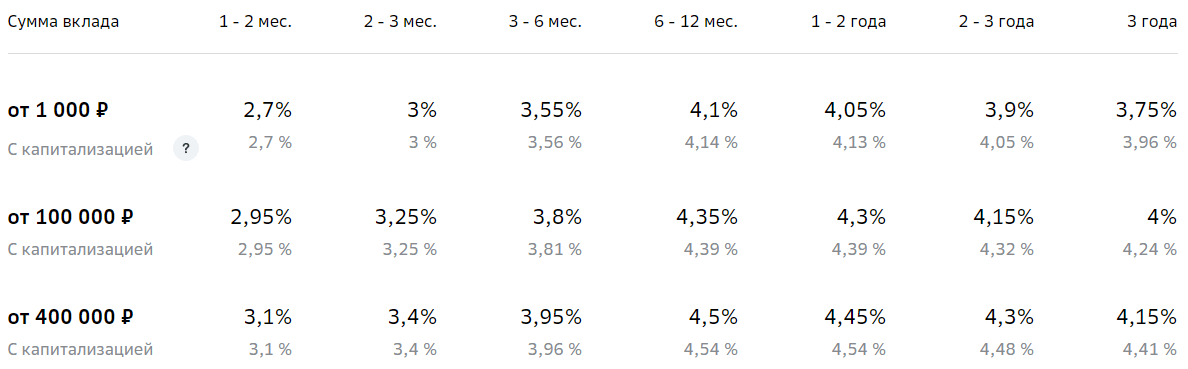

Чем больше внесенная сумма депозита, тем выгоднее условия обслуживания и процентная ставка, предоставляемая учреждением.

Требования к клиенту

Как и любое финансовое учреждение, Сбербанк предъявляет к своим клиентам определенные требования. Среди них – наличие российского гражданства, возможность предоставить сведения о трудоустройстве.

Потребуется собрать пакет определенных документов. Их основной перечень выглядит следующим образом:

- паспорт гражданина РФ,

- справка о трудоустройстве,

- ИНН,

- пенсионное свидетельство (для тех, кто получает социальное пособие по старости или выслуге лет).

Также потребуется оформить заявление на открытие счета, если его еще нет у клиента.

Если вклад планирует открыть зарплатный клиент Сбербанка или участник программы «Премьер» (или «Первый»), перечень документов может быть сокращен.

Условия по накопительным счетам в банках

Чтобы открыть накопительный счет, то следующим этапом будет выбор банковской организации. Конечно, разные банки предлагают различные условия, и выбирать нужно индивидуально, в зависимости от личных потребностей. Поиску нужно уделить немало времени, для того, чтобы посетить все страницы и ознакомится с их условиями открытия, чтобы определить, какой вклад выгодный.

Накопительный счет Сбербанк

Накопительный счет может быть открыт как в отечественной, так и в иностранной валюте — долларах или евро. Для рублевых счетов ставки варьируются в диапазоне от полутора до двух с половиной годовых, для иностранных валют — 0,01 на минимальную сумму. Услуга предоставляется бессрочно с возможностью полного или частичного снятия и пополнения. Лимита по остатку не предусмотрено.

По остаточным средствам существует зависимость: чем выше балансовый остаток, тем больше прибыль. Пример расчетов: сумма меньше или равна 30 тысячам рублей, ставка составит 1,5%, средства в диапазоне от 30 до 100 тыс. рублей — исчисляются по 1,6% годовых. Диапазон сумм от 100 до 300 тыс. рублей принесет прибыль в 1,7% и так далее. Максимальная ставка обеспечивается владельцу счета с суммой от 700 тысяч и выше. Для валютных счетов ставка не меняется. Не очень высокие ставки компенсируются надежностью банковского учреждения.

Накопительный счет Альфа Банк

Накопительные вклады в этом банке меняются и обновляются периодически. Рассмотрим актуальные на сегодня:

- Тариф«Мой сейф» — минимальная сумма для открытия счета 50 тыс. рублей, начисляемый процент на остаток от 1% до 1,8%. Расчет процента на минимальный остаток. Действует ограничение — нельзя переводить со счета в пользу юридических и физических лиц.

- Тариф «Ценное время» — минимальная сумма для открытия счета 100 тыс. рублей, начисляемый процент на остаток от 3,7% до 6,5%. Расчет процента на минимальный остаток. При снижении суммы счета ниже минимальной, расчет процента производится по ставке 0,01%.

- Тариф «Накопилка» — минимальной суммы для открытия счета не существует, начисляемый процент на остаток — 7%. Расчет процента на минимальный остаток. Автоматический перевод зарплаты на счет.

Различные обновляемые варианты накопительных счетов могут содержать бонусы и высокие проценты, тарифы меняются регулярно, но мониторить этот момент необходимо самостоятельно.

Накопительный счет Тинькофф

Первый плюс — открытие через интернет-банкинг. К счету прилагается карта, доставляемая курьерской службой. Рублевые счета рассчитываются исходя из 6% годовых, валютные по ставке 0,1%. Начальная сумма не лимитирована, максимальный остаток ограничен 12 000 000 в рублях или 1 000 000 в евро.

Накопительный счет ВТБ 24

К накопительному счету предлагается «Мультикарта ВТБ24». Диапазон годовых процентов изменяется в диапазоне от 5,5 до 10% для рублевых счетов, для валютных до 0,8%. Прибыль растет пропорционально сроку действия счета, внесение средств происходит кешбеком или безналом. Деньги застрахованы, а обслуживание для граждан бесплатное. Лимиты минимума и максимума не установлены.

Мы рассмотрели возможные достоинства и недостатки счетов, создаваемых с целью накопления, особенности их открытия и важные моменты, на которые стоит обратить внимание при заключении документов. Каждая отдельная банковская организация предоставляет инвесторам различные условия – в чем-то выгодные, в чем-то — нет: плюсы уравновешиваются минусами, предоставляя в итоге клиенту эффективные инструменты для включения в свой инвестиционный портфель

Я считаю, что при открытии такого счета необходимо максимально тщательно изучать предлагаемые решения и условия договоров, чтобы не ошибиться в выборе учреждения и не потерять возможные доходы.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Депозитный счёт: определение и назначение

Под депозитным счётом понимают такой банковский счёт, после внесения денег на который клиент ограничен в использовании средств в течение определённого срока. В это время финансовое учреждение использует деньги по своему усмотрению. Вкладчик получает свои средства обратно вместе с начисленными процентами после наступления указанной в договоре даты.

Назначение депозита — получению владельцем повышенной прибыли, сохранение и накопление денег. Это становится возможным потому, что банк может рассчитывать на деньги вкладчика и спокойно распоряжаться ими на протяжении всего срока вклада. Чем дольше деньги остаются в финансовом учреждении, тем большую прибыль получают участники договора.

По словам аналитиков, депозит — самый доступный инструмент для приумножения или сохранения ценности капитала. Иногда это единственный вариант уберечь деньги от инфляции.

Достоинства и недостатки

Среди достоинств данного вида инвестирования обычно отмечают его высокую доходность и ликвидность. Если, например, речь идет о золоте, то это хороший актив, который принесет неплохой доход. К тому же инфляция никак не влияет на стоимость хранящегося на депозитном счете металла.

Что касается минусов, то это необходимость иметь определенный багаж знаний и опыта. Чтобы получать прибыль от размещения драгметаллов и ценных бумаг, необходимо обладать некоторыми познаниями в этой сфере. Да и позволить себе размещать на депозитном счету металлы могут только состоятельные граждане России. Такой вариант не каждому доступен.

Договор по депозиту

В договоре банковского депозита банк, который принял поступившую от человека сумму денег, обязан вернуть всю сумму денежного вклада и заплатить по ней проценты на тех условиях и в том порядке, который и были ранее предусмотрен договором, подписанном представителем банковского учреждения.

Стоит сказать, что в банковской практике существует понятие «об отказе гражданина от права на получение банковского депозита по первому требованию», однако с юридической точки зрения подобное право гражданина ничтожно.

Расчет доходности — пошаговая инструкция

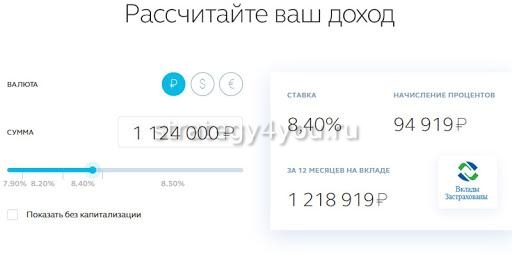

Перед использованием программы специалисты рекомендуют провести предварительные расчеты доходности. На сайтах банков предлагаются специальные калькуляторы.

Перед использованием программы специалисты рекомендуют провести предварительные расчеты доходности. На сайтах банков предлагаются специальные калькуляторы.

Можно выполнить расчеты с помощью такой последовательности действий:

- определение схемы при формировании годовой ставки;

- умножение первоначальной суммы взноса на процент;

- подсчет прибыли от капитализации;

- определение выгодной годовой ставки;

- расчет прибыли.

Схема при начислении процентов

В банках применяются 2 схемы расчета процентов:

- Простая — рассчитывается прибавлением годовой ставки к депозитной сумме.

- Схема с капитализацией — более сложная в расчете. После начисления стандартных процентов размер вклада увеличивается, и проценты потребуется начислять на проценты.

Умножение начальной суммы депозита на процентную ставку

На данном этапе расчеты выполняются с помощью калькулятора. Для определения годовой прибыли требуется умножить сумму вклада на процентную ставку. При пополнении счета на 100 тыс. руб. и годовой ставке в 12% доходность составит 12 000 руб.

Доход от капитализации

При наличии капитализации начисленная прибыль увеличивает размер вклада, проценты начисляются на депозит и прибавленные к сумме проценты.

Расчет капитализации выполняется по следующим шагам:

Расчет капитализации выполняется по следующим шагам:

- определяется периодичность причисления процентов к общему вкладу;

- проценты за первый депозит требуется прибавить к изначальной сумме;

- затем определяется доходность за 2 период и складывается с суммой за предыдущий этап;

- расчеты требуется выполнить поэтапно до конца года.

Эффективная процентная ставка

Определение эффективной ставки требуется при использовании схемы с капитализацией, когда клиент банка не забирает проценты. Требуется определить число капитализаций. В такую степень потребуется возвести процентную ставку за период капитализации для определения доходности.

Расчет прибыли

На завершающем этапе рассчитывается итоговая прибыль, для этого требуется определить количество средств на счете при завершении действия договора.

На завершающем этапе рассчитывается итоговая прибыль, для этого требуется определить количество средств на счете при завершении действия договора.

Потребуется финансовая формула: S=N*(1+(Y*J/100*T))А.

В формуле используются следующие понятия:

- S — итоговая депозитная сумма;

- N — первоначальный вклад;

- Y — процентная ставка годовая;

- T — период сбережений (в днях);

- J — количество дней на период капитализации;

- A — количество капитализаций за период.

Виды банковских вкладов и депозитов с возможностью снятия средств

Существует два вида банковских вкладов, главным различием которых является возможность снять деньги в любой момент и отсутствие таковой. Соответственно, это вклад до востребования и срочный.

1. Вклады до востребования.

Открывая банковский вклад данного вида, клиент рассчитывает на то, что его средства будут доступны по мере надобности. Фактически это просто удобный способ сохранения своих денег на текущие потребности в безналичной форме.

По этому виду банковских вкладов начисляются очень маленькие проценты – от 0,01 до 1 % годовых. Такие мизерные ставки объясняются очень просто: банк обязан в любой момент по требованию клиента вернуть деньги, поэтому он не может использовать их в целях получения дополнительной прибыли. Соответственно, и клиент не вправе рассчитывать на хороший доход.

Вклад до востребования обычно открывается на следующих условиях: бессрочный договор, возможность для клиента по мере надобности снимать свои деньги со счета без ограничений и вносить любые суммы. Этот вид вклада удобен для зарплатных проектов, для совершения регулярных платежей – алиментов, дивидендов и пр.

2. Срочные вклады.

К такому виду банковских вкладов относятся договоры, заключаемые на определенный срок – от 1 месяца до нескольких лет. Существует мнение, что «срочный» – значит открытый на очень короткий промежуток времени. Но это неверно, понятие срочного договора банковского вклада предполагает виды вкладов с четко установленным периодом их действия.

Поскольку деньгами клиента банк может гарантированно распоряжаться в течение четко установленного срока, то кредитная организация назначает повышенный процент по срочному депозиту (по сравнению со вкладом до востребования). При этом ставка остается постоянной на весь период действия договора.

За клиентом чаще всего остается право досрочного расторжения договора, но при этом он уже не может рассчитывать на прежде установленный процент. Ему выплатят лишь дополнительную сумму, рассчитанную по условиям депозита до востребования.

В условиях конкуренции среди кредитных организаций можно найти и такие виды продуктов, когда при досрочном расторжении депозитного договора клиенту выплачивается процент в прежнем объеме. Безусловно, это очень привлекательно для вкладчика.

Еще одним отличием срочного депозита от до востребования является то, что в первом случае клиент обязуется заранее известить кредитную организацию о своем желании забрать деньги. Выдача конкретной суммы заказывается на определенный день. Имея вклад до востребования, делать этого не нужно, клиент имеет право в любой момент снять все свои средства как частично, так и в полном объеме.

Внутри группы срочных банковских вкладов можно выделить следующие виды: сберегательный, накопительный и расчетный.

- Сберегательный счет отличается от прочих видов повышенной ставкой, что привлекательно для клиентов. Но в течение всего срока никакие движения по счету не допускаются – нельзя ни снять, ни пополнить. Этот вид банковского вклада удобен в том случае, если нужно накопить денег на крупную покупку, и при этом есть в запасе несколько лет.

- Накопительный вклад предполагает возможность пополнения любыми суммами. Эта программа удобнее всего для накопления денег. Данный вид банковского вклада позволяет откладывать деньги и одновременно увеличивать сбережения за счет процентов. При этом по мере роста основной суммы на счету увеличиваются и проценты, которые чаще всего капитализируются (прибавляются к общей сумме вклада).

- Расчетные вклады имеют наиболее гибкие условия. С них можно снимать деньги, вносить дополнительные средства (обычно договором предусматриваются лимиты на эти операции). Расчетные депозиты бывают нескольких видов:

- расходно-пополняемые — имеют небольшой процент доходности (меньше накопительных на 0,5–1 %, меньше сберегательных на 1–1,5 %); разрешены операции по снятию и пополнению;

- расходные — установлен лимит, меньше которого средства снимать нельзя, при этом проценты начисляются на остаток суммы; пополнение депозита невозможно.

Открытие депозита

До открытия депозита, необходимо собрать информацию о разных банках и обязательно проанализировать предложения разных банковских учреждений в своем городе.

Учтите также, при выборе банка, наличие в стране системы страхования вкладов, разработанной государством. Ее поддерживают подавляющее число банков и их количество постоянно растет.

Гарантируется возмещение вклада, но не более 1 400 000 рублей. Эта сумма законодательно выплачивается при отзыве у банка лицензии ЦБ России.

Она отзывается, если деятельность банка не соответствует установленным стандартам. В последнее время отозвано много лицензий у недобросовестных владельцев банков и их деятельность прекращена. Доверие к банкам увеличивается. Они становятся надежным хранилищем средств клиентов.

Рекомендуется, целесообразнее все же размещать денежных средства для сохранения, свыше указанной суммы, в разных банках.

Картинка: Плюсы и минусы депозитов

Инструкция для открытия депозита

Депозит открыть разрешается:

- В отделении банковского учреждения.

- В интернете онлайн на официальном сайте банка. Однако не все потенциальные клиенты банка умеют пользоваться интернетом или доверяют ему.

Для открытия вклада в отделении требуется:

Посетить банк после выбора

Важно учесть не только его расположение от места своего проживания, но и условия открытия счета.

Информацию для анализа условий договора, можно получить на сайтах банков, через многочисленную и часто навязываемую рекламу. Поэтому к такой рекламе, при выборе банка и предлагаемых условий, необходимо относиться крайне настороженно.

В банке потребуется:

- Обязательно предоставить паспорт.

- Уточнить полученную ранее информацию из разных источников.

- Заполнить полученную анкету. Ее заполнить может и сам работник банка, а вы должны обязательно внимательно проверить все записи.

- Указать название будущего депозита.

- Предоставить деньги. Подписать договор.

- Подать заявку имеют право только имеющие счёт в банке. Возможно, оплачивается взятый кредит, клиент получает зарплату через банк.

Для открытия вклада онлайн, необходимо:

- Подключите услугу открытия Личного кабинета клиента. Будет выдан логин и пароль для входа и пользова банкингом в интернете. В нем выполняются все операции по вкладам.

- Внесите деньги на основной, ранее созданный счёт.

- Выберите в банкинге строку «Открытие депозита».

- Выберите желаемый тариф.

- Появится договор. Необходимо его тщательно изучить. В нем обязательно указывается необходимая особо важная информация.

- Прочитав договор, подтверждайте галочками согласие и ознакомление с предоставленными сведениями.

- Укажите счет для списания денег и требуемую для списания сумму.

При выборе банка, при открытии вклада, именно ставка является основным аргументом.

Различают ставки:

- Фиксированные. Они остаются постоянными на весь период существования договора. Этот вид самый распространенный.

- Плавающие. Ставка может изменяться, при чем даже многократно в течение действия договора. Она встречается нечасто. Обычно в самом начале открытия вклада, процент более высокий, а затем уменьшается. Это устраивает не всех вкладчиков. Расторгая договор при высокой ставке, клиент теряет повышенную ставку.

На ставку влияют:

- Величина и срок вложения.

- Предоставленные условия.

- Вид валюты.

- Категория вкладчика.

Ставка контролируется ЦБ России, зависит от его ставки рефинансирования. Эта ставка ЦБ периодически меняется. По этой ставке он предоставляет кредиты банкам и коммерческим учреждениям.

Проценты по депозитам

Проценты по депозитам могут начисляться двумя разными способами – с капитализацией процентов или без. Под капитализацией процентов понимается возможность добавлять к первоначальной сумме вклада уже заработанные проценты. Капитализация может проводиться ежемесячно, ежеквартально, в конце срока вклада, а также на эксклюзивных индивидуальных условиях, например, дважды в месяц. Проценты по депозитам также могут начисляться двумя различными способами – зачисляться на один и тот же счет с основной суммой вклада и переводиться на отдельный счет, открытый специально под проценты.

Что такое вклад

Достаточно часто экспертам ресурса Выберу.ру задаются вопросы о том, в чем разница между счетом и вкладом. Несмотря на схожесть этих двух понятий, они существенно отличаются с точки зрения закона и банковского обслуживания.

Вклад или депозит представляет собой сумму денег, помещенных лицом в банк на строго определенный или неопределенный срок. Финансовое учреждение использует доступные средства для проведения различных операций. За это вкладчику начисляются определенные проценты, оговоренные в договоре. Депозит по своей сути является долгом кредитного учреждения перед клиентом и подлежит возврату.

Поэтому деньги на счету это вклад, если по ним начисляются проценты и банк обязан их передать клиенту в определенных договором ситуациях.

Договор банковского вклада обязательно содержит информацию о сроках его действия, вносимой сумме и процентной ставке. Также в нем указываются условия выплаты начисляемого дохода, порядок досрочного закрытия и возможность пролонгации, в том числе автоматической.

Заключение

Приумножить собственные накопления можно несколькими способами. Самым простым считается открытие депозитного счета в надежном и проверенном временем банке с хорошей репутацией. Это позволит собрать необходимую сумму для будущих дорогостоящих приобретений, капиталовложений или резерва «на всякий случай». Деньгам свойственно обесцениваться, и об этом не следует забывать. Депозит это не только возможность предотвращение подобного, но и шанс получить неплохой доход, не прилагая при этом никаких усилий. Специалисты рекомендуют внимательно читать предоставленный для подписания договор. В случае необходимости проект соглашения может выдаться человеку на руки, после чего он может отнести ее на ознакомление к юристу

Невнимание может стать причиной будущих разногласий и потери кровно заработанных денег

Автор статьи: