Net debt to ebitda ratio

Содержание:

- Formula and Calculation

- Где искать мультипликаторы

- Limitations of Using Net Debt-to-EBITDA

- Подходы отечественных авторов

- Example of Debt-To-EBITDA Use

- Что такое ebitda простым языком: плюсы и минусы

- Расчет показателя EBITDA на примере компании «Роснефть»

- Достоинства и недостатки

- Где используют EBITDA, что такое значение дает бизнесу

- Практика применения

- Методика расчета

- Формула расчета EBIT и EBITDA

Formula and Calculation

Debt to EBITDA

=

Debt

EBITDA

\text{Debt to EBITDA}= \frac{\text{Debt}}{\text{EBITDA}}

Debt to EBITDA=EBITDADebt

where:

Debt = Long-term and short-term debt obligations

EBITDA = Earnings before interest, taxes, depreciation, and amortization

To determine the debt/EBITDA ratio, add the company’s long-term and short-term debt obligations. You can find these numbers in the company’s quarterly and annual financial statements. Divide this by the company’s EBITDA. You can calculate EBITDA using data from the company’s income statement. The standard method to calculate EBITDA is to start with operating profit, also called earnings before interest and taxes (EBIT), and then add back depreciation and amortization.

The debt/EBITDA ratio is similar to the net debt/EBITDA ratio. The main difference is the net debt/EBITDA ratio subtracts cash and cash equivalents while the standard ratio does not.

Где искать мультипликаторы

Самый надежный метод поиска значений мультипликаторов той или иной компании – самостоятельный расчет. В качестве источника данных в этом случае берутся финансовые отчеты эмитента. Однако это крайне затратный по времени способ. Большинство инвесторов пользуются различными интернет-сервисами, по меньшей мере, для первичной оценки. Среди таких ресурсов можно назвать:

- smart-lab.ru;

- blackterminal.ru – сведения о мультипликаторах доступны только в платной версии, но зато включают в себя данные и о компаниях США;

- tezis.io;

- Bloomberg.com (авторитетный англоязычный сайт);

- financemarker.ru (большая часть функции платная) и др.

Подобные сервисы дают возможность не только сравнить мультипликаторы, но и изучить выдержки из отчетов компании, и сэкономить время на поиске этой информации на официальных сайтах. Однако опираться исключительно на их данные для глубокого анализа не стоит. Они могут оказаться недостоверными или ошибочно представленными.

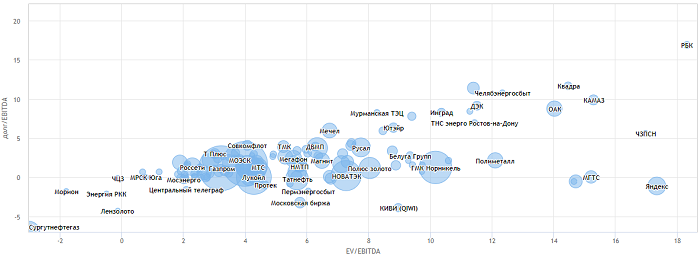

Например, на пузырьковой диаграмме Смартлаба, показывающей соотношение компаний по мультипликаторам EV/EBITDA и Долг/EBITDA, в числе лидеров могут присутствовать некоторые компании. Если же инвестор изучит информацию не в графическом, а в табличном виде, то может не найти этих эмитентов в списке. Поэтому следует сравнивать информацию с разных ресурсов. А перед окончательным решением о покупке акций компании – проверять цифры самостоятельными расчетами.

Limitations of Using Net Debt-to-EBITDA

Analysts like the net debt/EBITDA ratio because it is easy to calculate. Debt figures can be found on the balance sheet and EBITDA can be calculated from the income statement. The issue, however, is that it may not provide the most accurate measure of earnings. More than earnings, analysts want to gauge the amount of cash available for debt repayment.

Depreciation and amortization are non-cash expenses that do not really impact cash flows, but interest can be a significant expense for some companies. Banks and investors looking at the current debt/EBITDA ratio to gain insight on how well the company can pay for its debt may want to consider the impact of interest on the debt, even if that debt will be included in new issuance. In this way, net income minus capital expenditures, plus depreciation and amortization may be the better measure of cash available for debt repayment.

Подходы отечественных авторов

По определению В.В. Ковалева и Вит. В. Ковалева, «EBITDA (Earnings Before Interest, Taxes, Depreciation and Amortization) — прибыль до вычета амортизации, процентов и налогов — разница между выручкой от продажи произведенной продукции и переменными расходами (затратами). Синонимы: контрибуционная маржа, маржинальный доход. Этот показатель имеет особую значимость для характеристики эффективности деятельности предприятий наукоемких, то есть затратоемких отраслей, отличающихся высоким относительным уровнем амортизационных отчислений в общей сумме затрат. Данная прибыль является источником покрытия постоянных нефинансовых расходов (затрат), основная доля в которых принадлежит амортизационным отчислениям. Вложения в основные средства — это хотя и осознанная, но все же иммобилизация денежных средств; эти вложения нужно возвращать, что и делается через механизм амортизации. Источник возврата — выручка от продажи произведенной продукции, которая после учета переменных расходов трансформируется в источник покрытия амортизационных отчислений. Отсюда видно, что, если этот источник относительно мал, то есть значение коэффициента покрытия постоянных нефинансовых расходов лишь незначительно превосходит единицу, возможный спад в объемах реализации может привести не только к неполучению чистой прибыли, но и к относительной невосполнимости вложений в основные средства» (, стр. 500). На этом комментарии авторов заканчиваются.

Т.В. Теплова рассматривает показатель EBITDA как уточняющий показатель EBIT — «прибыль по операционной или основной деятельности (operating earning, или прибыль до вычета налогов и процентов)» (, стр. 93). EBITDA, пишет Теплова, — «типичный пример аналитической прибыли» (, стр. 89). «Общий принцип его расчета — абстрагирование от финансовых решений (выплат процентов, долга) и амортизационных отчислений» (, стр. 89).

«Эта прибыль, — по мнению автора, — в первую очередь интересует менеджеров подразделений (так как корпоративные расходы не находятся в их компетенции) и аналитиков, оценивающих перспективы компании именно с точки зрения базового направления деятельности» (, стр. 93). «Этот показатель прибыли игнорирует вычет процентов по заемному капиталу, то есть показывает эффективность по всем вложенным средствам*. Кроме того, в этом показателе не находит отражения такая специфическая операция, как продажа долгосрочных активов. Для решений о целесообразности сохранения данного бизнеса или вхождения в него, расширения присутствия на рынке, — пишет Т.В. Теплова, — показатель EBIT является ключевым. Аналитики, — продолжает автор, — часто уточняют показатель прибыли на амортизационные начисления за период (A&D), которые не являются фактическими затратами и не связаны с оттоком денег.

Примечание:

* Данная трактовка предполагает, что эффект от деятельности компании (в виде прибыли и/или полученных доходов) следует соизмерять с фактически вложенными (в действительности потраченными) в бизнес компании средствами. Выплачиваемые проценты — это цена заемного капитала, но не сам вкладываемый в операции фирмы заемный капитал. Так, если мы берем в долг 100 рублей, независимо от того, какие проценты мы должны будем выплатить заимодавцу — 10, 40, 80 или 120 рублей, мы можем вложить в наши операции только фактически полученные 100 рублей. А это означает, что эффект в виде доходов и прибыли нам принесет управление именно 100 рублями, независимо от величины подлежащих уплате процентов.

Скорректированный показатель прибыли:

EBITDA = EBIT + A&D» (, стр. 93).

«Например, при характеристике работы компании за отчетный год акцентируется внимание на изменении выручки и показателе EBITDA» (, стр. 93)

«Часто в пояснительных записках к стандартной финансовой отчетности*, — обращает наше внимание Т.В. Теплова, — компании разъясняют собственные методики расчета показателя EBITDA (подчеркивая, что он не является стандартным в рамках US GAAP или IFRS) или же отражают уже полученные собственные значения» (, стр

90).

Примечание:

* Вероятно, здесь автором имеется в виду отчетность, составленная в соответствии с определенными стандартами — РСБУ, IFRS, US GAAP и т. п.

Обсуждая показатель EBITDA, нам с вами, дорогие читатели, нельзя не обратить внимания на то, что разговор о начислении амортизации как об учетном бухгалтерском приеме, позволяющем компаниям прятать прибыль от глаз пользователей отчетности, начался отнюдь не недавно.

Example of Debt-To-EBITDA Use

As an example, if company A has $100 million in debt and $10 million in EBITDA, the debt/EBITDA ratio is 10. If company A pays off 50% of that debt in the next five years, while increasing EBITDA to $25 million, the debt/EBITDA ratio falls to two.

A declining debt/EBITDA ratio is better than an increasing one because it implies the company is paying off its debt and/or growing earnings. Likewise, an increasing debt/EBITDA ratio means the company is increasing debt more than earnings.

Some industries are more capital intensive than others, so a company’s debt/EBITDA ratio should only be compared to the same ratio for other companies in the same industry. In some industries, a debt/EBITDA of 10 could be completely normal, while in other industries a ratio of three to four is more appropriate.

Key Takeaways

- The debt/EBITDA ratio is used by lenders, valuation analysts, and investors to gauge a company’s liquidity position and financial health.

- The ratio shows how much actual cash flow the company has available to cover its debt and other liabilities.

- A debt/EBITDA ratio that declines over time indicates a company that is paying down debt or increasing its earnings or both.

Что такое ebitda простым языком: плюсы и минусы

Преимущества показателя

Преимуществом мультипликатора ebitda перед схожими показателями является присутствие амортизации в расчетах. По дорогостоящим основным средствам компании не могут сразу списать затраты на их приобретение и ввод в эксплуатацию в расходы для целей бухгалтерского и налогового учета. Поэтому их стоимость в виде амортизации списывается в расходы постепенно пропорционально установленному сроку полезного использования. Т.е. компания, в большинстве случаев, уже давно заплатила поставщику и, списывая расходы в виде амортизации, деньги с баланса компании не уходят.

В качестве примера можно рассмотреть оборудование, приобретенное компанией за 60 тыс. долларов. Поставщику заплатили сразу, т.е. с расчетного счета ушло единоразово 60 000$. Затраты на его приобретение указываются в отчетности в составе расходов по статье “Амортизация” в течение трех лет, т.е. по 20 тыс. долларов ежегодно. Получается, что вроде как расходы имеются, но деньги из компании не уходят.

По факту амортизационные отчисления не влияют на денежный поток за исключение периода их приобретения. Поэтому амортизация прибавляется к чистой прибыли и ebitda отражает более реальный финансовый результат без уменьшения на суммы, выбывшие из компании в предыдущих периодах.

Таким образом, мультипликатор ebitda особенно полезен на стадии первичного отбора компании при проведении фундаментального анализа акций. Также показатель удобен тем, что очищен от влияния различных систем учета и налогообложения. Рассчитав ebitda для интересующих инвестора компаний из одной отрасли и сравнив цифры, можно быстро выделить лидеров в отрасли и дальнейший расчет мультипликаторов проводить только для отобранных кандидатов. Это существенно экономит время, а следовательно, и деньги.

Нет ни одного показателя, которые бы не имели две стороны.

Недостатки мультипликатора

Основной негативный нюанс заключается в том, что он не входит в международные стандарты учета. Расчет показателя осуществляется разными методиками, чем успешно могут оперировать бухгалтера и финансисты. Для проведения сравнительного анализа в идеале показатель нужно рассчитывать самостоятельно по одной из вышеуказанных формул для каждой компании и только после этого производить отбор. Это требует времени и определенных навыков.

Крайне негативно о показателе ebitda высказывается Уоррен Баффетт, утверждающий, что данный мультипликатор не способен отразить инвестиционную составляющую компании. В этом случае, для более детального изучения проводится анализ изношенности оборудования. Полученные данные сравниваются с инвестиционной политикой компании.

Также показатель не затрагивает следующие существенные составляющие бизнеса:

- оборачиваемость запасов на складах,

- капитальные затраты на расширение производства,

- отличие налоговых ставок по налогу на прибыль в разных странах и т.д.

В защиту можно сказать, что на первичном этапе отбора большинство игнорируемых ebitda значений не мешает оценить объем прибыли для выявления потенциала роста ценных бумаг из одной отрасли в краткосрочной и среднесрочной перспективе.

В статье я постарался объяснить, что такое ebitda простым языком с примерами расчета и как его можно использовать для отбора и анализа акций. Но изучение только одного этого параметра не расскажет вам о положении дел в компании, поэтому также рассматривают отношение ev, долга к ебитда и т.д. О них я расскажу отдельно в следующих статьях.

Расчет показателя EBITDA на примере компании «Роснефть»

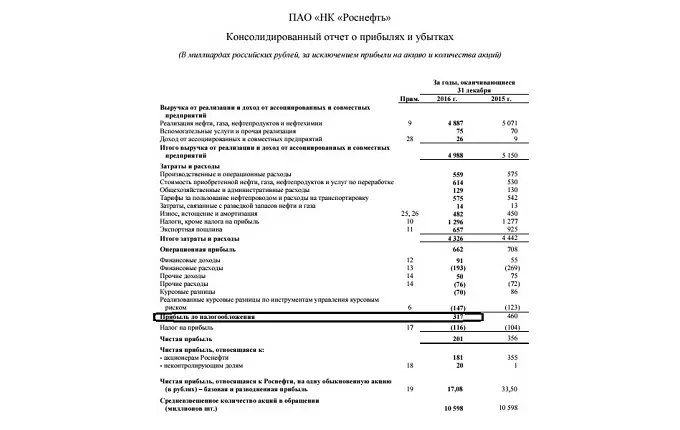

Для того чтобы рассчитать показатель EBITDA, нам нужно взять значение прибыли до налогообложения из отчета о прибылях и убытках, а из отчета о движении денежных средств — износ и амортизацию, полученные и уплаченные проценты за отчетный период. Информацию нужно брать из отчетности, составленной по правилам МСФО, а не РСБУ. Формула расчета будет следующая:

EBITDA = Прибыль до налогообложения + Износ и амортизация + Уплаченные проценты – Полученные проценты

Для наглядности рассчитаем значение EBITDA на основе данных отчетности компании «Роснефть» за 2016 год. В годовом отчете о прибылях и убытках, составленном в соответствии с требованиями международных стандартов финансовой отчетности, находим значение прибыли до налогообложения. В 2016 году она составила 317 млрд рублей:

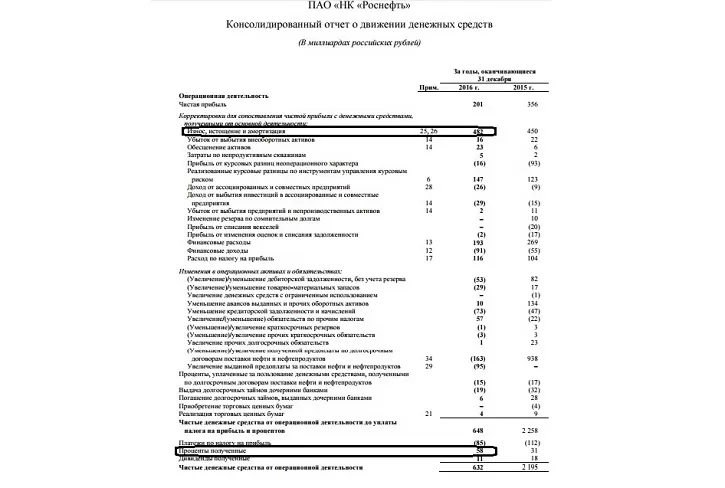

Остальные показатели мы найдем в отчете о движении денежных средств. Он состоит из трех разделов: движение денежных средств по операционной, финансовой и инвестиционной деятельности организации. В первом разделе мы берем значение показателя по износу и амортизации активов и полученным процентам. В 2016 году они составили 482 млрд рублей и 58 млрд рублей соответственно.

Отчет о движении денежных средств компании «Роснефть» за 2016 год:

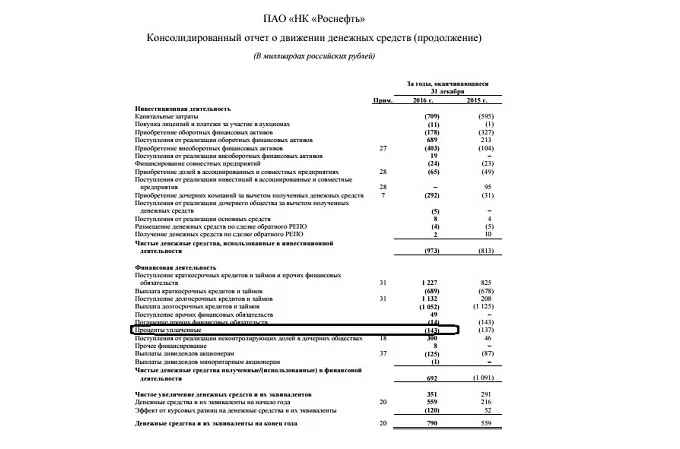

Из раздела по финансовой деятельности берем значение показателя по уплаченным процентам. В 2016 году он составил 143 млрд рублей:

Подставляем найденные значения в формулу и рассчитываем показатель EBITDA компании «Роснефть» за 2016 год:

EBITDA = 317 + 482 + 143 – 58 = 884 млрд

Достоинства и недостатки

EBITDA — довольно неоднозначный показатель. Одни считают его крайне полезным, другие говорят об отсутствии реальной ценности. Ведь ориентироваться при выборе активов только лишь на данный коэффициент будет неправильно.

Посмотрим, какими плюсами обладает данный показатель:

- Позволяет сравнить компании с разными процентными ставками, налоговыми режимами и инвестиционной политикой.

- Позволяет оценить способность компании справляться с долговой нагрузкой, а также выплачивать дивиденды и платить налоги.

- Демонстрирует реальную прибыльность предприятия.

- Позволяет прогнозировать выплату дивидендов, поскольку некоторые эмитенты руководствуются EBITDA при выплатах своим акционерам.

- Используется для вычисления других важных коэффициентов.

Недостатки:

- Нет единого метода вычисления. Из-за этого компании могут вносить свои изменения в формулы и корректировать результат в свою пользу.

- По нему нельзя оценить реальное положение дел предприятия. Компании с высокой долговой нагрузкой могут иметь лучший показатель ЕБИТДА, нежели другие эмитенты в аналогичной отрасли, и вместе с тем по чистой прибыли существенно проигрывать своим конкурентам.

Не забудьте подписаться на обновления блога, чтобы не пропустить новые полезные публикации.

Всем профита!

Где используют EBITDA, что такое значение дает бизнесу

Этот параметр и его производные применяются в целях финансовой аналитики, если исследуются крупные корпорации. Он полезен при в планировании слияний и поглощений, маркетинге и переговорах. Чаще всего он рассматривается в качестве финансового ориентира для межфирменного сравнения. Параметр раскрывает экономическую целесообразность, поэтому его можно считать барометром эффективности и производительности.

Аналитики рынка также склонны рекомендовать компании с положительным значением «ЕБИТДА». Ведь чем больше операционная ресурсодобыча предприятия, тем привлекательнее становится бизнес, особенно при сравнении этого показателя с объемом инвестиций в предприятие.

Коэффициент интересен финансистам в разных сферах:

- Параметр является одним из главных критериев при составлении рейтингов организаций в одной отрасли. При этом не значимы размеры компаний, долговая нагрузка, налоговые ставки.

- Банковские организации по собственным стандартам EBIDTA дают оценку кредитоспособности организаций.

- Руководство корпораций и владельцы бизнеса используют расчеты для аналитики процессов производства, оценки экономического состояния предприятий и возможностей масштабирования.

- Потенциальные кредиторы по размерам коэффициента судят о доходах организации, ее платежеспособности, инвестиционного потенциала.

- Показатель является «лакмусовой бумажкой», показывающей, насколько профессионален и эффективен менеджмент компании.

- Аналитики и инвесторы, благодаря этому параметру, могут определить – пойдут ли вкладываемые деньги на расширение производства либо их потратят на покрытие долгов и выплату налогов.

Этот инструмент измерения охотно используют крупные корпорации, что несут значительные капитальные издержки. Амортизационные отчисления у них иногда достигают трети от себестоимости продукции. Параметр дает возможность «убрать» их, показывая инвесторам прибыль без учета этих крупных расходов. Благодаря этому бизнес выглядит привлекательнее, чем если бы оценка велась по фактической чистой прибыли. То же самое касается организаций, которые интенсивно используют производственное оборудование с временным горизонтом минимум 20 лет.

Параметр обычно включают в отчетность представители российского бизнеса, ценные бумаги которых выставлены на биржевых торгах. Либо те, что планируют выпуск акций и хотят привлечь зарубежных инвесторов. Среди корпораций, которые показывают в финансовых отчетах показатель EBIDTA, числятся «Газпром», «Лукойл», «Магнит», «Сбербанк» и другие крупные игроки российского бизнеса. Отчитывающиеся организации делают это для того, чтобы увеличить интерес инвесторов. Понимать этот параметр следует в совокупности с другими, сравнивая их динамику с остальными компаниями отрасли, для выявления наиболее интересных с инвестиционной точки зрения.

Представитель среднего и малого бизнеса РФ не используют инструмент измерения из-за специфики отчетности и необходимости в сложной аналитике.

Практика применения

Изначально родившись в среде финансистов и аналитиков, показатель у них же и приобрел свою широкую популярность. Более того, зачастую игнорируются первичные данные из балансовых форм в пользу синтетических. Тому есть причины, главная из которых – универсальность для потенциальных субъектов, его использующих. А направлений эксплуатации много:

Определение рыночной стоимости компании.

Амортизация и нерегулярные доходы от непрофильной деятельности способны на протяжении нескольких лет значительно искажать финансовую картину предприятия. С EBITDA и его производными картинка однозначно прояснится.

Сравнение компаний, работающих в одной отрасли и при схожем качественном уровне налогообложения, однако пользующимися разными учетными политиками и имеющими разный режим взимания налогов.

В данном случае показатель продемонстрирует выгоду режима налогообложения, и поможет прояснить, чем одно преимущественней другого.

Оценка долгосрочной рентабельности компании.

Особенно актуально для потенциальных инвесторов. Самое время отбросить все лишнее и принимать лишь те цифры, которые отражаются на расчетном счету.

Определение эффекта работы предприятия через его операционный результат.

В сущности, с точки зрения заработка, у бизнеса может быть только один результат – операционный. Тогда получится четко разделять как потоки генерируемой прибыли по каждому проекту, так и необходимые для них затраты. Один из производных показателей – EBIT – как раз заточен для такой сепаратной оценки.

Общая оценка бизнеса.

Сторонние наблюдатели (инвесторы и кредиторы) специально и придумали семейство этих показателей, чтобы облегчить себе процедуру обзора. А управляющим и собственникам полезно держать этот показатель в оперативной памяти, поскольку он наглядно демонстрирует возможности бизнеса в каждый анализируемый промежуток времени.

Отрицательные стороны EBITDA, как аналитического показателя или практика неприменения:

Международные стандарты не принимают EBITDA в стройные ряды аналитических индексов и показателей. Формальная причина отказа – формула не учитывает множество ключевых данных и, как следствие, не может служить эффективным индикатором финансового состояния предприятия. Таким вот образом, одним взмахом пера беспощадная бюрократическая процедура вытеснила практичный и эргономичный показатель в сферу прикладного управленческого анализа.

Не рекомендуется применение показателя и для анализа движения денежных средств. Дело в том, что графы «Прочее» в списке позиций дохода и статей расхода могу превалировать над основными видами деятельности достаточно долгое время. Особенно в период становления бизнеса

Классический бухгалтерский учет не делает здесь различий, а вот некоторые производные EBITDA – акцентирует на этом внимание.

Плюс к тому, при расчете долговой нагрузки относительно показателя в расчет не принимаются накопленные резервы и капитал в обороте. В результате, к примеру, у компании EBITDA может расти опережающе стремительно, а чистая прибыль по балансу будет полностью расходоваться на обслуживание и погашение задолженности. Таким образом, показатель будет терять свою значимость.

- В расчет не принимаются капитальные расходы. И если анализируемый бизнес – капиталоемкий, то это означает повышенный расход крупных сумм (на финансирование основных средств). Чистая прибыль при этом пойдет в расход в первую очередь (как и все резервы, если они только будут появляться). Показатель EBITDA при этом может быть достаточно высоким при минимальной ликвидности.

- Амортизация не учитывается по определению. Однако это не всегда условная величина. Иногда это очень даже конкретные поломки, замены и модернизации отдельных узлов. В случае, если эти расходы не осуществлять, то появятся проблемы с ликвидностью парка основных средств (и с его принципиальным наличием). Основные средства – это всегда длительный период эксплуатации и окупаемости (даже если речь идет о лизинге). Поэтому если речь идет об анализе периода, свыше года, то применение EBITDA может сослужить дурную службу: с учетом возможного ремонта оборудования бизнес может показаться не таким уж и прибыльным.

Пожалуй, это основные контраргументы, почему показатель EBITDA лучше оставить для управленческого финансового анализа коротких периодов работы предприятия. Доходность любого бизнеса всегда лучше оценивать адекватно.

Методика расчета

В финансовой отчетности (международной и российской) можно найти все составляющие для расчета ЕБИТДА. Но общепринятой методики получения показателя нет. Мы разберем наиболее часто используемые формулы на основе РСБУ (российские стандарты бухучета) и МСФО (международные стандарты финансовой отчетности).

В основном показатель рассчитывают публичные организации, которые выходят на фондовый рынок со своими ценными бумагами. Они на сайтах выкладывают финансовую отчетность, в том числе выполненную по международным стандартам. Показатели, интересующие инвесторов, уже посчитаны. EBITDA не исключение. Можно это сделать и самостоятельно, но еще раз говорю, что общепринятой методики нет. Предприятия часто по-разному рассчитывают, многие выкладывают методику, но не все.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

Расчет по РСБУ

Вариантов расчета много. Вот некоторые из них:

- Прибыль (убыток) до налогообложения (стр. 2300) + Проценты к уплате (стр. 2330) + Амортизация. Строка 2330 берется по модулю.

- Выручка (стр. 2110) + Себестоимость продаж (стр. 2120) + Коммерческие расходы (стр. 2210) + Управленческие расходы (стр. 2220) + Доходы от участия в других организациях (стр. 2310) + Проценты к получению (стр. 2320) + Прочие доходы (стр. 2340) + Прочие расходы (стр. 2350) + Амортизация. Цифры, которые в Форме № 2 представлены с минусом, с ним же и подставляются в формулу.

- Прибыль (убыток) от продаж (стр. 2200) + Доходы от участия в других организациях (стр. 2310) + Проценты к получению (стр. 2320) + Прочие доходы (стр. 2340) + Прочие расходы (стр. 2350) + Амортизация. Цифры, которые в Форме № 2 представлены с минусом, с ним же и подставляются в формулу.

- Чистая прибыль (убыток) (стр. 2400) + Прочее (стр. 2460) + Изменения отложенных налоговых активов (стр. 2450) + Изменения отложенных налоговых обязательств (стр. 2430) + Текущий налог на прибыль (стр. 2410) + Проценты к уплате (стр. 2330) + Амортизация. Цифры берутся по модулю.

Для расчета понадобятся:

- Отчет о финансовых результатах (форма № 2).

- Пояснения к бухгалтерской отчетности.

Пример расчета

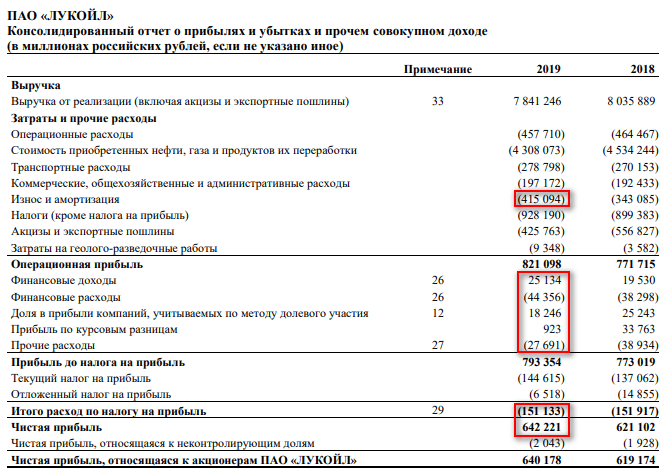

Рассмотрим расчет EBITDA по двум видам отчетности за 2019 год на примере нефтяного предприятия “Лукойл”.

Расчет по РСБУ (Отчет о финансовых результатах за 2019 г., Пояснения к бухгалтерской отчетности за 2019 г. – Таблица 2.1. “Наличие и движение основных средств”). Результат по приведенным выше четырем формулам получается одинаковым. Я покажу расчет по 1-й, наиболее простой.

EBITDA = 405 146 104 + 55 407 910 + 730 170 = 461 284 184 тыс. руб.

Расчет по МСФО (Консолидированный отчет о прибылях и убытках за 2019 г.).

EBITDA = 642 221 + 151 133 – 25 134 + 44 356 – 18 246 – 923 + 27 691 + 415 094 = 1 236 192 млн руб.

Акционерные общества, составляющие финансовую отчетность по международным стандартам, рассчитывают ЕБИТДА на основе Консолидированного отчета о прибылях и убытках. Уже готовый показатель можно найти в презентациях акционерных обществ. Например, “Лукойл” в своей указал, что он равен 1 236 млрд руб., что и подтвердил наш собственный расчет.

Так как изначально показатель был разработан в США и ориентировался на их стандарты, считаю, что использование данных РСБУ сильно искажает результат. Это доказали и наши цифры.

Формула расчета EBIT и EBITDA

Международные стандарты отчетности не предусматривают расчет EBITDA и его производных, потому этот показатель приравнивают к группе non-GAAP, то есть к финансовым параметрам, не входящим в систему US GAAP (правила бухгалтерского учета США). Еще сложнее ситуация с русскими стандартами, где из-за разных подходов к бухгалтерскому учету есть несколько формул расчета EBITDA. Например, по стандартам РСБУ этот параметр рассчитать сложно — нет всех данных (например, амортизации). Правда в конечном счете все эти формулы дают почти одинаковый результат.

Этот способ расчета называют прямым.

Эта формула считается самой точной, правильной и объективной, потому что учитывает экономические показатели по российским стандартам МСФО и международным GAAP.

Общая формула для быстрого неглубокого анализа. Используется для составления общей картины.

Эта формула считается адаптированной под стандарты исключительно российского бухгалтерского учета, но в отношении соответствия международным стандартам формула дает некоторую погрешность.

Этот способ применим для стандартов РСБУ. Но так как с суммой амортизации есть сложности, то по РСБУ рассчитывают только EBIT — формула аналогична, только без амортизации.

И несколько слов о дополнительных параметрах, рассчитываемых на основании EBITDA:

- EBIT. Равен «EBITDA — амортизация». При одинаковой EBITDA разница по показателю EBIT будет означать, что одна компания использует ускоренный метод (списание стоимости основных средств в первые годы после постановки на баланс), вторая — равномерный (списание равными частями за весь срок эксплуатации). В обоих случаях основные фонды остаются в ведении компаний, но значения EBIT будут кардинально разные;

- EBT. «EBIT — проценты, выплаченные компанией по долговым обязательствам». Отражает зависимость компании от заемных средств. Так как проценты в отличие от амортизации из компании уходят, чем меньше значение EBT относительно EBIT, тем хуже;

- EBITDAR. Достаточно редкий параметр, который отражает почти то же самое, что и EBITDA — прибыль до выплаты процентов, амортизации, налогов и арендных платежей;

- Debt/EBITDA. Параметр оценки платежеспособности компании, отражает отношение чистого долга к EBITDA. Используется для сравнительного анализа;

- EBITDA margin. Обозначает рентабельность EBITDA, рассчитывается как EBITDA/выручка;

- EBITDA coverage. Коэффициент покрытия процентов, рассчитывается как EBITDA/выплачиваемые проценты.

Те, кто не хотят особенно вдаваться в расчеты, анализируют финансовый результат компании по операционной прибыли, из которой также еще не сделан вычет налогов и амортизации. Однако EBITDA и операционная прибыль — это разные понятия с точки зрения бухгалтерского учета. EBITDA — это прибыль, включающая операционные и не операционные доходы (исключая проценты и амортизацию). Операционная прибыль — это прибыль, в которую не включены операционные доходы и расходы, например, курсовая разница, прибыль от не ключевой (нерегулярной) деятельности и т.д.