Где лучше открыть иис и как это сделать?

Содержание:

- Налоговые стратегии

- На что стоит обратить внимание при выборе?

- Что такое индивидуальный инвестиционный счет и зачем он нужен

- Какой тип выгоднее

- Особенности работы с ИИС

- Подбор и сравнение тарифа и минимизация расходов брокерского счета

- Выбор брокера для ИИС

- Тинькофф Инвестиции

- Недостатки ИИС

- Где лучше открыть ИИС: обзор брокеров и УК

- Что делать после открытия ИИС?

- Где лучше открыть ИИС?

- Можно ли перевести ИИС к другому брокеру

- ИИС в Сбербанке: тарифы, возможности, преимущества

Налоговые стратегии

Некоторые интересные особенности ИИС открывают перед вами несколько возможных стратегий поведения.

Во-первых, практический выбор типа льготы происходит, когда вы приходите в налоговую и пишите заявление о предоставлении льготы. Подписывая договор с финансовым посредником, инвестор может заранее указать тип счета, но, с юридической точки зрения, это решение не имеет силы (можно и передумать). А вот после подачи заявления — изменить тип счета уже невозможно (только закрыть существующий и открыть новый).

Во-вторых, период действия договора считается не со дня пополнения счета, а со дня его открытия.

Консервативная стратегия «Синица в руке»

Заключить договор ИИС типа «А», внести минимальный взнос, выждать три года, в декабре третьего года внести 400 тыс. руб., в начале четвертого года подать заявление о возврате, закрыть ИИС. Чистый доход: 52 тыс. руб. или 13% за 4 месяца. Полный срок окупаемости: 3–5 месяцев (время налоговой на проверку документов).

Промежуточная стратегия

Заключить договор ИИС типа «А», в декабре внести 400 тыс. руб., в начале следующего года подать заявление о возврате. В этом случае вы получите чистый доход в размере 52 тыс. руб., но не сможете вывести сумму инвестиций со счета в течение трех лет. Деньги будут работать, и вы можете надеяться на дополнительный доход, облагаемый налогом по общим правилам.

Рассмотрим пример.

С 2017 по 2019 год вы ежегодно пополняете ИИС типа «А» на 400 тыс. руб. и подаете заявление о предоставлении вычета.

Средства счета инвестируете в абсолютно безрисковые государственные облигации народного займа под 8,5% годовых (купонный доход по которым налогом не облагается).

В 2020 году вы закрываете инвестиционный счет и выводите деньги.

Расчет инвестиционной привлекательности операции представлен в таблице.

|

Год |

Инвестиции |

Налоговый вычет 13% |

Купонный доход 8,5% |

Совокупный доход |

Денежный поток |

|---|---|---|---|---|---|

|

2017 |

-400 000 |

— |

— |

— |

-400 000 |

|

2018 |

-400 000 |

52 000 |

34 000 |

86 000 |

-314 000 |

|

2019 |

-400 000 |

52 000 |

68 000 |

120 000 |

-280 000 |

|

2020 |

1 200 000 |

52 000 |

102 000 |

154 000 |

1 354 000 |

|

Эффективная ставка, % |

156 000 |

204 000 |

360 000 |

15,3% |

Ваша эффективная годовая ставка доходности составит 15,3% на абсолютно безрисковых операциях. Хорошая доходность складывается из двух факторов: постоянный возврат налогов, удержанных ранее по основному месту работы, плюс доход от операций с ценными бумагами.

Активная стратегия «Журавль в небе»

Заключить договор ИИС, внести средства, три года наблюдать за доходностью. В случае высокой доходности выбрать тип льготы «Б», в случае убытков или низкой доходности — тип «А». Подойдет активным инвесторам, рассчитывающим на хорошие доходы.

Каждый инвестор выберет свой тип льготы, соответствующий его поведению на рынке.

Пассивный инвестор выберет тип «А». С помощью ИИС он может вносить изменения в структуру портфеля активов без уплаты налогов.

Активный фондовый инвестор отдаст предпочтение типу «Б». Он может продавать ценные бумаги, получать доход и реинвестировать его, пользуясь налоговой амнистией.

Финансовый спекулянт работает с множеством разнообразных высокорисковых активов с помощью маржинального кредитования брокера («кредитное плечо»). Финансовый доход не гарантирован. Отдаст предпочтение типу «А» (способ приращения капитала за счет возврата НДФЛ).

На что стоит обратить внимание при выборе?

Начинающим инвесторам бывает непросто сделать выбор в пользу какого-либо ИИС. Это происходит в силу отсутствия опыта работы с финансовыми инструментами

При выборе рекомендуется обращать внимание на следующие факторы:

- Планируемый срок инвестиций. Если средства будут вложены не в момент открытия счета, а спустя некоторое время, от услуг управляющей компании придется отказаться.

- Способ открытия счета. Например, оформление ИИС в «ВТБ 24» недоступно в режиме онлайн. Если в населенном пункте отсутствуют отделения данного банка, воспользоваться его услугами не удастся.

- Лимит вложений.

- Размер дохода от оборота средств.

- Ежемесячная плата.

- Уровень обслуживания, технической поддержки. В наибольшей степени это относится к новичкам. Следует отметить, что качество работы техподдержки БКС признано одним из самых высоких.

- Доступ к рынкам инвестиций. Каждая компания имеет собственное мнение на этот счет. Например, «Финам» не устанавливает ограничений, а «Промсвязьбанк» исключает возможность работы с валютными и срочными рынками для торговли ИИС.

- Условия работы с инвестиционными инструментами. Некоторые брокеры предлагают условия, которые подходят клиентам с небольшим бюджетом, а другие — вкладчикам, работающим с крупными суммами.

ВНИМАНИЕ! При выборе компании для открытия ИИС рекомендуется учитывать не только ее позицию в рейтинге, но и отзывы клиентов

Что такое индивидуальный инвестиционный счет и зачем он нужен

Режим особого банковского счета — ИИС — стал доступен с января 2015 года. Специальный инвестиционный счет для торговли на бирже или доверительного управления. Только для налоговых резидентов РФ, физических лиц.

Выбор инструментов для инвестирования ограничен. Есть общие ограничения со стороны регулятора (ЦБ РФ) и брокеров. Конкретная брокерская компания сама устанавливает список инструментов, может их ограничивать при формировании инвестиционного портфеля. В отличие от банковских депозитов ИИС не застрахованы со стороны государства. Впрочем, как и обычные брокерские счета.

Клиент может оформить ИИС и брокерский счет параллельно. Разница состоит в том, что ИИС может быть только один, брокерских счетов — сколько угодно в одной или разных брокерских компаниях. Клиент — физическое лицо — может открывать у одного брокера и ИИС, и брокерский счет.

Кроме возможного ограничения списка инструментов для формирования инвестиционного портфеля, ИИС открывается на следующих условиях:

- Имеет два типа льгот по налогообложению (об этом ниже отдельно).

- Срок существования ИИС не менее 3-х лет. Только в этом случае действуют льготы. Если счет закрывается раньше — льготы аннулируются.

- В течение года на ИИС можно внести не более 1 миллиона рублей.

- Расчет НДФЛ по факту существования ИИС. Но не менее 3-х лет. Если на обычном брокерском счете НДФЛ рассчитывается и подлежит уплате по результатам года, на инвестиционном — при закрытии. В меньшей степени касается долгосрочных инвесторов, удерживающих ценные бумаги годами. У них и так налог списывают после продажи и получения дохода. Актуально для трейдеров с покупкой/продажей активов внутри года. На ИИС НДФЛ у них спишут только после вывода денег со счета. Плюс льготы и вычеты, которых нет на обычном брокерском депозите.

- Можно перевести ИИС с одного брокера на другого. При этом в течение 30 дней старый ИИС необходимо закрыть.

Как работает

После открытия ИИС его можно пополнить внутрибанковским переводом через Сбербанк Онлайн или с любого другого банка по реквизитам. После поступления средств можно торговать или формировать инвестиционный долгосрочный инвестиционный портфель.

Нет отдельных требований по срокам между открытием ИИС и внесением на него средств. Инвестор может открыть счет в январе, но внести деньги через год. Он сам выбирает стиль и стратегию инвестирования.

У брокера Сбербанк отсутствуют требования к минимальной сумме для внесения на торговый счет, в том числе ИИС. После поступления денег можно покупать активы через фирменное мобильное приложение «Сбербанк Инвестор» или Quik (десктопная версия, WEB-терминал).

Как формируется возможный доход

Возможные источники дохода на инструментах ИИС Сбербанка:

- акции — рост стоимости ценных бумаг и дивидендные выплаты;

- облигации — выплата купонного и дисконтного дохода;

- валюта — рост курса;

- БПИФЫ (биржевые паевые инвестиционные фонды) — увеличение цены.

Какой тип выгоднее

Получается, основной вопрос стоит следующим образом — можем ли мы получить доходность по типу Б больше, чем 52 000 руб в год?

Вспоминаем, что пополнения не более 1 млн в год.

Тогда мы получаем следующее уравнение:

Прибыль от купли продажи *13%>=52 000

Прибыль от купли продажи >= 52 000/13%

Прибыль от купли продажи >= 400 000 руб

А счет у нас 1 млн > = Прибыль по счету должна быть >= 400 000 / 1 000 000 >= 40%

А средняя доходность по индексу Московской биржи порядка 12-17 годовых%.

Этот индекс уже учитывает реинвестирование дивидендов. Т.е индекс надо обыгрывать, а это очень тяжело!

Именно поэтому льготы на счетах типа А привлекают намного больше людей.

Но уже ведутся разработки в правительстве по улучшению инвестиционной привлекательности ИИС типа Б.

Подробнее здесь: https://iz.ru/972175/tatiana-bochkareva/nagruzili-portfel-porog-dlia-iis-budet-povyshen.

Планируют сделать для ИИС типа Б (на доходы):

- Пополнение до 2 500 000 рублей. (Есть предложения до 5 000 000 рублей). Тогда показать прибыль в 400 000 действительно будет проще (всего 8% годовых при 5млн депо).

- Возможность досрочно изъять частично средства.

Особенности работы с ИИС

Обратите внимание, что некоторые брокеры к вашему счету ИИС по умолчанию открывают и обычный брокерский счет. Будьте внимательны при пополнении и выбирайте правильные реквизиты

Минимальная сумма пополнения устанавливается каждым брокером индивидуально. В большинстве случаев она никак не регламентируется

Важно помнить, что при работе с маленькими суммами, комиссии будут для вас весьма существенными

Максимальная сумма ежегодного пополнения не может превышать 1 млн. рублей. При этом на самом счете может быть бОльшая сумма. Например, вы получили дивиденды по акциям и сумма средств на вашем счете увеличилась.

Для того, чтобы не потерять налоговые льготы с ИИС нельзя выводить деньги в течение первых 3-х лет с момента его открытия (именно после открытия, а не зачисления денежных средств). Однако активы ИИС можно перевести к другому брокеру или управляющей компании.

Дивиденды и купоны можно получать не на ИИС, а на обычный брокерский счет или даже на карту. Это зависит от возможностей и разрешений вашего брокера, уточняйте данный момент. Это не будет считаться выводом средств и не приведет к закрытию ИИС.

Если вы закроете ИИС ранее истечения трехлетнего срока, придется вернуть полученные вычеты (тип А) в полном объеме и заплатить пени и штрафы.

Во время действия ИИСа налоги не взимаются, а будут списаны только при закрытии, продаже бумаг и выводе средств (или не будут, если у вас ИИС типа Б). То есть все время существования счета эти деньги могут генерировать дополнительный доход.

Пополнять счет можно только рублями. Если хотите совершать покупки в долларах, то просто заводите на счет рубли, покупаете на бирже доллары (биржевой курс всегда выгоднее любого банковского) и покупаете акции зарубежных компаний.

Размер вычета на ИИС типа А ограничен суммой, которую вы заплатили в виде НДФЛ.

Каждый человек вправе иметь только один договор на ведение индивидуального инвестиционного счета. В случае заключения нового договора старый должен быть прекращен в течение месяца. А вот обычных брокерских счетов может быть сколько угодно и у разных брокеров.

Пополнять счет и выводить средства можно через свою банковскую карту (например, с картой Тинькофф Блэк от Тинькофф Банка эти операции производятся без комиссий).

Управлять счетом можно самостоятельно или через «доверительное управление», когда вы доверяете свои средства управляющей компании (УК). При инвестировании через управляющего счет необходимо сразу пополнить. За работу УК вы платите комиссии (и не малые), при чем, положительный результат такого управления не гарантирован. Поэтому мы настоятельно рекомендуем заниматься инвестированием самостоятельно, дополнительно повышая финансовую грамотность.

Для открытия ИИС не важно работаете вы или нет, официальная у вас зарплата или «серая». Но вычет типа А можно получить только при наличие официального заработка, с которого платится НДФЛ

Вы можете работать по найму. Или быть индивидуальным предпринимателем, применяющим общую систему налогообложения. Или иметь гражданско-правовой договор и т.п. Главное условие – перечисление НДФЛ в бюджет.

Через 3 года счет совсем не обязательно закрывать, можете продолжить торговать на нем и дальше. Однако часто, инвесторы, не имеющие средств для ежегодного пополнения счета на большие суммы, используют возможность закрытия.

Суть использования ИИС или как это работает

Допустим, у вас есть возможность пополнять счет на 100 тысяч рублей в год.

В начале четвертого года подали документы на вычет, получили 14 909,70 рублей. Всего за три года вы получили вычетами 42 599,70 руб.

Одновременно закрыли ИИС, получили на руки 327 690 рублей. Хотя по факту у вас будет больше, так как в нашем расчете мы не учитываем дивиденды по акциям, купоны по облигациям.

Открываете новый ИИС. У вас теперь есть 342 599 рублей плюс те же 100 тысяч рублей на ежегодное пополнение.

Вы можете внести на счет сразу 400 тысяч рублей – это максимальная сумма для получения вычета за год. Так целесообразно поступать, если размер уплаченного вами НДФЛ в текущем году, будет больше 52 000 рублей. Если сумма НДФЛ меньше, то пополняйте в год на ту сумму, которой хватит на возврат налога.

Рассмотрим несколько примеров для наглядности:

Напомним, налоги по ИИС удерживаются в момент его закрытия!

Подбор и сравнение тарифа и минимизация расходов брокерского счета

В данной ситуации ИИС тарифы могут сократить финальную выгоду почти на 10-20%. В переводе на денежный эквивалент, такие суммы считаются не особо большими, но лучше лишний раз при выборе подходящего брокера не ошибаться. А сузить список потенциальных кандидатов позволяет проверенный рейтинг надежности, присвоенный специальным агентством: ААА+, ААА, ААА-, BBB, ССС и др. Чем выше в том списке позиция предприятия, тем выгоднее с ним сотрудничать.

Но у каждой компании, формирующей итоговый перечень брокеров, существуют свои методы расчета. Поэтому конечные показатели в разных агентствах нередко отличаются.

Это происходит из-за того, что сам способ выведения рейтинга достаточно субъективная и никогда не стоит исключать возможность накрутки результатов в корыстных целях. Чтобы свести к минимуму смежные издержки лучше сразу отказаться от дорогих предложений с аналитикой, платой за дополнительные программы.

Поэтому хороший тариф неизменно включает в себя:

Поэтому хороший тариф неизменно включает в себя:

- низкие комиссии за заключаемые договора;

- отсутствие ежемесячной абонентской платы;

- исключение взноса за депозитарий (или он низкий);

- процент от суммы капитала не взимается.

Порой эффективнее выбрать тариф, который даже с более завышенными комиссиями за сделки, но не включает в себя других расходов. Так, к этапу выбора брокера для открытия ИИС следует подходить ответственно.

Главным критерием отбора должно стать наличие лицензии, которая дает возможность компании оказывать брокерские услуги. Без официального разрешения подобная деятельность априори будет незаконной.

Выбор брокера для ИИС

В сравнении участвуют тарифные планы, ориентированные на самостоятельную торговлю акциями и облигациями на Московской бирже. Для удобства и наглядности представим полученные данные в табличной форме. расценки указаны в процентах от оборота.

| Наименование | Плата за сделки на фондовом рынке, % | Комиссия торговой системы, % | Комиссия за сделки на валютном рынке, % | Комиссия за сделки на внебиржевом рынке, % |

| Сбербанк Управление активами | При объёме до 1 млн. руб. – 0,060; 1-50 млн. руб. – 0,035; свыше 50 млн. руб. – 0,018 | 0,3 | При объёме до 100 млн. руб. – 0,2; свыше 100 млн. руб. – 0,02 | До 45 тыс. единиц валюты – 1,5; свыше 45 тыс. единиц валюты – 0,17 |

| ВТБ | До 1 млн. руб. — 0,0472; 1-5 млн. руб. — 0,0295; 5-10 млн. руб. — 0,02596; 10-50 млн. руб. — 0,02124; 50-100 млн. руб. — 0,0195; больше 100 млн. руб. — 0,015 | 0,01 | Не менее 0,01 на единицу валюты расчётов по сделке | От 0,15 до 4 в зависимости от вида приобретаемого актива |

| Альфа Банк | До 10 млн. руб. – 0,024; 10-30 мл. руб. – 0,19; свыше 30 млн. руб. – 0,14 | Комиссия биржи включена в комиссию за сделку | 0,03 | В зависимости от тарифного плана |

| Газпромбанк | до 1 млн. руб. –0,085; 1-5 млн. руб. – 0,03;

5-15 млн. руб. –0,025; 15-30 млн. руб. – 0,017; 30-60 млн. руб. –0,011; от 60 млн. руб. – 0,008 |

От 0,00154 до 0,00660 | 0,1 | От 0,17, но не менее 5 тыс. руб. за сделку |

| Промсвязьбанк | до 1 млн. руб. –0,05; 1-5 млн. руб. – 0,04;

5-10 млн. руб. –0,03; 10-20 млн. руб. – 0,025; 20-100 млн. руб. –0,02; от 100 млн. руб. – 0,0075 |

Комиссия биржи включена в комиссию за сделку | 0,5 | до 100 тыс. руб. –0,95; до 1 млн. руб. – 0,05; 1-5 млн. руб. – 0,04;

5-10 млн. руб. –0,03; 10-20 млн. руб. – 0,025; 20-100 млн. руб. –0,02; от 100 млн. руб. – 0,01 |

| Открытие | до 500 тыс. руб. –0,085; до 1 млн. руб. – 0,034; 1-5 млн. руб. – 0,025;

5-10 млн. руб. –0,021; 10-50 млн. руб. – 0,017; от 50 млн. руб. – 0,008 |

Комиссия Банка равна биржевому сбору | До 320 млн. руб. – 0,0712 | Акции – 0,25 от суммы сделки, но не менее 5 тыс. руб., облигации – 0,125 от суммы сделки, но не менее 5 тыс. руб. |

| УралСиб | До 500 тыс. руб. – комиссия не взимается, свыше этой суммы – 0,0708 | Комиссия биржи включена в комиссию за сделку | до 1 млн. руб. – 0,035; 1-5 млн. руб. – 0,03;

5-25 млн. руб. –0,025; 25-200 млн. руб. – 0,008 |

До 200 тыс. руб. – 0,0472, свыше этой суммы – 0,0354 |

| БКС | До 40 тыс. руб. – 0,1; до 900 тыс. руб. — 0,015; от 900 тыс. руб. – 0,015-0,3 | Комиссия биржи не взимается | От 0,0006, но не менее 177 руб. | Единый тариф на всех площадках |

| Финам |

до 1 млн. руб. – 0,0354; 1-5 млн. руб. – 0,0295; 5-10 млн. руб. –0,0236; 10-20 млн. руб. – 0,0177; 20-50 млн. руб. – 0,01534; от 50 млн. руб. – 0,0118 |

Комиссия биржи включена в комиссию за сделку | От 0,01677 | 0,118, но не менее 1 450 руб. |

Но это ещё не все комиссии: даже поверхностное сравнение брокеров показывает, что клиент, решивший открыть ИИС, понесёт дополнительные расходы. Об этом лучше узнать заранее, чтобы не пришлось у того посредника, где вы открыли счёт, потерять значительные суммы. Например, Сбербанк берёт плату за исполнение телефонных заявок, ВТБ – за ведение брокерского счёта, Альфа Банк – за депозитарный учёт и услуги по подготовке отчётности в рамках брокерской деятельности.

Более «человеколюбивые» тарифы предлагают финансовые компании, изначально специализирующиеся на брокерском обслуживании. Комиссии БКС и УралСиба уж точно не разорят рядового инвестора, а качество оказываемых услуг здесь не в пример выше, чем у банков-посредников.

Если же вы решили досконально разобраться в тарифах российских брокеров и банков, понять, где стоит открывать ИИС в 2020 году, приготовьтесь потратить на это несколько недель. Зато у вас получится непредвзятый и актуальный рейтинг. Главное, сравнивать сходные тарифные планы и учитывать все комиссии, действующие на текущий момент. Может оказаться, что изначально вы выбрали далеко не самого дешёвого посредника. Тогда стоит задуматься о его замене.

Тинькофф Инвестиции

Оценка на Google Play 4,5 (32,5 тысячи оценок), установок 1 000 000+

Количество клиентов: Тинькофф — безусловный лидер по числу активных клиентов, их больше 138 тысяч. почти 1,3 миллиона.

Доступные площадки: Московская биржа (ММВБ), Санкт-Петербургская биржа (СПБ), и для квалифицированных инвесторов американские биржи — NASDAQ и NYSE — и Лондонская биржа (LSE).

Приложение пытается балансировать между доступностью для начинающих инвесторов и широкими возможностями для трейдеров:

- Биржевой стакан (это таблица, где собраны все заявки на продажу и покупку того или иного актива (акции, облигации и так далее). Трейдеры используют её, чтобы понять, куда двинется рынок в следующий момент, оценить спрос и предложение).

- Маржинальная торговля (ещё один инструмент для трейдинга. Он позволяет взять в долг у брокера средства (или активы), чтобы торговать с большим размахом (так называемое кредитное плечо). Брокер, чтобы подстраховаться, берёт в залог собственные средства (или активы) трейдера и получает определённый процент за использование кредита. Если рынок идёт туда, куда ожидает трейдер, он получает большую прибыль, чем если бы использовал только собственные средства. Если рынок идёт в противоположную сторону, трейдер, соответственно, теряет больше. Маржинальная торговля во всём её многообразии — хороший пример того, почему большая часть трейдеров в конце концов теряют почти все деньги на бирже и почему спекуляция — плохая идея).

- График со «свечами» (инструмент технического анализа для трейдера. Он показывает в виде графика движение цены актива на определённом отрезке времени. «Свечи» (или бары) могут быть красными и зелёными, красные показывают, что цена имеет тенденцию к падению, зелёные — к росту. Особо вовлечённые инвесторы ищут на графике знаки, особые фигуры, соотношения свечей разных цветов и занимаются прочим увлекательным гаданием по случайным цифрам).

Если пользователю некуда спешить, он может насладиться погружением в мир инвестиций: Тинькофф предлагает социальную сеть Пульс, обширную аналитику и торговые идеи, подробную информацию о финансовых показателях эмитентов и дивидендных доходностях акций, график выплаты купонов облигаций и многое другое.

Что можно купить в приложении

Клиент может купить валюту, российские и иностранные акции, корпоративные и государственные облигации (включая евробонды), ETF, БПИФ и структурные ноты. Также, с рядом условий, предоставляется доступ к IPO (первичное размещение акций).

Как открыть счёт

Открыть счёт можно через сайт, оставив заявку. Если у вас есть карта Тинькофф, пользоваться счётом можно сразу. Если нет, вам её привезёт курьер вместе со всеми необходимыми документами.

Какие комиссии

На тарифе комиссия за операции составит 0,3%, но платы за ведение счёта нет. Таким образом, четыре покупки в год обойдутся нашему инвестору в 300 ₽.

Тариф Трейдер снижает комиссию за операции до среднерыночных 0,05%, но появляются расходы на ведение счёта в месяцы совершения сделок — 290 ₽. Соответственно, годовые траты составят 1210 ₽. В обоих случаях в плату уже включена комиссия Московской биржи за сделки в размере 0,01%.

К косвенным расходам можно отнести стоимость обслуживания банковской карты Тинькофф, которая идёт в комплекте с брокерским счётом. Она составляет 99 ₽ в месяц (либо бесплатно при постоянном остатке в 30 000 ₽).

Скачать приложение можно по

Недостатки ИИС

Чтобы принять решение об открытии ИИС, нужно ознакомиться и с отрацательными сторонами счета.

Самым большим недостатком является отсутствие страховки. Правительство в последнее время активно обсуждает данный вопрос, но принятия конкретного решения пока не последовало.

Среди минусов можно также выделить ограничения по сумме вложений. Это закрывает доступ к более крупным инвестициям.

Кроме того, многие клиенты отмечают в качестве недостатка программы невозможность выхода на международный фондовый рынок.

Несмотря на ряд минусов, ИИС все-таки обеспечивает инвесторам весомые налоговые преимущества и возможность получить доход от вложений.

Где лучше открыть ИИС: обзор брокеров и УК

На просторах Сети и в офлайне существует много организаций, предоставляющих брокерские услуги. Однако доверить деньги можно только надежным, проверенным временем партнерам.

Про выбор надежных брокеров и покупку акций – видео

Компания «ФИНАМ»

Известная на инвестиционном рынке компания «ФИНАМ» предоставляет полный спектр услуг – ИИС, брокерские счета, самостоятельно или доверительное управление активами и многое другое.

Основные комиссии:

- Депозитарий 177 р. в месяц, если проходили операции.

- Пополнение банковской картой – 1%.

- Вывод денег в российских рублях – без комиссий, в валюте – зависит от выбранного тарифа.

Прочие комиссии зависят от рынка:

- Фондовый рынок (РФ, США) – от 0,00944%.

- Валютный – 0,00275%.

- Фьючерсы РФ – 0,45% за каждый контракт, США – 1,5 USD.

- Маржинальное кредитование под 8-12,25%.

Есть интересная услуга «Автоследование». Сделки совершаются автоматически, копируя выбранную стратегию.

Также «ФИНАМ» предлагает свыше 50 готовых решений. Открыть инвестиционный счет можно в офисе компании или через интернет.

БКС

Брокер БКС широко известен на фондовом рынке, отличается высоким кредитным рейтингом (ААА) и 20-летним стажем работы.

ИИС можно открыть в режиме онлайн и сразу перейти к торгам. Новички рынка могут воспользоваться различными обучающими материалами или обратиться за консультацией к специалистам.

Рекомендуемая сумма инвестиции – 50 тыс. р. Доступно маржинальное кредитование, выход на срочный, фондовый, валютный рынки.

Комиссионные по тарифу «Старт» составят 0,0177 – 0,0354%. Однако это не единственный тариф, предложенный БКС, полный перечень можно найти на официальном сайте.

ВТБ Капитал

ВТБ Капитал входит в Группу ВТБ и является одной из крупнейших брокерских компаний, организованной на базе высоконадежного банка ВТБ.

Инвесторам предоставляется возможность вывода дивидендов, не дожидаясь истечения трехлетнего периода, – на банковский счет.

Комиссионные сборы у ВТБ несколько выше, чем у конкурентов: 0,0413% по тарифу «Инвестор стандарт» или 0,02124 – 0,0472% по тарифу «Профессионал».

Выход есть только на срочный и фондовый рынки, Мосбиржа и Санкт-Петербургская биржа остаются недоступными.

Предложена стратегия автоследования, но депозит должен превышать 300 тыс. рублей. Маржинальное кредитование 13 – 16,8%.

Открыть ИИС в ВТБ можно в офисах компании, расположенных в большинстве населенных пунктов.

Альфа Капитал

УК Альфа Капитал позволяет открыть ИИС онлайн. Приступить к работе можно с 10 тыс. рублей. За управление капиталом компания берет 2% годовых плюс 2% от вложенной суммы.

Однако является одной из самых надежных и крупных по сумме управляемых активов. Статистика вложения денег в акции и облигации ведется с 2015 года, а всего предложено три стратегии инвестирования.

Сотрудничество отличается простотой, прозрачностью условий и доступностью.

УК Открытие

Чтобы начать торги через УК, нужно открыть ИИС и пополнить депозит минимум на 50 тыс. р. А если выбрать структуру с защитой капитала, минимальный взнос возрастает до 100 тыс.

Есть вариант работать по рекомендациям, которые поступают инвестору по СМС или электронной почте.

Всего Открытие предоставляет четыре стратегии вложения на условиях доверительного управления активами и десять моделей ИИС.

Тарифы по всем разнятся, подробнее с ними можно ознакомиться на официальном сайте компании.

Сбербанк

Открыть ИИС в Сбербанке можно через Сбербанк Онлайн или в офисах Премьер. Клиентам предложено два тарифа – «Самостоятельный» и «Инвестиционный».

Второй позволит получать рассылку «Инвестиционный дайджест» и откроет доступ к порталу Sberbank Investment Research. Первый – полностью самостоятельная торговля, без дополнительной поддержки.

Комиссионные зависят от суммы оборота и варьируются от 0,018% до 0,3% на отечественном рынке Мосбиржи и 0,02% – 0,2% на валютной.

Торги на срочном рынке обходятся в 0,5 р. за сделку и 10 р. за принудительное закрытие контракта. Депозитарий составит 149 р. за каждый месяц, в котором проводились операции.

Несмотря на повышенные комиссионные, Сбербанк является самым надежным партнером для инвестора. А квалифицированная техподдержка помогает решать все вопросы из любой точки мира.

Особенности открытия ИИС в сбербанке – видео инструкция

Что делать после открытия ИИС?

ИИС — это брокерский счет. Не следует воспринимать его как депозит. Между этими двумя понятиями существует значительная разница. Банковские вклады временно поступают в полное распоряжение финансового учреждения, и клиент не может повлиять на принятие решений по вопросам их использования.

Совсем иначе обстоит дело с ИИС. Инвестор имеет возможность активно участвовать в процессе получения дохода. Он может самостоятельно принимать решения о приобретении выгодных активов, их продаже. По своему желанию он имеет право не использовать инвестиционные инструменты и получать пассивный доход.

После открытия ИИС можно выбрать один из нескольких вариантов действий:

- Пополнять счет на сумму от 400 тыс. до 1 млн руб. ежегодно. В таком случае можно рассчитывать на получение налогового вычета в размере 52 тыс. руб. Сумма не зависит от размера вложений и составляет 13 % от 400 тыс. руб.

- Если инвестор хочет получать дополнительный доход, но при этом не желает изучать рынок и рисковать вложениями, рекомендуется использовать надежные инструменты, такие как ОФЗ или ETF (Exchange Traded Fund).

- С помощью ИИС можно сформировать портфель ценных бумаг. В этом случае нужно помнить о существующих рисках. Чтобы снизить их, рекомендуется приобретать акции разных компаний. Это исключит вероятность потерять все вложенные деньги в результате банкротства одной из них. Рекомендуется также следить за ситуацией на рынке и своевременно продавать подорожавшие активы и покупать подешевевшие. Это требует наличия определенных знаний.

Чтобы успешно использовать инвестиционные активы с целью получения дохода, новичку рекомендуется предварительно пройти соответствующее обучение.

Где лучше открыть ИИС?

В последнее время спрос на ИИС значительно возрос. Это объясняется возможностью получить налоговые преимущества, а также заработать, выгодно вложив свои сбережения. Поэтому многие россияне интересуются, куда следует обращаться по этому вопросу и где лучше зарегистрировать счет.

Для открытия ИИС следует обращаться:

- к брокеру;

- в банк, имеющий соответствующую лицензию;

- в управляющую компанию.

ВНИМАНИЕ! Следует учитывать, что открытие счета в управляющей компании предусматривает срочное вложение инвестиций. При обращении к брокеру можно внести средства позднее

Согласно статистике, все обслуживающие компании можно разделить на следующие группы:

- Высшая категория. Это компании-лидеры по количеству открытых ИИС. Среди них можно выделить «Открытие», БКС, «Финал», «Альфа-Капитал».

- Вторая категория. Это в основном крупные финансовые учреждения, для которых банковские услуги являются основным видом деятельности.

- Третья категория. Как правило, это малоизвестные компании.

Первое место в рейтинге по количеству открытых ИИС с большим отрывом занимает Сбербанк.

Можно ли перевести ИИС к другому брокеру

Потребность в срочном переводе финансов возникает, если участник рынка неудачно выбрал брокера с точки зрения тарифов. Хотя могут быть и другие причины, чтобы резко прервать текущую сделку и искать более надежную организацию.

Тогда нужно ориентироваться на следующий алгоритм действий:

- Открыть ИИС у новой компании, в которую планируете ступать. Перед этим обязательно запросите реквизиты счета.

- Оповестите текущего брокера про то, что желаете перевести ИИС и получите аналогичные реквизиты.

- В обеих компаниях стоит узнать номер депозитарного соглашения, документы по обслуживанию и соглашения с НРД.

- Подать неторговое поручение на передачу и прием активов в обе компании, а затем дождаться результатов.

В такой схеме на перевод выделяется месяц, сохраняя «стаж» ИИС, поэтому прежний период в 3 года заново отсчитывать не нужно. Порой трейдеры жаловались, что перенос активов происходил не совсем корректно. Но за 1-3 месяцев все возвращалось в норму. Перевод тянулся несколько дней или недель, а сама услуга иногда оказывалась платной.

ИИС в Сбербанке: тарифы, возможности, преимущества

В Сбербанк Управление активами есть два варианта работы с ИИС. Вы можете торговать самостоятельно, выбрав подходящий тариф и условия обслуживания, а можете просто передать средства в доверительное управление. Вне зависимости от способа вы сохраните право на налоговые вычеты, что служит, судя по отзывам ИИС в Сбербанке, один из определяющих факторов при выборе типа брокерского счета.

Условия для самостоятельной торговли

Сбербанк предоставляет владельцам ИИС вход для торгов на Московскую биржу – на все ее три секции. Клиент может выбрать между двумя тарифами:

- Инвестиционный

- Самостоятельный

Принципиальная разница между ними заключается в значении комиссии за покупку бумаг на фондовой секции, а также в аналитической поддержке.

Так, подключившие тариф Инвестиционный на регулярной основе получают инвестиционный дайджест и имеют свободный доступ к порталу Sberbank Investment Research. Комиссия за сделки с акциями и облигациями фиксированная – 0,3% вне зависимости от объема сделки.

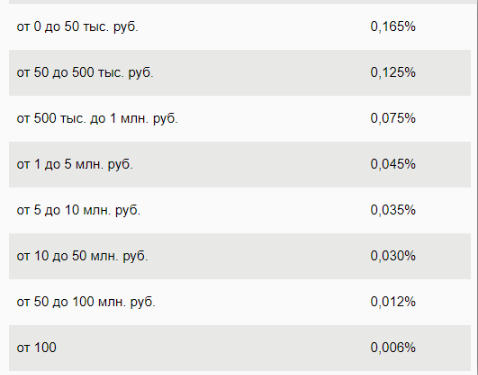

Обладатели ИИС с тарифом Самостоятельный не имеют доступ к аналитике, а размер комиссии зависит от объема сделки и варьируется от 0,006% до 0,165% (чем больше оборот, тем меньше комиссионные).

Точное значение приведено в таблице:

Также в зависимости от тарифа находится комиссия за совершение сделок на внебиржевом рынке. Самостоятельный предусматривает уплату брокеру 0,17% от покупки или открытия короткой позиции, Инвестиционный – 1,5% за лонг и 0,1% – за шорт.

Вознаграждение брокера за проведение других операций фиксировано вне зависимости от тарифа:

- заключение срочного контракта (опционы и фьючерсы) – 0,5 рублей;

- досрочное расторжение контракта – 10 рублей;

- маржинальная торговля: 17% годовых по переносу денежной позиции и 15% годовых по переносу позиции по ценным бумагам;

- сделки РЕПО (кредитование) – 17-19% годовых в зависимости от срока.

Каждый инвестор может передать до 20 бесплатных поручений на покупку или продажу активов по телефону, далее цена одного обращения составляет 150 рублей по всем заявкам.

Купонный доход и дивиденды поступают прямо на счет. Их можно использовать для увеличения своего портфеля активов или же вывести на отдельный р/с.

Доверительное управление с помощью ИИС

Если рассматривать отзывы по ИИС Сбербанка, то выяснится, что большей популярностью по сравнению с самостоятельной торговлей пользуется доверительное управление. Это понятно – сбережениями будут управлять профессиональные дилеры, которые разбираются в особенностях рынка и регулярно демонстрируют отличный финансовый доход.

При передаче средств в ДУ инвестор может выбрать одну из двух стратегий:

- Рублевые облигации – средства вкладываются в ОФЗ и надежные корпоративные облигации, а также ПИФы облигаций (доходность порядка 10-12% в год);

- Долларовые облигации – деньги инвестируются в американский долг и еврооблигации (с 1 марта 2018 года стратегия временно недоступна для новых клиентов).

График доходности стратегии

График доходности стратегии

Условия передачи средств в доверительное управление:

- минимальный взнос – 50 тысяч рублей, максимальный – 1 млн;

- взнос для пополнения – 10 тысяч рублей;

- срок инвестирования – не менее 3 лет;

- валюта – только рубль;

- комиссия при открытии – 1% (только, если делать это в офисе Сбербанка, при открытии дистанционно комиссии нет);

- вознаграждение брокера за управление – 0,25% от объема внесенных денег раз в квартал.

Что нужно знать об Индивидуальном инвестиционном счете, передаваемом в доверительное управление

Что нужно знать об Индивидуальном инвестиционном счете, передаваемом в доверительное управление

Вкладывать деньги в ИИС можно из отделения банка, с помощью сайта sberbank-am.ru или специально разработанного мобильного приложения для инвестиций.