Что такое инфляция

Содержание:

- Какими могут быть плюсы?

- Функции, плюсы и минусы инфляции

- Положительные последствия инфляции

- Формы инфляции и их особенности

- Несколько слов о понятии

- Официальный уровень инфляции в России в 2018 и 2019 годах

- Определение понятия простым языком

- Влияние девальвации

- Таргетирование инфляционных процессов в экономике

- Виды индексов цен

- Инфляция – что делать?

- Уровень инфляции в России по годам — сравнительный анализ

- История инфляции

Какими могут быть плюсы?

От инфляции в первую очередь выигрывают заемщики денег. Если ставка по кредиту фиксированная, то платеж должника остается неизменным. Выходит, что с банком происходит расчет подешевевшими деньгами. Речь в данном случае идет только о внутреннем кредитовании и при условии того, что займ брался в обесценившейся национальной валюте. В международном кредитовании ситуация иная. Страна, набравшаяся международных кредитов, вынуждена отдавать деньги в иностранной валюте, притока в страну которой нет, а наоборот наблюдается отток. В конечном счете иностранной валюты оказывается недостаточно для обслуживания внешнего долга, после чего наступает дефолт.

В выигрыше остаются те предприятия, которые занимаются экспортом природных ресурсов либо несложных в производстве товаров. В условиях удешевления национальной валюты для зарубежных покупателей есть возможность при небольшом снижении цены увеличить объемы поставок. Правда, в условиях гиперинфляции и постоянного изменения внутренних цен в конечном счете проигрывают и экспортеры.

Инфляция может иметь положительные стороны только при сбалансированности национальной экономики. Инфляция подталкивает к разумной конкуренции и экономическому развитию. Истории известны случаи, когда Япония и Европа столкнулись с обратным явлением – дефляцией. Отсутствие потребления привело к снижению цен и остановке ряда производств. Население предпочитало складировать деньги в банке, чем отправлять в оборот и инвестирование. Потому в Европе были введены отрицательные ставки (население вынуждено платить за депозиты банкам), а в Японии появился такой термин, как «вертолетные деньги» (деньги, сброшенные с вертолета).

Таким образом, небольшая инфляция может оказывать на экономику страны положительное влияние, а ее рост более 10% приводит к противоположному результату, как это можно было наблюдать в 90-х годах прошлого столетия, когда инфляция в России привела к плачевным последствиям для экономики.

Функции, плюсы и минусы инфляции

К главным отрицательным последствиям удешевления денег относят рост потребительских цен – производители вынуждены их повышать, особенно те, кто активно использует в работе импортные компоненты. Чем дешевле национальная валюта, тем дороже стоят валюты резервные. А повышение курса, в свою очередь, разгоняет инфляцию, которая в таких условиях снижает покупательскую способность денег – замкнутый круг. Но не все так печально – как правило, по прошествии времени экономика стабилизируется, и процессы обесценивания денежной массы замедляются. В качестве плюса простые граждане получают дешевеющий кредит кредит в национальной валюте.

В таких условиях потребители стараются поскорее избавиться от дешевеющих денег и тратят их на крупные покупки: технику, автомобили и иногда недвижимость. Импортные товары становятся слишком дорогими, и их место занимают продукты национальных производителей. В этом выражается стимулирующая функция инфляции.

Изображение с сайта abcgreatpix.com

Для предприятий все выглядит тоже неоднозначно. С одной стороны, у производителей появляется возможность занять сегменты рынка, которые ранее были заполнены импортными товарами, получать дешевые кредиты, и увеличить экспорт благодаря обесцениванию национальной валюты. С другой – вырастает финансовая нагрузка на все предприятия, производители, «завязанные» на импортном оборудовании и компонентах теряют очень много денег на росте стоимости иностранной валюты, а для экспортеров увеличивается налоговая нагрузка. Словом, выживают сильнейшие – так проявляется эволюционная функция инфляции.

Кроме того, важны конкретные показатели темпов роста инфляции. Контролируемое и мягкое удешевление валюты (до 6%), способствует росту экономики, удешевляя заем денег. Дешевый кредит стимулирует потребительский спрос и помогает предприятиям инвестировать в развитие. Высокие (от 10%) темпы обесценивания денег, наоборот, заставляет покупателей копить средства, а инвестиционные кредиты становятся слишком рискованной затеей. Кроме того, рост темпов обесценивания денежной массы порождает рост инфляционных ожиданий, и потенциальные инвесторы отказываются вкладываться в национальную экономику, опасаясь дальнейшего ухудшения экономической ситуации.

Положительные последствия инфляции

В то же время умеренная инфляция может быть полезна для экономики. К позитивным последствиям умеренной инфляции относится то, что:

-

Рост денежной массы стимулирует деловую активность, ускоряет процесс инвестирования. Деньги выгоднее не хранить, а вкладывать в производство.

-

Стимулируется товарооборот — ожидая повышения цен, потребители покупают больше.

-

Умеренная инфляция заставляет население работать активнее, чтобы увеличить доходы.

-

Уменьшается внутренний государственный долг.

-

Растут налоговые поступления государства.

-

Удешевляется экспорт, и это позволяет расширить зарубежные рынки сбыта продукции

Формы инфляции и их особенности

По форме проявления процесс можно разделить на три группы:

по способу зарождения;

по характеру протекания;

по степени прогнозируемости.

Каждая форма подразделяется на несколько видов.

По способу возникновения

Способов возникновения инфляционных процессов несколько:

Административный.

Индуцированный.

Импортируемый.

Кредитный.

Административная или социальная инфляция – возникает, когда государство берет под контроль цены и управление ими. Например, правительство страны решает установить низкие цены на определенную группу товаров. Денежные средства населения высвобождаются, нарушается баланс по отношению к товарному объему. Это порождает повышенный спрос на другие товарные группы, значит, цены на них возрастут.

Примером такого процесса можно назвать фиксацию стоимости проезда в общественном транспорте. Социальные цены делают его доступным для использования всем слоям населения, включая людей с низкими доходами. Но если это коснется нескольких групп товаров, свободные деньги граждане будут тратить на иные виды товаров и услуг.

Индуцированная инфляция возникает от воздействия ряда экономических причин. Например, при быстром росте цен на несколько групп товаров или услуг. Так было в России в 2002 году, когда резко подорожали услуги ЖКХ, были отменены некоторые льготы по НДС.

Импортируемая – высокий прирост иностранной валюты и расширение объема ввозимых товаров. Спрос потребителей «переходит» на более дешевую местную продукцию, а производители начинают поднимать цены.

Кредитная инфляция. Явление возникает в разной форме:

Доступность кредитов, вызывающая повышенный спрос на определенные группы товаров, что зарождает предпосылки роста цен.

Массовое кредитование, при котором возврат средств в будущем невозможен.

Использование государством кредитных средств в крупных объемах для сокращения дефицита бюджета.

По характеру протекания

Формы инфляции делятся и по характеру протекания:

скрытая (подавленная);

открытая.

Подавленная инфляция появляется в условиях ценовой политики, устанавливаемой государством. Стоимость товаров и услуг по официальным данным может сохраняться продолжительное время, что приводит к образованию излишней массы средств на фоне явного дефицита. Результатом становится спекуляция – вывод товаров на «теневой рынок» с нерегулируемыми ценами. При этом реальная стоимость продукции может в несколько раз превышать официальную.

Ярким примером скрытой инфляции является дефицит в СССР. Товарное предложение не могло перекрыть финансовые возможности населения, а высокий спрос на недоступную продукцию приводил к росту цен на товары «из-под прилавка» и процветание этого рынка в целом.

Открытая инфляция свойственна рыночной экономике. Регулирование цен возложено на производителей и продавцов, а розничная цена формируется в зависимости от спроса и предложения.

Протекание инфляционных процессов определяется тем, как расходится рост цен. Исходя из этого, различают сбалансированную и несбалансированную форму. Но первая представляет собой лишь теорию, на практике зафиксировать одинаковое колебание цен на разные группы товаров проблематично. На это влияет множество факторов, например, сезонность. Даже в условиях инфляции стоимость одних товаров может резко расти, а других – падать или сохраняться.

Несбалансированная инфляция отличается колебанием цен на различные товары по отношению друг к другу. Степень и пропорции изменения прогнозу не поддаются.

Существует и такое понятие, как «встроенная инфляция». Термин обозначает средний уровень инфляции за выбранный промежуток времени.

По степени предсказуемости

Форма инфляции по степени и возможности прогнозирования делится на:

ожидаемую;

неожидаемую (непредвиденную).

Ожидаемая инфляция может быть спрогнозирована на определенный период времени. Обычно в такой форме цены растут по инициативе правительства.

Непредвиденная – резкое, скачкообразное увеличение стоимости различных товаров. При отсутствии инфляционных ожиданий спрос на них снижается, в результате производители опускают цены, и ситуация принимает прежний вид. Когда население ожидает повышение цен, это выражается в увеличении спроса. Прогнозирование экономических тенденций затрудняется. Если правительство страны не предпримет меры для стабилизации, ситуация будет ухудшаться.

Несколько слов о понятии

Инфляция — это рост цен на товары и услуги в течение долгого времени. На одну и ту же сумму денег, к примеру, 1000 рублей, через какое-то время вы купите меньше продуктов, чем раньше.

Значит, покупательская способность упала, доходы обесценились, и деньги потеряли прежнюю стоимость.

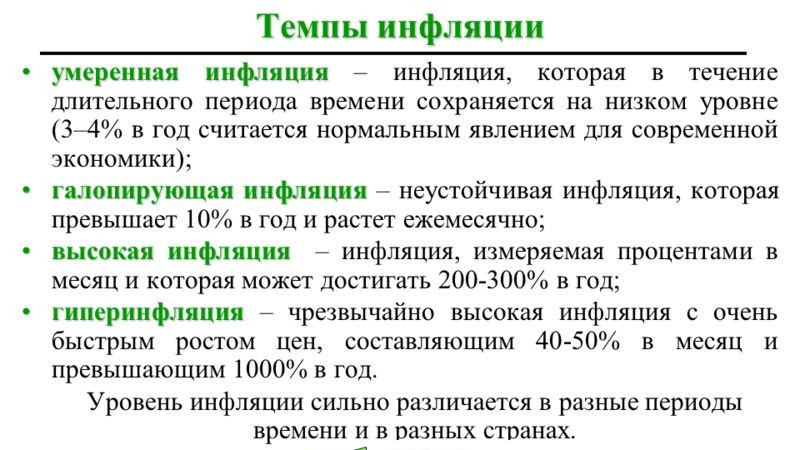

Виды инфляции:

- Открытая — мы наблюдаем это сейчас: поднимаются цены и снижается уровня жизни. Явление, характерное для рыночной формы экономики. Чтобы регулировать прирост цен, государство повышает налоги, Центробанк — ключевую ставку (КС). Но доступность доходов снижается.

- Скрытая — в руках у правительства — жёсткий контроль цен. Это ведёт к товарному дефициту, у фирм вырастают издержки, объёмы производства падают. Такое явление было в СССР при администрировании экономики. Инфляция проявлялась в дефиците товаров, но цены могли не расти. Зато увеличивалась себестоимость продукции, и производитель не мог компенсировать возросшие затраты.

- Умеренная — годовое увеличение цен около 10%, но на экономику влияет неплохо. Центробанки печатают деньги, кредиты дешевеют, если регулятор снижает КС. Производство привлекает новых инвесторов. Хорошая ситуация, чтобы тратить, но не копить — деньги быстро теряют ценность.

- Галопирующая — прирост цен и обесценивание финансов быстрые, до 50% каждый год. Экономический кризис, кредитование банкам не выгодно — растёт процент, под высокую переплату ни население, ни бизнес деньги не занимают. Люди вновь тратят сбережения, потому что копить средства не имеет смысла. Вслед за увеличением спроса растёт и цена на продукцию. Характерная ситуация для кризиса в России 1998 — 1999 годов, 2000, 2001: стагнация производства, дорогие сырьё и оснащение, кредиты для бизнеса под огромный процент.

- Гиперинфляция — цены могут расти на 25% в день, как это было в Германии во время кризиса 1921 — 1923. Прирост стоимости товаров и услуг на 50−100% в год и выше. Импорт сильнее экспорта, правительство заставляет Центробанки лихорадочно печатать новые купюры, чтобы удержать капитал внутри страны. Из-за колоссального повышения стоимости люди и бизнес прибегают к бартеру — обмениваются товарами и услугами без денег. Доход стараются потратить в день зарплаты, пока финансы не обесценились.

Сильнее всего инфляционный налог бьёт по незащищённым и бедным слоям населения. Фото: 4vsar.ru.

Но, когда цены выросли внезапно, — это не инфляция. К примеру, из-за внутренних событий в стране: политических потрясений или денежной реформы. При настоящей инфляции цены увеличиваются постоянно. Общий уровень цен за определённый период отображает другой индекс — дефлятор валового внутреннего продукта.

Официальный уровень инфляции в России в 2018 и 2019 годах

Уровень инфляции в России по итогам 2019 года составит, по оценкам экономистов, около 4,5 — 5%.

В июне 2019 года инфляция в месячном выражении снизилась до нулевого уровня (в мае 2019 одна месячная инфляция составила 0,3%), в годовом выражении — 4,7% (майские данные — 5,1%), следует из сообщения Росстата.

Официальный уровень инфляции в 2018 году в России составил 4,3%, сообщал Росстат.

Это не значит, что цены на всё выросли одинаково. Некоторые группы товаров и услуг дорожают быстрее, некоторые — гораздо медленнее. Поэтому нередко цены на отдельные продукты и услуги повышаются сразу на десятки процентов.

Определение понятия простым языком

Если расшифровать определение кратко и простыми словами: инфляция – это длительный и устойчивый рост цен на услуги и товары. В результате увеличения стоимости происходит обесценивание денег. В теории процессу характерно избыточное наращивание денежной массы на фоне неизменного товарного предложения. Но на практике ситуация бывает иной: когда цены и расходы населения растут интенсивнее, чем зарплаты, пенсии и пособия.

Кратковременное колебание цен к инфляции не относится. Как правило, оно связано с сезонным спросом на определенную группу товаров или один конкретный.

Началом инфляции можно считать момент, когда объем денежной массы начинает превышать покупательский спрос. Считается, что разница между этими показателями и есть процент инфляции.

Инфляция не означает массовое удорожание всех товаров. Цены на некоторые группы могут сохраняться, снижаться или расти. Для оценки индекса анализируют несколько товарных групп, в основном в них входят товары первой необходимости. Стоит отметить, что максимальная наценка на многие из них ограничена. То есть цена хлеба зависит от его себестоимости, а на джинсы продавец может установить цену вдвое или втрое выше закупочной.

Инфляция в умеренном размере ведет к «здоровому» развитию экономики в стране. В такой ситуации цены растут, но медленно и стабильно. Население может планировать свой бюджет, брать кредиты. Даже если доходы не увеличиваются или растут в незначительной мере, резко уровень жизни не падает.

Когда рост стоимости товаров происходит в пределах одной страны, применяется термин «локальная инфляция». Если она носит глобальный характер и затрагивает несколько государств, процесс называется «мировой инфляцией».

Влияние девальвации

Простым языком термин девальвация означает обесценивание денежной единицы по отношению к иностранным валютам. В классическом определении под этим словом понимается снижение золотого содержания одной денежной единицы в условиях «золотого стандарта». В современной трактовке – официальное уменьшение курса национальной валюты, устанавливаемое властями.

К данному понятию очень близок процесс инфляции, но он чаще относит к местному рынку, а девальвацию – к валютному. Иногда девальвация является причиной инфляции, в ряде случаев – провоцирует ее развитие, но может протекать и обособлено. При этом результат и первого, и второго явления приводит к изменениям покупательской способности.

Процесс девальвации россияне наблюдали в конце 2014 года. Доллар США рос на протяжении длительного периода, причем заметным темпом. Импортные товары, производимые заграницей и закупаемые в валюте, дорожали еженедельно. В результате продавцы несли убытки, так как полученной прибыли уже не хватало для закупа новой партии товара – один – два раза в месяц оптовая цена возрастала в среднем на 10 – 30%. По этой причине наценка увеличивалась с учетом будущего роста цен, все это привело к резкому и постоянному повышению розничной стоимости. Соответственно, покупательская способность рубля стабильно снижалась.

Все это привело к росту инфляции: в 2014 году она увеличилась вдвое и на 2014 – 2015 год составила около 11 – 12%. В 2017 – 2018 годах официальный курс не превышает 2 – 2,5%.

Несмотря на то, что девальвация в большей степени отражает обесценивание денег по отношению к валюте, цены поднимаются и на товары местного производства. Рост в одной области (импорт) приводит к росту общих расходов населения. Кроме того, продукции полностью местного производства довольно мало – часто сырье или оборудование используется импортное.

Даже если компания не зависит от импортного сырья, цены на ее продукцию все равно будут подниматься. Чтобы было проще понять: удорожание зарубежных товаров в общей массе увеличивает расходы населения, в том числе – работников этого предприятия. Необходимо поднимать заработную плату, увеличивается налоговое бремя. Новые расходы нужно компенсировать, и сделать это можно, только увеличив розничную или оптовую цену продукции, независимо от изменения себестоимости.

Инфляция, как многофакторный процесс, имеет много форм, видов, причин развития. Этот экономический феномен не только денежное явление, а результат целого комплекса первопричин. При этом рост цен в нормальной степени – состояние, к которому стремятся многие страны. Именно в таких условиях наблюдается развитие экономики с положительными последствиями и для населения, и для государства.

Поделиться

Таргетирование инфляционных процессов в экономике

Понятие «таргетирование инфляции» означает отслеживания ее тенденции и принятие мер контроля на государственном уровне. Ответственным органом в этом случае выступает Центробанк РФ. Такие меры положительно сказываются на состоянии экономики и позволяют управлять ее динамикой.

Плановое управление инфляцией дает возможность предпринимать адекватные меры по ее устранению. Грамотный и системный подход помогает предотвратить наступление экономического кризиса.

Суть метода заключается в прогнозировании индекса инфляции и сравнении результатов с нормой, установленной Центробанком. Полученные показатели помогают оценить масштабы планируемых корректировок, для внедрения которых правительство предпринимает все возможные меры. Этот способ считается эффективным методом улучшения кредитно-денежной политики.

Внедряется таргетирование при соблюдении определенных условий:

Независимость Центробанка от правительства на достаточном для принятия мер уровне.

Отказ государства от таргетирования иных экономических показателей. Например, уровня занятости населения, курса иностранных валют, заработных плат.

Реализуется программа следующим образом:

Разрабатывается методика и наиболее подходящая модель прогнозирования.

Выведение показателей инфляции за выбранный период.

Утверждение плана действий другими участниками рынка.

Выбор монетарных функций, используя которые можно снизить индекс инфляции до планируемого значения.

Разработка предпосылок планирования и коррекции увеличения цен.

Внедрение мер.

Анализ результата, степени эффективности конкретных действий.

Виды индексов цен

В зависимости от выбранного набора используемых товаров и услуг, различные типы корзин товаров рассчитываются и отслеживаются как индексы цен. Наиболее часто используемые индексы цен — это индекс потребительских цен (ИПЦ / CPI) и индекс оптовых цен (WPI).

Индекс оптовых цен

Индекс оптовых цен (WPI) — еще один популярный показатель инфляции, который измеряет и отслеживает изменения цен на товары на этапах, предшествующих розничному уровню. Хотя товары WPI различаются от страны к стране, в основном они включают товары на уровне производителя или на уровне оптовой торговли. Например, он включает цены на хлопок-сырец, хлопчатобумажную пряжу, хлопковые серые товары и хлопковую одежду. Хотя многие страны и организации используют WPI, многие другие страны, включая Россию, используют аналогичный вариант, называемый индексом цен производителей (PPI) .

Индекс цен производителей

Индекс цен производителей (PPI) — это семейство индексов, которые измеряют среднее изменение отпускных цен, получаемых отечественными производителями промежуточных товаров и услуг с течением времени. PPI измеряет изменения цен с точки зрения продавца и отличается от CPI, который измеряет изменения цен с точки зрения покупателя.

Во всех перечисленных вариантах возможно, что рост цены на один компонент (скажем, на нефть) в определенной степени нивелирует снижение цен на другой (скажем, на пшеницу). В целом, каждый индекс представляет собой средневзвешенное изменение цен для данных составляющих, которое может применяться на уровне экономики, сектора или товаров в целом.

Инфляция – что делать?

Первым признаком инфляции для обычного человека — увеличение расходов на привычный образ жизни, при условии, что доходы остались неизменными или даже выросли.

Перечислю варианты противодействия негативным последствиям инфляции:

- Накопление наличных денег. Следует регулярно откладывать некоторую часть дохода. По рекомендациям Киосаки это 10-30% от общих поступлений (см. литература для инвестора);

- Перевод рублей в валюту, доверие к которой не вызывает сомнений. Я склоняюсь к доллару, евро и швейцарским франкам;

- Хранение денег на банковских вкладах с процентами и капитализацией, способными компенсировать хотя бы часть инфляции. Если у вас есть свободные деньги на банковской карте, то лучше перевести их на вклад или накопительный счет;

- Инвестирование в надежные инструменты (акции, облигации и пр.).

P.S.

Инфляция негативно влияет на покупательную способность денег, объемы промышленного производства, долгосрочных инвестиций. В результате снижения конкурентоспособности продукции увеличивается доля иностранной продукции. Одновременно с этим снижаются доходы бюджета, растет уровень безработицы, увеличивается государственный долг. Как следствие, население старается избавиться от наличных денег, вкладывая их в ценные товары или иностранную валюту. Особенно страдают люди, получающие фиксированный доход в виде зарплат в государственном секторе (пенсионеры, студенты). Но инфляционные процессы могут принести и пользу для некоторых людей, имеющих кредиты, так как с ростом инфляции фактический размер кредита уменьшается

В любом случае, важно понимать суть этого социально-экономического явления, что бы успешно противостоять его негативному воздействию

В заключение, предлагаю посмотреть полезное видео об инфляции от профессора Валентина Катасонова.

P.P.S.

Недавно в МинФине РФ заявили, что инфляция за 2015 год при сохранении текущих цен на нефть может превысить 12,4%. Прогнозируемый уровень инфляции на 2016 год всего 7%. На мой взгляд реальная инфляция в РФ за текущий год составляет не менее 30%.

Всем профита!

25.11.2015

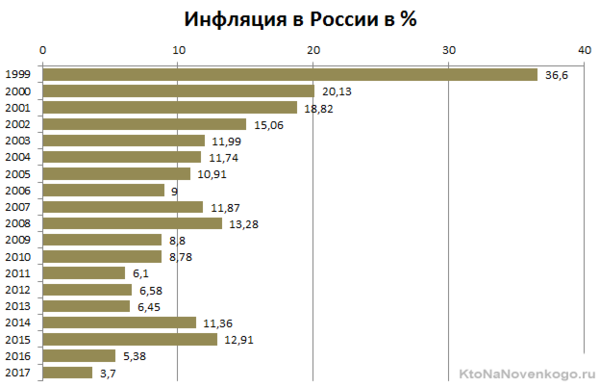

Уровень инфляции в России по годам — сравнительный анализ

Состояние экономики в РФ за последние 19 лет заметно стабилизировалось. Это видно из графика, отображающего уровень инфляции (в %) с 1999 по 2017 годы:

Центробанк РФ планирует, что по итогам 2018 года инфляция в России будет около 4 %. Если все так и произойдет, то можно говорить о стабилизации российской экономики в сравнении с кризисными 2014 – 2015 годами, а также о правильном курсе Правительства на импортозамещение (подъем ВВП за счет российского производителя).

Исходя из текущих экономических показателей, Министерство экономического развития РФ прогнозирует, что в ближайшие несколько лет (до 2024 года) уровень инфляции будет на уровне 2018 года.

История инфляции

Если углубиться в историю, мы обнаружим, что инфляция возникла практически сразу же с формированием товарно-денежных отношений. Уже в Древней Греции существовала практика уменьшения содержания серебра в монетах. Изначально это давало государству хороший доход, позволяя удвоить количество денег в обращении. Но затем сказалась экономика — цены выросли непропорционально количеству дополнительных монет, государственные расходы увеличились и вызвали серьезный кризис.

Римляне знали, что такое инфляция при Нероне в I веке до нашей эры. Отвратительный император уменьшил вес золотых и серебряных монет и добавил к ним медь. Его преемники не оставили столь громкого следа в истории, но регулярно использовали свое «творческое наследие». В результате в III веке н.э. В римском денаре не осталось серебра, оно превратилось в чисто медную монету.

Классический случай инфляции — повторное повышение всех цен в Европе после открытия Америки. Золото, украденное у индейцев, хлынуло в Старый Свет таким потоком, что цены на основные товары и продукты выросли в четыре раза. Как всегда с инфляцией, бедные пострадали и по понятным причинам не получили американского золота. Но это были цветы инфляции. Реальные плоды инфляции монархи и государства начали пожинать после появления бумажных денег.