Инвестиции в акции

Содержание:

- Что такое инвестиции в акции и кому они подходят

- Сколько нужно денег, чтобы начать?

- АФК «Система»

- Цели инвесторов

- Какие риски инвестиций в акции и способы их снизить

- Привилегированные акции

- Шаг пятый: Формируем инвестиционный портфель

- Развенчиваем мифы

- 10 важных правил инвестирования в акции российсих компаний

- Дивидендные акции

- Покупка акций через брокера

- Как выбрать акции

- Заключение

Что такое инвестиции в акции и кому они подходят

В законодательстве РФ минимальный срок владения, рассматриваемый, как инвестиции, – 3 года. Меньше – считается спекулятивной продажей (с дохода от акций будет удержан налог). Кстати, налог удерживается и при выплате дивидендов.

Если рассматривать инвестиции по критериям «риск – доходность»:

- Депозиты обладают минимальным риском (выплата гарантируется) и невысокой, в районе ставки Центрального банка, доходности.

- Затем идут инвестиции в облигации, большей частью ОФЗ – государство скорее всего закроет обязательства.

- Далее инвестиции в акции с возможностью получения большего дохода, но и высоким риском – банкротство предприятия, снижение котировок и др.

- Сложные финансовые инструменты. При таких инвестициях вероятность получить высокий доход меньше, чем потерять капитал. Не рекомендую новичку.

Поэтому инвестиции в акции на долгое время хороши для:

Инвесторов с высокой стрессоустойчивостью (видеть, как падают котировки – занятие не для нервных).

Дисциплинированных людей, придерживающихся выработанной стратегии.

Имеющих «подушку безопасности» и стабильный альтернативный доход

Внимание: не вздумайте для инвестиций использовать заемные средства и уж тем более закладывать имущество.. https://www.youtube.com/embed/E7zojkXv5Us

Пример

Мой выдержанный друг считал себя невосприимчивым к высокому риску, подсчитывал, сколько можно заработать на инвестициях за год с учетом сложных процентов. Для начала мы подобрали для него ПИФ с минимальным риском (облигации).

Через неделю он попросил помочь их продать: не выдержал высокой волатильности. Признавался, что не мог смотреть, как отложенное за 5 лет на глазах обесценивается (просадка была 10 %). А ведь планировал инвестиции на 3 года.

С инвестициями в акции уровень адреналина в крови повышается и остается таким надолго (риски потерять вложения гораздо выше). Напоминаю, что думать о себе в комфортных условиях квартиры и реально инвестировать – большая разница.

Параллельно начнется:

- штудирование финансово-трейдерско-инвестиционно-шаманской литературы;

- поиск идеальной стратегии, робота, аналитики-подсказки;

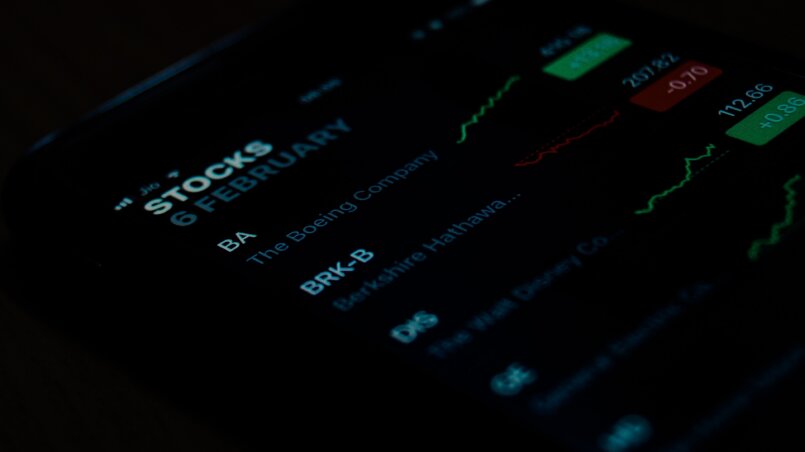

- ежечасная проверка курса (учимся читать графики, устанавливаем в смартфон «веб-аналитику», спим в обнимку с монитором);

- просиживание ночами на форуме («кошмар, что с этим делать?»)…

Сколько нужно денег, чтобы начать?

После того как вам привезли договор на оказание услуг и вы получите карту банка на руки, можно приступать к пополнению брокерского счета. Сделать можно либо с другой карты, либо через банкоматы от Тинькофф банка или любого другого банка (без комиссии).

Я рекомендую начинать с суммы в 30000 рублей, можно и больше смотря какой у Вас кошелек. Это именно та сумма, которой хватит на начальное формирование диверсифицированного портфеля акций, а сумма комиссии брокера не будет съедать всю вашу прибыль.

Можно начинать и с более маленькой суммы, но я не гарантирую вам, что это будет сбалансированный портфель, который будет приносить вам прибыль. Даже если и будет показывать небольшой рост, комиссия брокера, от которой вы никуда не денетесь, будет забирать все ваши проценты.

АФК «Система»

- Доходность за год: +92,2%.

- Отрасль: инвестиции.

- Факторы роста: разработка вакцины от коронавируса «Спутник-V» дочерней компанией АФК «Системы» «Биннофарм». Возврат к полноценной дивидендной политике. Выход на биржу компании OZON, частью которой владеет «Система».

АФК «Система» – инвестиционная компания, которая вкладывает деньги в российскую экономику: телекоммуникации, электронную коммерцию, недвижимость, гостиничный бизнес, сельское хозяйство, производство, электроэнергетику и биотехнологии.

Владеет контрольными пакетами акций сотового оператора «МТС», лесопромышленного холдинга Segezha Group, сети лечебных клиник «Медси», холдинга в области оборонных и микроэлектронных решений «РТИ», сельскохозяйственного агрохолдинга «СТЕПЬ» и других крупных компаний.

Цели инвесторов

Многие источники перед выбором акций рекомендуют определиться с конечной целью: для чего вы инвестируете? Лично я не смог бы дать чёткого ответа на этот вопрос, кроме: «просто хочу заработать». Думаю, что большинство тоже этого хотят и совсем немногие строят планы на 10 лет вперёд, думают о своей пенсии или пассивном доходе.

Знание целей поможет определиться, какие акции ищем и как хотим зарабатывать:

- Найти дешёвую недооценённую акцию с долгосрочной целью. Будем ждать несколько лет, пока рынок переоценит её, нас не интересуют краткосрочные колебания;

- Торговля с применением технического анализа. Мы покупаем, чтобы заработать прямо сейчас пару процентов, может и больше;

- Инвестировать с целью заработать на краткосрочных идеях. Например, включение акции в фондовый индекс или MSCI Russia, изменение дивидендной политики, будущие сделки M&A и прочее;

Также стоит задуматься: нужно ли инвестору периодически изымать часть деньги с биржи? Если нужно, то стоит делать акцент на выборе дивидендных акций. Компании, платящие хорошие дивиденды, редко растут сильно в цене, поскольку мало реинвестируют в развитие бизнеса. Но зато у вас будут ежегодно появляться свободные деньги на брокерском счёту.

Какие риски инвестиций в акции и способы их снизить

Инвестиции в акции несут риски. Особенно сильные риски у тех, кто вложил всё в одну ценную бумагу. Даже самые успешные и надёжные компании могут потерпеть крах. История финансовых рынков показывала это уже не раз. На момент 2020 г. ситуация не простая, но в среднесрочной перспективе оптимистичная. Прибыли всех голубых фишек упали, но постепенно восстанавливается финансовая активность, а значит прибыль придёт.

Инвестиционные риски — подробное описание;

Лучше составить инвестиционный портфель, который содержал бы акции из нескольких секторов экономики. Это позволит значительно диверсифицировать риски. Можно немного разбавить свой портфель облигациями. Например, идеально для этого подойдут краткосрочные ОФЗ (гособлигации). В моменты коррекций на фондовом рынке, их можно будет быстро продать и докупить подешевевшие акции.

Таблица ОФЗ с ближайшей датой погашения (краткосрочные);

Как показывает столетняя история фондовых рынков, компании всегда растут в цене. Периодически происходят экономические кризисы, спады, дефолты. Но после кризисов фондовый индекс всегда восстанавливается и растёт дальше.

Если выделить отдельный короткий период, то инвестиции в акции будут напоминать лотерею. Ваши деньги могут вырасти, упасть или остаться на том же уровне. Поэтому рекомендуется покупать их на долгосрок, а лучше навсегда. Только так можно гарантировать себе заявленную среднюю прибыль в 10-20% годовых.

Привилегированные акции

Другое название привилегированных акций – префы, такие ценные бумаги имеют ряд особенностей:

- Владелец не имеет права голоса на собрании акционеров, то есть, не может влиять на политику компании. Исключением являются только случаи ликвидации, реорганизации предприятия. Участвовать в голосовании можно и при возникновении у компании финансовых трудностей;

- По некоторым привилегированным акциям у владельца есть право голоса до того момента, как будет выплачена полная прибыль по ценной бумаге – решение принимается на совете акционеров;

- Выплаты дивидендов осуществляются в первоочередном порядке. Даже если фирма будет признана банкротом, владельцы префов получат деньги раньше, чем обладатели обыкновенных акций;

- Ликвидационная стоимость этих ценных бумаг выше, чем иных типов акций, что прописано в уставе предприятия.

В России распространена практика, по которой владельцы обычных акций не получают дохода в течение нескольких лет, в то время как тем, кто обладает префами, прибыль выплачивается в первостепенном порядке.

Обыкновенные акции

Простые акции – наиболее распространенный вид ценных бумаг, выпускаемых большинством предприятий и компаний. Прибыль выплачивается по итогам деятельности, учитываются несколько основных характеристик бумаг:

- Акционер имеет право голоса при управлении компанией пропорционально числу акций;

- Доход выплачивают в виде дивидендов или после расчета курсовой стоимости, это обусловлено политикой компании;

- Стоимость всех обыкновенных акций равна, они имеют одинаковую рыночную, номинальную, курсовую стоимость;

- Выплата прибыли происходит после того, как деньги получены владельцами префов.

Вместе с тем, именно обыкновенные акции пользуются популярностью у инвесторов, позволяют получать доход, являются эффективным вложением капитала.

Именные акции

Еще одним принципом классификации акций является их разделение на именные ценные бумаги и на предъявителя. В чем же их отличие?

- Именные акции выдаются на физическое или юридическое лицо, имя владельца закрепляется в реестре;

- Проводить операции с такими бумагами сложнее, поэтому на рынке активно обращаются именно акции на предъявителя;

- Порядок получения выплат не зависит от типа акции;

- В России больше распространены именные бумаги, в то время как за рубежом популярна покупка акций на предъявителя.

Нужно понимать, что такая характеристика, как закрепление имени владельца ценной бумаги в реестре, не является важной при покупке

Лучше обращать внимание на ликвидность, доходность и прибыльность вложения, чтобы составить наиболее грамотный инвестиционный портфель

Голубые фишки

Термин «голубые фишки» появился на биржевом рынке из мира казино, так как фишки этого цвета отличаются самой высокой стоимостью. Что касается акций, то так называют ценные бумаги максимально успешных, крупных компаний, являющихся монополистами в своей отрасли. Покупка голубых фишек позволяет вложить деньги в активы предприятий, стабильно демонстрирующих приток прибыли.

Акции каких компаний удовлетворяют заявленным требованиям?

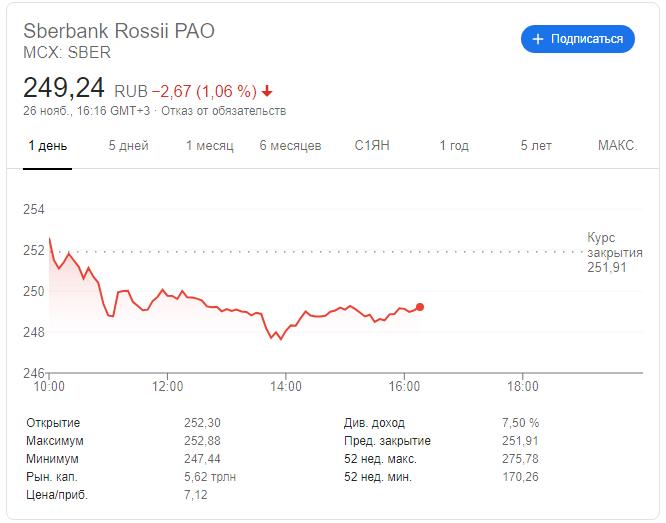

- Сбербанк;

- Газпром;

- Роснефть;

- Лукойл;

- Сибнефть;

- Норильский никель;

- Ростелеком.

В России – это в основном компании нефтяной и газовой отрасли. Насколько целесообразно покупать их акции? Такое вложение средств подойдет для консерватора – человека, который не хочет рисковать, планирует получать небольшую, но стабильную прибыль. Однако резкого роста цен у таких предприятий вряд ли предвидится – рассчитывать на скачок котировок не стоит.

Шаг пятый: Формируем инвестиционный портфель

Алгоритм формирования инвестиционного портфеля можно разделить на три основных этапа:

- Подбор компаний-эмитентов в акции которых планируются инвестиции;

- Выбор подходящего момента для покупки и, собственно, покупка акций (портфелирование);

- Управление портфелем

Важно: После формирования портфеля каждый из этих этапов должен выполняться на всём протяжении времени его существования

Подбор компаний

По данному вопросу существует целая масса всевозможных рекомендаций, основная суть большинства которых сводится к тому, что не стоит хранить все яйца в одной корзине. Принцип разделения инвестиционного портфеля на бумаги, принадлежащие разным компаниям, относящимся к разным секторам экономики (слабо коррелирующим между собой) называется диверсификацией.

Мало вложить свои деньги в акции разных компаний, необходимо ещё учесть тот факт, чтобы все они, по возможности, мало зависели друг от друга. К примеру, одновременная покупка акций Лукойла, Татнефти и Роснефти будет плохим примером диверсификации, поскольку все эти три компании относятся к одной сфере деятельности. А это, в свою очередь, означает высокую корреляцию между ними. То есть, падение одной из них, скорее всего, будет сопровождаться и падением двух остальных. Ведь все они завязаны на отрасль нефтедобычи и малейшее ухудшение ситуации в последней, одинаково плохо влияет на каждую из трёх рассматриваемых компаний.

А вот покупка акций того же Лукойла, но в купе с акциями Apple и акциями Мечел, это хороший пример диверсификации своих вложений. Ведь добыча нефти, производство компьютеров и металлургия являются сферами деятельности расположенными довольно далеко друг от друга. А потому, например, резкое ухудшение ситуации в области компьютерной техники и IT-технологий, снизившее стоимость акций Apple, скорее всего никак не отразится на стоимости двух других объектов ваших инвестиций. Равно как и падение спроса на продукцию металлургического комбината никак не повлияет на стоимость акций Лукойла и Apple.

Выбирайте компании принадлежащие к разным отраслям деятельности (слабо коррелирующим между собой) и следите за тем, чтобы доля акций каждой из них не превышала 10%

Портфелирование

Основная ошибка на данном этапе состоит в том, что инвестор скупает все отобранные для инвестиций акции одномоментно. То есть, определившись с составом портфеля он не теряя времени даром отдаёт своему брокеру приказы на покупку сразу всех отобранных акций.

Многие считают

такую стратегию оправданной в силу

долгосрочности намечаемых инвестиций,

мол расчёт всё равно идёт на ценовые

движения размахом куда большим нежели

текущая недельная или месячная

волатильность.

Однако более

правильным подходом будет покупка акций

не абы как и абы когда, а на локальных

минимумах цены. Для определения этих

минимумов следует воспользоваться

методами технического анализа. Взгляните

на рисунок ниже:

Не спешите

скупать все акции разом. Сначала взгляните

на ценовые графики и определитесь на

какой стадии текущего тренда находится

в данный момент цена каждой из них. Если

вы видите, что акции котируются вблизи

очередного локального минимума, то

можно смело их покупать. А в том случае,

если цена демонстрирует очередной

максимум, то возможно лучше подождать

её очередного отката.

Управление

портфелем

Управление

портфелем сводится к трём основным

составляющим:

- Контроль

риска; - Рассмотрение

целесообразности нахождения в портфеле

ранее приобретённых акций; - Рассмотрение

вариантов приобретения новых бумаг.

О контроле риска мы с

вами уже говорили. В основном данный

пункт сводится к тому, чтобы своевременно

отсекать убытки посредством расстановки

ордеров Stop Loss либо

минимизировать их путём хеджирования.

О целесообразности

нахождения тех или иных бумаг в портфеле

можно сказать следующее. Бывает так,

что акции достигают определённых

пределов или целевых ориентиров.

Определить эти ориентиры можно как

методами технического, так и фундаментального

анализа. Можно увидеть их на графике

(например в виде сильного разворотного

паттерна), а можно обнаружить их в текущей

финансовой отчётности эмитента. Держать

такие бумаги дальше не рекомендуется,

ведь для них очень велика вероятность

разворота цены.

Бывают и

такие случаи когда купленные бумаги не

показывают ожидаемого от них роста. Их

цена топчется на месте не давая возможности

на них заработать. В этом случае также

есть смысл задуматься о целесообразности

нахождения их в портфеле, ведь можно

освободить место и средства для покупки

потенциально более выгодных финансовых

инструментов.

Ну и конечно,

всегда нужно мониторить рынок на предмет

появления новых возможностей для

инвестирования.

Развенчиваем мифы

До сих пор покупку акций окружает слишком много мифов, которые тормозят развитие инвестиционной деятельности в нашей стране. Памятная приватизация 90-х с выдачей ваучеров населению не добавила уверенности и оптимизма в том, что все мы теперь собственники компаний и будем жить в достатке до конца дней.

Но время идет, меняется страна, и меняются люди. Появились новые возможности, и глупо их упускать, вспоминая прошлые неудачи. Граждане многих стран мира активно инвестируют в развитие компаний своего и других государств. А мы пока лишь с завистью наблюдаем, как, выйдя на заслуженный отдых, они путешествуют и наслаждаются жизнью. И дело совсем не в размере пенсий (хотя и в нем тоже), а в накопленном капитале. Может, и нам пора перестать ждать подачки от государства и самим позаботиться о своем будущем? Акции для этого – отличная возможность.

Раз заговорили о мифах, попытаемся их развеять.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

Миф 1: это дорого

Смотрите сами на курсы акций: 1 лот Газпрома – 2 460 руб. (10 штук), Сбербанка – 2 125 руб. (10 штук), Аэрофлота – 1 025 руб. (10 штук), Яндекса – 2 587 руб. (1 штука), Магнита – 3 213 руб. (1 штука) и т. д. Это крупные российские компании из разных отраслей и таких еще очень много. Не надо миллионов, чтобы начать инвестировать и каждый месяц методично покупать по одному лоту ценных бумаг.

Миф 2: это рискованно

Да, акции – рискованный вариант инвестиций. Но в длительной перспективе большинство компаний развиваются и увеличивают свою капитализацию, следовательно растет и ваш капитал. В инвестиционном портфеле вполне могут оказаться и неудачные ценные бумаги, но я не раз уже писала про диверсификацию. Нельзя все деньги вкладывать только в одну компанию и в один инструмент. Рисками тоже можно управлять и сводить их к минимуму.

Посмотрите, как вырос фондовый индекс Московской биржи с 1997 года: с 94,11 до 2 910,78 пунктов. За 22 года – в 31 раз. На графике видны взлеты и падения. Но создание капитала на акциях – это работа не на месяц и не на год, а минимум на 5 лет.

Миф 3: слишком маленькая доходность

Если ваша управляющая компания или брокер обещает несколько десятков процентов годовых на вложенные деньги, бегите от них подальше. Ни один профессиональный советник не может гарантировать получение дохода, тем более такого большого. Это мошенничество. Теперь к реальной доходности. Несколько примеров (биржевые котировки на дату чтения вами этой статьи изменятся):

- стоимость привилегированной акции Сбербанка на 1.01.2015 была 43,84 руб., на 1.12.2019 – 212,64 руб., рост за почти 5 лет составил 385 %;

- Газпром в те же даты – 143,82 руб. и 246,91 руб. соответственно, рост – 71,7 %;

- Яндекс – 1 075 руб. и 2 579 руб. соответственно, рост – 139,9 %.

Будет несправедливо, если не покажу неудачников:

- цена акции Магнита – 10 590 руб. в 2015 г. и 3 209,5 руб. в 2019 г., падение более чем в 3 раза;

- Алроса – 78,49 руб. в 2015 г. и 78,34 руб. в 2019 г.

Но если в портфеле будут акции 10 – 30 компаний, то убытки одних перекрываются высокой доходностью других. И не забываем про дивидендную доходность, которая может стать хорошим источником пассивного дохода.

Миф 4: это сложно

Если хотите совсем упростить процесс, то на фондовой бирже можно приобрести акции индексных фондов (ETF или БПИФ). Выбирайте российский или зарубежный рынок и вкладывайтесь сразу в несколько десятков или сотен ценных бумаг за один раз. Этот вариант идеален для новичков.

Когда наберетесь опыта, то можете начинать зарабатывать на торговле путем самостоятельной покупки и продажи ценных бумаг отдельных эмитентов. Далее я покажу, что торговать на бирже, Московской или Санкт-Петербургской, совсем несложно. Надо освоить интерфейс торговой платформы, которую вам предложит брокер, и узнать несколько профессиональных терминов. С некоторыми из них познакомлю прямо сейчас.

10 важных правил инвестирования в акции российсих компаний

Прежде чем покупать , нужно изучить топ 10 правил от опытных биржевиков:

- определение цели;

- составление собственного финансового плана;

- создание денежной «подушки безопасности»;

- предпочтение долгосрочным вложениям;

- регулярность инвестиций;

- минимизация неожиданной потери денег;

- покупка ЦБ разных компаний;

- снижение издержек;

- использование налоговых льгот;

- изучение фондового рынка и мировой ситуации.

ЦБ российских компаний чувствительней к ситуации на мировых рынках, чем акции предприятий других стран. В кризис их стоимость падает ниже, чем это показано на всемирных индикаторах, а в хорошие времена — растет стремительней.

ЦБ российских компаний чувствительней к ситуации на мировых рынках, чем акции предприятий других стран. В кризис их стоимость падает ниже, чем это показано на всемирных индикаторах, а в хорошие времена — растет стремительней.

Думая о том, как вложить деньги в акции, нужно постоянно следить за политической и экономической ситуацией в мире. Находясь в курсе происходящего, можно вовремя избавиться от ресурсов, которые потеряют в цене, и выгодно приобрести те, что начнут расти.

Дивидендные акции

Некоторые инвесторы предпочитают прирост капитала и спокойные дивиденды. Практически на каждой бирже вы можете найти несколько компаний, чьи цены на акции меняются несильно. Причем независимо от того, имеем ли мы дело с оптимизмом или паникой.

Обычно это акции компаний, работающих в скучных «отраслях», не привлекающих внимания толпы. Однако они способны приносить стабильную, хоть и небольшую прибыль в течение многих лет. Которую они охотно делят со своими акционерами.

Чаще всего, большинство акций таких предприятий принадлежит семьям или связанным с ними группам инвесторов. Которые годами управляют деятельностью компании. Лишь небольшая часть акций остается в свободном обращении. Следовательно, их цена стабильна.

Акции этого типа идеальны для инвесторов, не склонных к риску. Для которых определенный доход, стабильно выплачиваемый годами, учитывается независимо от ситуации на рынках капитала.

Покупка акций через брокера

Представим ситуацию: вы хотите купить акции Газпрома, думаете, где это сделать физическому лицу и какая на них актуальная цена. Посмотреть текущую стоимость можно на разных ресурсах, например, ru.investing.com, где курс обновляется довольно быстро. На момент подготовки материала обычная акция оценивалась в 213,9 рублей. Но желания и знаний о курсе мало, необходимо найти посредника — брокера. Брокер имеет право, согласно лицензии, открыть для вас счет, деньги из которого будут перечисляться на биржи. Сотрудничество с ним может быть выстроено по 2-м сценариям:

- Пополняете счет и сами берете на себе задачи по трейдингу.

- Отдаете средства в доверительное управление, и менеджер от вашего имени проводит сделки.

Брокер готовит отчетность, берет на себя даже налогообложение инвестиций, а в некоторых случаях можно получить от государства налоговый вычет.

Выбирая брокера, проверьте лицензию, изучите фиксированная или плавающая ставка за обслуживание, на какие биржи выходит, актуальные тарифы, какая минимальная сумма для пополнения, предоставляется ли торговый терминал.

Предлагаю ближе познакомится с актуальными ценами на ценные бумаги лидеров роста и падения курса.

5-ка лидеров роста акций российских компаний

| Компания | Цена за акцию | Доходность за год (%) |

|---|---|---|

| Южуралникель Комбинат | 10 700 рублей | 256,67 |

| Селиград | 47,29 рублей | 228,40 |

| Волгоградэнергосбыт | 3,78 рублей | 127,03 |

| Русолово | 9,01 рублей | 125,25 |

| Магаданэнерго | 8,85 рублей | 94,91 |

5-ка антилидеров акций российских компаний

| Компания | Цена за акцию | Доходность за год (%) |

|---|---|---|

| МОСОБЛБАНК | 0,7 рублей | — 80,02 |

| РуссНефть НК | 234 рубля | — 55,93 |

| ОАК | 0,43 рубля | — 37,23 |

| Татнефть | 458,5 рублей | — 36,04 |

| Иркут НПК | 25,28 рублей | — 35,18 |

Тинькофф Банк

Удобно, что все это можно сделать на удаленной основе. Для тех, кто еще думает, где купить акции российских компаний, например, Сбербанка, этот посредник будет одним из лучших вариантов. На сайте можно посмотреть информацию по ценным бумагам, как все сразу, так и в определенных отраслях, чтобы принять решение. На выбор 3 тарифа «Инвестор», «Трейдер» и «Профессиональный», так что все участники рынка смогут найти подходящие варианты.

Со 2 февраля 2020 года отменена ежемесячная плата за обслуживание счета.

Финам

Популярный брокер, который предлагает покупку акций, депозитарное обслуживание. На сайте можно увидеть аналитику рынка в режиме реального времени, чтобы определять, чьи акции выгодно покупать сегодня, а чьи не стоит из-за высокого курса или слишком активной пиар-компании, что направлена лишь на «раздувание» репутации. Комиссии одни из самых доступных, работает оперативная служба поддержки. Купить можно через терминал, с голоса, с помощью Т+2.

Комиссия за вывод средств на банковский счет Финам составляет 0 рублей.

Сбербанк

Хорошее решение, если на ряду с акциями российских компаний, присматриваетесь в какие американские или европейские акции выгодно вкладывать средства, и чтобы купить их сейчас. На сайте весьма понятный интерфейс, комиссии лояльны и зависят от оборота продаж. Также можно подключить на выбор 2 тарифа аналитического мониторинга.

С 1 сентября 2019 отменена депозитная комиссия.

ВТБ Брокер

Один из самых опытных брокеров страны открыт к сотрудничеству. У него есть выход на Московскую и Санкт-Петербургскую биржи, где торгуются акции иностранных компаний. Для удобства работы разработано персональное мобильное предложение, да и комиссии не самые высокие на рынке – от 0,01% от объема сделки.

С 1 июля 2019 работает новая тарифная сетка.

Альфа Банк

Крупнейший банк предлагает операции с ценными бумагами. Открыть счет можно как в отделениях, так и онлайн. Если вы инвестор, который только прощупывает почву, изучая, где можно купить акции физическому лицу абсолютно без посредников, то рекомендую прямо сейчас оставить эту идею, поскольку вам нужно либо получить статус квалифицированного инвестора, что весьма дорого и долго, или обратиться к посреднику. Отмечается, что тарифы не сильно низкие, но зато представлен широкий инструмент возможностей.

В тарифных планах нет обязательной тарифной платы, начиная с 1 января 2019 года.

Как выбрать акции

Новичкам сложно выбрать акции для покупки. Самый простой вариант — воспользоваться услугами инвестиционного консультирования у вашего брокера. Но если хотите покупать сами, то смотрите на такие параметры:

Ликвидность, или возможность быстро продать акцию по рыночной цене. Лучше покупать те акции, которые пользуются большим спросом.

Чтобы определить ликвидность, посмотрите итоги торгов на Московской или Санкт-Петербургской бирже. Количество совершённых сделок — не лучший показатель ликвидности. Стоит смотреть на торговый оборот/объём. Например, если по одной акции совершено миллион сделок по рублю, а по другой — 100 000 сделок по 1000 ₽, то вторая акция ликвиднее.

Торговый оборот/объём по акциям можно посмотреть на сайтах СПБ и Мосбиржи, а в приложении ВТБ Мои Инвестиции акции легко отсортировать по обороту.

В приложении акции можно отсортировать по изменениям за день, названию или торговому обороту

Динамика цены. У каждой акции есть две цены: номинальная и рыночная. Номинальная цена акции — это сумма, составляющая определённую часть уставного капитала: в примере выше уставный капитал составил 100 000 ₽, и владельцы компании выпустили 100 акций, каждая из которых по номиналу стоит 1000 ₽.

Показатель номинальной цены используют, чтобы вести бухучёт, для инвестора он не важен. Акционера в первую очередь интересует рыночная цена — та, за которую акцию можно купить на рынке ценных бумаг в данный момент. Перед покупкой акции проследите, как менялась со временем её рыночная цена.

Так в течение года менялась цена на акции Газпрома

Если удастся купить акции в момент падения стоимости, возможно, через некоторое время вы сможете заработать на росте капитализации компании. Но ориентироваться только на динамику цены — рискованное решение. Если падение продолжится, инвестор окажется в минусе.

Тем, кто только начинает торговать на рынке ценных бумаг, лучше вкладывать в так называемые голубые фишки — акции самых крупных компаний со стабильными показателями доходности.

Дивиденды

Стоит обратить внимание на размер дивидендов и стабильность их выплат.. Финансовые показатели компании

Мы знаем, что цены акций растут, когда растёт бизнес, а дивиденды платят тогда, когда есть прибыль

Это значит, перед покупкой акций важно понять, насколько прибыльна и устойчива компания, — для этого придется изучить её финансовые показатели в отчётах аналитиков

Финансовые показатели компании. Мы знаем, что цены акций растут, когда растёт бизнес, а дивиденды платят тогда, когда есть прибыль

Это значит, перед покупкой акций важно понять, насколько прибыльна и устойчива компания, — для этого придется изучить её финансовые показатели в отчётах аналитиков.

Если выбирать акции самостоятельно сложно, то можно воспользоваться инвестидеями от аналитиков или рекомендациями робота-советника, который соберёт портфель по вашим условиям.

Заключение

Моей дочери 18 лет. У нее есть брокерский счет и сформированный инвестиционный портфель. Она подсчитала, что, вкладывая всего 5 000 руб. в месяц в фондовый рынок при средней доходности в 10 % годовых, через 10 лет она станет миллионером. Правда, всего лишь с 1,2 млн рублей на счете. Но это однокомнатная квартира в нашем небольшом региональном городе. Совсем неплохо для молодой девушки.

Но дело даже не в этом. Во-первых, она приучит себя к дисциплине и долгосрочному инвестированию. Во-вторых, появится желание вкладывать больше, а значит, больше зарабатывать для этого. А главное, она почувствует себя инвестором и на себе ощутит возможности, которые могут дать инвестиции в будущем.

Вложения в акции – отличная возможность получения высокого дохода на протяжении долгих лет. Только делать это надо не на эмоциях, которые могут разрушить в один день все мечты и обнулить ваш капитал. Только холодный расчет, подкрепленный цифрами, и игнорирование мнений экспертов, которые слишком часто оказываются ошибочными.