Что такое ipo

Содержание:

- О чем говорили в первый день Positive Hack Days

- Что такое IPO простыми словами?

- Особенности IPO

- Что такое народное IPO

- Ограничения и риски, связанные с IPO

- Этапы выхода на IPO

- Как оценить компанию перед IPO?

- Рынок IPO

- Порядок выхода на IPO

- IPO и ICO

- Что такое IPO? Простыми словами

- Яндекс.Такси

- Как заработать на IPO обычному инвестору?

- Для чего нужно IPO?

О чем говорили в первый день Positive Hack Days

-

- 24 мая 2021, 17:13

- |

- positivetechnologies

20 мая 2021 года прошел первый день десятого международного форума по кибербезопасности Positive Hack Days. Насыщенная деловая программа включала выступления ведущих экспертов в сфере информационной безопасности в восьми студиях, организованных на площадке Центра Международной Торговли в Москве. Выступили спикеры Positive Technologies, Innostage, «Ростелеком Солар», «Лаборатории Касперского», Security Vision, StaffCorp, R-Vision и другие. Для журналистов организаторы мероприятия подготовили две пресс-конференции, посвященные продуктам Positive Technologies (MaxPatrol O2 и Compliance) и Innostage (Innostage NS IRP), а также экскурсию по цифровому городу, в котором команды хакеров целый день взламывали системы снабжения города, соревнуясь в международной кибербитве The Standoff.

Все спикеры конференции сошлись во мнении, что ни одна система безопасности не сможет гарантировать защиту на 100%, поэтому требуется поиск новых подходов, новых путей к повышению безопасности.

Ключевые тезисы мероприятия:

Квалифицированных специалистов по ИБ не хватает

( Читать дальше )

Что такое IPO простыми словами?

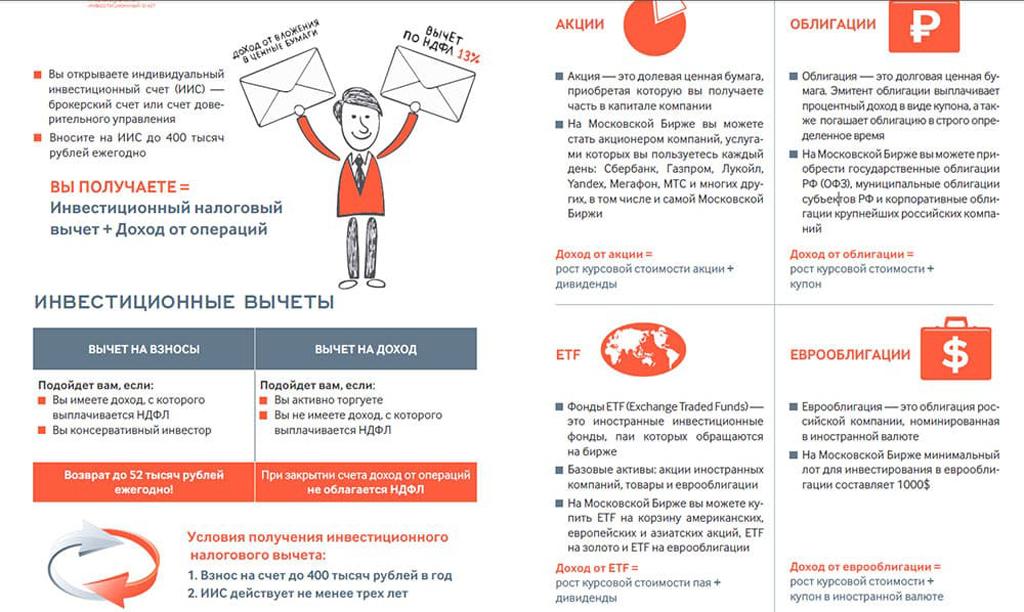

IPO (initial public offering) – это первое публичное размещение акции компании для открытых торгов на бирже. Происходит переход от статуса частной компании к публичной.

IPO для инвестора – это возможность инвестировать в акции компании до того момента, как они появятся на бирже и станут доступны для всех. Для IPO характерна большая волатильность, сразу после выхода на биржу акции компании резко устремляются вверх или вниз, на ценовом уровне размещения они остаются реже. Исходя из этого, можно сделать вывод: IPO – это рискованный инструмент, который не подходит для консервативных инвестиций.

Компании проводят IPO по ряду причин:

- Фиксация прибыли ранних инвесторов. Это могут быть основатели компании, сотрудники или «бизнес-ангелы», которые инвестировали на ранних этапах.

- Привлечение капитала под развитие.

- Прозрачная отчетность – это прямой доступ к кредитам от банков на выгодных условиях (низкие ставки и большой лимит). При этом есть возможность выпустить облигации, на которые стоит ожидать спрос, ведь компания уже получила статус надежного эмитента.

- Объективная оценка стоимости. Капитализацию компании становится легко посчитать по формуле: общий объем акции * текущая цена акции.

- Снижение риска поглощения и рейдерского захвата.

- Повышение репутации и узнаваемости бренда.

- Ликвидность. Теперь владельцы могут свободно распоряжаться своими долями в компании.

Основные участники процесса при IPO:

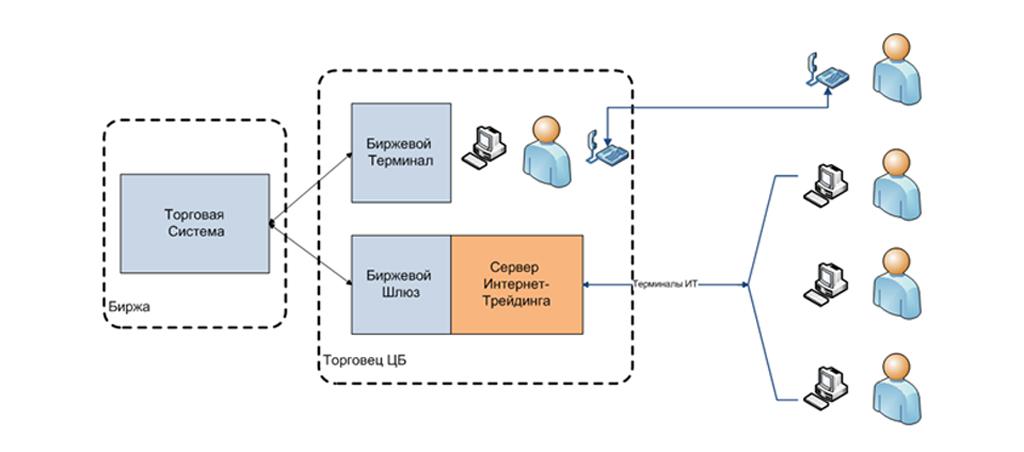

- Андеррайтер(ы) – это юридическое лицо, которое осуществляет руководство процессом выпуска ценных бумаг (эмиссией) и их распределения.

- Компания – чьи акции будут выпущены (эмитированы) на биржу. Компании тратят сотни тысяч долларов, чтобы получить возможность выхода на IPO, при этом проходят стадии «жесткого» контроля со стороны регулирующих органов.

- Регулятор. В России регулятором является ЦБ, в США – SEC.

- Аудиторы. Проводят проверку соответствия документов компании правилам биржи и регулятора.

- Брокеры.

- Биржа.

- Инвесторы.

Как проходит процесс выхода компании на IPO?

Процесс подготовки компании к первичному размещению акции занимает от нескольких месяцев до нескольких лет. Некоторые используют SPAC (компании пустышки), которые позволяют ускорить процесс выхода компании на IPO в разы. Существует прямой выход на IPO и через посредников. В России все выбирают 2-ой вариант, прямой выход нередко используется в США.

Основные этапы выхода компании на биржу:

- Определяется количество акции, которое будет выпущено.

- Компания нанимает андеррайтера(ов). Они становятся изначальными держателями ценных бумаг.

- Выбирается биржа, где будет происходить листинг.

- Формируется заявка на размещение. Компания описывает (это сотни страниц с различной информацией) свои планы, цели, историю, возможные риски, данные о руководстве и акционерах, финансовую отчетность и дивидендную политику.

- Регулятору подается заявка на одобрение.

- Маркетинг. Проводятся рекламные компании с целью привлечения инвесторов. На крупные IPO привлекаются знаменитости из разных сфер, которые на своем примере проводят ряд агитационных мероприятий.

- Фиксируется количество заявок от инвесторов.

- На последнем этапе перед выходом на биржу привлекаются средства от инвесторов.

- Выход на биржу (листинг).

Особенности IPO

Первая особенность такого привлечения капиталов заключается в том, что осуществляется оно исключительно на организованном финансовом рынке, то есть, под неусыпным контролем государственного регулятора (да и вообще всех вовлеченных в эту процедуру сторон). И именно возможность собрать громадные капиталы прямо в процессе первичного размещения акций со временем планомерно забюрократизировало данную процедуру, во многом выхолостив основную ее суть – предоставление финансовых средств для становления капиталоемкого бизнеса с нуля. Здесь, как обычно, присутствует 2 фактора:

- риск банального мошенничества;

- простота получения средств для предпринимателей (стартаперов).

История IPO уходит корнями в далекий XVII век. И во всех тех странах, в которых биржевая торговля развивалась и становилась цивилизованной еще в веке XIX (а именно эти государства мы сейчас называем развитыми странами с рыночной экономикой), везде наблюдалась тенденция к тому, чтобы поставить заслон «организованному» воровству на организованных рынках, пусть даже пожертвовав ради этого доступностью денег для честных бизнесменов.

Иными словами, страх планомерно побеждал целесообразность и функциональность данной процедуры вообще. И к настоящему моменту в иных государствах законы, регулирующие первичное размещение ценных бумаг компании, стали настолько драконовскими, что получение инвестиций таким путем становится недоступной задачей даже для таких богатых и устойчивых фирм, как «Дженерал Моторс».

Итак, первая особенность IPO – это высокий административный «входной барьер». Платежеспособность вашу и вашего бизнеса будут проверять буквально под микроскопом как государственный регулятор, так и та компания, которая будет аккредитована проводить саму процедуру выпуска и размещения транша акций. Причем, проверяться будут не только очевидные параметры финансовой устойчивости компании, но и показатели, которые, по логике вещей, и вовсе не должны влиять на предпринимательское «здоровье» фирмы. К примеру:

- Какое отношение к общему показателю рискованности ведения деятельности имеет наличие долгов у Генерального директора и у Председателя Совета директоров фирмы? Ведь их имущество по закону и, по сути, отделено от корпоративного. А вот!

- На разрешение проведения эмиссии оказывают влияние показатели ликвидности компании. Проще говоря, для того чтобы привлечь деньги с рынка, фирма должна обладать либо существенными накоплениями в высоколиквидных активах, либо у нее должен уже существовать такой бизнес, который позволит быстро «наполнить закрома» в случае необходимости. Но позвольте, если вы привлекаете деньги с рынка, то откуда у вас вообще возьмутся «закрома»? И если бы они у вас были, разве не проще ими же и воспользоваться? Однако, во-первых, объемы финансовой ликвидности не должны сопоставляться с объемами эмиссии акций и привлечения средств, а во-вторых, здесь повсеместно действует принцип: хочешь получить $10, приготовь сначала $5.

Так что в качестве второй особенности следует выделить фактическую недоступность IPO для стартующих компаний – они просто не пройдут административный шаблон по формальным основаниям. Также очевидно, что участвовать в IPO не стоит пытаться таким компаниям, как малые или даже средние. Первичное размещение на организованном рынке – это прерогатива исключительно гигантов государственных масштабов.

И наконец, третьей особенностью IPO является то, что с помощью первичного размещения акций финансируются… далеко не первые проекты в компании. В 2006 году в России гремело IPO ВТБ. Продажа акций производилась по предварительной закрытой подписке, и финансовые эксперты наперебой пророчили резкий взлет курсовой стоимости акций банка после завершения этого мероприятия. Казалось бы, акций стало больше (ведь «Внешторгбанк» существовал и был акционирован и до того), при этом проектов у него больше не стало, а тем не менее, прогнозы аналитиков во многом сбылись: акции ВТБ действительно поднялись после окончания первичного размещения. (Правда, отнюдь не в связи с грамотным управлением внутри компании, а по причине глобального ралли на сырьевых рынках).

То есть, в настоящее время практически повсеместно на финансовых рынках различных стран IPO устраивается крупными игроками с целью проведения докапитализации их бизнеса. Ведь только в этом случае можно будет рассчитывать на прохождение строгих условий регуляторов и агентов по организации процедуры.

Что такое народное IPO

Народное IPO отличается от IPO в его классическом проявлении. Ценный бумаги народного IPO рассчитываются в масштабах страны, где функционирует компания, только для его населения и сотрудников компании. Доступ для иностранных инвесторов входе народного IPO запрещен. В первую очередь народное IPO необходимо для того чтобы наполнить бюджет государства и как правило его проводят для приватизации государственные компании. Практика проведения народного IPO популярна во всем мире а не только в России. Так, например ярким примером являются народные IPO в Великобритании для своего населения такой компании как Rolls Royce в конце прошлого столетия. В России примером народного первичного публичного размещения является IPO банка ВТБ в 2007 году. Данное размещение было неудачным, так как в течение ближайшего времени после IPO акции ВТБ упали в несколько раз.

Ограничения и риски, связанные с IPO

За повышенный теоретический доход придется платить возросшим риском, ИПО не исключение из правил. Если будете работать в этом направлении, учтите следующее:

- Всегда устанавливается lock up период (90, 180 или 270 дней). В течение этого срока вы не можете избавиться от акций. Сделано это для того, чтобы сразу после IPO инвесторы не слили массово купленные бумаги, сильно опустив цену. Риск в том, что в течение этого времени есть вероятность просадки. Можно захеджировать прибыль шортами через другого брокера, но все равно это менее удобно по сравнению с возможностью выхода в любой момент. Отличный пример – ИПО Cloudera, во время lock up периода цена доходила до +50%, но в итоге взять удалось в лучшем случае 15-16% прибыли. Вложения в IPO дали профит, но в моменте он был в 3-4 раза больше.

- Если будет много желающих, то ваша заявка исполнится не на 100%. Это несколько снизит итоговую прибыль.

- При досрочном закрытии компания взимает дополнительную комиссию. Не все брокеры позволяют делать это.

- Мы не знаем заранее, какое IPO отработает. Хотя статистика и в нашу пользу (с прибылью закрывается свыше половины ИПО), но чтобы на этом заработать, нужно вкладываться во все IPO. С минимальным порогом входа $5000 нужен солидный капитал, предложения с $50 встречаются не так часто.

Что касается усредненной прибыли, то рассчитывать можно на 20-50%. Если формировать портфель из нескольких IPO, то высок шанс, что одна из компаний «выстрелит» и покажет рост 100+%.

Пример неудачного исхода IPO

Но даже громкое имя и неплохая статистика на подготовительном этапе не дает никаких гарантий. С ИПО Groupon потерять можно было 60-80% от инвестированной суммы:

- Сначала все шло как обычно – акции в рамках ИПО продавались по $20.

- В первый день торгов открылись с ГЭПом вверх, в моменте курс доходил до $31,14. Новичкам рекомендую прочесть пост, что такое ГЭП.

- Lock up период составил 180 дней. К моменту его истечения цена снизилась в район $10. Те, кто рискнул держать акции и дальше, наблюдали за падением в район $4-$6 за бумагу.

Курс так и не вернулся даже в район цены ИПО. Сейчас за акции Groupon дают $2,86. Есть в истории примеры похуже, например, онлайн магазин pets.com через 268 дней после ИПО уже находился в стадии ликвидации. Нерасторопные инвесторы могли потерять 100% от вложенной суммы.

Этапы выхода на IPO

Мало просто владельцам компании захотеть добавит акции на биржи, нужно пройти определенные этапы. Как правило, процедура длиться от полугода до года и не всегда завершается успехом. Для начала компания должна нанять инвестиционный или несколько банков, которые берут на себя все сложности процесса. Специалисты не просто знают что это, и проводят выход на ipo максимально грамотно, готовя все необходимые пакеты документов.

Практически можно заняться подготовкой вывода собственных акций на биржи самостоятельно, но этим никто не занимается, поскольку достаточно долго и сложно.

Популярность акций как финансовых вложений, не теряется с годами. Некоторые ценные бумаги не показывают роста, но наличие их в общем инвестиционном портфеле добавляют солидности и класса инвестору. Предлагаю далее детально познакомиться с особенностями каждого этапа первичного выхода на биржу на моем gq-blog.com, чтобы понять, какая роль каждого из них, и как это влияет на стоимость ценных бумаг.

Предварительный

На этом этапе проводятся переговоры, чтобы определить, какая стоимость ценной бумаги, тип, общее количество акций и таким образом наперед оценивается грядущая капитализация. Немало важный шаг — оценка финансовой ситуации и информационной прозрачности компании

В любом бизнесе это важно, поскольку формирует уровень репутации и доверия клиентов

Во многом процесс похож и на работу с проектами, которые привлекают капитал, но не по средствам продажи акций, и о них детально в материале, что такое ICO. На этом этапе, как правило, проводятся сборы учредителей и принимается решение вывести ценные бумаги на биржи. Результаты голосования фиксируются в специальных документах, которые затем прикладываются в генеральный пакет документов

Важно найти и андеррайтера. Как правило, ставка делается на тех, кто уже работал в таком сегменте и имеет широкую линейку клиентов, которым может предложить акции эмитента

Подготовительный

Иногда подготовительный этап отождествляют с предварительным, но разница в том, что уже детально продуманы все риски. Далее составляется договор с указанием всех принципиальных моментов между компанией и андеррайтером (банки, брокерские компании). Именно последняя структура подает весь готовый пакет документов в специальные органы. В России это Центральный Банк России. Также этот этап называют pre ipo. В ходе подготовки документов указываются:

- биографии руководства;

- финансовая отчетность;

- пакет разрешающих деятельность документов.

Ключевой показатель — ebitda — доналоговая прибыль — по сути, какая прибыль компании без учета амортизационных отчислений. Это аналитический показатель и не относится к ряду обязательных бухгалтерских показателей. Регулирующий орган при потребности может запросить дополнительные уточняющие документы.

Основной

Для того чтобы initial public offering прошло эффективно и правильно, на 3-ем этапе проводится сбор заявок на акции и окончательное определение цены. Сбор заявок сразу показывает, насколько цена устраивает потенциальных клиентов. Наступает этап размещения акций. Это можно сделать 2 способами подписки:

- открытая;

- закрытая.

Первая предусматривает работу с неограниченной по количеству аудиторией, вторая имеет четкие уточнения о круге потенциальных документах, указанные в эмиссионных документах. Для России популярно первое направление, для западного биржевого рынка — именно закрытый тип.

Завершающий

Финальный этап называется листинг, когда акции попадают на биржи и могут торговаться. Именно здесь можно провести анализ и сравнить, каких именно результатов удалось достичь. Если цена выбрана максимально адекватно под рыночные условия, значит, эмитент может рассчитывать на формирование стабильной репутации надежного партнера. Когда акции появляются на сайте бирж, можно говорить, что ipo практически подошло к концу, но чтобы полностью завершить процесс и закрыть раунды, необходимо дождаться хотя бы недели-месяца, проследив, что за изменения происходят с котировками. Это показательный период для определения, куда инвестировать новичку как самостоятельно, так и отдавая средства в доверительное управление.

Заинтересованность владельцев компании наиболее заметна в финале. Так, после добавления акций Apple на биржи, за 2 дня торгов 300 человек учредительного состава корпорации стали владельцами миллионных сумм.

Как оценить компанию перед IPO?

Параметры, на которые инвестору стоит обратить внимание перед участием в сделках связанных с IPO:

Параметры

Пояснение

Выручка

Важно обратить внимание на рост бизнеса, должны «проглядываться» высокие темпы роста выручки. Это особенно важно для высокотехнологичных компаний у которых может не быть прибыли и дивидендов на стадии роста.

Сокращение издержек

Компания должна находится в постоянном поиске по оптимизации излишних издержек.

Уровень и масштаб инвесторов

Наличие публичных персон и крупных компании

К примеру, Леонардо Ди Каприо инвестировал в производителя альтернативного мяса из США — Beyond Meat

Актер, являющийся активным защитником окружающей среды, заявил, что гордится быть инвестором Beyond Meat. Естественно это оказало позитивный сигнал для компании выходящей на IPO, ведь Лео имеет значительное влияние.

Социальная / экологическая ответственность

ESG инвестирование стало сильным трендом последних лет

Андеррайтеры

Серьезные «имена» заставляют обратить на себя внимание. Все знают Goldman Sachs, Morgan Stanley, Credit Suisse, JPMorgan Chase. Крупные андеррайтеры привлекают инвесторов как магнит.

Объемы при размещении

Некоторые компании хотят привлечь слишком много средств, в конечном итоге все заканчивается не слишком удачно. Примером можно выделить UBER, где был «серьезный» андеррайтер (Morgan Stanley) и много известных персон. По причине большого объема размещенных акции при IPO, ожидаемого роста не состоялось. Спустя 3 месяца после размещения, стоимость акции «УБЕР» рухнули почти в 2 раза. После долгого «боковика», длившегося 1,5 года, цена за 1 акцию смогла преодолеть рубеж, который был при размещении.

Перспективы отрасли

Важно понимать, в какой отрасли работает компаний, не производит ли она изживающие себя товары

Рынок IPO

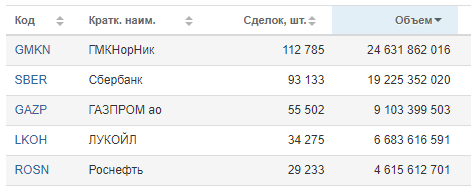

Итак, выход на IPO предполагает выпуск акций или депозитарных расписок на эти акции и размещение их на бирже. Это не какие-нибудь биржи, а фондовые – их совокупность еще называют рынком ценных бумаг. Отечественные компании размещают свои акции на Московской бирже, тогда как зарубежные компании чаще всего отдаю предпочтение американским биржам. Тем не менее ничего не мешает отечественным компаниям осуществить выход на IPO через западную биржу.

Выход на российский рынок IPO

Российский рынок IPO начал свое зарождение с либерализацией экономики в 1991 году, тем не менее нельзя сказать, что за прошедшее время он сильно преуспел. Если сравнивать отечественный рынок ценных бумаг с мировым или западным, то он и в наше прогрессивное время развит слабо. Зарубежные рейтинговые агентства считают фондовый рынок России не просто молодым, а развивающимся, так как он характеризуется высокой степенью риска и небольшим количеством компаний. Тем не менее положительные изменения происходят: с начала 2000-х ситуация на российском рынке ценных бумаг несколько улучшилась, в частности, появились какие-никакие механизмы защиты инвесторов. Крупнейшей отечественной биржей является Московская биржа, которая появилась в 2011 году путем слияния валютной биржи России ММВБ и Фондовой биржи РТС. Именно на ней отечественные компании чаще всего и размещают свои акции. Но эти размещения происходят не часто – по имеющейся информации, за 2018 год на Московской бирже не состоялось ни одного IPO. Это не значит, что ни одна отечественная компания не вышла на уровень продажи своих акций – просто российские IPO выбрали для этого рынки в странах с более развитой экономикой. Так как для компании IPO является “взлетной полосой”, то рисковать и выходить на отечественном рынке захочет далеко не каждая из них. Причиной тому не только слабо развитый рынок ценных бумаг в России, но и консервативность инвесторов. Если иностранные вкладчики готовы вкладывать в русские IT-стартапы огромные деньги, то отечественные инвесторы продолжают осторожничать и считать такие инвестиции слишком рискованными.

Выход на американский рынок IPO

Американский рынок IPO на многие десятилетия опережает российский и входит в рейтинг семи наиболее развитых в мире. Попасть на американские биржи компаниям гораздо труднее, ведь здесь более жесткие условия допуска, но зато и перспективы перед эмитентом акций открывают самые обширные. Это положительный момент и для инвесторов, которые менее рискуют своими деньгами, чем если бы они вкладывали средства через развивающиеся рынки. На фондовом рынке США ключевыми являются две биржи – NASDAQ и NYSE. Нью-йоркская фондовая биржа (NYSE) является самой крупной в мире и существует с 1792 года. С ней работают лучшие брокеры со всего мира и разместить свои акции на бирже NYSE считается для компании большим престижем.

Народное IPO

Многие компании, которые вышли на IPO, не ограничивают круг инвесторов – некоторые из них даже получают статус международных, так как привлекают участников из разных стран. Но есть и другой вариант размещения акций компании, когда к их покупке допускаются только граждане определенной страны. Данный метод получил название “народное IPO” и чаще всего к нему прибегают государственные предприятия. Какой смысл в проведении народного IPO? К примеру, той или иной компании нужны средства на развитие, но получить их в кредит будет невыгодно из-за больших комиссий или необходимости заложить свое имущество. В этом случае компания привлекает инвесторов, но сотрудничает только с физическими лицами, которые являются гражданами конкретной страны. Такое условие может быть обусловлено тем, что компания формирует свой доход за счет деятельности в этой стране и не зависит от мировых рынков. Народное IPO, это также возможность привлечь в экономику страны средства инвесторов через национальные компании. Государство не получает никакого преимущества от того, что сбережения населения страны лежат на банковских депозитах, поэтому народное IPO становится альтернативой для инвесторов, которое принесет пользу и национальным компаниям, и вкладчикам. Наиболее громким народным IPO в РФ стало предложение акций банка ВТБ, в ходе которого к инвестициям присоединилось более 130 тыс. россиян. В ходе IPO компании удалось собрать 7,98$ млрд., но для многих вкладчиков оно оказалось убыточным – цена акций ВТБ после продажи подешевела более чем на 80%.

Порядок выхода на IPO

IPO – многоэтапный процесс, продолжительность которого может достигать нескольких лет. При этом каждый этап требует существенных капиталовложений. Перед публичным предложением своих ценных бумаг компания должна провести ряд мероприятий, направленных на приведение своей финансовой отчетности в соответствие с международными стандартами.

Тщательно проверяется достоверность сведений, отражаемых в бухгалтерской документации. Этим занимаются аккредитованные независимые аудиторы. Естественно, что при наличии скромных финансовых показателей на успех публичного размещения ценных бумаг рассчитывать не приходится.

Важнейшей задачей для компании является привлечение максимального внимания к своему IPO. Поэтому ее руководство нередко прибегает к услугам андеррайтеров, то есть инвестиционных банков, занимающихся организацией первичных публичных размещений. Сотрудники таких учреждений проводят рекламные кампании, которые называются «Road Show». Потенциальным инвесторам предоставляется подготовленная и проверенная аудиторами информация о финансовых показателях.

Андеррайтеры не только проводят рекламные кампании, но и вкладывают свой капитал в ценные бумаги компании еще до того, как она станет публичной. Свою прибыль они формируют за счет того, что в дальнейшем, когда начинаются биржевые торги, продают акции дороже. Кроме того, андеррайтеры получают пять процентов от совокупного объема привлеченных средств.

Насколько IPO компании было успешным, становится ясно после биржевого листинга. Положительным итогом считается ситуация, при которой ценные бумаги на открытом рынке начали дорожать или хотя бы оставаться на том же уровне, как при первичном публичном предложении. В противном случае актуальными становятся все минусы IPO, о которых говорилось выше

Компания утрачивает доверие, при этом внимание к ее деятельности со стороны контролирующих органов усиливается

IPO и ICO

В период криптовалютного бума появились так называемые ICO – первичные размещения токенов. Если говорить простым языком, это как IPO, только с криптовалютами.

Крупнейшее ICO – размещение новой криптовалюты под названием эфириум, разработанной Виталиком Бутериным. В 2014 году платформе удалось привлечь 31,5 тысяч биткоинов, что было равно 18,4 млн долларов США по тогдашнему курсу.

ICO могли стать настоящей альтернативой IPO, поскольку позволяли создавать новые криптовалюты и финансировать различные разработки без таких затрат, как IPO – т.е. без привлечения андеррайтеров, затрат на инфраструктуру и т.д.

Однако ICO в значительной степени скомпрометировали себя, поскольку упрощенная процедура регистрации новых проектов привела к тому, что на рынок пришли мошенники и тупо соскамили огромное количество разработок. В результате доверие к этой форме привлечения средств подорвано.

Что такое IPO? Простыми словами

Одним из заметных явлений любого фондового рынка является IPO компании. «Первое публичное размещение», а именно так переводится «Initial Public Offering», может и не столь уж заметное для экономики событие, но всегда имеющее определенный резонанс.

В него вовлекаются не только гигантские корпорации, но и тысячи, а то и миллионы физических лиц. Тем более, что на этом можно хорошо заработать, приобретая акции перспективной компании на первом этапе их оборота на бирже.

В результате первичного выпуска акций и начала продажи их на фондовом рынке, российская компания получает статус ПАО (Публичное акционерное общество).

На Западе, выпустивший ценные бумаги эмитент, называется публичной компанией. Многие, имеющие свой биржевой счет, получают предложения от своих брокеров приобрести активы молодых стартапов, еще до вывода их на биржу.

Поэтому, частному инвестору не лишним будет:

- ознакомиться с основными этапами первого публичного размещения ценных бумаг компании;

- узнать, как, сразу же после проведения IPO, акции перспективной компании «дают возможность заработать» даже в течение одной торговой сессии.

Успешно развивающийся бизнес в определенный момент начинает испытывать необходимость в привлечении сторонних финансов для дальнейшего расширения. Одним из вариантов решения этой проблемы является проведение IPO компании – выпуск ценных бумаг и последующее их размещение на бирже для свободного обращения.

После этого эмитент становится публичной и открытой компанией. Так сказать, «выходит из тени», публикует свою отчетность, приобретает известность. Это своеобразное подтверждение успешности бизнеса. Не каждая коммерческая структура может позволить себе выйти на биржу путем первичного размещений своих акций.

Для этого необходимо представить большое количество отчетов о финансово-хозяйственной деятельности. Достичь определенного уровня капитализации – около 50 миллионов $. Финансовые показатели, как и репутация компании – должны быть безупречными.

Существует 3 этапа первичного размещения компанией своих акций:

- ОТС (Over the Counter) – продажа активов происходит на внебиржевых площадках, напрямую, между эмитентом и инвесторами. В этом случае IPO компании может даже не проводиться, как в случае с американской компанией SpaceX.

- Pre-IPO (Premarket) – компания, за год-два до получения статуса публичной, предлагает приобретение активов крупным венчурным инвесторам (минимальный пакет приобретаемых в этом случае акций начинается от миллиона долларов).

- Непосредственно IPO акций — эмитент заявляет о выходе на биржу – у инвестора после этого имеется неделя для подачи заявки на их покупку.

Какие дополнительные инвестиционные возможности предоставляет первичное размещение ценных бумаг? Практика показывает, что в первый же день активы новой для биржи и перспективной компании растут на 30 %, а то и больше. Если же бизнес действительно является перспективным, предлагаемый продукт (услуги) соответствуют спросу, то рост может превысить и 100 %.

Что такое FPO, в чем его отличие от IPO?

FPO (Follow-on Public Offering) – еще один биржевой инструмент, предполагающий эмиссию ценных бумаг. Правда, в этом случае происходит дополнительный выпуск активов. Такое решение руководство компании принимает в том случае, если необходимо вновь привлечь в бизнес финансовые средства.

При проведении FPO количество обращаемых на рынке акций увеличивается. К сожалению, чаще всего это негативно влияет на их стоимость, происходит снижение курса.

Яндекс.Такси

Кто? Сервисы агрегатора такси и доставки еды и продуктов, а также мобильные приложения к ним.Когда? Перенесено на неопределённый срок.О планах по проведению IPO Яндекс.Такси компания заявляла в начале 2019 г. Однако после этого в ноябре 2020 Яндекс отказался от размещения Такси.Грег Абовский, операционный и финансовый директор Яндекса, заявил: «Мы видим, что такая платформа Яндекса, которую мы создали, становится лучше из-за своей цельности. Поэтому IPO сервиса такси на сегодняшний день не рассматривается.»В случае размещения Яндекс.Такси есть большая вероятность, что он разместится по более высокой оценке, чем рынок закладывает сейчас в акции Яндекса. На этом фоне котировки Яндекса могут вырасти. Однако в связи с переносом IPO на неопределённый срок, использовать его в качестве инвестиционного тезиса не стоит.

Как заработать на IPO обычному инвестору?

Нельзя сказать определенно, что процесс участия в IPO рядового инвестора является хорошей тактикой заработка. В недавней истории есть как положительные так и отрицательные примеры. Среди удачливых эмитентов на российском рынке можно отметить Магнит, Мосбиржу и Алоросу. А неудачи при выходе на IPO настигла ТМК, Дальневосточного Морского Пароходства и ВТБ.

Обычно о готовящемся выходе на IPO той или иной компании бывает известно за несколько месяцев или даже год. Среднему инвестору очень сложно оценить возможность заработка на выходе компании на IPO, так как нужно глубоко проанализировать деятельность компании, учитывать экономическую и политическую ситуацию. Для этого у брокеров или консалтинговых агентств существуют услуги, заключающиеся в предоставлении информации о компании, которая скоро делает первичное размещение.

Выгода для инвестора может быть в том, что после выхода на IPO, первоначальная цена акции может тут же измениться и довольно значительно. Если первичная цена акций окажется заниженной, то после выхода на биржу, цена вырастет и на этом можно будет заработать. Рыночный спрос и предложение на бирже будут искать баланс и сама-собой установится справедливая цена.

Но может случиться и так, что первичная цена окажется завышенной и после публичного размещения упасть. Рассмотрим теперь пример американской компании. После выхода на IPO акции компании Facebook обрушились в 2 раза. Казалось, что это самая неудачная инвестиция и от акций нужно избавляться. Но впоследствии акции стали расти и через год они вернулись к первоначальной цене, а еще через два года удвоились. Сегодняшние владельцы акций Facebook, купившие их на IPO считают эту покупку одной из лучших своих инвестиций.

Как вы видите на рисунке, вначале акции Facebook стоили 38 долларов, потом упали до 19, а потом уже росли не останавливаясь до сегодняшних дней.

Таким образом, покупка акций сразу после публичного размещения несет в себе как возможности заработать, так и потерять. Если подойти к этому с умом и тщательно изучать компании, претендующие на IPO, если выработать стратегию выборки компаний, то это непременно даст свои плоды и вы сможете стать успешным и богатым.

На выходе компаний на IPO может строиться ваша торговая система

Вам больше не нужно будет вникать в технические индикаторы, вроде RSI, Bollinger Bands и обращать внимание на дивергенции. Теперь вам нужно будет сконцентрироваться на финансовых показателях компании

Кому-то это покажется более легкой задачей.

Для чего нужно IPO?

Для частных фирм IPO – это, во-первых, способ привлечения дополнительного капитала, альтернатива банковскому займу и облигациям . Плюс выхода на IPO заключается в том, что компании не нужно платить за пользованием привлеченным капиталом, по сути это бесплатные деньги. Конечно, по акциям платятся дивиденды – но эмитент может регулировать их размер или замораживать их выплату в сложные времена.

Во-вторых, это престиж. Компания из закрытой становится публичной. К ней приходит известность. Теперь ей становится легче привлечь и клиентов, и инвесторов, и получить финансирование.

Выход на IPO показывает, что компания вышла из статуса старта-апа и фактически стала полноценным участником рыночных отношений. Можно сказать, она стала «совершеннолетней».

Также компания сможет оказывать влияние на свою капитализацию, искусственно поддерживая стоимость акции, например, начав обратный выкуп бумаг (buyback). Или выплачивая крупные дивиденды.

Плюсы и минусы IPO

Компания, публично проводя первичное размещение своих акций на бирже, привлекает капитал, который может использовать с целью своего развития. Видной компании, обладающей высокой ликвидностью своих активов и большой рыночной капитализацией, проще выживать на рынке, перенося спады в деятельности и глобальные кризисы. Успешно развивающийся честный бизнес (где в частности соблюдаются права миноритарных акционеров) выгоден всем: руководству компании, ее инвесторам, государству. Все известные компании имели какое-то начало и можно сказать, что все они вышли из IPO, как каждый из нас вышел родом из детства.

Минусы начинаются, когда сама компания либо сторонние организации преследуют цель «накачать» стоимость акций, т.е. убедить всех остальных, что компания стоит больше, чем в реальности. Заканчивается это плохо: выгода от накачки концентрируется в руках узкого круга лиц, а большинство инвесторов теряет деньги и доверие не только к эмитенту, а иногда и к фондовому рынку вообще. Государству, разумеется, такая ситуация тоже невыгодна, поскольку оно заинтересовано в финансировании предприятий своими гражданами.

Публичность компании означает ее открытость и более строгие требования к отчетности, чем раньше. Как отмечалось выше, этот минус для компании компенсируется возрастающей сложностью ее поглощения или рейдерского захвата, что особенно существенно для развивающихся стран. Процедура IPO обычно стоит немалых затрат — однако в случае грамотно выстроенного бизнеса они с лихвой отбиваются объемом привлеченных от инвесторов средств. Очевидно одно: каковы бы ни были минусы, выход на IPO это естественный шаг для зрелой компании и во многом в ее силах уменьшить для себя издержки и увеличить плюсы от этой операции.