Покупаем валюту на бирже

Содержание:

- Получение доступа к торгам. Открытие брокерского счёта Альфа-Директ

- Преимущества покупки валюты на Московской бирже

- Покупка неполных лотов — список брокеров

- Шаг 1 — выбор брокера

- Сотрудничество с брокером

- Правонарушения при торговле валютой и санкции

- Куда деть купленные доллары?

- Почему биржа?

- Условия торговли на валютной секции

- Способы открытия счета

- Налогообложение и оплата комиссионных

- Покупаем доллары и евро через брокера Открытие

- Лайфхаки по покупке валюты

- Варианты покупки

- Как купить валюту на бирже

- Договор и регистрация счета

- Покупка в обменниках

- Как купить валюту на бирже

Получение доступа к торгам. Открытие брокерского счёта Альфа-Директ

1 Регистрация в “Альфа-Директ”.

Думаю, очевидно, что ЭЦП нужна для безопасности совершения сделок:

Плата за выдачу готового Токена – 470 рублей минус сумма удержанной брокером комиссии за три месяца:

В этом случае на брокерский счёт нужно будет сразу положить 10 000 руб., при самостоятельном изготовлении ЭЦП таких требований нет:

При любом способе получения ЭЦП в следующем окне вводим регистрационные данные и код подтверждения для получения доступа к личному кабинету “Альфа-Директ”.

2 Самостоятельное изготовление ЭЦП.

Переплачивать лишние деньги не хочется, поэтому изготовим себе электронную подпись сами, тем более, что ненужные флешки найдутся у каждого. Для изготовления ЭЦП потребуется установить на свой компьютер программы КриптоПРО CSP и КриптоПРО Browser Plugin:

Инструкция по установке данных программ может сразу напугать своей громоздкостью. На самом деле всё не так страшно, достаточно просто последовательно выполнить указанные пункты. Не забудьте, что для корректной работы нужно совершать все действия через Internet Explorer:

Установив данные программы, нужно вставить флешку (которая будет Вашим Токеном) в свой ПК, зайти в личный кабинет “Альфа-Директ” в раздел “Анкета Пользователя” и запустить процедуру генерации ключа:

3 Подписание Генерального соглашения.

Независимо от способа получения ЭЦП, для подписания Генерального соглашения нужно прийти в любое отделение “Альфа-Банка”, предъявить паспорт и сказать, что Вам нужно открыть личный счёт в системе “Альфа-Директ”:

В итоге на руки получаем три бумажки: регистрационную карточку ЭЦП, заявление на обслуживание на рынках ценных бумаг, заявление физического лица на открытие счёта депо.

Брокерский счёт отразился в “Альфа Клике” в тот же день:

Однако данный брокерский счёт применяется для торговли на срочном (фьючерсы, опционы) и фондовом рынке (торгуются акции, паи, облигации). Нас же интересует валютная секция. Доступ к ней появляется автоматически спустя некоторое время (до 2-х дней):

Брокерские счета для валютного рынка (в рублях, долларах и евро) становятся видны в “Альфа Клике” через 1-2 дня:

4 Получение доступа в “Альфа Клик”.

Для быстрого и удобного пополнения брокерского счета, а также вывода валюты с брокерского счёта потребуется оформить один из пакетов услуг в “Альфа-Банке”. Минимальный пакет услуг – “Эконом” (89 рублей в месяц, либо 0 руб. при поддержании минимального остатка в 800$, + 259 руб./год за обслуживание мультивалютной бесконтактной карты).

Подробно о данном пакете услуг можно прочитать в статье: “Альфа Клик и Альфа Форекс: выгодный обмен валюты или нет?”

UPD: 19.02.2017

На данный момент пакет услуг “Эконом” не оформляется, вместо него можно открыть пакет “Доходная карта!”, бесплатный при выполнении простых условий. Подробнее в статье: “Неуловимая Доходная карта Альфа-Банка: 2% кэшбэк на всё”.

У “Альфа-Банка” есть бесплатные экспресс-счета и бесплатная экспресс-карта, которые работают без подключения пакетов услуг, однако, судя по последним отзывам клиентов “Альфа-Банка”, данные счета без пакета услуг банк сейчас не открывает и бесплатную экспресс-карту не даёт. Но поинтересоваться можно, за спрос денег не берут.

Раньше у клиентов “Альфы” был ещё один способ пользоваться услугами “Альфа Клик” и экспресс-картой, не подключая платные пакеты услуг. Достаточно было открыть накопительные счёта «Мой Сейф НТ» в трёх валютах и получить к ним экспресс-карту, но эти счета можно было открыть только до 27 апреля 2016:

5 Установка торгового терминала “Альфа-Директ 4.0”.

Брокерские счета мы открыли, далее нужно установить на свой ПК торговый терминал. Можно установить QUIK, но он платный.

6 Подтверждение актуальности счёта.

Заходим в личный кабинет “Альфа-Директ” в раздел «Счета и портфели» и щёлкаем на кнопке “Подтвердить актуальность” (для данной операции потребуется ЭЦП):

В результате статус нашего счёта меняется на «подтвержден», и всё готово для покупки/продажи валюты с помощью биржи:

Итак, у нас есть доступ в личный кабинет “Альфа-Директ”, ЭЦП, открытый основной брокерский счёт, а также 3 счета для торговли на валютной секции и торговый терминал “Альфа-Директ 4.0”.

Процедура получения доступа к торгам хоть и выглядит долгой, но на самом деле занимает всего два дня и абсолютно бесплатна. Заплатить нужно только за пакет услуг и обслуживание мультивалютной карты, если Вы не клиент “Альфы”.

Преимущества покупки валюты на Московской бирже

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Подробнее

Главное достоинство биржевых сделок – минимальные спреды. Это означает, что вы можете приобрести дешевле и продать дороже, чем если бы обратились в онлайн-банк или обменник. Кроме того, динамика банковского курса отстает от рыночной, что делает практически невозможным быстрый заработок на колебаниях котировок.

Недостаток биржевой торговли – необходимость платить комиссию. Ее размер зависит от вашего брокера. Например, он составляет:

- у Сбербанка 0,2% при объеме сделок до 100 млн руб. в день для любого тарифа;

- у Тинькофф от 0,025% до 0,3% в зависимости от тарифа и оборота;

- у ВТБ 0,05%.

Свою комиссию также возьмет и Московская биржа. Ее размер 0,0015%, но не менее 25 руб., если объем сделки меньше 50 лотов.

Нужно учесть также и плату, которую брокер возьмет за вывод средств со счета. Чаще всего она не удерживается, если карта, на которую будут зачислены деньги, выпущена банком, входящим в ту же группу. Если вы хотите получить валюту на счет, открытый в несвязанном с брокером банке, то потребуется заплатить 0,1–0,2% от перечисляемой суммы либо фиксированную ставку в $10–15.

Всего на Московской бирже за рубли можно купить 10 валют. Но брокер вправе по своему усмотрению ограничивать этот перечень. Например, в Сбербанке и ВТБ доступны только доллары и евро.

Покупка неполных лотов — список брокеров

Сразу скажу, про всех у меня нет точной информации.

Расскажу с какими брокерами сам работаю по такой схеме.

Тинькофф инвестиции. Перешел к нему несколько лет назад, именно из-за этой возможности. В принципе покупаю через него только иностранные активы.

ВТБ брокер. Узнал о возможности буквально недавно. При подключении свежего выгодного тарифа «Мой онлайн».

На примере мобильного приложения «Мои инвестиции».

Во вкладке «Валюта» — выбираем USDRUB_1$. И совершаем операцию.

Курс менее выгодный. Отличается от биржевого на ЦЕЛЫХ 2 КОПЕЙКИ.

Как видите ниже, система разрешает операции от 1 доллара.

Открытие брокер. Наценка к биржевой цене в среднем 1.5 — 3 копейки с 1 УЕ. Найти в QUIK (или WebQuik) можно в разделе «Валютные торги OTC». Или обмен можно совершить по звонку брокеру — звонишь, говоришь хочу обменять 100 (200, 300 баксов) по текущему курсу. Брокер сам все сделает.

Шаг 1 — выбор брокера

Доступ на биржу для покупки валюты физическому лицу, можно получить только через специального посредника — брокера.

С ним нужно заключить договор на брокерское обслуживание. Это не сложнее открытия счета в банке.

В статье покажем на примере брокера Открытие.

Принцип у всех остальных одинаковый.

Нам нужно открыть брокерский счет. Есть 2 варианта:

- Взять документы (паспорт, ИНН, СНИЛС) и придти в офис брокера.

- Открыть счет онлайн на сайте. Нужна подтвержденная запись Госуслуги.

Процедура открытия счета с момента обращения займет 2-3 дня.

Вам придет уведомления (на электронную почту или СМС) об открытие.

После этого, переводим необходимую сумму на брокерский счет. С карты или банковским переводом. Реквизиты получите при заключения договора.

Срок зачисления средств зависит от брокера. Обычно деньги поступают на ваш на счет в течение нескольких часов.

Если поручение на перевод было сформировано во второй половине дня — есть вероятность поступления средств только на следующий день.

Сотрудничество с брокером

Физические и юридические лица не могут напрямую взаимодействовать с Международной межбанковской валютной биржей (ММВБ). Для этого им необходимо работать через посредника – брокерскую компанию. Список таких организаций, прошедших аккредитацию, можно посмотреть на официальном сайте Московской биржи.

Пользуясь услугами брокеров физическое лицо может покупать на бирже не только валюту, но и ценные бумаги. Такие организации принимают средства клиентов, после чего подключают их к бирже и предоставляют всю информацию, касающуюся торгов. Также брокеры выполняют все распоряжения клиента относительно покупки или продажи активов.

Правонарушения при торговле валютой и санкции

За несвоевременную уплату налога ФНС начислит пени в размере 1/300 от ставки рефинансирования Центробанка за каждый день просрочки.

За несвоевременную сдачу декларации 3-НДФЛ назначат штраф, сумма которого составит от 5% до 30% от величины недоимки. Если же декларация нулевая, но сдана не вовремя, штраф составит 1000 руб.

Могут ли налоговики проверить, что был доход от реализации валюты? Отвечаем могут, если:

- Сумма операции превысила 600 тыс. руб. Эта информация передается по внутренним каналам связи в автоматическом режиме.

- Инспектор запросит сведения по операциям на расчетных счетах.

Но запрашивают сведения не по всем картам, а в автоматическом режиме они не передаются в ФНС, если сумма операции не превышает вышеуказанный лимит. Следовательно, доходы могут остаться незадекларированными.

ВАЖНО! Если вы открыли счет у зарубежного брокера, вы обязаны самостоятельно отчитаться о движении денежных средств на счете, а также уведомить ФНС об открытии и закрытии таких счетов. Срок сдачи сведений – 01 июня следующего за отчетным года

Впервые подать такие сведения нужно не позднее 01.06.2021 года. Форма уведомления утверждена приказом ФНС от 24.04.2020 № ЕД-7-14/272@.

Если вы не сдадите отчет, вам назначат штраф по ст.15.25 КоАП:

- от 1 тыс. руб. до 1.5 тыс. руб. за подачу уведомления по неустановленной форме;

- от 4 тыс. руб. до 5 тыс. руб. за непредставление документа.

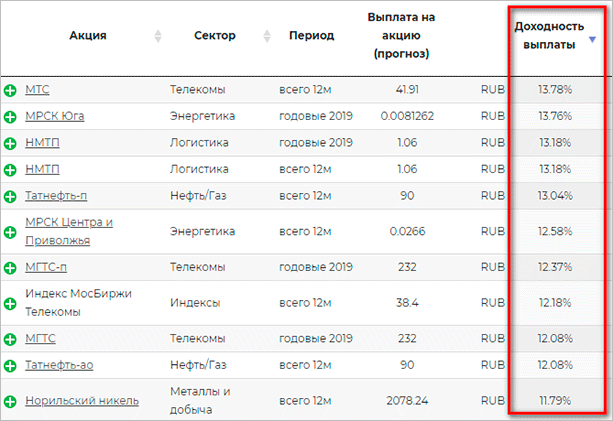

Куда деть купленные доллары?

Можно положить их на долларовый депозит, считает Громова. И держать его вместе с рублевым. С течением времени, когда накопления подрастут, можно начать инвестировать. По словам консультанта, минимум половина портфеля не должна быть привязана к национальной валюте, чтобы снизить риски. Защитить его от курсовой разницы также можно с помощью американских индексных фондов, которые продаются и за рубли.

«Потому что, например, экономика США может не вырасти. Допустим, индекс S&P 500 без изменений, но рубль ослаб. Вы увидите рост в портфеле, потому что покупаете вы эту акцию за рубли, но привязана она к долларам. То есть если даже у индекса нулевая доходность, а рубль по отношению к доллару подешевел, то в портфеле у вас денег больше», — сказала она.

По мнению Смирновой, валюту лучше изначально вкладывать в ценные бумаги , в частности акции и облигации . Они лучше сохранят капитал и помогут достичь большей доходности, которая будет выше инфляции. Лучше не держать доллары «в тумбочке», так как со временем они будут обесцениваться из-за инфляции, просто медленнее, чем рубль.

Долларовые депозиты имеют практически нулевую доходность, рассказала она. По ее мнению, на них имеет смысл держать деньги в качестве заначки или для крупных покупок, которые планируете сделать в течение года или раньше. И то, если на эти цели будет нужна валюта. Однако траты на непредвиденные расходы все равно с высокой вероятностью будут в рублях.

А доходность вкладов в евро вообще может оказаться отрицательной, так как многие банки вводят комиссии за пополнение депозитов, предупредила Смирнова.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Почему биржа?

Обменные организации при установке курса покупки/продажи валюты опираются на данные биржевого курса доллара. При этом компания в своих интересах к этой стоимости накидывает «копеечку». Эта надбавка приносит прибыль организации, она покупает дешевле, а продает дороже.

Валюта покупается на бирже напрямую. И если банки способны на такую операцию, то и любой клиент может выгодно обменять деньги. В этом нет ничего сложного, справится может даже человек, который совершенно не разбирается в биржевых тонкостях. Весь алгоритм покупки/продажи состоит из 3 этапов, которые мы ниже и рассмотрим последовательно.

Валюта покупается на бирже напрямую. И если банки способны на такую операцию, то и любой клиент может выгодно обменять деньги. В этом нет ничего сложного, справится может даже человек, который совершенно не разбирается в биржевых тонкостях. Весь алгоритм покупки/продажи состоит из 3 этапов, которые мы ниже и рассмотрим последовательно.

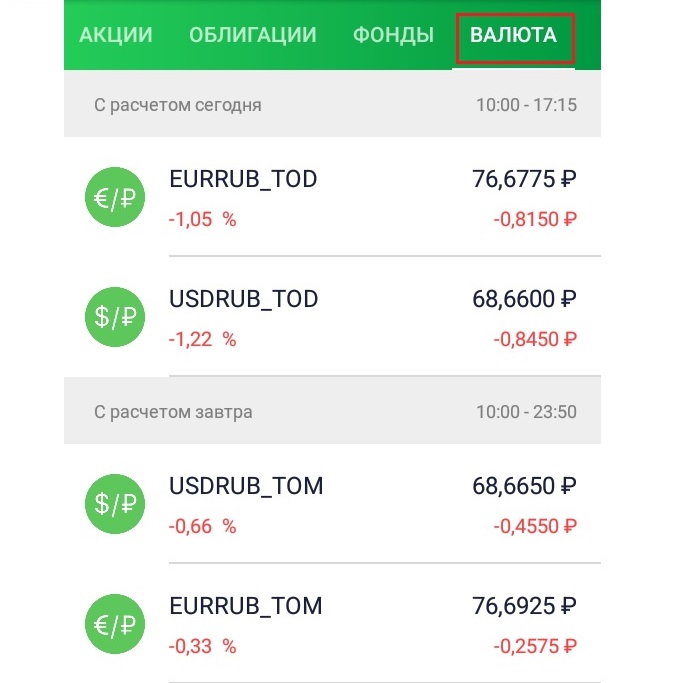

Условия торговли на валютной секции

На Мосбирже оперируют лотами размером 1000 единиц. Это означает, что вы можете купить или продать только суммы, кратные тысяче долларов или другой иностранной валюты. Торговля ведется в нескольких режимах, которые перечислены ниже:

- Приобретенная валюта поступит на счет в тот же день. Эти лоты обозначаются тикером TOD. Совершить сделку на бирже можно до 17.45 МСК для доллара и 15.00 МСК для евро. Отдельные брокеры могут сокращать время доступа.

- Расчеты совершаются на следующий день. Используется тикер TOM. Торги ведутся и в вечернюю сессию.

- Обязательства исполняются на второй день. Такие лоты маркируются индексом SPT. Доступны не у всех брокеров.

С лотами, предполагающими расчеты на следующий день, торги могут вестись в беспоставочном режиме. Это означает, что валюта не будет зачислена на ваш счет. Подобный инструмент используется для спекулятивной игры на изменении курсов

Этому вопросу нужно уделить пристальное внимание: у некоторых брокеров клиент должен выбрать предпочтительный для него вид сделки при заключении договора. Другие по умолчанию используют один из режимов

Например, в БКС это поставочные позиции. Чтобы избежать фактической покупки, трейдер должен ежедневно заключать контракт TODTOM.

Приобретать лоты, кратные $1000, неудобно для начинающих инвесторов, которые формируют портфель, откладывая небольшие суммы каждый месяц. Поэтому некоторые сервисы, например, Тинькофф Инвестиции и РБК Quote, дают возможность совершать дробные сделки. Их минимальный размер всего $1. Но нужно учесть, что при этом повышается комиссия. В начале 2020 г. Московская биржа анонсировала введение во втором квартале т. н. микролотов, т. е. возможности покупать меньше стандартного лота.

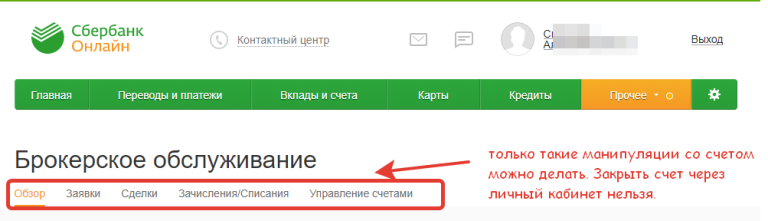

Способы открытия счета

Одним из преимуществ открытия счета в Сбербанке является возможность сделать это онлайн: с телефона в мобильном приложении или в личном кабинете “Сбербанк Онлайн” с компьютера

Рассмотрим пошаговую инструкцию и моменты, на которые обязательно надо обратить внимание при заполнении форм

Через мобильное приложение

Для подачи заявки необходимо установить мобильное приложение банка на свой смартфон. Это возможно, если вы являетесь пользователем продуктов Сбербанка. Далее пошагово разберем процесс.

Шаг 1. Во вкладке “Инвестиции и пенсии” выберите “Брокерский счет”. Вам будут предлагать купить паевые фонды, пенсионные продукты и участие в стратегии доверительного управления. Если вы хотите самостоятельно управлять своими деньгами, то не выбирайте другие предложения.

Шаг 2. Выберите между основным брокерским и индивидуальным инвестиционным счетами. Банк на этом этапе предупредит о рисках и об отсутствии страховки.

Шаг 3. Подтвердите свои персональные данные, страну рождения и налоговый статус. Они подгружаются автоматически.

Шаг 4. Выберите площадки для торговли. По умолчанию стоят галочки на фондовом и валютном рынках. Рекомендую там их и оставить. Срочный рынок – это торговля фьючерсами и опционами. Не стоит туда лезть без специальных знаний. В любой момент можно подключиться к возможности торговать на срочном рынке уже после заключения договора.

Шаг 5. Если вам нужен ИИС, он подключается на этом этапе. Если нет, то уберите галочку в поле

Обратите внимание, что может быть только один ИИС (если у другого брокера вы его уже имеете, то обязаны закрыть в течение 30 дней)

Шаг 6. Выберите счет, на который будут выводиться деньги в случае успешной продажи ценных бумаг с прибылью.

Шаг 7. Подтвердите свои контакты для связи: телефон и электронную почту.

Шаг 8. Внимательно прочитайте соглашение с банком и поставьте галочку в поле о согласии с условиями договора. Нажмите кнопку “Открыть брокерский счет”.

Обратите внимание на параметры, которые вы можете изменить:

- Тариф по умолчанию установлен на “Инвестиционный”. В статье далее мы разберем особенности еще одного – “Самостоятельный”. Определитесь, какой подходит именно вам.

- Автоматически подключена опция овернайта – размещения ваших ценных бумаг в ночное время для получения дополнительного дохода. У таких операций есть риски, поэтому вы должны четко понимать, нужно ли вам отдавать свои акции и облигации кому-то в долг.

Через “Сбербанк Онлайн”

Открыть брокерский счет можно через “Сбербанк Онлайн”. Разберем этот процесс пошагово.

Шаг 1. Выберите вкладку “Прочее” и “Брокерское обслуживание”. Нажмите “Открыть брокерский счет”.

Шаг 2. Выбор торговых площадок (фондовый, валютный, срочный рынки), проставив галочки в соответствующих полях.

Шаг 3. Выбор тарифа: инвестиционный или самостоятельный. В отличие от мобильного приложения, здесь сразу дана объяснительная информация, что очень удобно.

Шаг 4. Выбор счета, куда будет перечисляться ваша прибыль от реализации активов.

Шаг 5. Согласие на овернайт. Еще одно преимущество по сравнению с мобильной версией – уже на этом этапе соглашаетесь или отказываетесь от передачи свободных ценных бумаг в долг.

Шаг 6. Запрос на использование заемных средств. Новичкам рекомендую для начала внимательно изучить тему маржинальной торговли и только потом ставить галочку.

Шаг 7. Заявка на открытие ИИС. Если вы заявите о необходимости ИИС, то получите сразу два счета: основной брокерский и индивидуальный с налоговыми льготами. Это нормальная практика у всех брокеров. Вести торговлю вы можете только на ИИС, а на основном будет 0 руб. Никаких комиссий за содержание пустого счета платить не надо.

Шаг 8. Выбор цели открытия счета: сохранить накопления или получить дополнительный доход.

Шаг 9. Заполнение анкетных данных: страна рождения, паспортные данные, налоговое резидентство, номер мобильного телефона и адрес электронной почты.

Шаг 10. Подтверждение заключения договора. Проставьте галочки о присоединении к договорам на брокерское и депозитарное обслуживание, согласие с Декларацией о рисках.

Сравнение двух вариантов открытия счета показало, что через “Сбербанк Онлайн” подать заявление намного удобнее – больше разъяснительных моментов, которые не позволят новичкам наставить галочек, где не нужно.

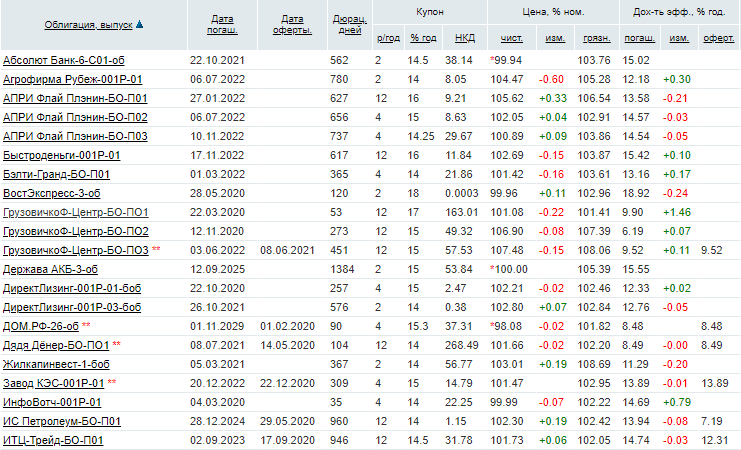

Налогообложение и оплата комиссионных

За брокерские услуги взимается небольшая комиссия. Комиссионное вознаграждение обычно фиксированное, составляет 1-2$ и не зависит от суммы сделки. Кроме того, нужно оплачивать комиссию за телефонные заявки, если клиент оформляет сделки по телефону. У многих брокеров первые три заявки по телефону принимаются бесплатно.

Кроме того, за перевод денежных средств на счёт брокерской компании, банки могут брать комиссию 1% от размера платежа. Брокерами за ввод денег дополнительна плата не берётся, но понадобится оплатить вывод средств. Чаще всего размер комиссии фиксированный, и составляет 10 – 30$.

Сэкономить смогут только те, у кого имеется счёт в банке, который обслуживает брокерскую компанию. В этом случае комиссии за ввод денег или не будет, или она будет минимальной. За вывод средств брокерская компания плату не возьмёт, зато придётся заплатить обслуживающему банку «за обналичивание средств». Если сумма денежной операции не очень большая, рекомендуется перевести средства на банковскую карту, а затем снять наличные в банкомате.

С налогообложением при приобретении валюты ситуация несложная:

| Вариант | Особенность |

| Покупка для себя | В таком случае налога платить не нужно, ведь это не спекулятивная сделка, которая принесёт прибыль |

| Покупка для перепродажи | При покупке и последующей продаже через биржу самостоятельно оплачивается НДФЛ. Брокер, являющийся налоговым агентом налоги удерживать не будет, так как сделка считается конверсионной |

Покупаем доллары и евро через брокера Открытие

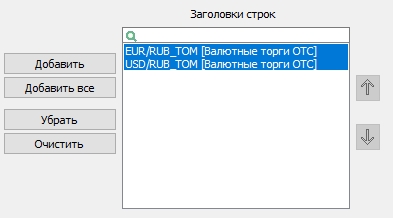

Открываем терминал QUIK и далее нажимаем Текущие торги

Выбираем в Доступных инструментах Валютные торги ОТС

Появится что-то типа этого

Далее внизу нажимаем Добавить все

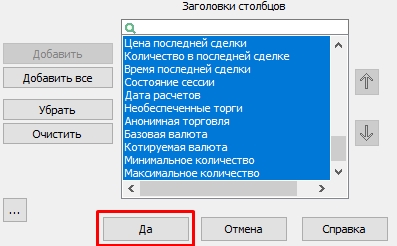

Потом жмем Да

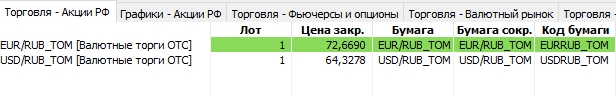

В результате у нас появится две валютные пары

Здесь можно купить как евро, так и доллары. Нас, конечно же, интересуют доллары.

Нажимаем два раза левой кнопкой мыши по USD/RUB и выйдет так называемый стакан цен.

Если вы прямо сейчас хотите купить доллары по текущей цене, то нажимайте на самую ближайшую цену на границе купли и продажи

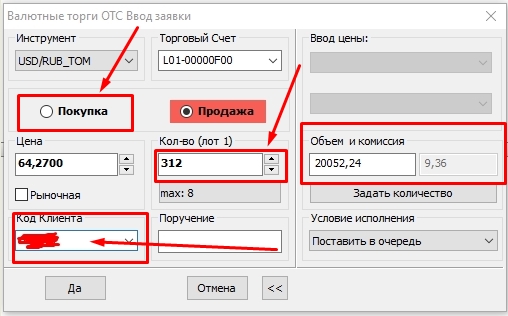

Так как доллар/рубль является очень высоколиквидным инструментом, котировки меняются очень быстро. У меня получилась вот такая цена

Здесь ставим маркер на Покупку, выбираем количество долларов, которые мы хотим купить, выбираем код клиента. У меня стоит там код клиента Фондового рынка Московской биржи. Ставить маркер на “Рыночная” нет смысла, так как брокер запрещает нам покупать по рынку, потому цену в стакане цен мы выбирали сами.

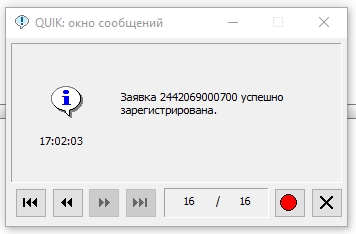

Нажимаем Да, выйдет предохранительное окошко, типа мол мы вас правильно ли поняли

Нажимаете ОК и ваша заявка уходит в очередь на исполнение

Может быть она исполнится сразу, а может быть надо будет все-таки подождать. Если доллар показывает сильный рост и не собирается падать, то иногда такая заявка может и не сработать. Хотя такое бывает редко. Для того, чтобы посмотреть статус заявки, открываем Создать окно—-Заявки

Но как только найдется продавец, то надпись загорится синим цветом и будет красоваться надпись “исполнена”

Ну все, можем праздновать маленькую победу по случаю покупки вражеской валюты). Но есть еще один маленький нюанс. Доллары на нашем счете появятся только на следующий день, так как у нас USD/RUB_TOM. В этом случае TOM – это tomorrow, то есть завтра. Это значит, что баксы в нашем портфеле появятся только на следующий рабочий день.

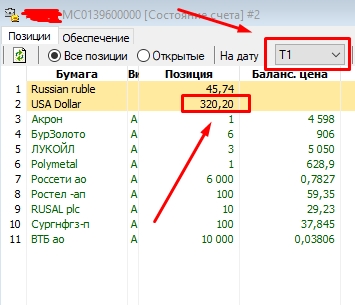

Если вы не помните, когда покупали доллары и что у вас на данный момент имеется в портфеле, для этого заходим Создать окно—Состояние счета

И у нас выйдет состояние счета на сегодняшний день, то есть на Т0, расшифровывается как Today+0 дней, то есть на сегодня. Как вы видите, хоть я и купил доллары, но в моем портфеле на данный момент их нет. Есть только остатки, которые завалялись в портфеле: 8,2$. Как вы помните, я покупал 312$.

Если поменять время на завтра, то есть Today+1, то можно увидеть в моем портфеле доллары, которые я сегодня купил. Но это, как говорится, будет только завтра.

Баксы я покупал, для того чтобы купить американские акции, так как они, как ни странно, продаются за доллары). Все те же самые операции можно провернуть и с евро.

Лайфхаки по покупке валюты

Есть несколько правил, которые помогут еще немного увеличить выгоду при покупке валюты:

- Лучше приобретать доллары во время работы валютной биржи и не делать этого в самом начале и конце рабочего дня. В выходные торгов нет, но риск наступления негативных событий есть, поэтому банки на выходные его закладывают в курс.

- Если нет острой необходимости, то лучше не закупаться тогда, когда котировки растут бешеными темпами. Сейчас россияне действуют как раз наоборот – на фоне плохих новостей штурмуют банки. У моего знакомого несколько лет уже хранятся $ по 100 ₽.

- Если необходимость покупки в ближайшее время есть, то правильно будет не всю сумму тратить сразу, а разделить ее на части и делать регулярные закупки (например, по 100 $ раз в день, неделю). Так получается усреднение цены.

- Август и декабрь – это не самые лучшие месяцы для обменных операций. В августе традиционно неудачный месяц для российской экономики, плюс отпуск большинства россиян, а на декабрь люди откладывают крупные покупки, подарки к Новому году. Спрос на валюту растет, курс тоже.

Варианты покупки

При покупке долларов важно еще учитывать и комиссию. Если вы выберете самый распространенный способ обмена через банк, то не стоит сразу идти в тот банк, в котором у вас открыт счет. Если есть время, то сделайте анализ по банкам, ведь где-то можно будет купить дешевле доллары

Да и сделать это можно, не выходя из дома.

Например, через такие сервисы-сайты как Банки.ру или Сравни.ру можно узнать банк в вашем городе с наиболее выгодным курсом доллара.

Ну а теперь для наглядности давайте разберем пример о том, сколько вы можете переплатить лишних рублей при разном курсе доллара. Ничто так не мотивирует, как яркий пример на деньгах! Посмотрите на разницу и сделайте правильные выводы:

- Официальный курс ЦБ РФ на 19.11.2020 75,926

- Биржевой курс USD/RUB (на 19.11.2020, 15:18) 76,255

- Курс в офисе банка 76,6

Видно, что у банка курс доллара выше и не выгоден для нас. Они продают с наценкой курса доллара. И если при покупке малой суммы долларов это будет не так заметно, то при приобретении существенных объемов доллара переплата будет увеличиваться. В нашем случае при покупке 4 000 $ переплатим банку 2 696 рублей.

Самый удобный способ покупки валюты-это осуществление операций онлайн. Для этого нужно иметь открытым либо сберегательный счет, либо валютную карту. Валютную карту тоже можно открыть, не выходя из дома. Ее привезет домой курьер от банка, хотя ее обслуживание тоже будет не бесплатным.

Но сейчас у каждого банка есть мобильное приложение и через него тоже можно осуществлять покупку валюты. Разница тоже может быть существенной.

Как купить доллары через приложение Сбербанк-онлайн

Например, в офисе Сбербанка -71,15 рублей, а в мобильном приложении или интернет-банке -70,99 рублей.

В Сбербанк-онлайн выбираете раздел “Валюты и металлы”.

Затем нажимаете на кнопку “Купить” и выбираете счет с которого снимутся рубли, и второй счет-куда будут зачислены доллары.

Переходите в Сбербанк-онлайн в каталог. Эта кнопка находится в нижнем правом углу.

Нажимайте в верхнем горизонтальном каталоге ”Вклады и счета”. Вот здесь необходимо выбрать наш любимый доллар США и потом перемотать в самый вниз .Теперь выбираем “Сберегательный счет”.

И вот теперь можно легко покупать доллары и ложить их на открытый нами Сберегательный счет в долларах.

И для снятия долларов просто приходите в офис Сбербанка.

Как купить доллары через брокерский счет

Ну и самый сложный, но в тоже время действенный способ покупки валюты-это через брокерский счет. Если кратко, то для открытия счета нужен паспорт с пропиской. Если не будет прописки, то никто вам брокерский счет никогда не откроет.

Разумеется, что открытие брокерского счета позволяет проводить вам операции не только с валютой, но и с акциями, облигациями, фьючерсами и т.п. И здесь тоже будет комиссия и брокеру и бирже. Но она будет совсем другая, нежели при обмене в банке.

Как купить валюту на бирже

Сделать это так же просто, как и через интернет-банк. Можно использовать торговый терминал или мобильное приложение

Главное, на что нужно обратить внимание, – предусматривает ли ваш брокерский договор выход на валютную секцию. Ниже для примера приведены скриншоты из Сбербанк Инвестор

Если вы пользуетесь другим сервисом, то вид окон будет отличаться.

Заявка на заключение сделки подается в шесть шагов:

1.Открыть торговый терминал и перейти в валютную секцию.

2. Выбрать вид контракта.

3. Нажать кнопку «Купить» и ввести одноразовый код, который брокер вышлет по СМС.

4. Выбрать количество лотов.

5. Указать желаемую цену (шаг равен 0,0025 руб.) или поставить галочку «По рынку». На валютной секции доступно максимальное кредитное плечо 1:7.

6. Подать заявку, еще раз нажав кнопку «Купить», а затем – «Подтвердить».

Кроме того, некоторые брокеры требуют подтверждения СМС–кодом уже на финальной стадии покупки.

Для вывода средств нужно перейти в раздел «Неторговые поручения», находящийся во вкладке «Расширения» терминала Quik. Также подать заявку можно через мобильное приложение (в Сбербанк Инвестор – в разделе «Прочее») или по телефону.

Купленную валюту можно хранить на своем брокерском валютном счете. Но у такого решения есть недостатки:

- денежные средства не застрахованы и будут потеряны, если брокер обанкротится;

- валюта сама по себе не создает доход, получить прибыль можно только за счет роста курса.

Поэтому для накопления капитала чаще используют не кеш, а ликвидные ценные бумаги, привязанные к валюте. Например, еврооблигации или паи FXTB – ETF, основанного на краткосрочных облигациях США.

Договор и регистрация счета

Возможность торговать на бирже станет доступна после заключения договора с брокером. Сделать это можно двумя способами:

- Найти ближайшее отделение выбранного брокера и посетить его. С собой необходимо иметь ИНН, паспорт и СНИЛС.

- Открыть торговый счет прямо на вебсайте брокера. Для этого необязательно иметь верифицированный аккаунт на портале Государственных услуг.

Процесс открытия счета может длиться до 3 дней. О его завершении клиента уведомляют при помощи электронного письма или sms.

В договоре должны быть указаны услуги, которые обеспечивает компания, а также обязанности сторон. Перед подписанием этого документа, стоит изучить предлагаемые условия и убедиться, что все пункты понятны.

Важно, чтобы в договоре были прописаны такие данные, как:

- Минимальная и максимальная сумма для ввода средств;

- Доступные тарифы и вся информация о комиссиях;

- Возможность использования дополнительных сервисов и площадок.

После заключения договора потребуется пополнить баланс на необходимую сумму. Это можно сделать одним из следующих способов:

- Переводом с карты или банковского счета;

- Наличными в офисе;

- Через платежные системы.

Средства могут зачислиться на счет в период от нескольких секунд до нескольких дней. Это зависит от условий брокера и способа проведения транзакции. После пополнения баланса физическое лицо получает возможность вести торговлю на бирже.

Чтобы выводить средства, также можно использовать банковские счета или платежные системы. Как правило, брокеры позволяют выводить деньги тем же способом, которым осуществлялось пополнение.

Покупка в обменниках

Обменные пункты являются финансовыми организациями. Некоторые из них представляют собой филиалы банков. Но, в отличие от кредитно-финансовых учреждений, обменники работают круглосуточно. Курс в обменных пунктах выше или равен банковскому курсу обмена валют. Самый невыгодный, но часто удобный вариант. Лучший курс можно найти через сервис РБК:

Обменные пункты, как и банки, вправе устанавливать дополнительные комиссии за проведения операций по покупке/продаже иностранной валюты. Информация о дополнительном сборе должна быть размещена на информационном стенде, а также озвучена сотрудником до обмена долларов.

Еще один вариант, который вряд ли стоит рассматривать отдельно — покупка валюты через системы денежных переводов Western Union, «Золотая корона» и др. Здесь требуется получение идентификационного кода, а также наличие отделения одной из систем недалеко от дома. Курсы здесь могут быть ниже банковских, но комиссия сервисов как правило делает обмен невыгодным, особенно по сравнению с обменом на бирже.

Как купить валюту на бирже

Для того, чтобы выгодно купить валюту на Московской бирже необходимо иметь брокерский счет. Напрямую купить на бирже невозможно. Только через профучастника, у которого есть брокерская лицензия. Также невозможно купить валютные пары через форекс-дилеров. Поэтому, необходимо открыть брокерский счет ил воспользоваться уже имеющимся.

Ниже показана наглядная картинка, почему покупка валюты на бирже более выгодна, чем обмен в банке. Кстати, многие начинающие инвесторы употребляют термин конвертация валюты и думают, что это не биржевая сделка. Однако это не так. Любой обмен валюты через брокера на Московской бирже это такая же сделка, как покупка акции или облигации.

Преимущества валютного рынка

Программы для покупки валюты

Обзор торговых терминалов для покупки акций я уже делал. Точно также с помощью этих программ можно купить и доллар, евро, фунт или франк. Никаких различий. Достаточно сделать определенные настройки, которые всегда можно уточнить у своего брокера. В последние несколько лет активно развиваются брокерские мобильные приложения, через которые также можно осуществлять сделки на Валютном рынке из любого места в любое время.

Ниже наглядно показываю, как у брокера БКС (слева) и ВТБ Банк в мобильных приложениях выглядит список с валютами. Стоит заметить, что количество доступных валютных пар может отличать у разных брокерских компаний. Например, у ВТБ Банка в данный момент всего 3 пары можно купить (USDRUB, EURRUB, EURUSD), а у БрокерКредитСервиса целых 8 валютных пар. Включая, китайский юань и японскую йену.

Скриншоты из приложений Мой Брокер (слева) и Мои Инвестиции (справа)

Одним из удобных инструментов является дробный лот по валюте. Это когда можно купить всего 1 доллар или 723 доллара. Ведь стандартные лоты на бирже составляют 1000 условных едениц. Кстати, комиссия по дробным валютным лотам совсем небольшая — меньше 0,05% от суммы сделки брокерская комиссия и 1 руб от сделки биржевая комиссия. Минимальные издержки при трейдинге валютными парами.

Валютное хэджирование

Это довольно интересная тема, хотя и не для начинающих. Валютным хэджированием обычно занимаются компании, у которых проходят поставки товара из-за границы. Либо наоборот, компания является экспортером и хочет зафиксировать будущий курс при взаиморасчетах. Простым языком это страховка на случай резкого колебания курса валюты в невыгодную для вас сторону. Большинство банков оказывают эту услугу исключительно юридическим лицам. Но теперь этот инструмент доступен любому желающему.

На официальной сайте Московской биржи в данный момент есть следующие валютные пары:

- доллар США (USD);

- евро (EUR);

- британский фунт (GBP);

- китайский юань (CNY);

- казахстанский тенге (KZT);

- швейцарский франк (CHF);

- белорусский рубль (BYR);

- турецкая лира (TRY);

На странице Московской биржи есть калькулятор валютного хеджирования. Если, например курс доллара на сегодня 65 рублей, а с вами покупатель будет рассчитываться через 3 месяца, то не хочется, чтобы курс на тот момент был 60 рублей. Поэтому, можно с помощью калькулятора хеджирования купить на брокерском счете инструменты, чтобы зафиксировать курс.

Также и наоборот, когда нужно защититься от роста котировок. Например, сейчас евро стоит 70 рублей, а когда настанет время рассчитываться с поставщиком и курс окажется 80 рублей за 1 евро будет неприятно. Да что там неприятно, компания будет нести финансовые потери. Поэтому, можно сделать через деривативы (фьючерсы и опционы) конструкцию для хеджа.

Инструменты для хеджирования

Инструментарий от MOEX абсолютно бесплатный и очень удобный. Он подходит, как для частных инвесторов, так и для компаний. Далеко не многие трейдеры и инвесторы знают про эту возможность на бирже. И пока еще мало спекулянтов ей пользуются. Моя задача, как раз рассказать об этой возможности. Ниже скриншоты интуитивно понятного и простого калькулятора.

Калькулятор для расчета курса валютного хеджирования

После того, как вы ввели нужные вам параметры сделки — система предложит решение. В качестве решения будет точный список финансовых инструментов, которые нужно купить. Можно бесплатно моделировать ситуации развития будущего фондового рынка. Поэтому, если вам интересна торговля на валютном рынке — рекомендую использовать этот инструмент.