Дивидендная доходность акций в примерах и деталях

Содержание:

- Дивиденды различают по следующим признакам

- Всегда ли компания выплачивает дивиденды инвесторам

- Пример вычисления доходности

- Начисление дивидендов

- НДФЛ с дивидендов

- Дивидендные акции США

- Как производится распределение дивидендов ООО

- Какие акции покупать чтобы получить дивиденды (какие компании выбрать — самые выгодные российские компании сегодня)

- Что такое дивиденды простыми словами

- Что такое дивиденды по акциям

- Сколько нужно денег, чтобы купить достаточное число акций — пример расчёта

Дивиденды различают по следующим признакам

1) По частоте выплат:

- годовые;

- полугодовые;

- квартальные.

2) По способу выплат:

- Дивиденды с выплатой в денежной форме;

- Дивиденды с выплатой в виде имущества компании, что должно быть прописан в Уставе организации.

3) По виду акций:

Обыкновенные, условия выплат дивидендов по которым устанавливается советом директоров;

Привилегированные, по которым выплаты регулируются Уставом организации

Важной особенностью привилегированных акций является первоочерёдность по получению дохода перед обыкновенными акциями.. 4) По размеру выплат:

4) По размеру выплат:

- частичные — выплаты производятся частями в течение определённого периода времени;

- полные — выплата производится единовременно.

Сумма выплачиваемых дивидендов зависит от уровня прибыли компании, а также от ее дивидендной политики. Компания может принять решение направить прибыль на выплату дивидендов в полном размере, частично или вовсе ее реинвестировать в бизнес.

Зачастую компании выбирают нечто среднее: часть прибыли выплачивают в виде дивидендов, часть направляют на развитие бизнеса. Собрание акционеров решает, в каких долях распределить доход. Совет директоров устанавливает рекомендованный уровень выплаты дивидендов, который собрание акционеров не может превысить.

Инвестор, вкладываясь в крупные российские компании, может в среднем заработать 5-10% в виде дивидендных выплат. Это значит, что, купив, например, одну акцию стоимостью 100 рублей, инвестор получит от 5 до 10 рублей по дивидендам.

Что касается сроков выплат, то законом они устанавливаются разные для акционерных обществ и для обществ с ограниченной ответственностью. Во втором случае срок выплаты дивидендов может быть прописан в Уставе компании или установлен участниками общества. Стоит иметь в виду, что в решении может не быть конкретной даты выплаты. В таком случае инвестор получит дивиденды не позднее чем через 60 дней со дня принятия решения по срокам.

Акционерные компании выплачивают дивиденды в срок, рассчитываемый от даты определения состава акционеров и ограниченный следующими периодами:

- 10 рабочими днями по выплате дивидендов держателям и доверительным управляющим;

- 25 рабочими днями по выплате остальным держателям акций.

Закон устанавливает случаи, когда акционерная компания может не выплачивать дивиденды, а именно:

- На день выплаты АО считается банкротом или станет таковым после выплаты дивидендов;

- На день выплаты дивидендов стоимость уставного капитала и резервного фонда компании больше суммы чистых активов, а также когда номинальная стоимость привилегированных акций ниже их ликвидационной стоимости.

Физические и юридические лица, получающие дивиденды, должны платить налог, ставка которого регламентируется 284 статьей Налогового кодекса.

Для физических лиц ставки следующие:

- Для резидентов (лица, которые провели 183 и более дне на территории РФ за последний год) – 13%;

- Для нерезидентов – 15%.

Для юридических лиц ставки также определены:

- Российские организации должны платить 13%;

- Российские организации, владеющие 50%-ной и более долей в уставном капитале компании, – 0%;

- Иностранные организации платят по 15%-ной ставке. Иной размер ставки может быть установлен, если есть соглашение об избежании двойного налогообложения.

Всегда ли компания выплачивает дивиденды инвесторам

Нет. Далеко не всегда. Это зависит от компании и от того, какое решение примет ее собрание акционеров. Например, они могут собраться и решить, что лучше вложить дивиденды в разработку новых продуктов или в расширение бизнеса. Допустим, открыть на эти дивиденды новые торговые точки.

Не надо думать, что вас таким образом обманывают. Реинвестиции обычно приносят очень хорошие результаты, поэтому после одного реинвеста или нескольких вы все же получите свои дивиденды, причем в более крупном размере, потому что компания успеет «разрастись».

Можете ли вы повлиять на решение собрания акционеров? Да, если у вас куплено достаточно много акций. На собраниях разного рода решения выносятся на обсуждение и каждый акционер голосует. Чем больше у акционера куплено акций, тем сильнее его голос. И если у вас акций весьма и весьма много – вы можете оказать влияние на решение о дивидендах.

Если же акций мало – голосовать без толку. Например, если вы купите, скажем, тысячу акций Газпрома – ваш голос не будет иметь на собрании акционеров практически никакой силы. Потому что:

- У Газпрома 23 с половиной миллиарда акций. И ваша тысяча ценных бумаг по отношению к остальному их количеству – это вообще ничто.

- Более 50 % акций этой компании принадлежит государству. Если оно решит не платить инвесторам дивиденды, инвесторы ничего не сделают.

Пример вычисления доходности

Рассчитать размер дивидендов можно по приведенной выше методике. Однако оценить рентабельность подобных инвестиций можно при помощи расчета доходности. Для этого следует рассмотреть несложную методику.

По приведенным выше формулам следует найти дивиденды, которые выплачивает компания на одну акцию. Далее на фондовом рынке следует рассмотреть котировочную стоимость ценных бумаг организации на момент проведения исследования. Далее производится расчет:

ДД = Д/КС, где ДД – дивидендная доходность, КС – котировочная стоимость акции.

Эта методика позволяет сравнить сумму, которую участник получил в виде дивидендов, и реальную стоимость акции. Чем больше представленный показатель, тем большую доходность имеют ценные бумаги. Это доход, который получает владелец от применения в хозяйственной деятельности компании его инвестиций.

Чтобы было понятно, как рассчитать дивиденды, пример определения доходности следует изучить в процессе определения этих показателей. Допустим, участник владеет 50 простыми акциями. Каждая из них стоит 20 руб. Дивиденды в текущем периоде были выплачены на каждую ценную бумагу в размере 1 руб. Сумма дивидендов будет рассчитана так:

Д = 50 * 1 = 50 руб.

Доходность будет следующей:

ДД = 1/20 = 0,05 = 5%

В этом году инвестиции принесли доход в 5%. Если компания на протяжении нескольких лет стабильно выплачивает дивиденды, инвестору может быть выгодно получать небольшой, но устойчивый доход. В этом случае он может инвестировать свои средства в деятельность компании. Однако в некоторых случаях лицо, владеющее капиталом, хочет получать большой доход. В этом случае он должен рассмотреть варианты финансирования в более рисковые проект. Тогда приобретение представленных выше акций будет не лучшим вариантом. Следует поискать организацию, которая предлагает более высокую доходность ценных бумаг.

Начисление дивидендов

Многие компании, предлагают калькулятор дивидендного дохода, а также календарь, чтобы увидеть важные даты начисления прибыли. Имеются и независимые ресурсы, где можно рассчитать грядущий доход. Говоря о факторах, от которых зависит начисления, выделяют:

- период начисления;

- кто инвестирует: физическое или юридическое лицо;

- наличие гражданства;

- средний показатель доходности.

Думая над тем, куда вложить деньги, помимо акций, стоит рассматривать и другие варианты вложений, поскольку дивиденды выплачиваются не очень часто.

Если прибыль выплачивается акционером до конца фингода — это промежуточные дивиденды, если совпадает с его окончанием — итоговые или финальные.

Когда происходит начисление дивидендов?

Вы захотели купить определенный пакет акций, например, сбербанка. на сайте компании или у брокера можно узнать о дате грядущей выплаты прибыли

Я бы рекомендовала всегда принимать во внимание не просто дату выплату дивидендного дохода и отмечать ее в календаре, но еще и такие:

- собрание акционеров (определяется величина дивидендов);

- закрытие реестра — формирование списков акционеров, которые имеют право на выплаты;

- эксдивиденд — дата, начиная с которой можно купить акции, но не рассчитывая на прибыль;

- непосредственно дата выплаты.

Акции каких компаний покупать

Решая приобрести ценный бумаги, стоит не только обращать внимание на актуальную стоимость, но и предварительно рассчитать годовой показатель дивидендного дохода и узнать: планируется ли выплата как таковая. Я часто советую работать с разными инструментами вложений, поэтому стоит привлекать не только голубые фишки, но и копании, который активно набирают обороты, демонстрируя рост цен, например, как акции тинькофф

В материале на gq-blog.com я детально рассказывала, как получить максимальную прибыль из этих ценных бумаг. Принимая решения, анализируйте:

- регулярность выплат;

- срок на рынке;

- динамику цены акции;

- динамику роста прибыли.

Налогообложение

Налог на дивидендный доход в РФ с 2015 года увеличил ставку и фактически приравнен к налогу на прибыль, который платят физические лица. Теперь ставка составляет 13%, когда до этого была 9%, а для нерезидентов страны — 15%. Получив дивидендный доход и в дальнейшем оформляя документы для целей налогообложения, в частности ндфл, эту прибыль в обязательном порядке необходимо указать в декларациях. Сам налог удерживает организация, выплачивающая доход.

Интересный момент: говоря про дивидендную прибыль в налоговом кодексе РФ упоминается только доход для физических лиц.

Обозначив, что это такое дивидендный доход, стоит распланировать покупку акций компаний, чтобы прибыль поступала равномерно. Важные даты указываются на сайтах акционерных обществ, у брокера. Напоминаю, чтобы финансовые вложения были максимально эффективными, необходимо использовать несколько инструментов вложений: по сумме, времени окупаемости, предлагаемому доходу, рискам. А детальные рекомендации — в советах на блоге. Подводя итог, уточню: формула, по которой указывается какой дивидендный доход на одну акцию, сразу показывает эффективность стратегии продажи ценных бумаг за разные периоды и насколько эффективна коммерческая деятельность. Желаю, чтобы акции были валидными, а прибыль по дивидендам регулярной и с положительной динамикой.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

НДФЛ с дивидендов

По общему правилу при выплате налогоплательщику налоговым агентом денежных средств (дохода в натуральной форме) более одного раза в течение налогового периода исчисление суммы НДФЛ производится нарастающим итогом с зачетом ранее уплаченных сумм налога.

При этом исчисление суммы и уплата налога в отношении дивидендов осуществляются налоговым агентом отдельно по каждому налогоплательщику –физическому лицу применительно к каждой выплате указанных доходов.

Таким образом, если дивиденды выплачиваются более одного раза в год, то исчислять и перечислять в бюджет сумму НДФЛ нужно по каждой отдельно взятой выплате.

Отметим, что также применительно к каждой выплате определяются и налоговый статус физического лица-получателя дивидендов, и соответствующая ему налоговая ставка.

Напомним, что дивиденды физических лиц, не признаваемых налоговыми резидентами РФ, облагаются НДФЛ по ставке 15 процентов, а физических лиц — налоговых резидентов — по ставке 13 процентов (ст. 224 НК РФ).

Дивидендные акции США

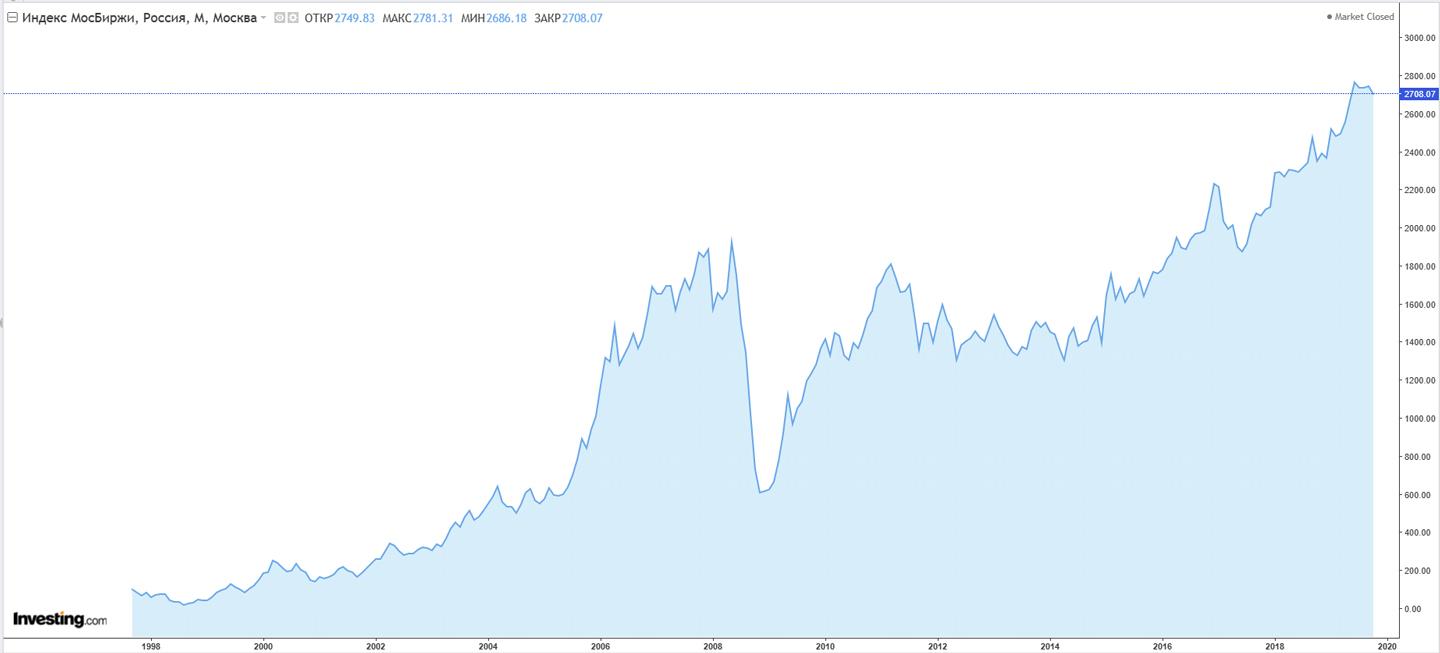

Если инвестирование в российские ценные бумаги не привлекает, учитывая зависимость фондового рынка от цен на нефть и достаточно ограниченный выбор перспективных финансовых инструментов, то я рекомендую обратить внимание на дивидендные акции США. Можно найти компании, где регулярные выплаты акционерам достигают 10 % в долларах

Но все это сопряжено с высокими рисками. Не известно, как долго такая положительная картина будет радовать инвесторов, не снизиться ли прибыль. Правда, даже в настоящее время на североамериканском фондовом рынке существуют дивидендные аристократы:

Можно найти компании, где регулярные выплаты акционерам достигают 10 % в долларах. Но все это сопряжено с высокими рисками. Не известно, как долго такая положительная картина будет радовать инвесторов, не снизиться ли прибыль. Правда, даже в настоящее время на североамериканском фондовом рынке существуют дивидендные аристократы:

- капитализация таких компаний превышает 3 миллиарда $;

- их ценные бумаги отличает высокая ликвидность и большая оборачиваемость на бирже;

- они регулярно, более 25 лет подряд, выплачивают дивиденды своим акционерам;

- размер выплаты акционерам постоянно растет (по крайней мере не снижается).

Долгосрочное инвестирование в дивидендные акции на фондовом рынке США подтверждает свою эффективность в сравнении с торговлей на бирже. Если сравнить рост курсовой стоимости S&P 500 с их полной дивидендной доходностью (котировка + дивиденды), долгосрочная инвестиционная стратегия имеет двукратное преимущество.

Возрастание котировок S&P 500 за последние три десятилетия составило 1110 %, а совокупный доход индекса S&P 500 вырос на 2400 %. Наиболее привлекательными для инвестиций среди «дивидендных аристократов» являются акции компаний потребительского и промышленного сектора:

- пищевая промышленность и производство табачных изделий;

- товары для дома и средства гигиены;

- ж/д, морская и авиационная транспортные отрасли;

- строительство и логистика.

Динамика их развития практически не зависит от цикличности глобальной экономики. Доля компаний сектора потребительских товаров в S&P 500, постоянно увеличивающих выплаты по ценным бумагам, достигла уже более 62 %. Среднегодовой темп роста совокупного дохода S&P 500 TR составляет не менее 13,2 %.

Согласитесь, впечатляющие показатели, несмотря на периодические потрясения на фондовом и финансовом рынках. Вполне веский повод для инвестиций в ценные бумаги этих секторов экономики. ТОП-5 компаний США с максимальными дивидендами в 2019–2020 гг:

- CenturyLink (CTL) — 13,2 %;

- дивидендная доходность акций L Brands Inc. (LB) составила 8,3 %;

- Kimco Realty Corp. (KIM) —7,2 %;

- Iron Mountain (IRM) — 7,2 %;

- Ford Motor (F) — 7,1 %.

Неплохие показатели? Если сегодня доходность акций составляет 7 %, то через несколько лет она может достигать 12 %. При реинвестиции средств этот показатель может возрасти до 20 % от вложенных средств.

Естественно, что для этого потребуется и время, и терпение, и правильный выбор компании для инвестирования. Я написал большой обзор про Американских дивидендных аристократов, состоящих из 66 компаний. Советую изучить.

Как производится распределение дивидендов ООО

Обычно распределение дивидендов в ООО производится пропорционально долям его собственников. Например, лицо с долей 20% получит соответственно 20% от распределяемой суммы. Вместе с тем законом предусмотрена возможность распределять прибыль и непропорционально долям собственников предприятия. Соответствующий порядок должен быть закреплен в уставе ООО.

Важно! Если в уставе не установлено, что дивиденды должны распределяться в особом порядке, их непропорциональное распределение будет незаконным. В таком случае участник, не принимавший участие в голосовании по вопросу распределения дивидендов либо выступавший против непропорциональных выплат, вправе обратиться в суд с требованием о признании такого решения о распределении дивидендов в компании недействительным (п

22 постановления № 90/14).

Какие акции покупать чтобы получить дивиденды (какие компании выбрать — самые выгодные российские компании сегодня)

Есть 2 вида ценных бумаг:

- Обыкновенные. Их наличие обеспечивает право владения частью бизнеса, возможность участия в голосовании и получение процента от прибыли предприятия.

- Привилегированные. Они имеют преимущество перед первым видом, хотя голосование в таком случае не предоставляется акционеру. Однако инвестору выплачивают дивиденды в первую очередь, когда он владеет таким видом акций.

Больше внимания стоит уделить тому, чтобы выяснить репутацию той или иной компании в вопросе выплаты средств. Это объясняется тем, что решение о выплате либо отсутствии такого механизма принимается, независимо от вида паев.

Среди самых выгодных российских компаний можно выделить 10:

- Сбербанк. Производит ежегодные выплаты в июне. По итогам 2019 г. его прибыль составила 740 млрд руб. Предусматривается выплата 50% от нее. Это означает, что инвесторы имеют на руках акции, доходность которых — 7,9-8,7%, в зависимости от типа.

- Газпром. Компания анонсировала повышение дивидендных выплат до 50% к концу 2021 г. При этом бюджет понизится. Акционеры ожидают хорошей прибыли и считают банк наиболее выгодным для капиталовложений. : 16,84 руб. за каждую с дивидендами 6,8%.

- Татнефть/Сургутнефтегаз. Представляют нефтяной сектор. Первая организация предлагает 10% и выплаты 3 раза в год. Легче предсказывать долгосрочную долю прибыли. Вторая — зависит от того, какой курс рубля в конце года, и представляет рискованный вариант для вложений. Рекомендуется покупать бумаги на долевое участие на горизонт 3 года, тогда можно ожидать 8-8,5% доходность.

- Норильский никель. Среди компаний, специализирующихся на цветных металлах, имеет наибольший успех по итогам истории выплат от прибыли. На это влияет стабильная стоимость палладия. Прогнозируемые цифры на 2020 г. на акции: дивиденды 590,22 руб. за 1 и доходность 3,9%.

- НЛМК/Северсталь. Близкие по характеру деятельности компании, представители черной металлургии. Предлагают выгодные условия — 100% денежного потока, что означает 10% показатель дохода, и ежеквартальные выплаты. Ресурсы НЛМК дороже, чем Северстали, однако данное значение нестабильно.

- Московская биржа. Прибыли данного предприятия мало зависят от внешних факторов. Это дает хорошую дивидендную историю и доходность 4,95%.

- МТС. Сумма предполагаемой прибыли начинается с показателя 28 руб. на 1 пай. Выплаты осуществляются раз в 6 месяцев. Акционеров привлекает хороший процент — 10,4%.

- Globaltrans. Поскольку у данной ж/д компании нет больших долгов, она может направить весь денежный поток на дивиденды, что обеспечивает их 15% прирост. Они поступают на счет 2 раза в 12 месяцев. Согласно прогнозам аналитиков, в связи с удешевлением тарифов есть вероятность, что возникнет тенденция снижения процентов до 8-10%.

- Unipro. Показывает наибольший доход в 12% в секторе энергетики. Инвесторы получают выплаты ежегодно. Существует риск, что бумаги упадут в цене вследствие судебной тяжбы с Русалом.

- Детский мир. Данная компания развивается быстро и демонстрирует акции с высокими дивидендами — 11-12%.

Чтобы понять, какие ресурсы приобретать, нужно ознакомиться с историей той или иной компании. В приоритете должны быть эмитенты, которые стабильно обеспечивают выплату части прибыли, независимо от экономической ситуации на рынке, удерживая доходность акций.

Чтобы понять, какие ресурсы приобретать, нужно ознакомиться с историей той или иной компании. В приоритете должны быть эмитенты, которые стабильно обеспечивают выплату части прибыли, независимо от экономической ситуации на рынке, удерживая доходность акций.

В ХХI в. ценные бумаги существуют в электронном виде. Исключение составляют векселя и сберегательные сертификаты. Это и упрощает, и усложняет процесс приобретения активов для новых клиентов.

Есть 2 способа сделать это:

- стандартный договор купли-продажи;

- участие в торгах на бирже.

Приоритетным считается второй метод.

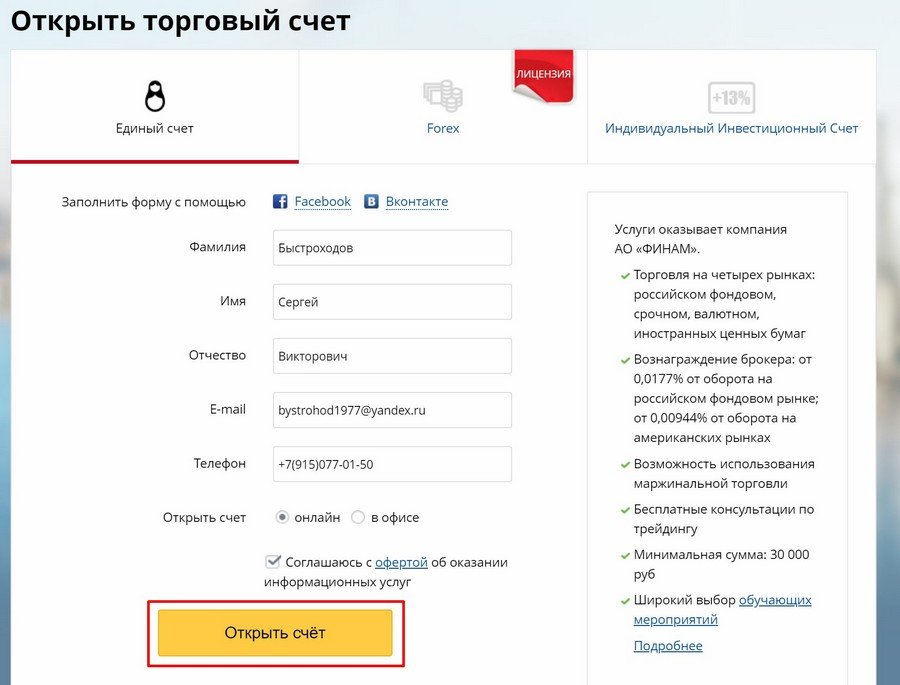

Покупка осуществляется через брокеров. Они работают по законам ЕС, поэтому можно начинать торги со счета 250$.

Покупка осуществляется через брокеров. Они работают по законам ЕС, поэтому можно начинать торги со счета 250$.

Перед тем как купить акции, частному лицу нужно выбрать надежную компанию. В это включаются и возможности в отношении выбора торговых площадок, и репутация фирмы. Лицо, желающее получать дивиденды, должно обратиться к брокеру, предоставив телефонный номер и электронный адрес.

Получив специальную компьютерную программу и данные для входа, нужно зайти на биржу, где будет предоставлена возможность заключать сделки. Национальная валюта конвертируется в доллары США и евро.

Что такое дивиденды простыми словами

Дивиденды — это доля прибыли, которую компания распределяет между акционерами. Когда вы покупаете акции компании на бирже, вы получаете право на дивиденды по этим активам до тех пор, пока вы остаетесь акционером.

Гипотетический пример. У компании выпущено 100 акций. Вы купили на бирже одну акцию. Прибыль компании за год составила 100 рублей и будет выплачена в виде дивидендов. В результате выплаты вам полагается 1 рубль, а из-за налогов вы получите 87 копеек.

Реальный пример. Акционерный капитал «Норильского никеля» состоит из 158 245 476 акций. По результатам шести месяцев 2018 года компания направила 122 802 000 000 Р на дивиденды. На одну акцию пришлось 776,02 Р. Если у инвестора есть 6 акций, ему выплатят 4656,12 Р дивидендов. Из начисленных и выплаченных компанией дивидендов 605 Р он уплатит государству в виде налога, поэтому в итоге останется 4051,12 Р:

Законодательство не определяет минимальный размер дивидендов или обязанность регулярно их выплачивать. Их могут выплачивать по результатам года, полугодия, квартала или по особым случаям. Или не выплачиваться вообще, если деньги нужны компании на другие цели, например на развитие. Сколько выплачивать дивидендов и когда — решают акционеры компании, ориентируясь на рекомендации совета директоров.

Дивиденды — это когда меняется цена акций?

Нет. Когда меняется цена акций — это не дивиденды. Красивые графики роста котировок акций на бирже и дивиденды — это две параллельные истории.

Допустим, у вас есть акции Сбербанка. Вы купили их на 100 тысяч рублей, а сейчас они стоят 110 тысяч рублей. Это не значит, что у вас в руках 110 тысяч рублей.

Чтобы деньги появились, вы должны продать акции на бирже. Тогда у вас на руках будут деньги. Так вы заработаете на изменении цены акции.

Дивиденды — это когда вы держите акции и компания выплачивает вам, как акционеру, часть прибыли деньгами. Чтобы получить дивиденды, не нужно ничего делать: деньги автоматически поступят на брокерский счет. Можно их вывести на банковский счет, можно купить на них новые активы: сделать вложения в акции, облигации, валюту или во что-то еще.

На бирже много компаний, которые не платят дивиденды, а котировки их акций растут. Или падают. Это не связанные напрямую вещи.

Что такое дивиденды по акциям

В АО уставной капитал формируется именно за счет долевого участия заинтересованных лиц. Средства привлекаются от продажи долей, оформленных в виде ценных бумаг – акций. Каждый владелец такой акции (акционер) становится, по сути, владельцем части компании и, соответственно, получает право на участие в распределении прибыли от ее деятельности. Понятно, что получать с акций доход акционеры могут только, если предприятие такую прибыль имеет.

В каком случае выплачивают дивиденды по акциям

Но успешная деятельность предприятия и получение прибыли не гарантируют, что акционерам начисляются и выплачиваются дивиденды. Получают они их только в том случае, если АО принимает решение о распределении части прибыли между держателями акций. Нередко бывает и так, что оставшаяся после налогообложения и других обязательных выплат прибыль направляется на развитие компании.

Такое решение принимается на общем собрании акционеров, т.е. практически каждый владелец акций имеет прав голосовать за начисление дивидендов. При этом, ему принадлежит столько голосов, сколько акций находится в его собственности. Естественно, мнение держателей крупных пакетов значит намного больше, а решающее право голоса принадлежит владельцам контрольного пакета акций.

Виды акций

В некоторых случаях возможность получения дивидендов зависит от того, какого вида акции находятся на руках у акционера. Как правило, различают два вида этих ценных бумаг:

- Простые. Их владельцы имеют право голоса при принятии решений на общем собрании акционеров и могут рассчитывать на долю прибыли в виде дивидендов, если будет одобрено такое распределение.

- Привилегированные. Такие акции дают держателю право на получение стабильного дохода, но их владельцы не участвуют в управлении акционерным обществом.

Другими словами, имеющие на руках привилегированные акции получают дивиденды всегда. Более того, выплаты по ним относят к обязательным, и при расчете дивидендов, сумма распределяемой прибыли будет уменьшена на величину выплат по привилегированным акциям. Устанавливается их размер в виде фиксированной суммы или в процентном отношении к номиналу ценной бумаги. В обязательном порядке это условие должно быть оговорено в учредительных документах компании.

Сколько дивидендов можно получить по акциям

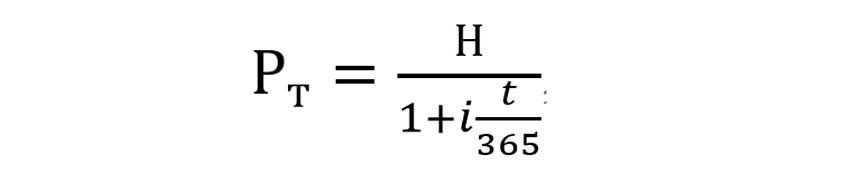

Размер дивидендного дохода зависит от того, какая доля нераспределенной прибыли будет направлена на эти цели. В общем случае, размер дивидендов на одну акцию определяет формула:

d = (P – dp) / N.

Здесь P – часть прибыли, которая подлежит распределению, dp — общая сумма выплат по привилегированным акциям, N — количество простых акций, участвующих в распределении.

Оговорка об «участвующих в распределении» появилась не случайно, поскольку не на все выпущенные АО простые акции начисляются дивиденды. Из этого числа исключаются ценные бумаги:

- Находящиеся в собственности компании (учитывающиеся на ее балансе). Это могут быть акции, не поступившие в свободную продажу по решению совета директоров или собрания акционеров, или вернувшиеся в собственность компании в результате обратного выкупа.

- Полученные АО в результате того, что покупатель не оплатил ценные бумаги при совершении сделки по их покупке.

Размер дивидендов далеко не всегда зависит от решения общего собрания акционеров. Регулярные фиксированные выплаты по акциям или доля распределяемой между акционерами прибыли могут быть внесены в устав общества. Однако, и в этом случае решающее слово принадлежит общему собранию — эти выплаты могут быть скорректированы как в сторону уменьшения, так и в сторону увеличения или отменены полностью.

Когда происходит выплата дивидендов

Периодичность выплаты дивидендов указывается в учредительных документах акционерного общества. Как правило, она устанавливается один раз в год, однако может выплачиваться и каждое полугодие, и ежеквартально. Для того чтобы получить дивиденды держателю акций необходимо выполнить два условия:

- быть зарегистрированным держателем акций, о чем должна быть сделана запись в реестре акционеров на дату его закрытия;

- владеть ценными бумагами до наступления момента т.н. «отсечки» — экс-дивидендной даты.

В день закрытия реестра формируется список акционеров компании с указанием количества находящихся у них на руках ценных бумаг. Реестр акционеров может закрываться советом директоров без участия общего собрания. Срок до получения дивидендов отсчитывается от экс-дивидендной даты. Для большинства российских компаний он составляет 25 дней (не может превышать этого значения), хотя есть и некоторые исключения, держатели акций которых получают дивиденды через 60-180 дней.

Сколько нужно денег, чтобы купить достаточное число акций — пример расчёта

Давайте рассчитаем сколько нужно купить акций, чтобы жить на дивиденды, получая заветную сумму 600 тыс. рублей в год.

Для этого умножим ежемесячную сумму на 12, а потом разделить её на средний дивидендный доход. Например, на 2019 год средний показатель доходности по индексу Мосбиржи составляет 6,5%. С учётом налогов, получаемая сумма уменьшается до 5,59%. Формула для расчёта следующая:

Итого, необходимо иметь сумму в 10,733 млн рублей инвестированной в акции для ежемесячного дивидендного дохода в 50 тыс. рублей.

Сумма довольно большая, но мы рассмотрели среднюю доходность по фондовому индексу, куда входят множество компаний, которые могут платить небольшой процент или не платить дивиденды вовсе.

Если отбирать только дивидендные акции, которые платят существенно больше, то можно сильно повысить свой доход.

Например, Татнефть уже более 5 лет платит очень высокие проценты около 11-13% годовых, МТС платит 7-10% годовых. Акции второго, третьего эшелона и внебиржевые компании могут давать ещё больше доходность, но они являются не такими стабильными, как компании входящие в список голубых фишек. Покупая небольшие компании с большими дивидендами, стоит учиывать высокие риски.

В 2020 г. Татнефть заплатила скромные 2% дивидендов. Это пример показывает, что не стоит вкладывать все деньги в одну компанию.

Все опытные инвесторы составляют инвестиционный портфель из акций в разных секторах, чтобы снизить риски отдельных эмитентов. Этот процесс называется диверсифицирование рисков. Более подробно на тему снижения рисков и про портфели ценных бумаг можно прочитать в статьях: