Возврат страховки до 14 дней и после 14 дней

Содержание:

- Правомерность требований сотрудников банка

- Что делать, если Сбербанк отказывается возвращать деньги по страховке?

- Отказ от страховки в Сбербанке

- Как отказаться от страховки по истечению срока охлаждения?

- Как вернуть деньги за неиспользованную страховку ОСАГО?

- Повысят ли процент по кредиту, если отказаться от страховки

- Кому нужна страховка при оформлении кредита

- Кому выгодна страховка

- Как вернуть часть страховой премии?

- Причины навязывания услуги банком

- Какие документы нужны для обращения в суд

- Что такое страховка по кредиту? Зачем она нужна?

- Основные способы отказаться от страхования кредита в банке

Правомерность требований сотрудников банка

Иногда менеджеры напрямую сообщают клиенту о необходимости заключения предложенного договора страхования. Иначе ему просто откажут. Люди не осознают, что подобные требования банка неправомерны.

Некоторые банковские учреждения действуют тоньше. Они предлагают клиенту несколько вариантов, где условия предоставления кредита с оформление страхования выглядят более выгодными. Меньше проценты, выдаваемая сумма больше и продолжительность кредита радует. Однако, если сравнить: выплачиваемый кредит + проценты + страховка или выплачиваемый кредит + проценты, разница заметна. Второй вариант несомненно выгоднее, пусть проценты там выше и период расчета короче.

Это лишь продуманный маркетинговый ход, разыгранный банком.

Что делать, если Сбербанк отказывается возвращать деньги по страховке?

В некоторых случаях Сбербанк имеет право отказать в выплате компенсации. Как уже говорилось ранее, средства не предоставляются клиенту назад, если прошло 14 дней с момента оформления страхового полиса. По истечении 2 недель страховая премия уже переводится на лицевой счет страховой группы, поэтому возврат оказывается невозможен.

Однако существуют ситуации, когда представители Сбербанка не возвращают средства даже при отказе от полиса в течение 14 дней с момента его получения. Отказать в выплате могут и в том случае, если потребитель подал заявление после досрочного погашения кредитной задолженности. Такие действия противозаконны. После получения отказа действовать нужно по следующей схеме:

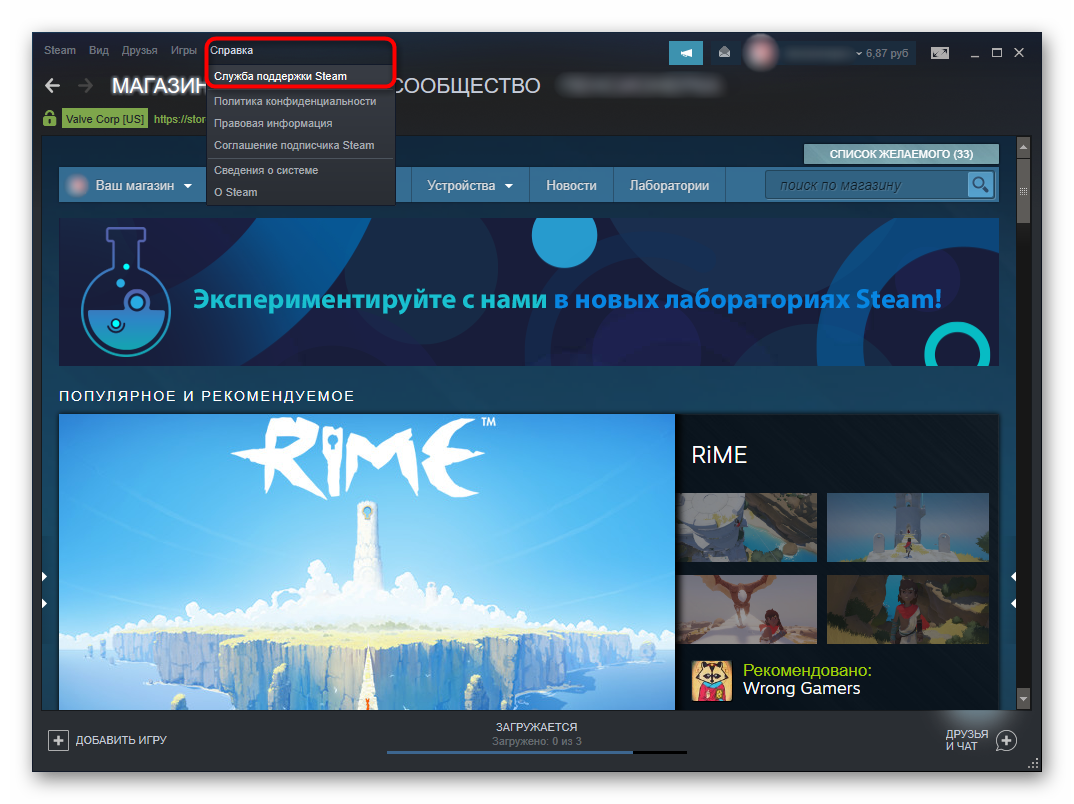

- Написать обращение вышестоящему руководству. Когда жалоба дойдет до администрации, велика вероятность, что средства клиенту все же выплатят. Руководство банковского учреждения стремится погасить конфликт, не желая, чтобы они стали известны за пределами организации. К тому же, отказ в возврате средств, когда у клиента есть все основания для получения компенсации, зачастую происходит из-за некомпетентности конкретных сотрудников, а не всей организации в целом.

- Если данное обращение не помогло, необходимо обратиться в Роспотребнадзор или Центробанк. Центробанк работает эффективнее всего, так как эта организация контролирует все банковские учреждения РФ.

- Если и руководство Сбербанка, и Роспотребнадзор, и Центробанк вынесли решение не в пользу потребителя, имеет смысл идти уже в суд.

- Идти в мировые судебные учреждения следует, если сумма иска (средства, которые отказались вернуть, плюс неустойка, плюс моральная компенсация) составляет менее 50 тыс. рублей. Если сумма иска свыше 50 тыс. рублей, необходимо подавать обращение в районный суд. В обоих случаях заявление подается по юридическому адресу банковского учреждения.

- Наконец, если суд в примет решение в пользу банка, потребитель может подать апелляцию. Она всегда идет не в мировой, а уже в районный или вышестоящий суд.

Во многих случаях, если клиент действительно оказывается прав, судебные учреждения обязывают банк выплатить компенсацию. Потребитель точно может рассчитывать на возмещение всей суммы страховой премии, а также неустойки. А вот на компенсацию морального ущерба лучше не метить, поскольку средства из этой категории выплачиваются заемщикам нечасто.

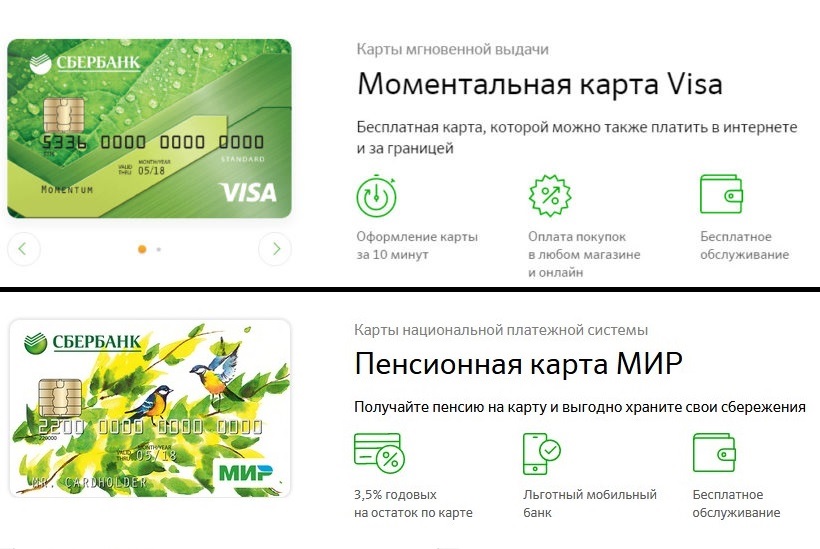

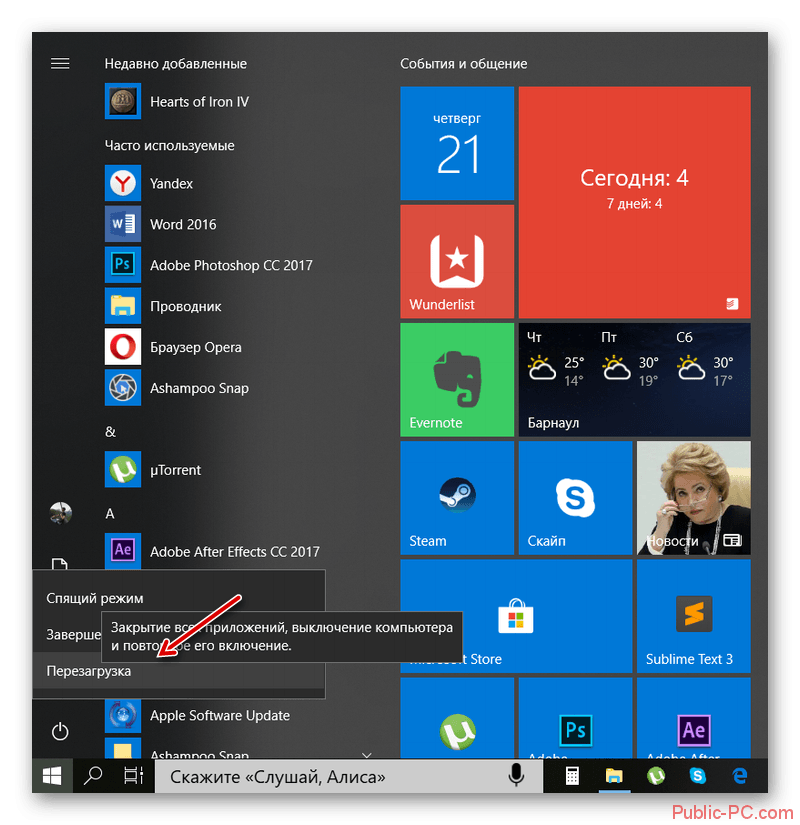

Отказ от страховки в Сбербанке

Сотрудники Сбербанка предлагают клиентам дополнительно услугу страхования, без нее в выдаче необходимого кредита могут отказать. В составляемом договоре указано, что услуга приобретается заемщиком добровольно.

Клиенты вправе отказаться от взятой ранее страховки в течении 14 дней. На практике подобное решение кажется оптимальным: банк не сможет изменить прописанные в договоре условия кредитования, а заемщики вернут обратно уплаченные страховые взносы.

Условия получения страховых взносов в Сбербанке:

- заявление с просьбой возврата нужно написать в течении 30 указанных дней с момента фактического заключения страхового соглашения;

- если клиент обратился позднее, то возможность возврата выплат будет оцениваться самой страховой компанией, будут учтены понесенные ею расходы. Клиент вправе потребовать предоставления расходных документов, способных подтвердить факт понесенных расходов и отражения конкретного размера выплат.

Как отказаться от страховки по истечению срока охлаждения?

Чаще всего Хоум Кредит Банк навязывает заемщикам страховые продукты одной организации — «ППФ Страхование жизни» и «ППФ Общее страхование».

По сути, это 2 организации, подконтрольные одному и тому же человеку, поэтому их можно назвать дочерними. Правила предоставления страховки в обеих организациях практически идентичны.

В пункте 9.3 правил страховой организации от несчастных случаев написано, что заемщик может расторгнуть договор и вернуть 100% уплаченных средств, если напишет и принесет письменное заявление в течение 21 дня с момента заключения договора. Точно такой же пункт содержится в правилах ППФ Общее страхование, но под номером 6.16.1.

Таким образом, клиент может вернуть деньги за страховку, если напишет и подаст заявление об отказе от нее в течение 21 дня с того момента, когда был подписан договор. Что для этого нужно?

Во-первых, клиенту нужно снять сканкопию полиса (договор), который заемщик получил при оформлении кредита. На копии нужно написать, что она верна, поставить дату, ФИО и свою подпись.

Далее нужно написать заявление об отказе в соответствии с пунктом 9.3 или п. 6.16.1 соответственно (в зависимости от страховой организации). В заявлении нужно указать причину отказа. Например, клиент может написать, что необходимость в страховке отпала.

Заявление нужно писать на имя гендиректора организации страховщика, который можно посмотреть в полисе или на сайте организации. В бумаге обязательно нужно указать данные полиса (номер и дату оформления).

Доставить готовый документ вместе с копией полиса можно несколькими способами:

Лично, если представительства организации есть в городе вашего проживания

Это самый верный и надежный способ доставки столь важного документа

По факсу (номер организации можно посмотреть на официальном сайте)

По Почте России. Отправлять документы нужно только заказным письмом с описью и уведомлением о вручении

Впоследствии это докажет, что письмо было отправлено заемщиком и получено страховщиком.

По электронной почте

Если у вас нет возможности обратиться в офис страховой компании лично, то самым надежным способом отправки корреспонденции станет заказное письмо по почте России. Нелишним будет направить документы еще и факсом. То есть, воспользоваться сразу 2-мя способами.

Рассмотрение заявления по тем же правилам страхования должно осуществиться в течение 14 календарных дней. По итогам рассмотрения компания-страховщик по умолчанию отправит денежные средства на счет клиента в банке Хоум Кредит. Таким образом, клиент сможет вернуть страховку по кредиту в полном объеме.

Довольно часто банк пользуется услугами страховщика ООО «СК «Ренессанс Жизнь». По условиям этой компании расторгнуть договор и вернуть деньги по страховой премии можно в течение 14 дней с момента его заключения. Процесс возврата аналогичен вышеописанному.

Как вернуть деньги за неиспользованную страховку ОСАГО?

Важно

Расскажем о еще одной манипуляции, которой пользуются кредитные организации, сотрудничающие с банками. Законы России не запрещают банку предусмотреть в кредитном договоре увеличение процентной ставки при отсутствии у клиента страховки.

Внимание

Если такое условие в вашем договоре присутствует, то возвратив деньги за страховку, вы рискуете увеличить процент по кредиту. При заключении кредитного договора необходимо изучить его на наличие таких пунктов.

Инфо

Передавать претензию, как и заявление, лучше заказным письмом. С извещением о вручении претензии можно обращаться в суд через 10 дней с даты вручения.

Уже на этапе претензионной работы большинству людей понадобится помощь адвоката. Все ли деньги вам вернут Если в «АльфаСтраховании» примут положительное решение по возврату страховой премии, деньги, в большей части случаев, вы получите не полностью. Дело в том, что страховщик имеет право удержать часть средств, соразмерную сроку использования страховки.

Важно! Если вы сами разбираете свой случай, связанный с возвратом денег по страховке, то вам следует помнить, что:

- Все случаи, связанные с обманом потребителя, уникальны и индивидуальны.

- Понимание основ закона полезно, но не гарантирует достижения результата.

- Возможность положительного исхода зависит от множества факторов.

Обычно менеджеры кредитных организаций не говорят клиенту о страховке в процессе переговоров по кредиту. Часто о ней упоминается внутри многостраничного кредитного договора.

Причем написано там, что решение о страховании принимается клиентом добровольно. Менеджеры заинтересованы в продаже дополнительных услуг и рассчитывают, что клиент подпишет любой документ ради получения средств.

Именно так чаще всего и происходит. Тем не менее клиент имеет право на возврат денег, внесенных за навязанные услуги.

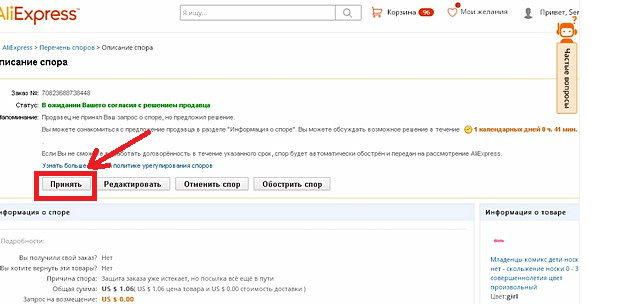

Клиент может осуществить отказ от страховки по кредиту в «Альфастрахование» в течение первых 2 недель после даты заключения страхового соглашения в следующем порядке:

- подача заявления на расторжение соглашения, оформленного по образцу, представленному ниже;

- уточнение адреса нахождения страховщика в целях личного вручения заявления или его отправки заказным письмом (этот и другие интересующие вопросы можно узнать по номеру горячей линии «Альфастрахование» – 8 (800) 333 – 84 – 48);

- приложение к заявлению копии паспорта или прочего документа, идентифицирующего личность страхователя, копии страхового договора, квитанции об оплате (предоставление данных документов обязательным не является, но это ускорит процесс рассмотрения заявления);

- подача заявления на отказ от страхования и вышеуказанной документации выбранным способом;

- ожидание зачисления денежных средств на расчетный банковский счет, реквизиты которого были указаны в заявлении.

Обратите внимание, возврат денег возможен не в любом случае. Итак, ситуации, в которых договор ОСАГО может быть расторгнут, подробно рассмотрены в пунктах 1.13 — 1.16 Правил обязательного страхования гражданской ответственности владельцев транспортных средств

В этих пунктах приводятся как ситуации, в которых можно вернуть деньги за неиспользованное время полиса, так и ситуации, в которых стоимость полиса не возвращается

Итак, ситуации, в которых договор ОСАГО может быть расторгнут, подробно рассмотрены в пунктах 1.13 — 1.16 Правил обязательного страхования гражданской ответственности владельцев транспортных средств. В этих пунктах приводятся как ситуации, в которых можно вернуть деньги за неиспользованное время полиса, так и ситуации, в которых стоимость полиса не возвращается.

В рамках этой статьи интерес представляют ситуации, в которых возможен возврат стоимости ОСАГО:

- смерть гражданина — страхователя или собственника;

- ликвидация страховой компании;

- отзыв лицензии страховой компании;

- гибель (утрата) транспортного средства;

- замена собственника транспортного средства (продажа автомобиля).

Возврат денег за неиспользованную страховку при продаже автомобиля в 2019 году не представляет собой ничего сложного. Водителю нужно обратиться в страховую компанию, в которой куплен полис ОСАГО, и заполнить там заявление на возврат.

При этом для возврата потребуются следующие документы:

- Паспорт;

- Полис ОСАГО;

- Договор купли-продажи автомобиля, подтверждающий продажу;

- Реквизиты счета в банке, куда будут перечислены деньги.

Повысят ли процент по кредиту, если отказаться от страховки

Банк имеет право это сделать, ТОЛЬКО если данное условие прописано в договоре. Внимательно читайте условия.

Но даже в этом случае повышение процента идет не за то, что вы расторгли договор с конкретной страховой, а за отсутствие самого страхования.

Как избежать повышения?

Переоформить страховое свидетельство в другой компании. Секрет в том, что прямое обращение в страховую в 90% случаев обходится дешевле. Причем разница может доходить до 5 – 10 раз.

Выбираете оптимального страховщика, заключаете договор и приносите в банк копию. Все, теперь у вас есть оформленный полис, но стоит он существенно дешевле.

Формально банк может возразить, если выбранная компания не одобрена кредитной организацией и не числится в списке аккредитованных. Но такие придирки – большая редкость. Кроме того, есть организации (вроде «Ингосстрах»), чьи полисы принимаются повсеместно.

Кому нужна страховка при оформлении кредита

Чисто теоретически страхование в кредитном договоре введено для того, чтобы минимизировать риски образования и увеличения проблемной задолженности в банковской сфере. Эти риски должны быть покрыты страховыми компаниями. Таким образом компенсируются убытки банков и за счет этого положение в кредитном секторе банковских услуг становится более стабильным. Выглядит все это достаточно логично, но надо учесть еще один маленький нюанс, а именно: большинство страховых компаний, участвующих в системе страхования кредитов, связаны с банками партнерскими отношениями или аффилированы с ними. Кроме этого, по сути договор страхования заключается для страхования рисков банка, поскольку именно банк в кредитном договоре рискует своими деньгами и риск его больше, чем риск заемщика. Однако за страхование платит заемщик. Таким образом банк страхует свои собственные риски за счет заемщика. Это первое.

Второе: по причине аффилированности страховых организаций с банками прибыль банка зависит от количества заключенных договоров страхования, то есть при заключении каждого договора страхования банк получает свой партнерский процент, то есть он имеет двойную выгоду.

Какие же выгоды сулит заключение договора страхования для заемщика, и есть ли они вообще? Финансовое положение заемщиков с каждым годом ухудшается, о чем свидетельствует статистика роста задолженностей по выплате кредитов и количество просроченных кредитов.

Заемщик, заключая договор страхования, страхует свои риски: риск утраты работоспособности, риск потери работы, риск снижения уровня доходов и риск возникновения вследствие этих причин неспособности исполнять свои обязательства по кредитному договору.

Однако, кроме того что страховка стоит денег и ложится дополнительным бременем на плечи заемщика, по большому счету при наступлении страхового случая она может свести к минимуму ответственность заемщика за неисполнение своих обязательств, а то и вовсе исключить ее полностью за счет страховой компании. Без страховки такого преимущества у заемщика не будет. Однако, учитывая тот факт, что страховые случаи представляют собой редко встречающееся явление, а плата за страховку взимается в течение всего времени действия страхового договора, она, конечно, несет гораздо большую выгоду банку, чем заемщику. Именно по этой причине страховые услуги предлагаются к каждому кредиту по умолчанию. Но, оценивая риски наступления форс-мажора в своей жизни, а тем более сравнивая вероятность их наступления с размером страховых платежей, многие заемщики приходят к выводу, что они вполне могут воспользоваться своим правом отказаться от заключения договора страхования при оформлении кредита. Однако во многих случаях заключение страхового договора требуется для получения возможности взять кредит. В таком случае заемщик может отказаться от договора страхования уже после заключения кредитного договора и в течение периода, установленного в кредитном договоре для возможности расторгнуть договор страхования. Такое право банки устанавливают только для потребительских кредитов или для кредитов, в условиях которых право отказа от страховых услуг установлено прямо. В этом случае банком вводится период «охлаждения».

Кому выгодна страховка

Институт страхования (страховые организации, связанная деловыми отношениями с банком), обеспечивает финансовым учреждениям необходимую стабильность, минимизировав возможные риски из-за невыплаты взятых заемщиками кредитов, накопления задолженности. Страховые компании выплачивают банкам определенную компенсацию, если кредит остался непогашенным. Это в теории.

В жизни подобные компании являются активными партнерами банков, либо их аффилированными представителями. Получается, прибыль подобных организаций пополняет активы банка. Сколько договоров страхования будет заключено, какие сумма указаны.

Какую пользу страховка дает заемщикам – по статистике количество просроченных или невыплаченных кредитов растет. Причина в нестабильности финансового положения клиентов банка. Страховой договор способен выручить заемщика, если тот не сможет выполнить взятые финансовые обязательства: по болезни, потере работы, снижения доходов или иных обстоятельств. Тогда страховка покроет весь или некоторую часть долга, снижая ответственность заемщика.

Это один, но весомый плюс страховки для людей – клиентов банка. Однако, применяется она редко, вот почему страховые договора так выгодны банковским учреждениям и самим компаниям страхователям.

Как вернуть часть страховой премии?

Обратиться в страховую компанию

Если вы заключили договор со страховой компанией, в течение 14 дней после получения кредита возврат страховки можно осуществить, аннулировав соглашение в СК. В этот период действует так называемый период охлаждения, во время которого вы можете отказаться от страховки. Для этого необходимо прийти в офис компании-страховщика с паспортом, страховым договором и квитанцией об оплате страховки (которая фактически входит в тело кредита).

В случае невозможности посетить офис страховой компании, вы можете найти на ее сайте образец такого заявления, скачать и распечатать его, приложить копию паспорта и отправить письмо курьерской службой (по почте оно может идти дольше 14 дней, и тогда срок подачи заявления уже истечет – и возврат страховки по кредиту при досрочном погашении будет практически невозможен).

Досрочное погашение кредита не гарантирует возврата неиспользованной части премии. С одной стороны, решение о страховке заемщик принимает добровольно, с другой – банк может отказать в кредите или поднять процентную ставку в случае несогласия клиента идти на подобный шаг (но это условие должно быть прописано в кредитном договоре).

Обратиться в банк

Если период охлаждения истек, но вы выплачиваете досрочный кредит, вы можете попытаться вернуть часть страхового взноса через банк. Для возврата страховки по кредиту при досрочном погашении нужно обратиться в офис организации, выдавший кредит и передать сотруднику письменное заявление. В нем следует изложить суть своего требования. Необходимо, чтобы ваше обращение было зарегистрировано.

Заявление нужно писать в двух экземплярах – одинобязан принять сотрудник банковской организации, чтобы затем передать его в ответственное подразделение компании, другой вы оставляете у себя. Обеим бумагам должен быть присвоен одинаковый номер. Сотрудник обязательно должен поставить на обоих экземплярах дату и свою подпись – это будет служить доказательством того, что обращение вы подали в срок.

К письменному заявлению вам также нужно приложить копии документов: паспорта, кредитного договора, документа об оплате страховки.

Для передачи заявления не обязательно приходить в офис организации – его можно отправить заказным письмом. В своем обращении необходимо описать суть требований, а также указать ожидаемый срок принятия решения. Письменный ответ организация должна будет выслать по указанному в письме обратному адресу.

Если страховка при досрочном погашении кредита не возвращена, вы вправе обратиться с письменным ответом банка в суд.

Кроме судебного иска вы также можете подать заявления в ЦБ РФ, Антимонопольную службу, Роскомнадзор и Роспотребнадзор. Есть случаи, когда страховка при досрочном погашении кредита была возвращена благодаря общественной поддержке после обращения в средства массовой информации.

Причины навязывания услуги банком

Есть 2 ответа: простой и сложный. Простой ответ: банкам это просто-напросто выгодно. Если вы, например, оформите только ОСАГО и КАСКО, в случае ДТП с серьезными травмами вы получите деньги на восстановление машины, но не сможете дальше выплачивать кредит, потому что из-за травм (речь о длительном больничном или инвалидности) лишитесь основного заработка. Банк в вашей машине не заинтересован, ему нужно вернуть свои деньги, и в данном случае это возможно только тогда, когда у вас есть полис страхования.

Сложный ответ: банк знает, что навязывание полиса страхования выгодно всем участникам сделки. Собственно, так нормальная рыночная экономика и работает – все получают выгоду, только распределяется она по-разному. Больше всего выгоды получает страховая компания – вы отдаете ей свои деньги, и в большинстве случаев ей не приходится вам ничего выплачивать, потому что страховые случаи наступают редко. Во вторую очередь получаете выгоду непосредственно вы – да, приходится отдать деньги на страхование жизни и здоровья, но взамен вы получаете подушку безопасности на случай непредвиденной ситуации, разборки с банком по поводу невыплаченного кредита – последнее, чем вам захочется заниматься, если вы будете лежать в больнице с несколькими переломами. Наконец, меньше всего выгоды получает банк – у него тысячи заемщиков, и невыплата одного кредита (с последующей конфискацией имущества) не будет такой уж большой проблемой, но на это нужно будет потратить время юристов, специалистов колл-центра и так далее, что приводит к потерям. Подумайте об этом перед тем, как твердо решите отказаться от страхования жизни при автокредите.

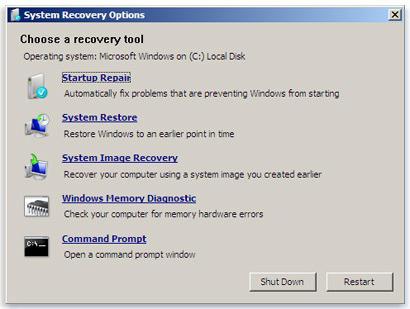

Какие документы нужны для обращения в суд

Однако на практике не так уж и просто отказаться от страхования по кредиту. Бывает, что банк отказывает заемщику, и тому приходится обращаться в суд. Чтобы подать иск, потребуются следующие документы:

- Кредитное соглашение.

- Полис страхования.

- Письменный отказ банка в возврате страховки.

Важно доказать, что страхование было действительно навязано. На этот случай лучше записывать разговор с банковскими специалистами на диктофон

Конечно же, истцу пригодится помощь грамотного юриста, особенно если заемщик не обладает должными знаниями в законодательной сфере.

Ситуацию, когда страхование было навязано обманным путем, к примеру, включено в сумму ежемесячного платежа без предупреждения, также можно решить через суд. Если же клиент самостоятельно согласился на страховку ради низкой процентной ставки, вернуть затраченные деньги будет намного труднее.

Что такое страховка по кредиту? Зачем она нужна?

Все, кто даёт деньги в долг, хотят быть уверены в возврате и получении прибыли. Банки не исключение. Это коммерческие организации, само существование которых зависит от успешного кредитования, возврата денежных средств и получения выгоды. При работе с физическими лицами, помимо финансовой устойчивости кредитор заинтересован и в дееспособности заёмщика. Опыт кредитования показал, что клиенты болеют, теряют работу и к сожалению иногда умирают.

Кредитные организации хотят оградить себя от этих рисков. Тут им на помощь приходят страховые компании. Да, они тоже зарабатывают на клиентах. Но при этом гарантируют банкам возврат кредита в непредвиденных ситуациях. Положительным моментом для заёмщиков является возможность банкиров снизить ставки по кредитам обеспеченным страховым возмещением.

Поэтому страхование жизни можно рассматривать не как каприз или желание дать заработать страховщикам, а как нормальные условия гарантии возврата денег. Кредитор получает уверенность в собственной безопасности, несмотря на здоровье и состояние клиента. Страховка по кредиту нужна для того, чтобы в случае смерти заёмщика страховая компания возместила банковской организации возможные потери.

Другое дело, что банковские работники иногда пытаются навязать страхование как обязательное условие для получения кредита. Но большинство видов страхования – добровольные. Что бы не попасть впросак, нужно знать в каких случаях требования об обязательном страховании заёмщика обоснованы, а когда можно безболезненно отказаться от навязываемой услуги.

Основные способы отказаться от страхования кредита в банке

Существует несколько вариантов, как сэкономить на страховке. Рассмотрим каждый из них подробнее:

Отказ от страхования на стадии оформления кредита. Все условия, в том числе и предоставление страховых услуг, подробно прописаны в договоре

Важно внимательно прочитать документы. Так вы сможете отказаться от навязанных опций до того, как заключите соглашение

В некоторых банках вам не придется дополнительно платить за страховку, так как финансовая организация самостоятельно рассчитывается со своим страховым партнером. Как правило, стоимость страхования в такой ситуации автоматически включается в общую сумму кредита. В любом случае, если вам что-то не понятно, уточните интересующую информацию у банковского специалиста. А лучше всего прочтите договор повторно.

Возврат страховки после подписания кредитного договора. Не волнуйтесь, если вы приобрели услуги страхования и подписали соответствующие документы в банке. Согласно закону, регулирующему работу финансовых организаций, вы можете отказаться от страховки в течение 14 дней с момента заключения кредитного соглашения. Для этого необходимо отправить заявление с соответствующими требованиями в страховую компанию. Затраченные денежные средства должны вернуться в ближайшие 10 дней после получения вашего письма страховщиком. Как правило, страховое соглашение вступает в силу сразу после подписания кредитного соглашения. Если заемщик решил отказаться от страховки после окончания периода охлаждения, он может вернуться свои средства, но не в полном объеме. В соответствии с договором, страховые услуги предоставляются клиенту на определенный период, равный времени действия кредита. Разделив всю цену страховки на срок кредитования, можно получить стоимость одного дня страхования. Страховая компания обязана возместить человеку всю сумму затрат за вычетом каждого дня, если период охлаждения уже прошел. Рассмотрим конкретный пример. Допустим, человек взял потребительский кредит и не отказался от страхования в банке. С этого же дня он автоматически становится застрахованным от конкретных ситуаций, предусмотренных договором. Спустя четыре недели заемщик принял решение отказаться от страховки и отправил соответствующее заявление в страховую компанию. В итоге он получит сумму, которую потратил на страховку, за исключением стоимости четырех недель. Это объясняется тем, что на протяжении данного срока компания выполняла свои обязанности. И если бы в этот период с заемщиком что-нибудь случилось, возврат долга банку осуществлялся бы за счет страховщика. Будьте внимательны, речь идет о 14 календарных (не рабочих) днях. И вернуть полную стоимость страхования вы можете только в этот период, если не наступила чрезвычайная ситуация, предусмотренная договором. Для того чтобы отказаться от страхования по кредиту, важно правильно составить заявление: Прежде всего, посмотрите в кредитном соглашении, кто предоставляет вам страховые услуги. Бланк заявления можно скачать в интернете или найти на сайте страховой компании. Внимательно заполните все строки. После этого отправьте документ заказным письмом или отнесите лично в офис страховой. Помните, что даже малейшая ошибка в документах может стать причиной отказа в выплате. Причем ответ на ваше заявление вы получите не сразу. Как правило, в таких ситуациях страховая ждет окончания периода охлаждения и только после этого присылает аргументированный отказ.

Возврат части страховки при досрочном погашении кредита. Данный способ актуален для ипотеки, автомобильного или крупного потребительского кредита, так как есть возможность вернуть приличную часть собственных средств. Допустим, человек взял автомобильный кредит и приобрел страховку в банке. Он исправно вносил все платежи и погасил задолженность раньше срока. В этом случае заемщик может рассчитывать на возврат денежных средств за услуги страхования, которыми уже не воспользуется. К примеру, если срок кредита составлял 5 лет, а долг был возвращен за 3 года, можно возместить стоимость страховки за оставшиеся 2 года. Это честно, ведь если за этот период наступит страховой случай, то страховщику ничего не придется возвращать ни человеку, ни финансовой организации. Именно поэтому можно отказаться от страхования, если кредит погашен в банке досрочно. Для этого необходимо скачать бланк заявления, правильно его заполнить и отправить страховой компании. Срок рассмотрения обращения и произведения выплат не должен превышать 10 дней.