Как торговать на бирже через сбербанк-пошаговая инструкция для новичков

Содержание:

- Ставки и комиссии

- Способы покупки акций Сбербанка

- Как купить акции Сбербанка?

- Порядок покупки акций Сбербанка

- Способы открытия счета

- Регистрация в Сбербанк Инвестиции

- Как узнать актуальную цену акций

- Как расторгнуть договор брокерского обслуживания

- Сколько будут стоить акции Сбербанка

- Как купить акции «Газпрома» через Тинькофф Инвестиции: пошаговая инструкция

- Как купить акции Сбербанка физическому лицу

- Особенности ценных бумаг Сбербанка

- АКЦИИ СБЕРБАНКА ПРОГНОЗ 2021, 2022

- Как продать акции с максимальной выгодой?

- Кратко про дивиденды

- Выводы и перспективы

- Выводы

Ставки и комиссии

Обслуживание счета в рамках Сбербанк-Инвестор по стоимости аналогично тарифному плану под названием «Самостоятельный». Размер комиссии рассчитывается с учетом оборота на фондовом рынке за день. Ставка составляет:

- При обороте в пределах 50 тысяч рублей – 0,165%.

- При обороте до 500 тысяч рублей – 0,125%.

- До 1 миллиона рублей – 0,075%.

- В остальных случаях комиссионные варьируются от 0,045% до 0,006%.

Обзор тарифов доступен при покупке эмитентов в приложении. Это позволяет пользователю всегда точно знать сумму, которая спишется со счета.

Важно! Цена ведения счета составляет 149 рублей ежемесячно, эта сумма не зависит от оборота. При отсутствии сделок в течение месяца комиссия не высчитывается.. Если пользователь планирует вывести деньги на счет в Сбербанке, такая услуга предоставляется бесплатно

При переводе в другие банки придется заплатить 2% от суммы перевода. Дивиденды и купонные выплаты зачисляются непосредственно на брокерский счет, их можно направить на приобретение новых бумаг и акций. В случае продажи клиентом ценных бумаг с прибылью, банк должен удержать из полученного дохода налог в размере 13%. То же самое касается купонов и дивидендов

Если пользователь планирует вывести деньги на счет в Сбербанке, такая услуга предоставляется бесплатно. При переводе в другие банки придется заплатить 2% от суммы перевода. Дивиденды и купонные выплаты зачисляются непосредственно на брокерский счет, их можно направить на приобретение новых бумаг и акций. В случае продажи клиентом ценных бумаг с прибылью, банк должен удержать из полученного дохода налог в размере 13%. То же самое касается купонов и дивидендов.

За счет простого интерфейса и встроенного помощника проводить эффективные операции на рынке может любой пользователь, даже если у него нет опыта в инвестировании. В приложении есть раздел с ответами на часто возникающие вопросы. При необходимости можно обратиться за поддержкой в соответствующую службу или уточнить нужные данные через форму онлайн-заявки.

Способы покупки акций Сбербанка

Если вы, взвесив все за и против, решились купить акции крупнейшего российского банка, примите во внимание, что сделать это возможно такими способами:

- у любых частных лиц;

- в офисах различных компаний;

- в отделении Сбербанка – право на осуществление сделок ему дает специальная лицензия;

- через фондовую биржу – в России это ММВБ.

Обратитесь к специалистам, которые помогут купить акции по выгодной цене

Обратитесь к специалистам, которые помогут купить акции по выгодной цене

Для покупки и дальнейшей продажи акций (при необходимости) нужно:

- Зарегистрироваться у выбранного брокера.

- Пополнить счет.

- Поручить своему посреднику покупку акций Сбербанка в необходимом вам количестве.

Отдать распоряжение на приобретение ценных бумаг удобно по телефону. Для этого в брокерской компании вам выдадут специальный пароль, который нужно называть во время звонка. Также посредник может предоставить вам торговый терминал – специальную программу для ПК. Она позволит вам самостоятельно, в режиме онлайн отслеживать стоимость ценных бумаг и выбирать из них нужные. Если вы не уверены, что сможете правильно вложить деньги, доверьтесь рекомендациям своего брокера.

Как купить акции Сбербанка?

Чтобы приобрести активы этой организации, необходимо:

- Авторизоваться в системе (в приложении «Сбербанк Инвестор» или торговом сервисе «QUIK»).

- Найти активы компании (торговый код акции — SBER).

- Оставить заявку на их приобретение.

Где купить акции компании на другой площадке? Альтернативой QUIK и «Сбербанк Инвестор» является, например, брокер «ФИНАМ».

В свободном обращении имеется 47% активов компании, но она их самостоятельно не продает. Приобретать их необходимо у владельцев (других юридических и физических лиц), которые решили их продать частично или полностью.

Находить подобных лиц нужно на фондовой бирже. Ежедневно на этой торговой площадке происходят тысячи сделок по продаже и покупке ценных бумаг данного банка, поэтому проблем с нахождением продавца или покупателя не возникнет.

Как купить акции Сбербанка физическому лицу и получать дивиденды? Чтобы объявить онлайн публично о намерении купить бумаги, нужно оставить заявку с указанием:

- названия бумаг (SBER);

- приобретаемого объема лотов;

- предпочтительной или текущей цены.

Оформить приобретение можно и по телефону горячей линии. Для этого нужно:

- Позвонить по телефону, указанному на карте «Кодовая таблица инвестора», которая выдается при открытии БС.

- Назвать оператору пароль.

- Продиктовать заявку («Я хочу приобрести на рынке ММВБ акции *название организации* по рыночной цене в количестве 10 лотов»).

Размер дивидендов, которые выплачивает банк, можно только спрогнозировать. Например, пусть в N-году чистая прибыль компании составила более 540 млрд. руб. и за каждую обыкновенную акцию было выплачено 6 руб. дивидендов. Тогда, если в N+1-году компания заработает 700 млрд. руб. (можно судить о прибыли за первое полугодие), за каждую ценную бумагу может быть выплачено минимум 7,2 руб.

Заработать поможет и продажа акций Сбербанка России по более высокой цене.

Порядок покупки акций Сбербанка

Достаточно очевидно, что механизм покупки акции в значительной степени определяется выбранным местом приобретения. Для работы на Московской бирже требуется заключение договора с брокером. Именно условия подписанного клиентом контракта и регламентируют процедуру, позволяющую приобрести обычные или привилегированные акции Сбербанка.

При желании покупателя самостоятельно совершать сделки на внебиржевом рынке наиболее часто выбирается вариант покупки ценных бумаг непосредственно в отделении крупнейшего российского банка.

При этом следует учитывать, что Сбербанка имеет брокерскую лицензию, поэтому вполне может законно предоставлять такие услуги.

В подобной ситуации клиент выполняет следующие действия:

- открыть инвестиционный счет в Сбербанке;

- внести на него сумму, которая будет потрачена на покупку акций;

- обратиться к сотруднику банка с просьбой произвести операцию;

- получить приобретенные акции или оставить их на хранение в депозитарии Сбербанка.

Комиссия по подобным сделкам составляет 0,5% от суммы покупки

Важно понимать, что курсовую стоимость в данном случае определяет сам банк. Естественно, в большинстве случаев она заметно менее выгодна для покупателя, чем цена на бирже

Вместе с тем, Сбербанк предлагает простые и удобные сервисы, позволяющие приобрести не только собственные акции, но и ценные бумаги Газпрома и других крупнейших российских компаний.

Способы открытия счета

Одним из преимуществ открытия счета в Сбербанке является возможность сделать это онлайн: с телефона в мобильном приложении или в личном кабинете “Сбербанк Онлайн” с компьютера

Рассмотрим пошаговую инструкцию и моменты, на которые обязательно надо обратить внимание при заполнении форм

Через мобильное приложение

Для подачи заявки необходимо установить мобильное приложение банка на свой смартфон. Это возможно, если вы являетесь пользователем продуктов Сбербанка. Далее пошагово разберем процесс.

Шаг 1. Во вкладке “Инвестиции и пенсии” выберите “Брокерский счет”. Вам будут предлагать купить паевые фонды, пенсионные продукты и участие в стратегии доверительного управления. Если вы хотите самостоятельно управлять своими деньгами, то не выбирайте другие предложения.

Шаг 2. Выберите между основным брокерским и индивидуальным инвестиционным счетами. Банк на этом этапе предупредит о рисках и об отсутствии страховки.

Шаг 3. Подтвердите свои персональные данные, страну рождения и налоговый статус. Они подгружаются автоматически.

Шаг 4. Выберите площадки для торговли. По умолчанию стоят галочки на фондовом и валютном рынках. Рекомендую там их и оставить. Срочный рынок – это торговля фьючерсами и опционами. Не стоит туда лезть без специальных знаний. В любой момент можно подключиться к возможности торговать на срочном рынке уже после заключения договора.

Шаг 5. Если вам нужен ИИС, он подключается на этом этапе. Если нет, то уберите галочку в поле

Обратите внимание, что может быть только один ИИС (если у другого брокера вы его уже имеете, то обязаны закрыть в течение 30 дней)

Шаг 6. Выберите счет, на который будут выводиться деньги в случае успешной продажи ценных бумаг с прибылью.

Шаг 7. Подтвердите свои контакты для связи: телефон и электронную почту.

Шаг 8. Внимательно прочитайте соглашение с банком и поставьте галочку в поле о согласии с условиями договора. Нажмите кнопку “Открыть брокерский счет”.

Обратите внимание на параметры, которые вы можете изменить:

- Тариф по умолчанию установлен на “Инвестиционный”. В статье далее мы разберем особенности еще одного – “Самостоятельный”. Определитесь, какой подходит именно вам.

- Автоматически подключена опция овернайта – размещения ваших ценных бумаг в ночное время для получения дополнительного дохода. У таких операций есть риски, поэтому вы должны четко понимать, нужно ли вам отдавать свои акции и облигации кому-то в долг.

Через “Сбербанк Онлайн”

Открыть брокерский счет можно через “Сбербанк Онлайн”. Разберем этот процесс пошагово.

Шаг 1. Выберите вкладку “Прочее” и “Брокерское обслуживание”. Нажмите “Открыть брокерский счет”.

Шаг 2. Выбор торговых площадок (фондовый, валютный, срочный рынки), проставив галочки в соответствующих полях.

Шаг 3. Выбор тарифа: инвестиционный или самостоятельный. В отличие от мобильного приложения, здесь сразу дана объяснительная информация, что очень удобно.

Шаг 4. Выбор счета, куда будет перечисляться ваша прибыль от реализации активов.

Шаг 5. Согласие на овернайт. Еще одно преимущество по сравнению с мобильной версией – уже на этом этапе соглашаетесь или отказываетесь от передачи свободных ценных бумаг в долг.

Шаг 6. Запрос на использование заемных средств. Новичкам рекомендую для начала внимательно изучить тему маржинальной торговли и только потом ставить галочку.

Шаг 7. Заявка на открытие ИИС. Если вы заявите о необходимости ИИС, то получите сразу два счета: основной брокерский и индивидуальный с налоговыми льготами. Это нормальная практика у всех брокеров. Вести торговлю вы можете только на ИИС, а на основном будет 0 руб. Никаких комиссий за содержание пустого счета платить не надо.

Шаг 8. Выбор цели открытия счета: сохранить накопления или получить дополнительный доход.

Шаг 9. Заполнение анкетных данных: страна рождения, паспортные данные, налоговое резидентство, номер мобильного телефона и адрес электронной почты.

Шаг 10. Подтверждение заключения договора. Проставьте галочки о присоединении к договорам на брокерское и депозитарное обслуживание, согласие с Декларацией о рисках.

Сравнение двух вариантов открытия счета показало, что через “Сбербанк Онлайн” подать заявление намного удобнее – больше разъяснительных моментов, которые не позволят новичкам наставить галочек, где не нужно.

Регистрация в Сбербанк Инвестиции

Как зарегистрироваться в Сбербанк Инвестиции:

- Зайти в Сбербанк Онлайн.

- Запустить создание брокерского счета.

- Произвести настройку всех необходимых параметров и подтвердить открытие счета.

- Дождаться обработки заявки.

В процессе регистрации в Сбербанк Инвестиции имеется достаточно много нюансов, поэтому стоит рассмотреть его более детально.

Во-первых, у этого сервиса нет собственного сайта, но ему посвящен отдельный раздел под названием «Инвестиции» на основном веб-ресурсе Сбербанка. Здесь можно ознакомиться со всеми продуктами, изучить теорию, ознакомиться с инвестиционными идеями, найти ответы на интересующие вопросы по теме и т. д.

??

Кроме того, непосредственно регистрации в Сбербанк Инвестициях тоже нет. Вместо этого требуется открыть брокерский счет.

Сделать это можно в наземном отделении банка, но гораздо проще и быстрее через Сбербанк Онлайн. Для этого нужно войти в свой кабинет в этом сервисе. Если его у вас нет, придется зарегистрироваться с помощью номера карты Сбербанка и мобильного телефона.

В кабинете Сбербанк Онлайн нужно перейти к меню «Прочее», выбрать «Брокерское обслуживание» и нажать «Открыть брокерский счет».

Далее потребуется выбрать параметры открываемого счета. Первым делом нужно отметить, в какие рынки собираетесь инвестировать — фондовый (облигации, акции, ПИФы), валютный и срочный (опционы и фьючерсы).

??

Лучше отмечать все имеющиеся варианты, чтобы в будущем иметь доступ ко всем возможным торговым инструментам, даже если в данный момент надобности в них нет.

Вреда от этого не будет, так как Сбербанк не снимает плату за обслуживание, если сделки по тем или иным рынкам отсутствуют.

Затем нужно выбрать тариф (детальнее в отдельном разделе ниже), а также указать, куда будет осуществляться вывод средств с брокерского счета. Это может быть сберегательный счет, дебетовая карта и т. п. При этом указываются отдельные варианты для рублей, долларов и евро, причем открытые только в Сбербанке.

Далее можно включить или отключить опцию получения дополнительного дохода через овернайт-сделки, предполагающие взятие банком в долг незадействованных ценных бумаг клиента. Таким образом можно получать доход до 2% годовых, но есть риск потерять свои активы в случае банкротства брокера.

На следующем шаге можно активировать доступ к использованию заемных средств, то есть возможность открытия сделок с кредитным плечом.

??

При отсутствии должного опыта в маржинальной торговле включение и последующее применение этого функционала скорее всего приведет к потере депозита.

Последний этап — открытие ИИС (индивидуального инвестиционного счета) или отказ от этой услуги. Если он уже открыт через другого брокера, стоит отказаться, потому что на одного человека может быть оформлен только один такой счет. В противном случае можно согласиться с созданием ИИС, чтобы не упустить возможность пользования налоговыми льготами.

При этом стоит учесть, что брокерский счет пополняется несколькими видами валют, а выводить и вводить средства можно в любой момент в любых объемах. А вот чтобы получать налоговые вычеты при использовании ИИС, инвестировать придется минимум на три года, причем только рублями (не более 1 млн в год).

Затем нужно убедиться в правильности персональных данных, которые автоматически подтягиваются из Сбербанк Онлайн, согласиться с условиями обслуживания и подтвердить отправку заявления на открытие брокерского счета через Сбербанк Инвестиции с помощью кода из SMS.

После этого останется только дождаться обработки заявки сотрудниками банка, которая по умолчанию должна произойти в течение двух рабочих дней.

Когда брокерский счет будет открыт, вам придет SMS с уведомлением об этом и номером договора, который в дальнейшем будет логином для входа в выбранный вариант торговой платформы — мобильное приложение Сбербанк Инвестор, программа для ПК Quik или ее веб-версия. Через них и будет осуществляться все дальнейшее взаимодействие с брокером Сбербанк Инвестиции.

Как узнать актуальную цену акций

Для того, чтобы ответить на вопрос, сколько стоят акции Сбербанка на данный момент, инвестор может воспользоваться различными вариантами получения необходимой информации:

- на сайте кредитной организации по адресу ;

- на официальном портале Московской бирже по указанным выше адресам;

- на специализированных интернет ресурсах, посвященных финансовой тематике и биржевой торговле;

- в печатных изделиях, освещающих экономические события.

Как уже отмечалось, на фондовом рынке обращаются два вида ценных бумаг Сбербанка. Простые акции позволяют владельцам принимать участие в собраниях акционеров кредитной организации, влияя на политику банка и принимаемые управленческие решения.

Привилегированные акции предоставляют право на первоочередное получение дивидендов, однако не дают возможности участвовать в работе банковского учреждения.

Как расторгнуть договор брокерского обслуживания

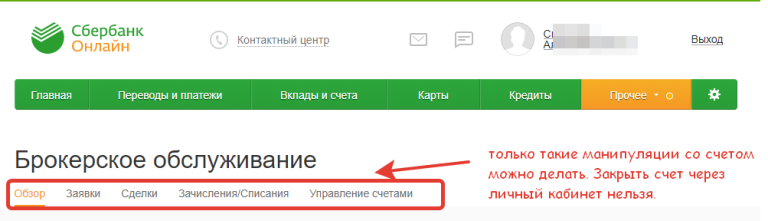

Я попробовала закрыть свой брокерский счет Сбербанк через личный онлайн кабинет и у меня не получилось. Там это не предусмотрено. Нет даже такой функции.

Это связано с тем, чтобы подстраховаться от мошенников.

Для закрытия брокерского счета придется обязательно идти в офис Сбербанка в вашем городе . И причем не в любой офис, а именно в тот, который имеет отдел брокерского обслуживания.

Узнать какой офис занимается брокерским обслуживанием именно в вашем городе можно здесь .

Если вы не нашли офис брокерского обслуживания Сбербанка в этом списке, то можно позвонить на номер 900 и уточнить конкретно № отделения, адрес и часы приема граждан.

Поэтому, как торговать на бирже через Сбербанк я вам показала, а вы решайте торговать или поискать другого брокера! А следующий шаг, после открытия брокерского счета, это научиться правильно выставлять стоп-лоссы, ограничивающие убытки, простые заявки на открытие позиции

Очень важно понимать, что часто бывает на рынке-не срабатывание и хорошо поставленных стоп-лоссов

Я об этом как раз рассказываю в своей новенькой группе Вконтакте на своем примере, когда получила мощный убыток, после не сработки стоп-лосса. Подписывайтесь, там я все такие нюансы своей торговли буду показывать и рассказывать. А трейдинг без практики-бесполезная трата времени! И еще я запустила проект «Как разогнать счет с 50 000 рублей до 100 000 рублей .» Присоединяйтесь!

Сбербанк России – это финансовый конгломерат, является крупнейшим транснациональным и универсальным банком РФ, Восточной и Центральной Европы. Контрольный пакет доли принадлежит Центральному банку Российской Федерации (свыше 52% акций). Остальными акционерами финансового учреждения стали более 8000 физических и юридических лиц. Акции ОАО «Сбербанк» находятся в свободном обороте на фондовом рынке. Как и где купить акции Сбербанка физическому лицу, детали процедуры расскажем в данной статье.

Сколько будут стоить акции Сбербанка

Стоит ли покупать акции Сбербанка в 2021 году, сегодня решает сам инвестор. Сориентироваться в этом вопросе поможет таблица, составленная специалистами экспертного центра.

|

Дата |

Минимальная цена, руб. |

Максимальная цена, руб. |

Среднесуточная цена, руб. |

|

03.03 |

269 |

285 |

277 |

|

04.03 |

264 |

280 |

272 |

|

05.03 |

270 |

286 |

278 |

|

08.03 |

267 |

283 |

275 |

|

09.03 |

266 |

282 |

274 |

|

10.03 |

268 |

284 |

276 |

|

11.03 |

272 |

288 |

280 |

|

12.03 |

270 |

286 |

278 |

|

15.03 |

269 |

285 |

277 |

|

16.03 |

269 |

285 |

277 |

|

17.03 |

277 |

295 |

286 |

|

18.03 |

275 |

291 |

283 |

|

19.03 |

272 |

288 |

280 |

|

22.03 |

271 |

287 |

279 |

|

23.03 |

265 |

281 |

273 |

|

24.03 |

268 |

284 |

276 |

|

25.03 |

270 |

286 |

278 |

|

26.03 |

276 |

294 |

285 |

|

29.03 |

271 |

287 |

279 |

|

30.03 |

276 |

294 |

285 |

|

31.03 |

279 |

297 |

288 |

|

01.04 |

273 |

289 |

281 |

|

02.04 |

273 |

289 |

281 |

|

05.04 |

271 |

287 |

279 |

К завершению апреля акции банка достигнут 303 руб., а в начале лета — 316 руб. Спустя год, с точки зрения аналитиков, стоимость ценных бумаг компании составит 392 руб. В течение двух лет (2021, 2022) минимальная цена опустится до 288 руб., максимальная поднимется до 413 руб. После чего стоит ожидать падения до 366 руб.

Как купить акции «Газпрома» через Тинькофф Инвестиции: пошаговая инструкция

В качестве примера рассмотрим процедуру покупки ценных бумаг через Тинькофф Инвестиции как одного из крупнейших брокеров в стране. Оформить покупку онлайн можно через карточку «Газпрома».

Тинькофф Инвестиции

Особенности брокера Тинькофф Инвестиции:

- комиссия за сделки – от 0,025% до 0,3% (в зависимости от тарифа);

- обслуживание счета – бесплатно;

- открытие и закрытие счета, вывод и пополнение – бесплатно;

- хорошая поддержка (в чате, по телефону);

- робот-советник для рекомендаций и аналитики.

Разобравшись с основными моментами, можем приступать непосредственно к покупке акций «Газпрома».

Шаг 1. На странице компании нажмите кнопку «Открыть счет» в левой части экрана. Далее вы увидите форму заявки на открытие брокерского счета, которую необходимо заполнить.

Нажмите кнопку «Открыть счет»

Шаг 2. Выберите тип счета (брокерский или ИИС, вам нужен первый), укажите фамилию, имя и отчество, мобильный телефон, электронную почту. Отметьте, являетесь ли вы клиентом банка Тинькофф, согласитесь с условиями передачи информации. Нажмите «Далее».

Форма заявки на открытие брокерского счета в Тинькофф Инвестиции

Шаг 3. Укажите все необходимые паспортные данные (серию и номер, дату и место рождения, дату выдачи и т. д.).

Паспортные данные

Шаг 4. Укажите адрес регистрации, после чего нажмите кнопку «Далее».

Адрес регистрации в Тинькофф Инвестиции

Шаг 5. Следующий этап – это указание дополнительных данных. Они не являются обязательными. Не хотите их указывать – просто пропустите эти поля.

Дополнительная информация

Шаг 6. Придумайте кодовое слово, прокрутив страницу вниз. Затем нажмите «Оформить».

Кодовое слово в Тинькофф Инвестиции

Шаг 7. Отправив заявку на оформление, дождитесь, пока с вами свяжется менеджер компании. Он поможет с завершением открытия счета – назначит время, когда можно встретиться с курьером для подписи документов, расскажет, как установить доступы в личный кабинет и где можно приобрести акции «Газпрома».

Заявка принята

Шаг 8. После открытия счета зайдите в личный кабинет и выберите раздел «Каталог».

Личный кабинет Тинькофф Инвестиции

Шаг 9. Напишите в поисковой строке «Газпром», в выпавшем меню выберите необходимую компанию.

Поиск акций «Газпрома»

Шаг 10. Далее откроется карточка «Газпрома». Нажмите кнопку «Купить».

Акции «Газпрома» в Тинькофф

Шаг 11. Пополните счет с карточки, укажите количество лотов по акциям и нажмите кнопку «Купить».

Купить акции «Газпрома» в Тинькофф Инвестиции

Акции после покупки сразу появятся на брокерском счете. Поздравляем, теперь вы – владелец части компании! Продажа ценных бумаг также осуществляется через личный кабинет.

Как купить акции Сбербанка физическому лицу

Акции Сбербанка России пользуются спросом среди простых граждан, которые стремятся защитить и приумножить свои сбережения. В 2017 году Сбербанк был на первом месте в рейтинге самых надежных банков РФ, и занял второе место в рейтинге самых дорогих компаний России (по размеру капитализации). Это крупнейший российский банк по количеству операций с физическими лицами. Если потенциальный инвестор принял решение купить ценные бумаги Сбербанка, то он может сделать это одним из перечисленных способов:

- Оформить долгосрочную инвестицию в отделении Сбербанка, это наиболее традиционный способ вложения. Для его реализации требуется открытие специального счета, определение нужного количества акций, их оплата. Если инвестор желает присутствовать на собрании акционером с правом голоса, ему необходимо приобрести пакет акций, который равен 2% доле от общего количества акций. Когда совершается сделка по купле ценных бумаг, взимается 0,5% сбор от суммы приобретения. Данный вариант инвестирования допускает хранение ценных бумаг у себя дома или в депозитарии;

- Использовать услуги брокера, которого предоставит Сбербанк. Этот вариант предоставляет гарантию покупки акций в тот период и по той стоимости, которые подходят инвестору. Выступая в роли брокера, Сбербанк обслуживает более 200 приватных инвесторов. Трейдеры, которые работают через Сбербанк РФ, каждый день приобретают и выставляют на продажу акции через специальные онлайн программы, которые позволяют совершать сделки из любой точки земного шара. Услуги брокера позволяют действовать от своего имени на площадках Московской межбанковской валютной биржи (ММВБ) во время торговых сессий. В то же время Сбербанк взимает проценты за проведение сделок, техподдержку, хранение приобретенных ценных бумаг в депозитарии и другие услуги. Онлайн операции с облигациями и акциями российских компаний можно выполнять в мобильном приложении «Сбербанк Инвестор», разработанном специалистами финансового института. Для торговли на бирже ММВБ можно использовать как наличные, так и безналичные деньги.

Особенности ценных бумаг Сбербанка

Купить акции физическому лицу в 2019 году доступно на фондовой бирже, но сделать это можно только через брокера.

Финансово-кредитное учреждение стабильно платит дивиденды своим акционерам, поэтому для желающих получить пассивный источник дохода, ценные бумаги Сбербанка — отличный выбор.

Остальные акции принадлежат частным, в т.ч. физическим, лицам. 30% принадлежат иностранным инвесторам.

Если купить акции, гражданин становится их полноправным владельцем и может распоряжаться ими на свое усмотрение, в т.ч. продать по более высокой цене, при необходимости.

Начиная с 2015 года цена акций Сбербанка выросла почти вчетверо

Начиная с 2015 года цена акций Сбербанка выросла почти вчетверо

В 2019 году акции стартовали с отметки 186 рублей и уже выросли до 196 в начале первой недели.

АКЦИИ СБЕРБАНКА ПРОГНОЗ 2021, 2022

Рынки становятся быстрее. В феврале–марте наблюдалось одно из самых быстрых падений мировых рынков в истории. Американский индекс S&P 500 рухнул на 35% за пять недель и затем показал мощнейшее восстановление, вернувшись к максимумам всего 5 месяцев спустя.

Базовый взгляд на экономику США в наступающем году — позитивный. Согласно декабрьскому прогнозу ФРС, в 2021 г. ВВП США может вырасти на 4,2%.

Ключевым фактором, как и во всем мире, остается пандемия коронавируса, США является мировым лидером по числу выявленных случаев. Ожидается, что массовая вакцинация населения во II–III квартале поможет восстановлению экономики.

Стимулирующая монетарная политика Федрезерва поддержит экономику. Медианный прогноз участников Комитета по операциям на открытом рынке предполагает сохранение ключевой ставки на уровне 0,1% до конца 2023 г. Выкуп государственных и ипотечных облигаций продолжится, будут проводиться операции РЕПО.

Смешанный Конгресс уменьшает вероятность повышения налогов. Байден планировал, в частности, поднять до 28% налог на прибыль корпораций, который Трамп снизил с 35% до 21%.

Антикризисный пакет мер поддержки экономики в объеме около $900 млрд, возможно, не окончательная сумма. Помимо этого, Байден намерен реализовать программу инфраструктурных расходов с фокусом на альтернативную энергетику и «зеленые» технологии.

Есть надежда, что Джо Байден урегулирует торговые и политические разногласия с Китаем. Возможна отмена санкций и пересмотр торгового соглашения.

Подробности — в полной версии статьи: Американская экономика. Ключевые факторы на 2021

С точки зрения долгосрочных перспектив наиболее интересны сектора информационных технологий и здравоохранения. Однако сейчас по мультипликаторам IT-сектор выглядит перегретым. Фактор риска — нападки регуляторов на диджитал-компании в том, что они незаконно используют персональные данные пользователей.

Исходя из комплекса фундаментальных показателей и сделок M&A, возможны резкие выбросы наверх в отдельных акциях нефтегазового сектора, но риски в этом плане высоки. В целом, традиционные нефтяные компании могут пострадать из-за намерений Джо Байдена инвестировать в «зеленые технологии».

Читайте подробнее: Рынок США. Какие отрасли наиболее перспективны в 2021

C готовностью ответим на Ваши вопросы…

Подпишитесь на рассылку, чтобы не пропустить самые важные новости и полезные материалы.

Как продать акции с максимальной выгодой?

Этим вопросом задаются все: и новички, и опытные инвесторы. Например, вы хотите выгодно продать ценные бумаги Тесла, которые приобретали несколько лет назад в момент IPO. Рационально, дождаться выгодного курса и выставить их на продажу. В своей профессиональной деятельности я часто работаю с такими инструментами, и выработала 5 ключевых правил, позволяющих получить максимальную выгоду. Среди них:

- Покупать нужно на старте или в период падения.

- Постоянно мониторим рынок и ситуацию на нем, ведь один твит основателя или популярного человека может в один момент как обвалить, так и повысить курс на несколько десятков пунктов, как это было с Сd Projekt Red.

- Постоянно заботимся о том, чтобы пакет состоял из разных ценных бумаг.

- Смотрим котировки на разных биржах, разумеется на тех, к которым есть доступ.

- Не спешим продавать акции на фоне падения и не приобретаем в панике все, что только можно, если ценные бумаги одной компании резко просели в цене.

Еще один момент: выбирайте брокеров, которые позволяют приобретать не только акции, облигации, но, например, и REIT или доли в ПИФах, а о том, что такое инвестиционный недвижимый фонд можно детально узнать из статьи на www.gq-blog.com. Крайне важный аспект: подписывая договор, посмотрите не только на комиссии и стоимость обслуживания счета, но и то, сколько посредник взымает средств за депозитарную деятельность.

Сегодня одним из самых востребованных способов, где купить акции китайского производителя автомобилей Nio или российского промышленного гиганта «Норникель», остается сотрудничество с брокером или с банком, который имеет лицензию на такой вид услуг. Заключить договор можно за один день (в онлайн порядка 30 минут) и начать торговать. А поскольку на рынке много бумаг с доступной ценой и разными уровнями риска, то сотрудничество может стать выгодным и долгим. Всем желаю только выгодного курса на покупку и регулярной прибыли.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Кратко про дивиденды

Для тех, кто имеет весьма смутное представление про устройство фондового рынка и дивиденды в частности, проведем небольшой ликбез. Вкратце дадим информацию, что нужно знать инвестору для получения дивидендов.

Алгоритм начисления

По прошествии каждого года собирается Совет Директоров и подводят финансовые итоги в компании.

На основании полученного результата, принимается решение: куда и в какой пропорции потратить полученную прибыль (если таковая имеется):

- на модернизацию и расширения деятельности;

- погашение части долговой нагрузки;

- выплату части прибыли держателям акций — дивиденды.

Совет Директоров может рекомендовать фиксированный размер направить на дивиденды. Но еще не факт, что именно эта сумма пойдет на выплаты акционерам.

Далее проводится собрание акционеров. Собираются держатели крупных пакетов акций. Именно на собрании принимается окончательное решение о выплате дивидендов.

Может быть несколько исходов событий:

- Направить на выплату полную сумму, рекомендованную Советом директоров.

- Часть суммы выплатить в виде дивидендов, часть направить на развитие компании.

- Не выплачивать дивиденды в этом году и использовать деньги на нужны компании.

Когда и как платят

Не нужно владеть акциями компании весь год, чтобы рассчитывать на получение дивидендов.

Достаточно быть акционером всего лишь в один «нужный» день.

Компания, для выплаты дивидендов, должна знать своих акционеров. У кого сколько акций на руках. И сколько нужно выплатить денег каждому владельцу.

Задается день, когда фиксируется реестр акционеров. Для попадания в реестр достаточно купить акции до конца торговой сессии и продержать их ночь!

Это называется дивидендная отсечка.

Обычно в этот день (и за несколько дней до него) котировки повышаются на величину заявленных дивидендных выплат (и даже выше). Многие хотят поучаствовать в распределение прибыли.

А на следующий день после дивидендной отсечки — падают на аналогичную величину.

Обращающиеся на фондовом рынке акции компаний могут «радовать» акционеров выплатами раз в год. Реже 2 раза. Бывают и ежеквартальные выплаты.

Дивидендные выплаты зачисляются на счет владельца обычно в течении месяца.

Сколько платят

Людям, не слишком знакомым с фондовой биржей, наверное будет интересно узнать — сколько можно зарабатывать на получении дивидендов?

Размер дивидендов может составлять от символических 0,1-0,3% до неплохих двузначных выплат (10 — 15 — 20% и выше).

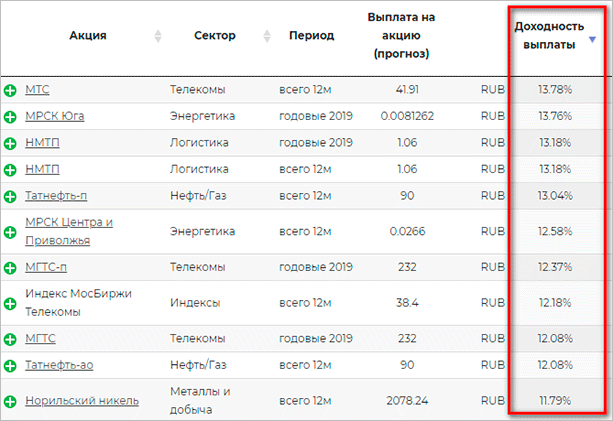

Для примера рассмотрим, самые крупные компании (голубые фишки), торгуемые на Московской бирже.

Текущая дивидендная доходность в 2017 году на 1 акцию:

| Компания | Дивидендная доходность, % |

| Газпром | 6,8 |

| ВТБ | 3,16 |

| Лукойл | 6,4 |

| Магнит | 3,6 |

| Мегафон | 7,2 |

| Московская биржа | 6 |

| МТС | 9 |

| Норильский никель | 7,8 |

| Ростелеком | 11 |

| Сбербанк | 3,5 |

| НЛМК | 11,9 |

| Северсталь | 11,8 |

| ММК | 9,9 |

| Россети | 9,7 |

Как видите разброс достаточно велик.

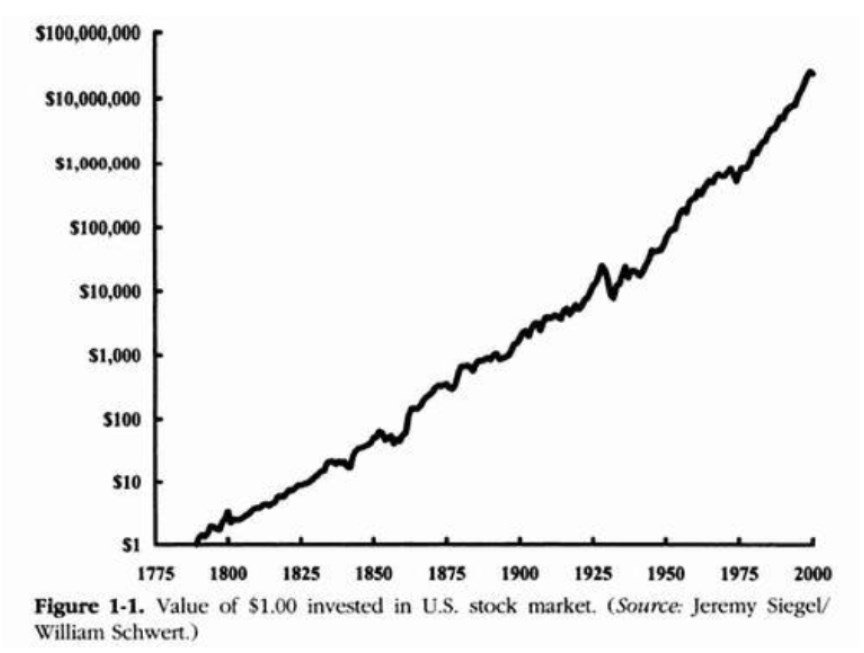

Сразу возникает вопрос — а почему так мало?

Не проще ли положить деньги на депозит, доходность которого выше, и спокойно получать денежку каждый год.

Давайте рассмотрим и это вариант. А точнее, произведем сравнение прибыльности дивидендов и банковских депозитов.

Выводы и перспективы

Сбербанк планирует активно развиваться на рынке электронной коммерции, повышать рентабельность и уровень дивидендных выплат. Компания планирует повысить рост прибыли от нефинансовых сервисов на 100% в год и развивать собственную цифровую платформу.

Акции банка торгуются по тикеру SBER

Акции банка торгуются по тикеру SBER

На сегодняшний день наиболее ликвидными и выгодными являются обыкновенные акции Сбербанка. Они торгуются на РТС и ММВБ по тикеру SBER. Их цена в основном меняется так же, как торговый индекс площадки, на которой они торгуются. В зависимости от текущей ситуации на рынке, котировки акций могут повышаться или падать, причем диапазон изменений иногда достигает 10% в день. Как только цена акций поднимется выше желаемой отметки, вы можете составить распоряжение брокеру на их продажу.

Видео – Анализ акций Сбербанка

Какому брокеру вы отдадите предпочтение?

Freedom FinanceТинькофф ИнвестицииExanteOpen Broker LimitedJust2TradeФинамАТОНUnited TradersДругой вариант

Выводы

Успешное развитие Сбербанка приводит к росту его акций. В среднем, они растут на 30-50% каждый год. Что является неплохой доходностью. Причём, эту доходность мы можем ещё немного увеличить за счёт дивидендов.

В динамике курса акций нет особой сезонности. Компания успешна, поэтому акции растут почти всегда. Так что, мы можем инвестировать на любой срок. Хоть на неделю, хоть на пять лет.

Купить акции Сбера совсем не сложно. Главное в этом деле — выбрать надёжную брокерскую компанию. Прочитав эту статью, Вы легко сможете сделать нужный выбор и стать инвестором Сбербанка.

Безусловно, акции Сбербанка — это отличный вариант для инвестиций. Такой заработок подойдёт даже для новичков. Ну, а опытные инвесторы годами зарабатывают на Сбербанке.

Желаю Вам выгодных инвестиций!

Если эта статья Вам понравилась — сделайте доброе дело

Поставьте «сердечко»

Поделитесь в соцсетях