Когда можно единовременно получить накопительную часть пенсии?

Содержание:

- Можно ли получить накопительную часть пенсии?

- Порядок расторжения договора

- Разновидности выплат средств пенсионных накоплений

- Особенности начисления людям, родившимся до 1967

- Выбор программы НПФ

- Как насчитывается пенсия на сегодняшний день

- Что можно сделать, чтобы увеличить накопления

- Пенсия как наследство: что к чему

- Как получить накопительную часть пенсии: оформление документов

- Определение

Можно ли получить накопительную часть пенсии?

На законодательном уровне вопрос урегулирован следующими НПА:

Федеральный закон от 04.12.13 №351-ФЗ;Федеральный закон от 28.12.13 №424-ФЗ;Федеральный закон от 15.12.01 №167-ФЗ;Постановление Правительства от 21.12.09 №1047. Документ устанавливает порядок выплат Пенсионным фондом РФ;Постановление Правительства от 21.12.09 №1048. Актом утверждены правила осуществления единовременных отчислений НПФ.

Процесс формирования накопительной части предполагает наличие отчислений со стороны нанимателя работника или гражданина.

Ежемесячно с сотрудника удерживается 6% от заработной платы. Средства аккумулируются в накопительном фонде. В 2015 году указанные сбережения были перераспределены на страховую часть.

Данный шаг позволил изыскать активы для исполнения текущих обязательств перед лицами, оставившими трудовую деятельность.

Однако вопреки мораторию существующие накопления не исчезли. Они находятся на специальных счетах. При определенных условиях данные средства перечисляются гражданам.

Порядок расторжения договора

Первый шаг – подробное изучение самого соглашения, для которого второй стороной выступает НПФ. Иногда в документах не описывают каких-либо особенных условий, поэтому достаточно только рассказать партнёрам о возникшем желании.

Забрать средства и менять НПФ граждане могут, но не чаще одного раза в год.

Клиент в обязательном порядке пишет заявление, где сообщает о том, что нужно сделать с деньгами, которые хранятся на текущем счёте.

События могут развиваться по двум сценариям:

- Перевод средств на счёт в другом НПФ.

- Перечисление денег на банковский счёт, которым владеет клиент.

В заявлении нужно точно указать реквизиты, по которым осуществляется перевод. Тогда у НПФ не возникнет проблем или задержек с проведением операции. Возврат средств должен завершиться не позднее, чем через три месяца после того, как поданы все документы

Не важно, на каком этапе находится расторжение договорных отношений, правила остаются одинаковыми

Справка! На вкладчика возлагаются все расходы, связанные с таким перечислением. Дополнительная уплата налога на доходы физических лиц – одна из обязанностей, с которой сталкивается почти каждый.

Разновидности выплат средств пенсионных накоплений

Какую именно выплату накопительной части выбрать, зависит от желания пенсионера:

- Пожизненная оплата раз в месяц – если размер накопительной пенсии составляет 5 % и больше от общего размера страховой. Рассчитывают размер выплат делением общей накопленной суммы на 252 месяца.

- Единовременная выплата раз в 5 лет – если пенсионеру уже назначена и выплачивается пенсия по старости, а сумма накоплений меньше 5 % от страховой пенсии.

- Срочная выплата в течение определенного времени, которое пенсионер указал в своем заявлении – не меньше, чем за 120 месяцев (10 лет).

Пожизненная пенсия делится на 21 год, исходя из средней продолжительности жизни.

Особенности начисления людям, родившимся до 1967

Для людей, родившихся до 1967 года существует особый порядок начисления пособия. Регулярное денежное пособие могут оформить люди, которые попадают в одну из этих категорий:

- Представители сильного пола не старше 1953 года рождения и женщины, рожденные не раньше 1957 года, которые в период с 2002 – 2004 год были оформлены на работу по трудовому договору, и их работодатель вносил соответствующие страховые взносы.

- Лица, добровольно вносившие средства для образования пенсионных сбережений.

Таким образом, получать дополнительные пенсионные выплаты могут люди, имеющие сбережения в государственном внебюджетном фонде Российской Федерации (или негосударственных фондах). Рассмотрим на примере, как определяется размер дополнительных денежных поступлений.

Гражданка Манькова Ольга Николаевна, рожденная в 1960 году, в период с 2002 по 2004 год была официально трудоустроена. Согласно существующему тогда нормативно-правовому акту, работодатель ежемесячно перечислял 6% от заработной платы Ольги в ПФР. Также гражданка добровольно вносила собственные средства. В итоге сумма сбережений Ольги Николаевны составила 118 818 рублей.

Согласно закону, объем накопительных пенсионных выплат определяется делением суммы имеющихся сбережений на число месяцев возможного периода выдачи пособия (в 2020 году это число составляет 246 месяцев).

Таким образом: 118 818/246 = 483 рубля.

Объем гарантированной государством ежемесячной выплаты гражданки Маньковой составляет 7 140 рублей. Суммируем два вида пенсии: 7140+483=7 623 – это размер ежемесячных денежных поступлений.

Разделив накопительную составляющую ежемесячного дохода на общий объем пенсии и умножив на 100%, узнаем процентное отношение двух видов пенсий: 483/7 623*100=6,3%.

Согласно закону, такая пенсия будет выплачиваться ежемесячно. Получить всю сумму единовременно невозможно, так как процентное соотношение превышает 5%.

Где можно узнать сумму и как она меняется с возрастом?

Количество сбережений на лицевом счете можно узнать в личном кабинете Единого портала государственных услуг или в отделении сбербанка.

Чтобы узнать количество накопленных сбережений в личном кабинете, необходимо:

- Пройти авторизацию на сайте.

-

Ввести необходимые данные из документа, удостоверяющего личность, и номер лицевого счета, содержащегося в ССОПС.

- Перейти на вкладку «Пенсионные накопления».

Также можно заполнить специальное заявление в отделении Сбербанка, после чего данные о сбережениях появятся в личном кабинете на официальном сайте банка.

Если человек, обладающий правом на получение пенсии, не подает заявление в пенсионный фонд и не обналичивает сбережения, предполагаемый период выплаты пособия постепенно сокращается. Чем меньше этот период, тем большая сумма будет выплачиваться каждый месяц. Однако следует помнить, что ожидаемый период должен превышать 168 месяцев.

Выбор программы НПФ

В НПФ Сбербанка можно оформить следующие виды договоров:

- ОПС – договор обязательного пенсионного страхования.

- ИПП – индивидуальный пенсионный план.

- КПП – коллективный пенсионный план.

Размер негосударственной пенсии в Сбербанке будет зависеть от доходов страхователя, самого фонда и выбранной программы. На сайте НПФ и Сбербанка есть калькулятор расчета пенсии. С помощью него страхователь может рассчитать, каким будет его негосударственная пенсия при достижении определенного возраста. Расчет на калькуляторе – бесплатный.

Обязательное пенсионное страхование

ОПС – это договор обязательного пенсионного страхования. Он предусматривает возможность перевести 6% накопительной части в негосударственную организацию. Одной из таких компаний является НПФ Сбербанка.

До 2014 года накопления переводились на счета частных фирм и индексировались в зависимости от их доходности. Но с 1 января 2014 года все 22% пенсионных отчислений автоматически перечисляются в страховую часть из-за моратория Правительства РФ. То есть, в НПФ Сбербанка в 2020 году индексируются те накопления, которые страхователи успели накопить до введения моратория. До введения моратория накопительную часть пенсии вместе со страховой перечислял работодатель.

Оформление ОПС через «Госуслуги»

В 2020 году оформить ОПС можно только через «Госуслуги» или отделения Пенсионного фонда России. Перейти в НПФ Сбербанка в банковских филиалах с 1 января 2019 года невозможно. Чтобы оформить заявление через «Госуслуги», необходимо:

- Войти в систему.

- Перейти на вкладку «Услуги».

- Выбрать «Пенсия, пособия и льготы».

- Нажать на вкладку «Установление пенсии».

- Выбрать «Перевод с одной пенсии на другую».

- Нажать на «Личное посещение ПФР» (если нет электронной подписи) или «Электронная услуга» (при наличии ЭЦП).

Переход в негосударственный фонд в ПФР

При переходе в НПФ через отделения ПФР России требуется взять с собой паспорт и СНИЛС. На сайте ПФР или через «Госуслуги» можно записаться на прием онлайн (например, по талону «Перевод с одной пенсии на другую»).

В ПФР клиенту необходимо оформить заявление на перевод накопительной части пенсии в Сбербанк. Услуга предоставляется бесплатно. Для перехода в НПФ из государственного фонда требуется внести свои данные в анкете, расписаться в договоре о переходе в сбербанковский фонд, а также подтвердить операцию спустя 2-3 дня, ответив на звонок из ПФР.

Сотрудники госфонда проверяют все заявление о переводе накопительной части пенсии в частные финансовые компании. Если страхователь не подтвердит свои намерения перейти в НПФ, в заявлении будет отказано.

Узнать о состоянии своего договора можно по телефону горячей линии НПФ Сбербанка: 8(800)555-55-50 (или по номеру 900). Линия поддержки работает круглосуточно. Для получения точных данных о состоянии договора клиентам фонда необходимо пройти идентификацию: назвать ФИО, номер СНИЛС (он же номер договора), паспортные данные. В случае отказа от предоставления личных данных в получении сведений о состоянии лицевого счета будет отказано.

Индивидуальный пенсионный план

В отличие от ОПС, формированием индивидуального пенсионного плана страхователь занимается самостоятельно, независимо от работодателя. Клиент НПФ Сбербанка сам выбирает периодичность взносов и их величину.

Чтобы оформить ИПП, необходимо:

- прийти в офис банка и написать соответствующее заявление;

- обратиться в филиал негосударственного фонда в Москве;

- заполнить заявку на сайте Сбербанка или в личном кабинете.

Быстрее всего оформить индивидуальный план онлайн, в личном кабинете. Для этого требуется:

- Войти в личный кабинет.

- Перейти на вкладку ИПП на главной странице фонда и нажать кнопку «Оформить».

- Заполнить данные.

- Оплатить не менее 1500 рублей.

- Выбрать условия взносов (сумма, периодичность).

- Подтвердить соглашение.

Минимальный срок оформления ИПП составляет 5 лет. По истечении этого срока, если ИПП не был расторгнут, соглашение продляется на тот же период.

Корпоративные пенсионные программы

КПП – особый вид договора, который работодатель оформляет для себя и своих сотрудников. В рамках этого соглашения можно заключить коллективный страховой план для каждого работника фирмы. Отличие между ИПП и КПП в том, что по индивидуальному пенсионному плану взносы оплачивает сам страхователь, а при подписании договора КПП – работодатель.

Чтобы узнать сумму накоплений по коллективному тарифному плану, необходимо войти в личный кабинет страхователя. В случае увольнения с работы корпоративный договор с конкретным работником расторгается.

Как насчитывается пенсия на сегодняшний день

Для граждан старше 50 лет расчет пенсии для родившихся до 1967 г. выполняется особым образом. Сумма состоит из обязательной фиксированной государственной части и страховой. Величина будет зависть от следующих факторов:

- возраста человека;

- количества отработанных лет, профессии;

- от размера получаемой заработной платы.

Порядок расчета пенсии для родившихся до 1967 г. зависит от таких факторов:

- Является ли человек участником программы софинасирования. Софинсирование – это поддержка государства в виде дополнительных начислений к компенсациям по старости, позволяющим гражданину увеличить личные взносы на свою будущую накопительную долю. В софинансировании могут участвовать несколько сторон: сам гражданин, государство (это является делом добровольным и осуществляется на основании заявления), работодатель (это необязательно, но многие предприятия это считают дополнительной мотивацией в рамках предоставляемого им социального пакета)

- Совершает ли гражданин регулярные платежи в счет накопительной части будущей компенсации.

Нормативно-правовая база

Расчет пенсии для родившихся до 1967 г. регулируется федеральным законодательством 400-ФЗ от 28 декабря 2013 г. В данном законе рассматриваются аспекты расчета страховой части. Предусматриваются следующие виды страховых пенсий: страховая по старости, страховая по инвалидности, страховая по случаю потери кормильца. К нормативно-правовой базе можно отнести и федеральный закон 173-ФЗ «О трудовых пенсиях», в котором тоже можно ознакомиться с аспектами пенсионных выплат.

Общий порядок расчета пенсионных выплат

Чтобы гражданин мог рассчитывать на получение пособия по страховой части, у будущего пенсионера должны быть соблюдены такие условия:

- Мужчины могут рассчитывать на компенсацию в возрасте 60 лет, женщины – в возрасте 55 лет (некоторые категории людей могут обратиться за получением компенсации по старости до наступления данного возраста).

- Страховой стаж должен быть не менее 15 лет.

- Важны индивидуальные коэффициенты, по которым можно рассчитать пенсию по ИПК. За каждый период трудового стажа человеку начисляется определенный балл (коэффициент). Сумма их должна быть не менее 30.

Если нужно произвести расчет пенсии для родившихся до 1967 г., каждое условие необходимо рассмотреть отдельно. Трудовая компенсация по старости назначается людям, достигшим возраста: для мужчин – 60 лет, для женщин – 55 лет. Есть определенные категории граждан, которые могут рассчитывать на досрочный выход, на заслуженный отдых. К ним относятся:

- граждане, которые трудились в определенных условиях (вредных и т.п.);

- имеющие определенные специальности и должности;

- имеющие определенный стаж работы, трудовой или страховой.

К таким можно отнести:

- лиц, работавших в подземных сооружениях или в цехах с повышенными температурами, с особо тяжелыми условиями работы;

- женщин, трудившихся с высокой интенсивностью или управлявших тяжелой техникой;

- железнодорожников;

- геологоразведчиков, поисковиков;

- рабочих морских и речных судов;

- горнорабочих;

- работников авиационной отрасли;

- спасателей;

- педагогов;

- медиков, работающих с населением.

Есть и другие категории людей, которые смогут получить пенсионное обеспечение досрочно:

- многодетные матери с пятью детьми, или от двух и более, трудившиеся в условиях Крайнего Севера;

- инвалиды по зрению или получившие травму в результате боевых действий.

К досрочным компенсациям можно отнести льготный тип пенсии, который могут получить следующие группы граждан:

- Если их деятельность была связана с тяжелым физическим трудом или работой в неблагоприятных условиях.

- Если работа выполнялась в условиях Крайнего Севера или в местности, приравненной к таким же.

- Если в условия работы включался определенный срок выполнения, после которого независимо от возраста наступало время выхода на заслуженный отдых.

На страховую долю могут рассчитывать люди, занимающиеся воспитанием детей в одиночку. Если у единственного кормильца имелся определенный срок работы, то страховая доля тоже начисляется. Чтобы оформить любой вид выплат по старости, нужно подтвердить, что кормилец отсутствует или умер, предоставив свидетельство о смерти или решение суда о признании безвестно отсутствующим.

Что можно сделать, чтобы увеличить накопления

Некоторое время назад увеличить сумму персональных накоплений к пенсии можно было несколькими способами. Один из них — программа софинансирования. С ее помощью взнос вкладчика вдвое увеличивался государством. Размер вкладов ограничивался суммами от 2 до 12 тыс. рублей в год. В 2020 году схема продолжает работать, но только для тех, кто успел стать участником программы до конца 2015 г.

Гражданам оставили единственную возможность увеличить пенсионный капитал. Это заключение договора с одним из НПФ. Большинство НПФ предлагают разработку индивидуального пенсионного плана. Смысл заключается в том, что вкладчик ежемесячно отчисляет определенную сумму, продолжает так поступать в течение нескольких лет. Негосударственный фонд использует средства для инвестиций в доходные финансовые инструменты. Когда срок договора закончится, на персональном счете вкладчика соберется определенная сумма, которую можно тратить по усмотрению. Доход можно получить весь целиком или договориться о регулярных выплатах в уменьшенных суммах, чтобы получать стабильный доход в течение нескольких лет, а иногда и пожизненно.

СПРАВКА! Пенсионные накопления, на которые гражданин делает взносы добровольно, сопровождаются налоговым вычетом 13% от суммы. Скидка действует для сумм размером менее 15,6 тыс. рублей в год.

Чтобы увеличить сумму будущей пенсии, нужно внимательно выбирать управляющую компанию или негосударственный фонд. Если текущий выбор не устраивает, раз в год разрешается сменить фонд. Чересчур долго перебирать фонды не рекомендуется, поскольку при переходе из одного в другой чаще, чем 1 раз в 5 лет, доход от инвестиций теряется. Каждые 5 лет в фондах сохраняется полученная прибыль, после чего можно по необходимости перевести свой капитал другому фонду.

ВАЖНО! Детальная информация о компаниях, которым не страшно доверить хранение и приумножение капитала, есть на сайте ЦБ РФ. Здесь же перечислены компании, у которых отозвана лицензия

При выборе НПФ нужно отталкиваться от значимых критериев: наличия лицензии ЦБ России, рейтингов независимых агентств. Дополнительно не помешает изучить в открытых источниках результаты инвестирования в выбранной компании за 5 последних лет. Долгосрочная перспектива – то, что ожидает деньги вкладчика, поэтому работу пенсионных фондов нужно рассматривать с точки зрения длительных взаимовыгодных отношений, стабильных результатов.

При выборе между государственными и частными пенсионными фондами следует оценить преимущества и недостатки каждого варианта. Негосударственные фонды быстрее и легче подстраиваются под изменчивые условия экономики. Преимущество ПФР заключается в свободе выбора управляющей компании.

Пенсионные накопления — порой единственный источник дохода для пожилых людей. Правильный выбор в пользу системы социального страхования гарантирует стабильный доход в старости.

Пенсия как наследство: что к чему

Прежде, чем разбираться, как получить накопительную часть пенсии умершего родственника, следует выяснить, какие типы и виды начислений вообще могут быть переданы по наследству. На данное время законодательно закреплено несколько видов обеспечения для пожилых людей, которые они могут получить при достижении каких-либо условий (возраст, состояние здоровья и прочее). Наиболее популярным видом выплат являются страховые, так как они выплачиваются всем, кто заработал определенный рабочий стаж. Однако такие ежемесячные вливания может получить исключительно сам человек, а после его смерти они полностью прекращаются.

Важно

Страховая пенсия формируется за счет обязательных взносов, отчисляемых работодателем за работника ежемесячно. Накопительное обеспечение таковым не является, а складывается сумма из добровольных выплат будущего получателя на индивидуальный счет. Получить накопительную часть пенсии умершего имеют право, как прямые родственники первой линии, так и иные наследователи по закону.

Как образуется накопительная часть пенсии

Согласно Федеральным законам, за номерами 400, а также 424, общие отчисления с заработной платы каждого работающего человека не могут превышать 22% от общей суммы, без вычета налогов. При формировании только страховой выплаты, 16% пойдет на «страховку», а оставшиеся шесть – на создание ФВ. Все средства, которые поступают в бюджет ПФ РФ идут сразу же на оплату пособий и помощи настоящим пенсионерам.

В случае с накопительными взносами дело обстоит несколько иначе. 10% в данном случае идет на «страховку», 6% уходит на фиксированную выплату, а вот оставшиеся шесть как раз и пойдут на личный счет, чтобы впоследствии стать накоплениями. У такой части обеспечения имеются некоторые особенности, которые не помешает узнать, прежде, чем начинать разбираться, как получить накопительную пенсию за умершего родственника.

- Такого рода отчисления не входят в перечень обязательных действий, то есть от их реализации можно отказаться.

- Средства со счетов могут быть инвестированы в разнообразные проекты, как с ведома самого владельца, так и без его согласия, если они переданы в ведение управляющей компании.

- Накопительную пенсию умершего лица можно передать в наследство и даже написать завещание, что значительно облегчит им получение средств впоследствии.

Распорядиться таким счетом любой человек может по-своему, разместить в государственном или негосударственном пенсионном фонде, отдать управляющей компании для инвестирования в прибыльные проекты или же просто заморозить до лучших времен. Накопления никак не зависят от времени работы, то есть от трудового или страхового стажа. Более подробно о том, что такое накопительная пенсия и что с ней делать, уже есть статья на нашем сайте, вы можете ее прочесть и разобраться в деталях.

Пенсионные выплаты в своей накопительной части формируются из определённых денежных сумм:

- собственные деньги, внесённые по воле гражданина;

- материнский капитал (женщины);

- инвестиционный процент, полученный от участия в различных программах;

- взносы, отчисляемые из заработной платы по месту работы.

Здесь нужно разъяснить, что четвёртый пункт действителен только для тех, кто родился раньше 1967 г. Эти граждане до 2015 г. могли сделать выбор, куда направить взносы, отчисляемые работодателем – полностью на страховую часть пенсии или в определённой части накапливать их на счёте.

А вот те, кто родился позднее 1967 г., формировать эти пенсионные накопления могут только самостоятельно. Таким образом, гражданин может сделать это за счёт личных финансов или других сумм, к примеру, единовременной выплаты матери на второго и последующего детей.

Как установить факт накоплений

Иногда случается так, что наследники покойного просто не знают, имелись ли у него накопления, помимо стандартной страховой пенсии, а тем более, где они находятся и как добиться, чтобы без проблем получить накопительную часть пенсии умершего отца или мужа. Для начала стоит поднять архивы погибшего лица, если они имеют место и хорошенько изучить все бумаги, именно там, скорее всего, хранится договор (контракт) с НПФ, УК или ГУК, выписка с лицевого счета, либо договор про перевод накопительной части в том или ином направлении.

Если же ничего подобного не обнаружилось, есть смысл обратиться в ПФ РФ, где точно имеется хоть какая-нибудь информация. Фонд хранит все сведения о том, что человек делает со своими средствами, куда переводит, или когда снимает. Потому, составив правильный запрос, можно отыскать «концы» и получить четкую и достоверную информацию из первых рук, что регулируется Постановлениями Правительства номер 710 и 711.

Как получить накопительную часть пенсии: оформление документов

Получение накопительной части пенсионных выплат не происходит автоматически после возникновения у гражданина соответствующего права. Большинство аспектов взаимодействия с ПФР и НПФ носит заявительный характер, поэтому при обращении в целях получения денежного содержания заявителю следует, кроме прочего, подтвердить наличие этого права. Подтверждение происходит за счет предоставления необходимых документов.

Ниже приведен примерный перечень необходимых бумаг, которые следует предоставлять при обращении за пенсией накопительного вида:

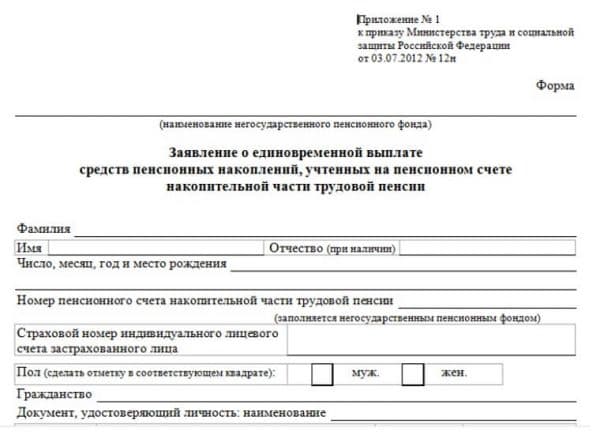

- Заявление. Заявление, как правило, является типовым и выдается непосредственно в учреждении в момент обращения.

Образец заявления:

- Документ, при помощи которого можно идентифицировать личность заявителя. Как правило, им выступает паспорт.

- Трудовая книжка. Является основной бумагой, подтверждающий стаж, периоды и характер трудовой деятельностью работника в течение всей его жизни.

- СНИЛС. При наличии.

- Договор. Если денежные средства будут выплачивать из НПФ.

Справка! Если документы подает не сам будущий пенсионер, а его представитель, то последний в обязательном порядке должен иметь доверенность, которая удостоверена нотариально.

Куда обращаться

Для назначения накопительной пенсии следует обращаться в то учреждение, в котором и размещены накопленные средства.

Если это ПФР, то следует прийти на прием в отделение пенсионного фонда по району, где будущий пенсионер зарегистрирован.

Если же имеется действующий договор с НПФ, то и обращаться нужно в ближайший офис негосударственного фонда.

Сроки

Действующее законодательство не определяет конкретных требований к тому, когда необходимо обращаться за накопительной пенсией. Это можно сделать как в момент подачи документов для назначения пенсии страховой, так и позже. Кроме этого, заявить о своем праве можно и до наступления возраста выхода на пенсию, но не раньше чем за месяц до этого.

НПФ обязан рассмотреть заявление в течение 10 дней, после чего принять решение о начале выплат или об отказе в их начислении. В исключительных случаях этот срок может быть продлен.

Определение

Страховые выплаты — это накопления, которые лежат на банковском счете пенсионера, а выплачиваются они одним из способов. Способ выбирается самим гражданином, получателем пенсии, к нему также предъявляются некоторые требования. Накопления можно получать ежемесячно определенной суммой, а можно получить единовременную выплату всех накоплений.

Единовременная выплата накоплений – это выплата всей суммы накопленных страховых отчислений единоразово.

Внимание! Если человек выбирает выплату средств ежемесячно и до того момента, как средства закончатся умирает, то право получать эти деньги переходит к наследникам умершего или к его ближайшим родственникам