Как закрыть кредитную карту тинькофф банка через личный кабинет

Содержание:

- Ошибки, допускаемые заемщиками при закрытии кредитной карточки

- Причины отказа

- Блокировка неактивированной дебетовой карты Тинькофф

- Можно ли аннулировать карту до ее активации

- Пошаговая инструкция

- «Подводные камни» при закрытии карты

- Как закрыть «кредитку»

- Документы для закрытия расчетного счета

- Способы закрытия дебетовой карты от Тинькофф

- Условия обслуживания и тарифы

- Что нужно знать, чтобы закрыть счет?

- Алгоритм действий

- Как закрыть расчетный счет ООО?

- Этапы закрытия кредитной карты Тинькофф

Ошибки, допускаемые заемщиками при закрытии кредитной карточки

Неправильные действия заемщиков при закрытии кредитной карты приводят к тому, что кредитка остается активной. А это приводит к дополнительным расходам.

Действия должников, являющиеся неправильными:

- Заемщик в полном объеме возвращает задолженность, и прекращает использовать кредитку. Банковское учреждение, не получив отказа заемщика от кредитной карты, списывает со счета оплату за годовое обслуживание карточки, а так же за все подключенные услуги. Образуется долг, который заемщик не оплачивает. Со временем, на просрочки начисляются штрафы. Возникает крупный долг, который заемщик должен выплатить банку, несмотря на то, что кредиткой не пользовался вообще. Еще одна деталь – данные кредитки могут попасть в руки мошенников. В этом случае банк может списать долг, однако фак мошенничества со стороны третьих лиц придется долго доказывать. На это нужно потратить время и приложить определенные усилия. Чтобы подобного не случилось, следует заблокировать карточку. При блокировке списать деньги со счета невозможно.

- Заемщик прекращает платить по кредитной карте и пускает ситуацию на самотек. Таких должников ждет судебное разбирательство и принудительное взыскание долга. Начинают работать коллекторские компании, а затем судебные приставы. Как правило, изымается имущество заемщика, способное покрыть сумму задолженности. Итого становится попадание в черный список банков. Такие клиенты уже не могут оформить кредит ни в одном банковском учреждении страны.

Месячный срок закрытия карточки установлен неспроста. В течение того времени финансовая организация внимательно изучает кредитную историю заемщика.

Банки не хотят терять благонадежных клиентов, поэтому всячески пытаются удержать их.

Заемщику могут предложить снижение процентной ставки по карте, увеличить кредитный лимит, частично компенсировать оплату услуг. Об этом свидетельствуют многочисленные отзывы клиентов Тинькофф в сети.

Если заемщик точно решил закрыть карту Тинькофф, ему следует не поддаваться уговорам и ждать окончательного закрытия счета.

Причины отказа

Банковская организация не может препятствовать расторжению договора по желанию клиента. Законными основаниями отказа на 2020 г. выступают:

- наличие задолженностей;

- арест по судебному решению;

- невыполненные кредитные обязательства.

Закрытие арестованного расчетного счета невозможно до устранения запрета. Когда арест снимают, автоматически проводятся разрешенные платежи, отправителям возвращаются деньги. Отчетная документация хранится у финансовой организации.

При блокировке закрытие также невозможно. Операции останавливаются по инициативе ИФНС при неуплате взносов или из-за отсутствия декларации. После выполнения требований госорганов блокировка снимается, учетная запись закрывается.

Сложности возникают из-за блокировок, связанных с законом№115-ФЗ. Когда клиент подает запрашиваемые документы и выполняет выставленные требования, а счет остается заблокированным, проблему разбирают в судебном порядке. Если удастся доказать чистоту финансовых операций, банк разблокирует и закроет счет, возместит полученные убытки.

Блокировка неактивированной дебетовой карты Тинькофф

Если расчетная карта была оформлена и получена, но в силу разных обстоятельств, не была даже активирована, от нее можно отказаться. Разрезать ее пополам недостаточно для блокировки, как многие считают.

Неактивная карта аннулируется таким же образом, как и активная, но значительно быстрее. Ведь первый этап — вывод денег с карты можно пропустить, так как баланс неактивированной карты нулевой и долгов на ней быть не может.

Требуется только одно, связаться с сотрудниками банка любым способом, на эффективности и оперативности это никак не скажется. Отвечая на вопросы и следуя рекомендациям специалиста можно быть уверенным, что договор будет расторгнут в текущие сутки.

Можно ли аннулировать карту до ее активации

Когда заявление на выпуск кредитки банка Тинькофф одобрено, карта доставлена, но не активирована, отказ от нее для клиента возможен.

До активации карты договор на банковское обслуживание не вступил в силу, поэтому можно отказаться от нее по телефону словесно и вернуть.

Следует позвонить на номер горячей линии 8 800 333 77 73 и сообщить оператору о намерении аннулировать кредитку, а также отменить встречу с банковским сотрудником.

Беспокоиться о том, что выпущенной картой на ваше имя смогут воспользоваться преступники, не стоит, т.к. она не была активирована, а значит договор с банком не был заключен.

Активированная пластиковая карта с суммой лимита — это носитель, который прикрепляется к банковскому счету, как ключ. Если ее разрезать и выбросить — обязательства перед банком по закрытию и обслуживанию счета все равно останутся.

При желании навсегда от нее избавиться нужно в первую очередь заблокировать «пластик» и закрыть счет. Чтобы отказаться от банковской дебетовой или кредитной карты, нужно пройти всю процедуру закрытия.

Следует закрывать все имеющиеся банковские счета, которые не используются. В том числе можно закрыть дебетовые карты Тинькофф банка, чтобы избежать неприятностей и разбирательств с финансовой организацией.

Пошаговая инструкция

Мы подготовил подробный план блокировки карты. Серьезно отнеситесь к процедуре блокировки карты, так как если закрыть ее не удастся, это может привести к возникновению задолженности.

1. Полностью погасите имеющуюся задолженность на карте

Кредитная карта — это лишь инструмент для доступа к банковскому счету. Таким образом, если вы уничтожите саму карту или просто выбросите ее, банковский счет, на котором размещены предоставленные банком средства и информация по состоянию задолженности, не аннулируется.

Сначала следует оплатить долг. Выяснить сумму задолженности можно обратившись в службу поддержки либо в личном кабинете на сайте или в мобильном приложении.

Сумма, которая отображается в личном кабинете или мобильном банке может не совпадать с реальной задолженностью, поскольку не всегда учитывает плату за отдельные услуги или годовое обслуживание. Поэтому целесообразно удостовериться, связавшись с оператором.

Оплатить задолженность можно следующими способами:

- Перевод с карты. С карты Тинькофф это будет бесплатно, при оплате с карт других банков скорее всего снимут комиссию, размер которой можно уточнить в самом банке.

- Наличными через терминал, почтовые отделения или салоны связи.

- Банковским переводом на сайте или в отделении банка.

После оплаты лучше убедиться в полном погашении долга, обратившись в службу поддержки.

2. Если нет долга, то снимите все личные средства (не кредитные)

Обычно кредитные карты применяются для совершения покупок или оплаты услуг, а для пополнения счета и снятия наличных используются дебетовые карты.

Однако, если вы размещали собственные денежные средства, иными словами, в данный момент на кредитной карте есть ваши деньги, сверх предоставленного банком лимита, то перед закрытием карты не забудьте их забрать обратно. Снятие наличных с кредитки в банкомате запросит комиссию или же установленный процент от снимаемой суммы, поэтому лучше на эти деньги совершить покупку или подать заявление на возврат денежных средств на другую карту или банковский счет.

3. Отключите смс-оповещение

Существует множество операций по сопровождению клиента: смс-оповещение, рассылки, страхование и прочие неявные услуги, о подключении которых легко забыть. Однако за их предоставление также начисляются пусть и небольшие суммы, но достаточные для того, чтобы это помешало закрытию карты.

- Для отключения услуг и подписок заходим в личный кабинет, выбираем вкладку “Управление услугами”, далее напротив каждой из них устанавливаем флажок «Отключено».

- Опция отключения смс-оповещения находится в разделе “Настройки”.

Выполнив самостоятельно отключение всех услуг, свяжитесь с оператором и удостоверьтесь, что отключили все опции в полном объеме.

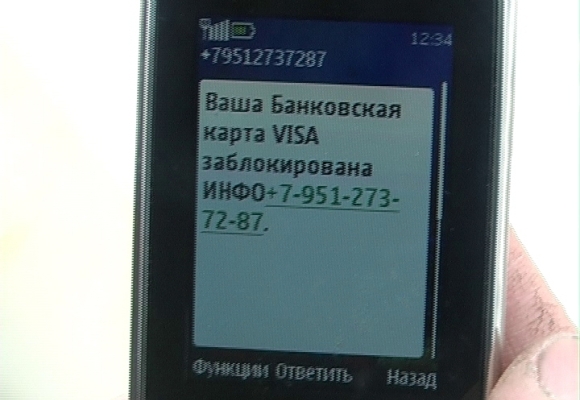

Вы погасили задолженность, отключили мобильный банк и задумались оставить карту на всякий случай, “просто, чтобы была”. Однако, не рекомендуется так поступать, потому что реквизиты карты могут попасть к злоумышленникам. В отсутствии смс-оповещений вы не сразу узнаете, что с вашим счетом происходит какая-то активность, что может привести к значительным убыткам. Поэтому следующим шагом необходимо выполнить блокировку карты.

4. Блокируем карту (варианты как заблокировать карту, короткие инструкции)

Заблокировать карту можно тремя способами:

- В Личном кабинете на сайте или в мобильном приложении: выбираем карту, заходим во вкладку “Действия”, нажимаем на кнопку “Заблокировать карту”.

- Через смс: отправляем сообщение на номер 2273 с текстом: Block + последние 4 цифры номера вашей карты.

- Обратившись в службу поддержки банка по номеру 8-800-333-77-73.

5. Расторжение договора (обязательно убедиться в расторжении договора).

На рассмотрение заявления и аннулирование карты у банка есть 30 дней, в то же время и у вас есть точно такой же срок, чтобы отозвать своё решение о блокировке.

По истечении данного периода банк должен уведомить вас о расторжении договора. Если этого не произошло обязательно свяжитесь с клиентской службой с требованием направить вам справку о расторжении договора и закрытии счета.

Уведомление должно быть направлено почтой на бумажном носителе, иметь печать и подпись, а также продублировано в электронном виде. Такая справка будет гарантировать вам защиту в случае возникновения в дальнейшем претензий со стороны банка.

После закрытия карту лучше уничтожить физически, например, воспользовавшись ножницами.

«Подводные камни» при закрытии карты

Пластик очень просто получить. Учреждение, в отличие от других игроков банковского сектора предлагает оформить карту лицам от 18 лет. Пластик имеет увеличенный лимит и достаточно выгодные условия на снятие денег. Но существуют и прочие аспекты работы с организацией, которые заемщики не всегда вычитывают в договоре.

Основные трудности, с которыми практически в обязательном порядке сталкивается каждый клиент:

- 30-дневный период закрытия, за который начисляется дополнительная переплата и комиссии;

- практическая недоступность личного контакта с сотрудниками банка для получения заявления о прекращении пользования услугами;

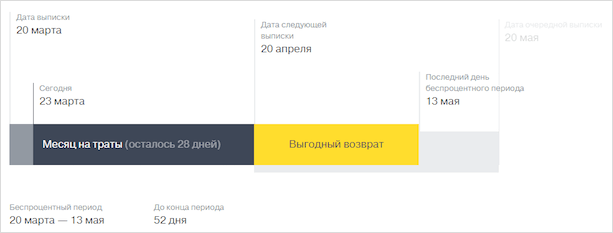

- льготный период составляет 50 дней, но он заканчивается, как только снимаются наличные;

- снятие наличных облагается большой комиссией (300-400 руб. + около 3% за снятие);

- если снимаются наличные, то процентная ставка меняется с 24,8% на 33% годовых, а, следовательно, значительно увеличивается и ежемесячный платеж;

- при просрочке начисляются космические штрафы – 590 руб. в сутки + процент от просроченного платежа.

Если банк назначил большую сумму переплаты, то специалистам нужно напомнить о нововведении в Закон «О банковской деятельности», которое касается ограничения переплаты. Так, сумма штрафных санкций не может превышать сумму основного долга более чем в 4 раза. Если банк отказывается списывать лишние средства, то можно обратиться в суд.

Поскольку сервис полностью автоматизирован, а у банка имеются проблемы с зачислением денег, то штрафы за просрочку – очень частое явление. Так, попытавшись аннулировать отношения и заплатив нужную сумму (даже посчитанную сотрудником банка), через пару дней можно узнать, что деньги не только не зачислились, но и сумма долга возросла на пару тысяч рублей.

Но пока не закрыт карточный счет, уничтожение инструмента ничего не значит: переплата продолжает начисляться. Пользуясь услугами Тинькофф, нужно внимательно следить за исполнением обязательств, которые можно уточнить в договоре.

Таким образом, закрытие карты в Тинькофф – достаточно сложный процесс. Отзывы свидетельствуют о том, что организация закрывает счет, только по исключительному требованию клиента.

Закрытие счета в Тинькофф

Закрытие счета в Тинькофф

Как закрыть «кредитку»

Вопрос, как отказаться от карты, если «Тинькофф банк» работает исключительно дистанционно, является резонным. У банка нет отделений и банкоматов, кроме главного офиса в Москве. Есть бумага, в которой подробно описано, как правильно отказаться от кредитной карты. При активации карточки заключается договор с банком. В одном из пунктов этого договора можно подробно узнать условия обслуживания карт. Это соглашение можно скачать на официальном сайте банка. В связи с тем, что у финансового учреждения нет отделений, то деактивация карты происходит исключительно на расстоянии. Для того чтобы отказаться от кредитной карты «Тинькофф», необходимо следовать простой инструкции.

Оплата долгов

Прежде чем закрыть карту банка, надо оплатить все долги по ней. Узнать о сумме задолженности можно в интернет-банке либо у оператора организации. При погашении задолженности это не значит, что клиент полностью расплатился с банком и ничего не должен. Банк может начать доначислять проценты за пользование кредитными деньгами. В эту сумму может быть включена плата за услугу СМС-информирования. Но оператор организации обязательно должен оповестить об этом клиента банка. Рекомендуется после погашения своей задолженности заблокировать кредитку, если не планируется больше ею пользоваться. Также после блокировки карты мошенники не смогут ею воспользоваться.

Рекомендуется отказаться от услуги СМС-информирования. Эта услуга стоит 59 рублей в месяц, независимо от того, пользуется ею клиент или нет. Следить за своими расходами можно в интернет-банке бесплатно.

Если заемщик перечислил банку лишние деньги, то организация обязана вернуть средства обратно клиенту любым удобным способом. Клиент самостоятельно должен указать вариант перевода. Банк имеет право снять комиссию в размере 2% от суммы перевода. Комиссия будет не менее 90 рублей, но не больше суммы всего перевода.

Уведомление банка

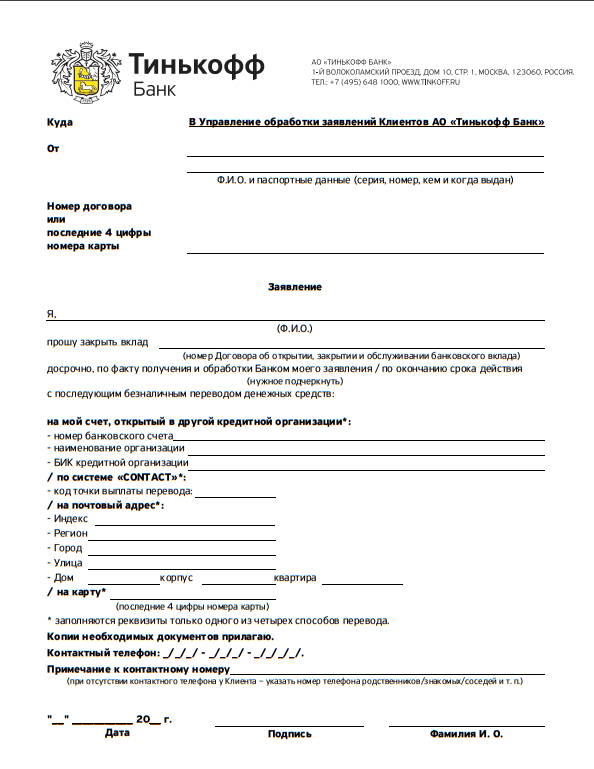

За один календарный месяц заемщик обязательно должен уведомить банк о том, что «кредитка» будет закрыта, и договор аннулирован. Сделать это можно, написав письмо в банк. Намного проще позвонить на горячую линию по номеру 8 (800) 555- 10- 10. Если клиент передумал закрывать свою карту, то он может отозвать заявление.

Возврат карты

Клиент может вернуть свою карточку банку, но обычно этого не требуют. После ее закрытия она становится ненужной и бесполезной. Не рекомендуется после закрытия карты в течение месяца выбрасывать ее или разрезать. Если по истечении этого срока от банка не последует никаких заявлений, то ее можно ликвидировать.

Удостовериться в закрытии

Клиент обязательно должен удостовериться в том, что его карта действительно закрыта. Это можно сделать, позвонив оператору на горячую линию или посмотрев информацию в интернет-банке. В этом случае у карточки будет статус «закрыта». Можно запросить в банке справку о закрытии, которая будет отправлена почтой. В справке также будет указано, что задолженность отсутствует. На ней обязательно должна быть мокрая печать.

Документы для закрытия расчетного счета

Чаще всего нужные документы находятся в банке, потому что они сохранились в компании при подключении РКО. Но бывают моменты, когда необходимы и другие документы.

Советуем заблаговременно позаботиться об этом и собрать следующий пакет документов:

- приказ о том, что расчетный счет закрывается;

- выписка из реестра для юридического лица, которая получена меньше месяца назад;

- подготовьте протокол или решение учредителя;

-

документы, которые подтверждают, что были внесены изменения в Чековая книжка

Чековая книжка – сшитые листы чеков, которые выдаёт банк клиенту, имеющему расчётный счёт. Чековая книжка выдаётся для получения наличных денежных средств со счёта через кассу банка. Чековая книжка – это бланк строгой отчётности, который должен храниться у главного бухгалтера. Она учитывается на забалансовом счёте 006 “Бланки строгой отчётности”. Чек состоит из двух частей: сам бланк, который передаётся в банк и корешка, который остаётся у организации. Каждый банк устанавливает свой регламент заполнения бланка.‘ class=”wpg-linkify glossary-link wpg-tooltip”>чековая книжка ?

(карта).

Есть случаи, когда компания банкротится и счет закрывается. Процедуру закрытия выполняет конкурсный управляющий. Он должен взять с собой паспорт и копию акта, которая подтверждает назначение на должность.

Индивидуальному предпринимателю нужно только заполнить заявление и передать чековую книжку либо карту.

Способы закрытия дебетовой карты от Тинькофф

Разобравшись с вопросом сохранения средств, приступим к детальному изучению способов для выполнения процедуры закрытия счета. Вам не требуется оформлять письменные заявления, все гораздо проще, а достижение требуемого результата не отнимет много времени. Процедура производится совершенно бесплатно и требует соблюдения пошаговой инструкции.

По телефону

Самый простой способ для расторжения договора обслуживания – связь с квалифицированным специалистом службы обслуживания клиентов оператора. Для этого действует единый номер по всей России 8800-555-777-1 (также предусмотрены и альтернативные варианты, полный список которых можно получить на официальном сайте оператора).

Предварительно подготовьте паспорт: для удостоверения статуса владельца карты потребуется сообщить некоторую информацию. Специалист проверит наличие средств, задолженности и выполнения условий перед банком.

Отправив СМС

Для удобства клиентов также была предусмотрена система SMS-команд, ускоряющая процесс деактивации карты и освобождающая от необходимости прохождения дополнительной процедуры подтверждения. Для этого достаточно:

- Открыть функцию отправки SMS на вашем смартфоне;

- В поле для текста укажите «Блок0000» или «Blok0000», где 0000 – 4 последних цифры вашей карты;

- В качестве получателя сообщения укажите номер 2273>;

- Отправьте SMS и ожидайте получения оповещения об успешном выполнении процедуры.

Дополнительное требование – сообщение должно быть отправлено с номера, который указывался в качестве основного при заключении договора обслуживания.

В приложении

Одной из современных разработок банковской организации выступает функциональное мобильное приложение для смартфонов на базе Android или iOS. Скачать ПО можно с соответствующей страницы официального сайта или маркета. Выполнив установку, вам будет предложено зарегистрировать профиль или пройти процесс авторизации. Правильная работа с системой возможна только при наличии стабильного соединения с интернетом.

Дальнейшие действия строятся следующим образом:

- Пройдите процесс авторизации;

- Найдите список ваших активных пластиковых карт;

- Выберите требуемое дебетовое решение;

- Кликните на пункт «Блокировка»;

- Укажите PIN-код для подтверждения своих действий;

- Сохраните изменения.

Как закрыть дебетовую карту Тинькофф в личном кабинете

Рассматривая как закрыть карту Тинькофф через интернет, аналогичный вышеуказанному порядок действий можно выделить и в личном кабинете, вход в который осуществляется через WEB-интерфейс соответствующей страницы официального сайта. Здесь вам также потребуется:

- Зарегистрироваться или авторизоваться в системе;

- Перейти в раздел действующих дебетовых или кредитных карт;

- Найти кнопку «Закрыть» и нажать на нее;

- Ввести защитный PIN-код и подтвердить свои действия.

В отделении банка

Так как Тинькофф банк обслуживает своих клиентов в режиме онлайн, закрыть карту непосредственно в банковском отделении невозможно. Вышеуказанные способы позволяют значительно быстрее получить желаемый результат и не сопровождаются дополнительными финансовыми отчислениями.

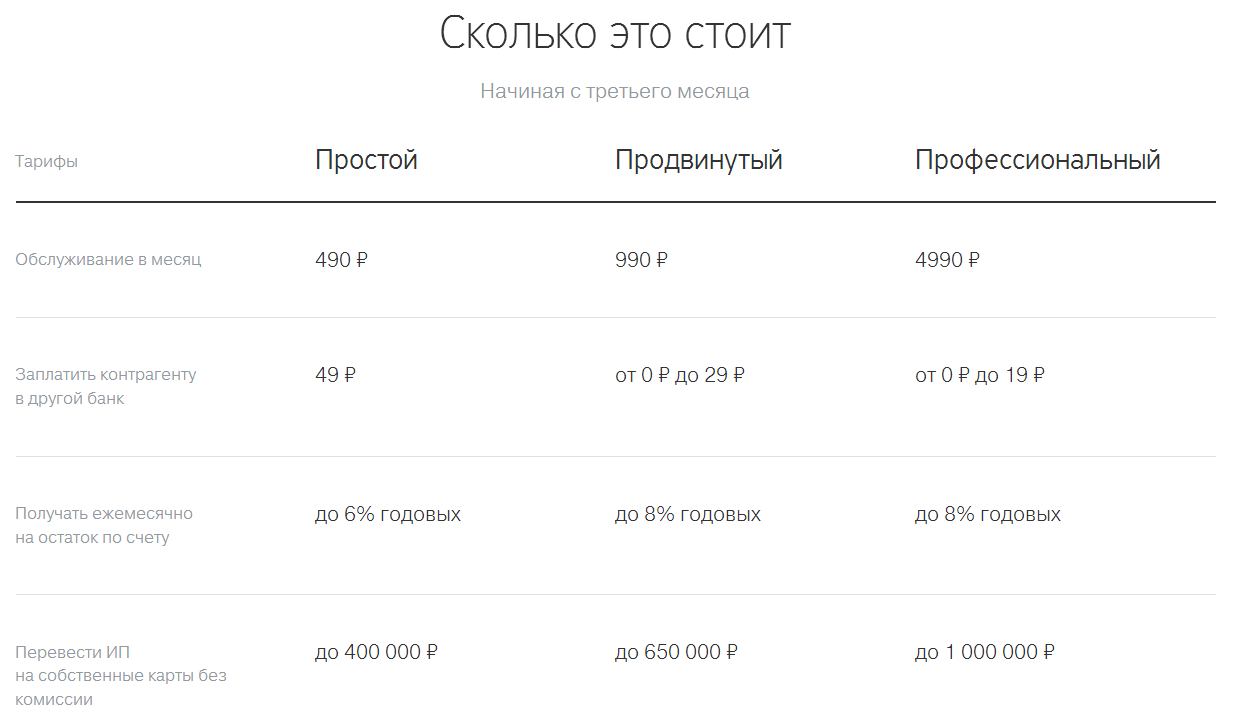

Условия обслуживания и тарифы

Брокер Тинькофф предлагает клиентам 3 тарифных плана для покупки ценных бумаги валюты:

- Инвестор— для разовой торговли на бирже.

- Трейдер. Отличается относительно большой платой за брокерское обслуживание брокерского счета, но маленькой комиссией по торговым операциям.

- Премиум— для брокерских счетов с большим капиталом.

| Инвестор | Трейдер | Премиуму | |

|---|---|---|---|

| Комиссия за сделки | 0,3% | 1. 0,05% базовая комиссия2. 0,025% до закрытия биржи после того, как оборот за день достиг 200 000 рублей | 1. 0,025% базовая комиссия2. От 0,25% до 2% для сделок с внебиржевыми иностранными акциями и ETF |

| Стоимость обслуживания бкс в 2019 | Бесплатно, когда не торгуете и 99 рублей в остальные месяцы. | – Бесплатно, когда не торгуете.– Бесплатно, если у есть Премиальная карта Тинькофф.– Бесплатно, если оборот за прошлый расчетный период превысил 5 млн.– Бесплатно для портфелей от 2 млн.– 290 рублей в остальных случаях. | – Минимальная сумма для бесплатного обслуживания портфеля 10 млн. – 1500 рублей для портфелей от 5 до 10 млн.– 3000 рублей в остальных случаях. |

| Открытие, пополнение , закрытие счета, вывод денег, обслуживание в депозитарии и биржевая комиссия | Бесплатно | ||

| Каталог ценных бумаг | Базовый перечень | Бумаги мировых бирж и внебиржевые инструменты | |

| Поддержка | В чате и по телефону | В чате и по телефону | Персональный менеджер |

| Рекомендации и аналитика | Робот-советник | Робот-советник | Индивидуальные рекомендации аналитиков Тинькофф и помощь при формировании портфеля |

По умолчанию всем зарегистрированным пользователям присваивается статус “Инвестор”. Держатель брокерского счета может сколько угодно раз переходить на более высокий, или более низкий уровень по желанию.

Каждый раз при переходе на другой тариф начало расчетного периода изменяется, поэтому плата за обслуживание также спишется по новой.

Главная особенность, чем БКС отличается от ИИС — налоговые льготы.Совсем без налога совершать операции не получится, но ИИС позволяет получить гарантированный доход 13% от инвестированной суммы.

Что нужно знать, чтобы закрыть счет?

Ликвидация банковских аккаунтов не является такой уж простой процедурой. Для проведения процесса в банковское учреждение требуется прибыть лицу, имеющему право первой подписи. Такое лицо назначается при создании учетной записи

При аннулировании банковского абонентского договора следует знать определенные тонкости, имеющие важное значение. Работнику организации необходимо иметь при себе следующий пакет документации

| № пункта | Наименование документа |

| 1 | Документ, удостоверяющий личность – паспорт |

| 2 | Договор на регистрацию учетной записи аккаунта |

| 3 | Чековая книжка |

| 4 | Печать |

| 5 | Выписка из ЕГРЮЛ сроком давности не более месяца |

| 6 | Приказ о назначении ответственного работника |

| 7 | Протокол учредителей, если владельцев ООО более одного |

Когда банк закрывает счет в одностороннем порядке?

Обоснованием для аннулирования в одностороннем порядке является лишь статья № 859 ГК РФ. В процессе ликвидации договора сразу же останавливается сопровождение учетной записи. Обоснования этого распределяются на законодательные и экономические.

Аннулирование осуществляется не с момента разрыва договорных отношений, а после внесения строки в Книгу для фиксации существующих учетных записей, согласно Инструкции Банка России №153-И от 30.05.2014 г. Невозможно уклониться от обслуживания при ограничениях, согласно статье №858 ГК России, содержащей пояснения по деятельности банковских учреждений.

Экономическим обоснованием считается в пункте 1.1 Ст. 859 отказ от обслуживания при отсутствии транзакций и средств за период до 2 лет. При возражении банковское учреждение уведомляет предпринимателей в письменной форме. При отсутствии движения денежных средств в течение 2 месяцев банк прекращает его обслуживание.

Законодательно в одностороннем порядке банковская учетная запись-аккаунт закрывается на основании пункта 1.2 статьи 859 ГК, в котором указаны два закона:

- Федеральный закон №173-ФЗ от 28.06.2014 «Об особенностях осуществления финансовых операций с иностранными гражданами и юридическими лицами, о внесении изменений в Кодекс Российской Федерации об административных правонарушениях и признании утратившими силу отдельных законодательных актов Российской Федерации»» (далее – Закон N 173);

- Федеральный закон № 115-ФЗ от 07.08.2001 «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» (далее – Закон N 115).

При отказе абонентского сопровождения по указанным в законах обоснованиям банковским учреждением отправляется письменное предупреждение по адресу регистрации ООО. Банк осуществляет разрыв договорных отношений и аннулирование учетной записи в период 60 суток со времени оповещения клиента.

Алгоритм действий

Чтобы после закрытия карты не было проблем, необходимо соблюдать несколько простых советов при блокировке. Рассмотрим, как правильно закрыть кредитную карту. Вашему вниманию несколько простых советов.

Погасить задолженность

Первое, что потребуется сделать – это уточнить сумму долга по кредитной карте. Для этого можно позвонить по телефону горячей линии или войти в личный кабинет клиента. После всю сумму необходимо погасить, чтобы восстановить кредитный лимит в полном размере. Вносить оплату следует за отчетный период.

Отключить SMS-оповещение и дополнительные услуги

Как только оплата по карте будет внесена в полном размере, вам потребуется отключить все дополнительные услуги. Самое распространенная, это смс-оповещение обо всех операциях. Сделать это можно любым удобным для себя способом:

- через службу поддержки

- в личном кабинете

- через чат с оператором банка, на официальном сайте кредитора

Что касается дополнительных услуг по карте, то это:

- страхование, стоимость которого может достигать 10% от суммы ежемесячного платежа

- плата за предоставление отчета о балансе счета на электронный ящик, один раз в месяц

- оплата мобильного банка

- плата за годовое обслуживание расчетного счета

Данная процедура занимает по времени не более 5 минут.

Блокировка карты

Когда лимит будет полностью восстановлен и все платные услуги отключены, можно переходить к блокировке пластика. Поставить блокировку необходимо для того, чтобы:

- мошенники не смогли воспользоваться вашим счетом и снять средства

- банк не начислит плату за обслуживание счета

Блокировка ставится так же, как отключаются дополнительные услуги.

Обращение с заявлением

Для этого потребуется:

- войти в приложение со своего мобильного телефона

- открыть чат с оператором и написать, что желаете заблокировать карту

- дождаться подтверждения

В этом случае печатать, подписывать и направлять кредитору бланк заявления не требуется.

Кредитная карта Халва от Совкомбанк

Подробнее

Кредитный лимит:

350 000 руб.

Льготный период:

1095 дней

Ставка:

от

%

Возраст:

от

25 до

75 лет

Рассмотрение:

30 минут

Обслуживание:

рублей

Оформить

Кредитная карта УБРиР 120 дней без %

Подробнее

Кредитный лимит:

300 000 руб.

Льготный период:

120 дней

Ставка:

от

31%

Возраст:

от

21 до

75 лет

Рассмотрение:

30 минут

Обслуживание:

1 900 рублей

Оформить

Карта рассрочки Свобода банка Хоум кредит

Подробнее

Кредитный лимит:

300 000 руб.

Льготный период:

365 дней

Ставка:

от

%

Возраст:

от

18 до

70 лет

Рассмотрение:

15 минут

Обслуживание:

рублей

Оформить

Visa Classic 100 дней без % Альфа-Банка

Подробнее

Кредитный лимит:

500 000 руб.

Льготный период:

100 дней

Ставка:

от

11,99%

Возраст:

от

18 до

65 лет

Рассмотрение:

1 день

Обслуживание:

от 590 рублей

Оформить

Кредитная карта Тинькофф Платинум

Подробнее

Кредитный лимит:

300 000 руб.

Льготный период:

365 дней

Ставка:

от

12%

Возраст:

от

18 до

70 лет

Рассмотрение:

15 минут

Обслуживание:

590 рублей

Оформить

Проверка закрытия счета

Поскольку пластиковая карта привязана к расчетному счету, у банка, согласно закону, есть 30 рабочих дней на его блокировку. По итогам блокировки банк обязан (любой вариант):

- направить смс-сообщение о закрытие кредитки

- направить письмо на электронный ящик или по месту регистрации

Дополнительно проверить информацию можно в личном кабинете клиента. Если карта исчезла и вся информация по ней недоступна, то это означает, что кредитка полностью заблокирована и расходно-приходные операции больше по ней недоступны.

Получение справки об отсутствии задолженности

Стоит отметить, что Тинькофф сам не направляет своим клиентам справки о погашении кредитной задолженности. Для того чтобы получить справку, потребуется ее заказать. Для этого следует написать заявление в свободной форме и направить кредитору через форму обратной связи. В заявление следует указать, каким способом желаете получить документ.

Опытные эксперты рекомендуют запрашивать:

- справку с оригинальной подписью и печатью

- копию на электронный ящик

При этом следует принимать во внимание, что в рамках закона у банка есть 30 рабочих дней, для предоставления ответа. Если после указанного срока вы не получите справку, то можете обращаться с жалобой в Центральный банк

Также стоит отметить, что услуга предоставляется совершенно бесплатно.

Как закрыть расчетный счет ООО?

С целью закрытия необходимо обратиться с пакетом собранной документации в то отделение финансовой организации, в котором открывалось банковское обслуживание. Оно аннулируется после процедуры подачи заявления требуемого образца и снятия остатков финансов по чеку или переводом средств на другую пластиковую карту.

В заявлении обязательно должны указываться реквизиты, номер договора, обоснование закрытия, номер чековой книжки с перечнем неизрасходованных страниц для ее последующей сдачи. После аннулирования и ликвидации остатка любые переводы контрагентов будут возвращены отправителю. Одним из важных условий закрытия учетной записи является ее нулевой баланс. Ее не закроют, пока не снимут деньги или не погасят задолженность.

Этапы закрытия кредитной карты Тинькофф

Итак, необходимо произвести следующие действия:

- просмотреть, имеется ли задолженность, воспользовавшись мобильной утилитой или личным кабинетом на сайте банка;

- погасить долг комфортным юзеру способом;

- отказаться от дополнительных функций и информирования;

- заявить о своём желании по телефону или в чате, либо самостоятельно заблокировать карту;

- ждать закрытия счёта и аннулирования действующего договора.

Если все действия осуществлены корректно, пластик будет закрыт в ближайшее же время.

Полное погашение задолженности

На данном этапе подводные камни появиться не должны, если у пользователя отсутствуют долги и всё ещё продолжается льготный период. Если это не так, нужно действовать как можно быстрее, поскольку происходит ежедневное начисление неустоек и процентов. Закрытие кредитки с долгами невозможно, поэтому нужно их как можно скорее погасить.

Не рекомендуется в этом случае использовать банковские переводы. Лучше завести деньги на дебетовый счёт в банке и после погасить долг, совершив перевод нужной суммы через личный кабинет. Для этого понадобится узнать полную сумму задолженности, обратившись к оператору

Важно погасить всё до последней копейки, иначе последуют просрочки и штрафы

Если же беспроцентный период продолжает своё действие, можно выбрать любой из удобных способов погашения кредитной карты. Так, пользователь может внести сумму без комиссии при помощи терминала или кассы любого ФКУ. Также можно перевести деньги из ФКУ или воспользоваться банкоматом как Тинькофф, так и любого другого банка. Можно использовать и сторонние онлайн-ресурсы. Возможен приём наличных посредниками.

Важно помнить, что если клиент собрался в ближайшее время расторгнуть договор и прекратить отношения с банком, ему не стоит больше тратить денежные средства с карты. Иначе придётся начинать всё с начала

Отказ от дополнительных услуг и информирования

После того, как пользователь разобрался с задолженностью, ему предстоит отключить все услуги, за которые взимается денежная плата. Иначе не получится заблокировать счёт и закрыть обязательства. Среди таких услуг могут быть автопополнения и автоплатежи, а также страховка. Это может быть подписка на ЖКХ, штрафы и т. д. Также нужно отключить смс-информирование.

Если пользователь желает отключить смс, ему следует обратиться к специалистам горячей линии, чтобы они выполнили деактивацию данной услуги. Также можно пройти в личный кабинет и самостоятельно выполнить эту операцию, выбрав настройки конкретной карты.

Для того, чтобы разорвать договор согласно правилам, потребуется определённое время. Любое движение денежных средств по счёту в таком случае будет расценено как новый акцепт. В этой ситуации распоряжение на закрытие кредитки потеряет свою силу.

Расторжение договора по правилам требует времени, и любая финансовая операция по счету будет расцениваться как новый акцепт, а ваше распоряжение на аннулирование кредитной карты Тинькофф потеряет силу.

Самостоятельная блокировка карты

После того, как клиент успешно осуществил погашение задолженности и отключил все услуги, не будет лишним заблокировать карту. Благодаря этому не будет искушения воспользоваться ею, а также не придётся совершать дополнительные действия если пользователь потеряет карту или её украдут. Блокировка позволит закрыть карту так быстро, насколько это только возможно.

Для блокировки можно воспользоваться интернет-банком или же мобильным приложением. Ну а чтобы заняться расторжением договора, следует обратиться к специалистам горячей линии.

Расторжение договора

Заблокировав карту, всегда можно её разблокировать, а вот расторжение договора обратного хода уже не имеет. Для этого надо подать заявление — например, посредством онлайн-чата в мобильном приложении. После этого нужно дождаться уведомления о том, что карта закрыта. На всякий случай рекомендуется получить подтверждение данного факта в письменной форме.

Оцените, пожалуйста, публикацию: