Что такое капитализация вклада в банке: краткий гид

Содержание:

- Расчет доходности с капитализацией и без нее

- Рынок криптовалют

- Вклады с капитализацией процентов на счете

- Какой вклад выбирать выгодней, руководство

- Капитализация криптовалют

- Какие существуют варианты на рынке банковских услуг?

- Где можно открыть вклад с капитализацией процентов — обзор ТОП-3 банков

- Что такое капитализация вклада простыми словами?

- Как выбрать вклад, что выгоднее

- Капитализация вклада простыми словами

- Капитализация «по Марксу»

- Факторы, влияющие на капитализацию криптовалют

- Почему важна рыночная капитализация криптовалют?

Расчет доходности с капитализацией и без нее

Чаще вкладчику надо сравнивать не варианты начисления процентов, а рассчитать сумму депозита с капитализацией и без нее. Я не буду утомлять вас больше математикой. Формулы остаются такие же. На самом деле нет необходимости самостоятельно по ним что-то считать. Есть удобный онлайн-калькулятор с капитализацией на разные сроки и периодичность.

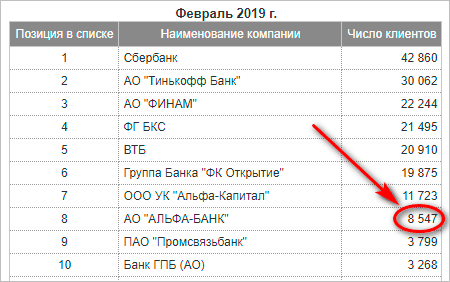

Воспользуемся одним из них и посмотрим, как меняется наш доход в двух вариантах: вклад 1 000 000 руб. под 5 % годовых на 3 года.

Расчет доходности при обычных условиях.

Расчет доходности с ежемесячным начислением (наиболее часто встречающийся вариант в банке).

Таким образом можно сравнивать условия в различных банках и выбирать наиболее оптимальные для вас

Обратите внимание, что мы не рассматривали вариант с пополнением вклада в течение срока. В этом случае доходность будет еще выше

Возможность пополнения также можно задать в онлайн-калькуляторе.

Рынок криптовалют

Тем не менее, рынок криптовалют существует, и инвестору, который хочет инвестировать в это направление, вести учет общей стоимости той или иной криптовалюты просто необходимо. Зачем спросите вы, ведь вроде бы достаточно знать курс денежной единицы? На самом деле капитализация показывает важный параметр, который дает понятие о том, какую валюту стоит майнить или в какой хранить ваши сбережения. Несмотря на ограниченность эмиссии, рыночная стоимость криптовалюты априори запрограммирована на постоянное экономическое развитие. Так, как и число знаков той или иной валюты постоянно увеличивается, и курс растет в зависимости от потребности, то и капитализация не может оставаться неизменной или идти вниз. Наиболее популярной, а значит и дорогой во всех смыслах, валютой является биткоин – именно он и имеет наибольшую рыночную капитализацию (и никакая там криптовалюта monero или прочие не смогут сравниться с этим крипто-гигантом). Более того, эта криптовалюта даже бьет рекорды рыночной стоимости – на начало 2017 года сумма достигла 15 млрд. американских долларов. В то же время, отмечу, что биткоин наиболее непостоянен, и его курс постоянно скачет в разных направлениях – конечно же, и капитализация будет менять свои показатели.

Вклады с капитализацией процентов на счете

Вкладчики часто интересуются, что такое капитализация процентов. Ответить на данный вопрос можно, проанализировав особенности этого процесса на примере различных банковских продуктов.

Кредитные организации предлагают множество вариантов, имеющих различные периоды капитализации, сроки вложений, ставку.

Популярностью среди клиентов пользуются следующие предложения:

- Вклад «Честная ставка» Промсвязьбанка. Он имеет следующие условия:

- осуществление взносов в в рублях РФ;

- ставка от 4% до 5% в зависимости от суммы;

- применение пониженных ставок на сумму свыше 5 млн.руб.;

- ежемесячная капитализация процентов по вкладу;

- возможность пополнения счета и осуществления расходных операций;

- возможность управления счетом посредством мобильного приложения.

2. Вклад «Моя копилка» ФК Открытие. Данный банковский продукт имеет условия:

- бессрочность депозита;

- возможность осуществления приходных операций;

- ежемесячная капитализация и выплата процентов;

- возможность осуществления частичного расхода;

- возможность хранения денежных средств в одной из 3-х валют на выбор клиента (доллар, евро, рубль);

- досрочное расторжение договора на льготных условиях;

- процентная ставка по счету в рублях от 10000 руб. — 5% (до 10000 руб. — 0.1) в долларах — 0,5% годовых, в евро — 0,01% годовых.

Порядок начисления по данному банковскому продукту имеет следующие особенности:

- при наличии нулевого остатка по счету на момент начисления процентов последнее осуществляется на величину среднемесячного остатка (сумма остатков по всем дням расчетного периода, деленная на их количество);

- при наличии средств на счете на момент начисления последнее осуществляется на минимальную сумму, находящуюся на вкладе на начало дня (в течение расчетного месяца).

3.Вклад «Доходный» Россельхозбанка имеет следующие условия:

- срок — от 30 дней до 1460 дней;

- размер процентной ставки по вкладу в рублях — от 4% до 6% годовых (в зависимости от срока и суммы вклада); в долларах — от 0,01% до 0,4%, в евро — 0,01%.

- возможность открытия в пользу третьего лица;

- минимальный размер первоначального взноса — 3000 руб.(30 евро, 30 долларов);

- капитализация и выплата процентов (ежемесячная либо по окончании срока вклада — на усмотрение клиента);

- отсутствие возможности пополнения счета и осуществления расходных операций;

- выплата процентов по ставке вклада «До востребования» при досрочном расторжении договора;

- возможность пролонгации на условиях, действующих на момент ее осуществления.

4. «Накопительный счет». Имеет следующие условия:

- возможность открытия вклада только на имя клиента;

- ежедневное начисление процентов;

- ежемесячная капитализация;

- возможность осуществления вложения в нескольких валютах (рубль — от 0,01% до 5%, доллар — от 0,01% до 1% в зависимости от суммы вклада);

- возможность пополнения и осуществления снятия средств

5. Вклад » Время роста» ВТБ. Данный банковский продукт имеет следующие условия:

- срок действия 6 или 12 месяцев;

- минимальная сумма первоначального взноса — 30000 руб.;

- отсутствие возможности пополнения счета;

- осуществление расходных операций не предполагается;

- возможность выбора периодичности получения процентов;

- ежемесячная капитализация (по усмотрению клиента);

- ставка по вкладу от 5,54% до 5,70% (в зависимости от срока и способа оформления).

Какой вклад выбирать выгодней, руководство

Как происходит правильный выбор финансового учреждения (банка) с расчетом эффективной ставки, рассмотрим:

- С развитием онлайн сервисов выбор банков для открытия депозита сделался шире. Теперь каждый гражданин РФ может открыть депозит не только в городе проживания, как раньше часто случалось, но и в любом городе страны.

С расширением выбора усложнился процесс выбора финансового учреждения, так как:

- удаленный банк невозможно посетить, выяснить лично условия по вкладу;

- выбирая финансовое учреждение для открытия депозита удаленно, смотрите рейтинги банка, какая у него слава и отзывы клиентов.

Специалисты рекомендуют: прежде чем сделать выбор банка для открытия депозита, откройте страницу сайта Банка России, разоблачил «Информация по финансовым учреждениям оказывающие кредитные услуги», здесь собрана информация о проблемных банках, сделайте разбор условий открытия депозита.

- Обязательно надо тщательно изучить условия банка для открытия депозита. Выбирайте обстоятельства, когда ваше желание максимально совпадает с предложением финансового учреждения. Какие ставки? Есть ли возможность пополнить лепта, или без потерь снять проценты?

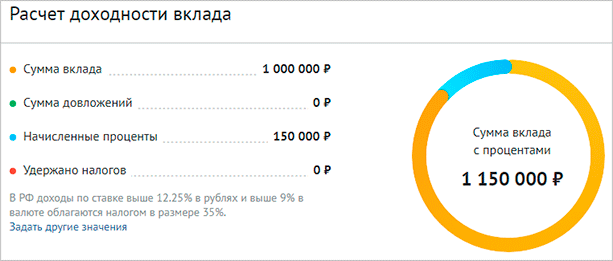

- Сделайте расчет эффективной ставки. Дадим определение:

Эффективная ставка ─ процентная ставка банка с учетом капитализации лепты. На всех документах финансового учреждения эффективная ставка всегда больше обычной ставки. Этим показателем спокойно пользоваться при выборе банка, сравнивать, где она выше. Расчет происходит по формуле:

Где, n ─ периодичность капитализации.

Очень часто пользователи интернета пользуются не формулой, а онлайн калькулятором, какой есть на многих банковских ресурсах.

Необходимо помнить, что любое понижение вклада, съем процентов, уменьшает последнюю доходность по депозиту. И наоборот, когда есть возможность пополнить вклад с капитализацией идет увеличение доходности.

- Сравниваем итоги по разным банкам с учетом основных показателей:

- % ставка по депозиту;

- время, на которое сделан депозит;

- есть ли в условиях банка возможность снятие доли вклада, без потерь и нарушения договора, или наоборот, пополнение депозита;

- какую схему капитализации вклада предлагает банк;

- есть ли возможность пролонгации соглашения (автоматическое продление).

- Капитализировать вклад, это означает получить наибольший доход от вложенного депозита. Именно это условие воздействует на выбор банка. В каждом финансовом учреждении предлагаются разные виды вкладов, выбрать надо тот, который принесет максимальный доход.

Необходимо помнить, что на ставку большую рефинансирования на 5%, банк будет снимать с разницы налог по ставке равновеликой 35%.

Пример:

- выбираем депозит с процентной ставкой 17%;

- рефинансирование 10%, в сумме добавленными 5%, получается 15%;

- с разницы надо уплатить НДФЛ.

Человек выбрал банк и открыл депозит на 100 тысяч рублей, время вклада 12 месяцев, процентная ставка 17%. Предполагаемый доход заключается 17 тысяч рублей. С учетом условий и max. необлагаемый доход равняется 10%+5% = 15%. Итого получается 15 тысяч рублей. Разница 2 тысячи рублей. НДФЛ с этой суммы будет равновелик 700 рублей. В итоге человек получит через 12 месяцев 15000+1300=16300 рублей дохода.

Капитализация криптовалют

Криптовалюта – это виртуальные денежные средства, являющиеся альтернативным вариантом денег, ценных бумаг, но при этом не имеющие своего воплощения в реальных документах. Свой жизненный цикл электронная валюта начинает и проходит в недрах компьютерных систем.

Чтобы было понятно, о чем пойдет разговор далее, на «пальцах» объясню суть «криптовалютизации». Допустим, есть старатели, которые добывают золото. Они его находят, вымывают из золотосодержащих пород, потом продают. Далее золото начинает свое путешествие из рук в руки: кто-то его покупает, кто-то продает.

При этом оно, в силу различных факторов, дешевеет или дорожает. Если дорожает, то, продав его, владелец может получить большее количество денег, т. е. золото «прирастает» прибылью, происходит капитализация.

Докапитализация криптовалют происходит по описанной выше схеме: компьютерные программы «изыскивают» определенную монету в недрах программного обеспечения (ПО). Владелец этого ПО вправе продать свои виртуальные деньги кому угодно.

Так начинается независимая «жизнь» электронных денег: их можно продать, купить или хранить . Как и любой другой товар, криптовалюта может дешеветь или дорожать. Если цифровые деньги увеличиваются в цене, то их владелец получает определенную прибыль.

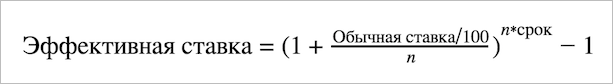

Пожалуй, самая популярная сегодня криптовалюта – это биткоин. Посмотрим на рисунке его общую капитализацию на сегодняшний день:

Все остальные криптовалюты можно оценить на сайте CoinMarketCap :

Если вам интересно, что означают те или иные экономические термины, читайте наш блог!

Источник

Какие существуют варианты на рынке банковских услуг?

Самой популярной у россиян банковской организацией — и в вопросе кредитования, и по депозитным счетам — до сих пор является Сбербанк. В связи с этим именно его предложения мы будем рассматривать.

Всего на данный момент существуют три депозитных программы для разных категорий населения:

Вклад «Управляй». Идеально подходит для граждан среднего класса (по уровню доходов), не намеревающихся инвестировать деньги на длительный срок. Минимальный срок открытия — 3 месяца, максимальный — 3 года. Наиболее высокая процентная ставка по вкладу не может превышать 3,8% годовых, присутствует возможность частично снимать деньги, пополнять вклад, капитализировать проценты и досрочно закрывать счет. Минимальная сумма для открытия вклада — 30 тысяч рублей.

Вклад «Пополняй». Срок открытия вклада такой же, как и в предыдущем предложении Сбербанка, однако минимальная сумма начинается от 1000 рублей. Процентная ставка может подняться до 4,1% годовых, при этом частичное снятие средств невозможно, досрочное закрытие и капитализация процентов возможна. Предложение подходит для граждан, желающих открыть счет на длительный срок.

Вклад «Сохраняй». Срок вклада — от одного месяца до трех лет. Минимальная сумма пополнения — 1000 рублей. Максимально возможная ставка — 4,45% годовых, при этом пополнить и частично снять деньги вкладчик не может. Капитализация также доступна вкладчику.

Изучив приведенный выше список, можно понять, что условия программ ориентируются на разные потребности клиентов. По этой причине первым и главным делом вкладчика должно стать определение собственных желаний, т.к. от этого зависит итоговая выгода от открытия счета.

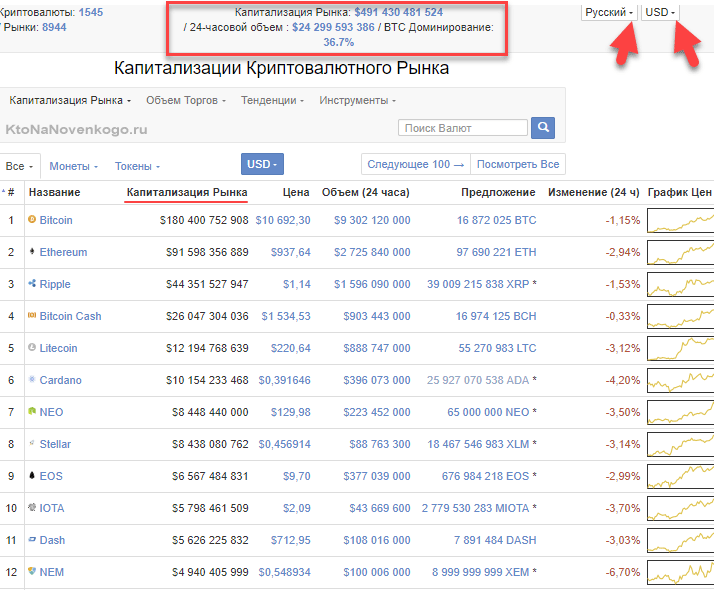

Где можно открыть вклад с капитализацией процентов — обзор ТОП-3 банков

Вклады с капитализацией процентов предлагают практически все банки РФ. Тем не менее, выбор надежного банка с хорошей ставкой и капитализируемым процентом для многих граждан становится непростой задачей.

Чтобы ее облегчить, я по традиции подготовила подборку надежных банков с выгодными условиями. Знакомьтесь — выбирайте!

1) Уральский банк

13 филиалов этого кредитного учреждения расположены по всей территории РФ и предлагают своим клиентам — юридическим и физическим лицам, а также представителям малого бизнеса — широкий спектр услуг и банковских продуктов.

Основные услуги и продукты УБРиР:

- кредиты физическим и юридическим лицам;

- депозиты;

- карты (дебетовые и кредитные);

- переводы и платежи;

- расчетно-кассовое обслуживание;

- инвестиционные программы.

Основа ресурсной базы Банка — вклады физических лиц. Частным лицам предлагается размещение средств под разный процент, максимальная ставка 11%. В арсенале УБРиР имеются пополняемые и непополняемые депозиты, с капитализацией и без нее, в рублях, валюте и драгметаллах.

Все вклады (за исключением депозитов в драгметаллах) застрахованы до 1,4 млн руб. Подробнее обо всех предложениях можно узнать на сайте УБРиР.

2) Банк БКФ

Банк кредитного финансирования (БКФ) не новичок на российском банковском рынке. Свою историю он ведет с 1993 года. Отделения Банка в Москве, Санкт-Петербурге и Новосибирске обслуживают более 9000 физлиц и более 3500 различных предприятий и организаций.

Начиная с 2005, БКФ участник системы страхования вкладов, что позволяет частным клиентам и индивидуальным предпринимателям не беспокоится о своих средствах в суммах до 1 млн 400 тыс. руб.

Депозиты Банка позволяют не только сохранить, но и приумножить размещенные средства. Отличительной особенностью депозитов служит возможность расторжения договора, начиная со 181 дня без потери %.

3) Сбербанк

О Сбербанке знает каждый россиянин: пенсионеры получают в нем пенсию, предприятия и организации разных форм собственности и масштабов бизнеса открывают расчетные счета и зарплатные проекты, государственные организации с его помощью выплачивают пособия и компенсации.

Основная доля акций принадлежит государству. Именно Сбербанку Агентство по страхованию вкладов доверяет выплаты вкладчикам проблемных банков.

Банк имеет самую широкую филиальную сеть, что позволило ему стать своим практически для каждой российской семьи.

Сбербанк идет в ногу со временем, а порой и опережает его, предлагая своим клиентам самые современные продукты и услуги. Дистанционные каналы банка дают возможность совершать практически все виды банковских операций, не выходя из дома.

Что такое капитализация вклада простыми словами?

Банки сегодня предлагают широкую линейку вкладов: с пополнением и без него, с частичным снятием, с капитализацией. Осталось только выбрать самый выгодный. И если с первыми двумя условиями все понятно, то с третьим словом знакомы далеко не все. Капитализация вклада – что это значит?

Это финансовый термин, подкрепленный математической формулой, поэтому не всем удается понять его смысл. В статье я объясню все простыми словами и покажу на конкретных примерах принцип действия. И для понимания совсем не обязательно обладать какими-то особыми знаниями в области экономики и банковской деятельности.

Как выбрать вклад, что выгоднее

При выборе банковского продукта с целью осуществления вложения денежных средств с последующим получением прибыли необходимо руководствоваться определенными критериями.

Что учитывают при выборе условий вклада:

1. Рейтинг организации. Получить данную информацию можно путем анализа отзывов о банковской организации. Необходимо понять, каковы особенности ее финансовой деятельности. Рекомендуется изучить значения показателей прибыли, ликвидности, рентабельности кредитной организации, представленных на специальном интернет-ресурсе Банки ру.

Для обеспечения сохранности собственных средств, в случае потери кредитной организацией платежеспособности, необходимо изучить информацию об ее участии в государственной программе страхования вкладов. В дальнейшем это послужит гарантией выплаты клиенту страховой суммы в размере до 1,4 млн. руб.

Если планируемые вложения превышают указанную отметку, оптимальным вариантом является размещение средств в нескольких банках.

2.Величина процентной ставки. Данный показатель находится в пропорциональной зависимости от величины первоначального взноса и срока действия договора вклада.

Большинство банков поднимают ставки на свои продукты с увеличением размера вносимой на депозит суммы. Исключение составляют вклады ПАО Россельхозбанк, где ставка в основном регулируется сроком вклада.

Большинство банков поднимают ставки на свои продукты с увеличением размера вносимой на депозит суммы. Исключение составляют вклады ПАО Россельхозбанк, где ставка в основном регулируется сроком вклада.

С увеличением сроков размещения средств на счетах снижается выплачиваемый банком процент за пользование клиентскими деньгами.

Для получения более точной информации о доходности по депозиту финансовые аналитики рекомендуют высчитывать размер эффективной ставки. Для этого существует следующая формула:

S = (1+(p/100)/12)*-1,

S = (1+(p/100)/12)*-1,

где, S — эффективная ставка, p — установленная ставка по вкладу, n — количество периодов капитализации за год, * — частное количества периодов капитализации и срока вклада.

Это значит, что при ставке 9% годовых, сроке вклада 12 месяцев и ежемесячной капитализации эффективная ставка составит 9,38%.

3. Возможность пополнения счета. Данный параметр позволяет повысить доходность депозитного счета. Регулярное пополнение вклада увеличивает остаток, на который происходит начисление процентов, что существенно влияет на размер последних.

4. Планируемый срок размещения денежных средств.

Наибольшую доходность приносит размещение средств на долгосрочном вкладе. При существовании вероятности того, что деньги понадобятся в ближайшей перспективе, рекомендуется воспользоваться депозитными счетами со сроком 1, 3 или 6 месяцев. Т.к. при досрочном расторжении договора происходит пересчет процентов по более низкой ставке (у большинства банков по ставке «До востребования»).

Наибольшую доходность приносит размещение средств на долгосрочном вкладе. При существовании вероятности того, что деньги понадобятся в ближайшей перспективе, рекомендуется воспользоваться депозитными счетами со сроком 1, 3 или 6 месяцев. Т.к. при досрочном расторжении договора происходит пересчет процентов по более низкой ставке (у большинства банков по ставке «До востребования»).

5. Порядок начисления и выплаты процентов. Фактором, существенно повышающим доходность по вкладу, является процентная капитализация. Чем выше ее периодичность, тем быстрее растет база для последующих начислений. Максимальной эффективностью, с точки зрения прибыльности для клиента, обладает ежедневная капитализация. Но продукты с данным видом причисления обладают рядом других ограничений (отсутствие пополнения, низкая ставка и т.д.).

Процесс начисления процентов не всегда совпадает по срокам с их присоединением к сумме вклада. Так, еженедельно начисляемые средства могут причислиться к основной сумме лишь в конце месяца. Эти условия необходимо тщательно изучить при подписании договора вклада.

Кредитные организации предусматривают также выплату доходов на отдельный счет или пластиковую карту. В этом случае клиент вправе самостоятельно распоряжаться средствами (снять их либо произвести пополнение вкладного счета).

Кредитные организации предусматривают также выплату доходов на отдельный счет или пластиковую карту. В этом случае клиент вправе самостоятельно распоряжаться средствами (снять их либо произвести пополнение вкладного счета).

6. Возможность снятия средств. Данный параметр способствует снижению прибыли клиента. Но при существовании даже незначительной вероятности возникновения потребности в деньгах рекомендуется выбирать продукт с частичным выводом средств со счета.

Капитализация вклада простыми словами

Капитализация вклада — это начисление процентов на проценты по вкладу. То есть, к основной сумме вклада и процентам по нему прибавляются ещё проценты, которые в банковской сфере называют «сложными процентами». За счёт этого происходит увеличение ставки по вкладу и общей суммы дохода.

Капитализация может быть ежегодной, ежеквартальной, еженедельной или ежемесячной. Последний вариант самый популярный.

Чтобы понять суть вышесказанного, стоит рассмотреть пример.

Человек сделал вклад 1 000 руб. на год под 25% годовых. Без капитализации ежемесячная сумма дохода составляла бы 20 руб. 83 коп. С капитализацией доход увеличивается каждый месяц: 1 — 20 руб. 83 коп.; 2 — 21 руб. 27 коп.; 3 — 21 руб. 71 коп. В итоге через год доход с вклада 1 000 руб. с капитализацией составит 280 руб. 73 коп. Без капитализации сумма дохода был бы 250 руб. То есть, за счёт капитализации процентов дополнительно заработано 30 руб. 73 коп.

Если эти же 1 000 руб. положить в банк не на год, а на 10 лет под 25% и с капитализацией, то по итогу можно заработать чуть больше 10 000 руб. Без капитализации заработано было бы всего 2 500 руб.

Из примера видно, что капитализация вклада — это очень прибыльно для вкладчика. Но есть здесь один существенный недостаток: чтобы заработать за счёт капитализации, нельзя снимать начисляемые проценты — они должны оставаться на счёте до конца срока действия вклада.

Для закрепления полученной информации рекомендуем посмотреть короткое видео:

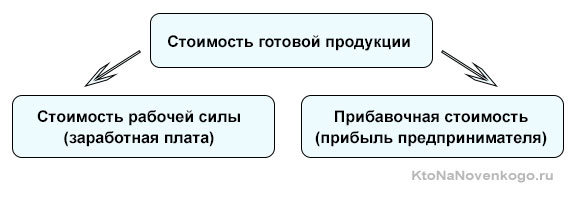

Капитализация «по Марксу»

Для тех, кто подзабыл: Карл Маркс – это политический деятель, экономист, писатель, журналист, живший в 19 веке в Германии. Его перу принадлежит множество трудов, в том числе научная работа по экономике «Капитал. Критика политической экономии» (1867 год).

Разберем, в чем суть этой теории. Маркс рассматривал стоимость произведенного продукта как овеществленный труд. Иначе говоря, он утверждал, что стоимость товара – это труд, выраженный в денежном эквиваленте. Всякая готовая продукция (товар, услуга) имеет свою стоимость.

Следовательно, прибавочная стоимость – это стоимость, полученная предпринимателем от неоплаченного использования рабочей силы.

Пример: стоимость булки хлеба = 30 руб. Стоимость рабочей силы и сырья = 20 руб. Таким образом, ПС от изготовления булки хлеба = 10 руб.

Маркс разделял прибавочную стоимость на 2 разновидности:

- Абсолютная ПС. Ее источником является удлинение рабочего дня при сохранении прежней заработной платы (больше рабочего времени → больше произведенной продукции → больше прибыль).

- Относительная ПС. Источники прибыли:

- удешевление производства единицы продукции (дешевле производство → увеличение прибыли);

- удешевление рабочей силы (уменьшение затрат на заработную плату → увеличение прибыли).

В виде формулы степень капиталистической эксплуатации выглядит так: (ПТ / НТ).

Факторы, влияющие на капитализацию криптовалют

Формирование капитализации не происходит самостоятельно. За этим стоит ряд параметров, имеющих прямое влияние на процесс.

Существует две основополагающие составляющие: цена за один коин и суммарное их количество. Эти характеристики – база, составляющая показатель капитализации. Немалую часть в формировании показателя занимает популярность денег среди людей. Это естественный процесс: чем больше клиентов заинтересованы в пользовании конкретным типом монет, тем выше ее позиции на рынке. Биткоин генерируется тысячами людей, в распоряжении которых мощные фермы. Но здесь кроется подвох: все сложнее добыть новую монету с таким количеством. Это прямо влияет на формирование стоимости.

Среди других факторов капитализации:

- выступления мировых аналитиков, предсказывающих будущее крипты;

- новые системы майнинга;

- заинтересованность СМИ в продвижении цифровой индустрии;

- регулирование оборота крипты на законодательном уровне;

- выход в свет новых систем электронных денег.

К примеру, стоимость Биткоина интенсивно наращивала показатели благодаря ряду событий:

- приданию законного статуса валюте в Японии;

- распространению информации для привлечения новых клиентов;

- внедрение электронных обменных систем и другие.

В случае если крупные державы (такие как Китай, США) запретят использование электронных систем, спрос предсказуемо поползет вниз, как и общая стоимость.

Несмотря на разные предсказание судьбы виртуальных валют, они продолжают привлекать интерес большего количества пользователей. Bitcoin, Ethereum, Litecoin пережили падения, рост, но продолжают развиваться интенсивными темпами. Такая популярность привлекает крупных инвесторов. Но среди тысяч позитивных отзывов, существуют и риски.

Реальность показывает, что крипта способна запросто корректироваться на 40-60% в течение нескольких суток. Неопытные вкладчики не смогут пережить такие развороты, чреватые большими потерями

Поэтому, каким бы заманчивым не был этот рынок, важно всегда учитывать полный набор факторов капитализации:

спрос – чем он больше, тем больше инвестиций привлечет коин;

фундаментальный анализ – мнение экспертов, настроение создателей криптовалюты, политическая ситуация, давление со стороны государств и другие;

направление крупных инвесторов с внешнего рынка;

общее количество майнеров, добывающих монеты;

загрузка сети валюты;

заинтересованность партнеров;

участие в торгах на бирже;

повышенное внимание СМИ;

регулирование оборота монет законом.

Вспомним Японию, а именно какой бум вызвало заявление о принятии Биткоина, как официального платежного средства. В январе тот же биток претерпел обвал, когда ряд высоких чиновников и экспертов заявили о бесперспективности валюты.

Почему важна рыночная капитализация криптовалют?

Что такое капитализация, вроде бы, разобрались. Но зачем она нужна? Почему ее стоит учитывать при принятии решений? В этом тоже стоит разобраться, чтобы понимать, как действует рынок

Давайте разберем несколько несложный примеров, чтобы понять важность этого параметра

Рассмотрим ситуацию, когда на рынке существует криптовалюта с низкой ценой и количество монет тоже невелико – для примера, возьмем 1 000 единиц. Тогда капитализация будет равна $1 x 1000 = $10 000. Это значит, что трейдер, у которого в активе есть хотя бы 500 коинов, имеет огромное влияние на данный вид коинов.

Возьмем иную ситуацию – на рынке есть валюта с высокой ценой ($100), однако количество коинов все так же невелико – те же 10 тысяч. Как это повлияет на устойчивость курса? Те, кто сумеет добыть 5 000 коинов или будет иметь их в активе по другой причине сможет, по сути, управлять курсом. Однако посторонний игрок просто так не сможет взять управление в свои руки – для этого нужно будет скупить много дорогих монет.

Третья ситуация – наличия огромного количества монет по малой цене. Например, цена – $1, сумма коинов – 1 миллион. Капитализация валюты составит $1 млн. Это значит, что если кто-то купит даже 5 тысяч монет, то он не сможет сильно повлиять на рынок. Для этого придется купить, например, 500 тысяч коинов – такая ситуация почти невозможна.

И, наконец, ситуация, когда на рынке много единиц валюты по высокой цене. Это самый устойчивый вариант – чтобы трейдеры могли влиять на курс, нужны огромные инвестиции. Возможность обвала курса при таком раскладе практически невозможна.

Таким образом, капитализация показывает игрокам и инвесторам на то, насколько надежна та или иная криптовалюта. Высокая капитализация сможет защитить ее от, например, не совсем честной схемы Pump&Dump, когда группа трейдеров могут искусственно поднять цену на коин, чтобы потом продать инвестиции подороже. Высокая капитализация также служит признаком того, что монеты стали популярны среди трейдеров. А это значит, что они более-менее равномерно распределены среди пользователей и ни у кого нет большой власти, чтобы влиять на курс.