Что такое капитализация процентов по вкладу

Содержание:

- Какие бывают периоды для зачисления дивидендов по депозиту?

- Вклад с капитализацией процентов

- Сроки вкладов

- Капитализация процентов по вкладу — что это значит?

- Как выбрать банк с капитализацией вкладов

- Плюсы и минусы капитализации

- Как выбрать вклад с капитализацией процентов — пошаговая инструкция для новичков

- Как рассчитать начисление процентов по капитализации?

- Как выбрать вклад с капитализацией

- Что такое капитализация вклада?

- Как не ошибиться при открытии вклада с капитализацией

- Вклады с капитализацией процентов на счете

- Плюсы и минусы капитализации процентов для вкладчика

- Советы по выбору вклада в банке

- В заключение

Какие бывают периоды для зачисления дивидендов по депозиту?

Все промежутки, через которые банк зачисляет доход, выбирает и предлагает сам банк. Вкладчик же принимает или отклоняет условия, предложенные банком.

Существуют такие периоды начисления дохода по ставке:

- Разовое зачисление – самая невыгодная капитализация, так как, по сути, нет никаких внутренних начислений, только при окончании периода депозита.

-

Зачисление ежегодно – приносит незначительный доход, если речь о коротком отрезке времени (2-3 года).

Если рассматривать более длительный период (например, от 5 лет), может оказаться очень даже выгодным решением.

-

Ежеквартальная капитализация – этот вариант более выгодный и удобный, для тех, кого интересует краткосрочный депозит.

Причина – определенный процент, соответственно ставке, будет капать каждые 3 месяца.

- Ежемесячная капитализация – самый подходящий для короткого периода депозита, так как процент капает каждый месяц.

- Ежедневная – очень редкое явление, так как такой вид вклада будет очень прибыльным для вкладчика, но очень невыгодным для банка.

Вклад с капитализацией процентов

Если Вы решили открыть депозитный счет в банке с капитализацией процентов — то эти особенности выбора для Вас. В общем-то, при высоком годовом проценте и приличной денежной сумме депозита — это выгодно. Поэтому необходимо подойти к процессу выбора со всей ответственностью. В огромном количестве банковских организаций и их предложений очень просто растеряться, особенно если Вы впервые решили сделать крупный долгосрочный вклад.

Выбор банка

С приходом в нашу жизнь интернет-технологий и активного развития банковских приложений, сегодня не надо объезжать многочисленные офисы, достаточно сравнить все предложения в режиме онлайн. Это позволяет не ограничивать себя территориально — такой вклад возможен в диаметрально-противоположном конце страны. Но опять же способно запутать новичка: в большем количестве предложений сложно потеряться, а в меньшем — проще осуществить выбор. Итак, на что следует ориентироваться в выборе банка?

- Рейтинг кредитно-финансовой организации, его стабильность и срок существования.

- Реальные отзывы клиентов.

- Рекомендации знакомых и родственников.

- Компетентность сотрудников и службы поддержки.

- Условия открытия и предложения по вкладам.

Остановив выбор на нескольких из организаций, следует отдельно рассмотреть и проанализировать все условия по депозитам.

Расчет процентной ставки

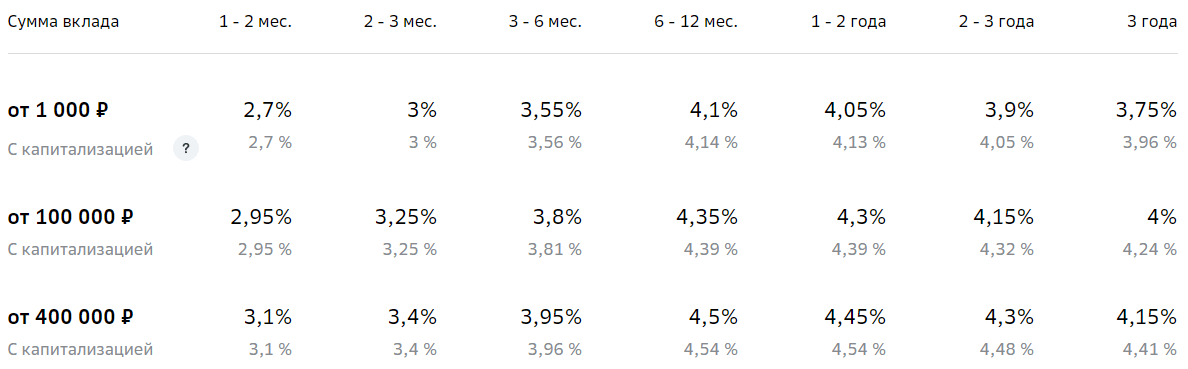

Основные параметры, на которые следует обратить внимание — это ставка, срок и минимальная сумма вклада. Так же важным критерием будет возможность частичного пополнения или снятия денежных средств: то есть, кроме хранения, Вы сможете вносить дополнительные суммы на счет, накапливая их

Обычно на пополнение и/или снятие устанавливается лимит. Важным моментом является период капитализации.

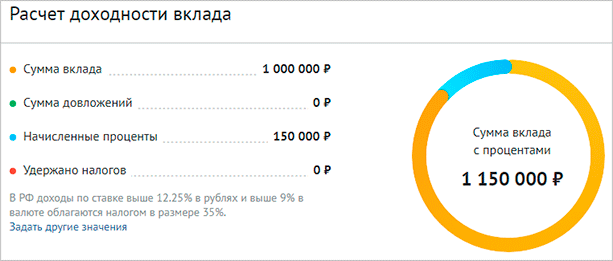

Как понять, эффективна ли ставка того или иного банка? Обычно в описании указывают процентную ставку, а эффективную приходится высчитывать. Но именно по ней можно определить, насколько большой и выгодный будет доход по вкладу. Она относится к сложным процентам и определяется по специальной формуле. Для расчета можно воспользоваться специальными приложениями или калькуляторами. Внесение наличных увеличивает сумму %, снятие — соответственно, снижает полученный доход. Тогда расчет производится поэтапно по каждой операции во временном периоде. Просчитав эффективность ставок по данной формуле по всем выбранным банкам, можно сделать выбор в пользу одного из предложений.

Выбор более выгодного варианта

Не стоит так же забывать о таких параметрах, как сроки договора и возможность пролонгации, периодичность капитализации, размер эффективной ставки, возможность пополнения или снятия, пролонгацию или ее отсутствие. Эти параметры также должны учитываться при принятии решения в пользу того или иного финансового учреждения. В частности, некоторые банки при прочих равных условиях предлагают возможность пополнения и снятия средств с депозита с сохранением первоначальных условий начисления процентов.

Сроки вкладов

Можно оформить депозит с капитализацией на месяц, квартал, год, а также различные промежуточные сроки, зафиксированные договором.

Прежде чем говорить о сроках, стоит сказать о существующей и, что еще важнее, действующей на сегодня линейке вкладов в Сбербанке. Это вклад «До востребования», «Управляй Онл@йн», «Универсальный», «Сохраняй Онл@йн», «Пополняй Онл@йн».

Вклады «До востребования», а также «Универсальный» являются бессрочными. Процентная ставка по ним 0,01%. Если клиенты воспользуются ими, то смогут снять деньги в любой нужный им момент.

Человеку будет выгоднее в Сбербанке оформлять свои депозиты самостоятельно. Если воспользоваться личным кабинетом и открыть обыкновенный стандартный «Сберегательный» вклад, то можно рассчитывать на 1,5%. Условия оформления являются различными. Выбирая депозит, человек оценивает условия, процентные ставки, а также определяет сроки.

Большая процентная ставка

Есть несколько критериев, благодаря которым процентная ставка увеличится сильнее:

- счет в валюте, на ставку от 0,65% могут рассчитывать те, кто имеет вклады в европейской и американской валюте;

- длительность депозита;

- сумма депозита (чем выше, тем больше процентная ставка);

- открытие через свой личный кабинет в интернете или в отделении банка, то есть имеет значение место открытия.

Капитализация вклада в Сбербанке, что это? Разобраться в этом несложно. Можно воспользоваться калькулятором, имеющимся на сайте, чтобы выбрать оптимальное для себя предложение от банка. Нужно лишь внести данные о предполагаемой сумме и сроке.

Возможна ли капитализация без вклада?

Не все люди с легкостью готовы оформить депозит. Ведь если их финансовое положение ухудшится, то они не смогут сию минуту снять свои деньги. Но можно и не оформлять пополняемый депозит, и при этом приумножать свои средства, а также качественно их сохранить. Есть дебетовая карта с весьма выгодными условиями. На неснижаемый остаток каждый месяц идет начисление процентов. Из чего формируется этот остаток:

- проценты за предыдущий период;

- имеющиеся на карте средства;

- пополнения.

Пополняй такую карту и получай дополнительную прибыль – так советуют в банке. Существует вероятность капитализации по кредитной карте. Но только на ней нужно держать деньги сверх установленного лимита кредита. Не только траты, но и пополнения на ней должны быть регулярными. Сбербанк своим клиентам предоставляет дебетовую карту «Социальная», где процент на остаток составляет 3,5%.

Капитализация процентов по вкладу — что это значит?

Экономическая нестабильность в стране заставляет граждан поломать голову не только и не столько над получением пассивного дохода, сколько над сбережением своих средств. Вот и несут они « свои кровные» в банки, надеясь, что банковские работники помогут выбрать самое прибыльное предложение. Но банк, в большей степени, заинтересован в собственной выгоде, поэтому клиенты зачастую получают неполную информацию о банковском продукте.

Итак, на сегодняшний день линейка банковских услуг предлагает следующие условия выплат процентов по вкладам:

- зачисление на карточку вкладчика с открытием лицевого счёта в банке,

- перевод на счёт вкладчика «до востребования»,

- капитализация процентов по вкладу.

С двумя первыми вариантами, всё ясно. Теперь разберёмся с последним.

Ключевое отличие срочных вкладов с капитализацией процентов от обычных заключается в том, что накопленные проценты за период, указанный в договоре, прибавляются к основному «телу» вклада. Соответственно, средства на счёте увеличиваются, и очередное начисление процентов будет производиться уже на большую сумму.

Потенциальный инвестор должен отличать периодичность начисления процентов от периодичности их капитализации. Например, проценты могут начисляться ежедневно, но их капитализация может производиться ежемесячно.

Наряду со ставкой по вкладу большое значение имеют сроки капитализации процентов, иными словами, периодичность начисления и зачисления процентов на депозит.

Сроки капитализации процентов

Большинство банковских организаций предлагает следующие периоды:

- По окончанию срока вклада. Договор заключатся на год с возможностью пролонгации. Здесь как таковой капитализации не происходит, то есть, это обычный вклад с начислением простых процентов. Он становится интересен только при условии пролонгации договора — на депозитном счёте остаётся сам вклад + %, начисленные по нему.

- Ежегодная капитализация. Договор с банком подписывается на несколько лет. Зачисление процентов на депозит производится один раз в год, в дату, когда средства были размещены на счёте. Такой вид капитализации процентов даёт дополнительную прибыль, хотя и несущественную.

- Ежеквартальная капитализация. Срок заключения контракта с банком: от полугода до года и более. Причисление процентов производится раз в три месяца, что даёт возможность получать более ощутимый доход.

- Ежемесячная капитализация. Это наиболее популярная схема в линейке депозитных вкладов, так как проценты причисляются чаще, тело вклада растёт быстрее, соответственно уровень дополнительного дохода увеличивается.

- Еженедельная и ежедневная капитализация. Такие условия банки обычно не предлагают, так как схемы приносят высокий доход, а банки, как было написано выше, в первую очередь преследуют соблюдение своих финансовых интересов. Подобные схемы предлагаются, например, при хайп-инвестировании.

Вкладчику нужно запомнить простое правило: чем чаще внутри срока вклада осуществляется причисление процента к основной сумме вложенных средств, тем выше итоговая доходность вклада.

Как высчитать доходность вклада с капитализацией или сложный процент?

Есть несколько способов расчёта сложного процента. Люди, предпочитающие классический подход, могут воспользоваться специальной формулой, тем, кто не любит особо «заморачиваться», лучше воспользоваться онлайн-калькуляторами доходности вкладов.

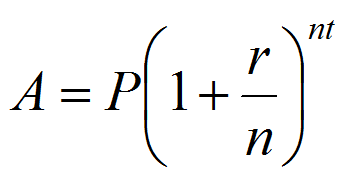

Формула расчёта сложного процента

Вычисляется сложный процент по следующей формуле:

Если разместить в банке 100 000 руб., без довложений сроком на 1 год под 10 % с ежемесячной капитализацией, мы получим:

Наша прибыль составит 10 466 рублей.

А что будет после пролонгации договора ещё на год? Размер вклада остаётся тем же, то есть, 110 466 рублей. Применим ту же формулу и получим конечную сумму 122 028 рублей. Теперь прибыль составит 22 028 рублей.

И, напоследок, посмотрим, какую выгоду принесут те же 100 000 и на тех же условиях, только этот вклад будет сроком на 3 года. Получаем 134 812 рублей, то есть, наш доход составит 34 812 рублей. Выводы делайте сами.

Уровень дохода «капитальных вкладов» зависит от срока действия договора. Чем больше срок, тем выше прибыль.

Как выбрать банк с капитализацией вкладов

Выбирая лучший банк с капитализацией депозита, эксперты рекомендуют учитывать ряд параметров:

- Важным параметром является порог по срокам, сумме первоначальных инвестиций, определяющей размер прибыли.

- Многим предпочтительно оформление, ведение счета онлайн. Кредитные организации часто предлагают дополнительные привилегии по продуктам, оформленным через Интернет. Указанный способ также экономит время на посещение офиса, ожидание очереди.

- Не рекомендуется размещать накопления в молодых, ненадежных банках. Даже при условии страхования вкладов, следует учесть риск отзыва лицензии, что грозит возникновением проблем при получении собственных средств.

- Крупные инвестиции финансисты советуют размещать в разных банках на сумму – максимум 1,4 млн. рублей – максимальная страховая выплата при отзыве лицензии.

- Дополнительный аспект – возможность привязки карточного счета к депозитному продукту.

Банки с капитализацией вклада устанавливают свои сроки, поэтому в каждом финансовом учреждении следует внимательно ознакомиться с условиями.

Плюсы и минусы капитализации

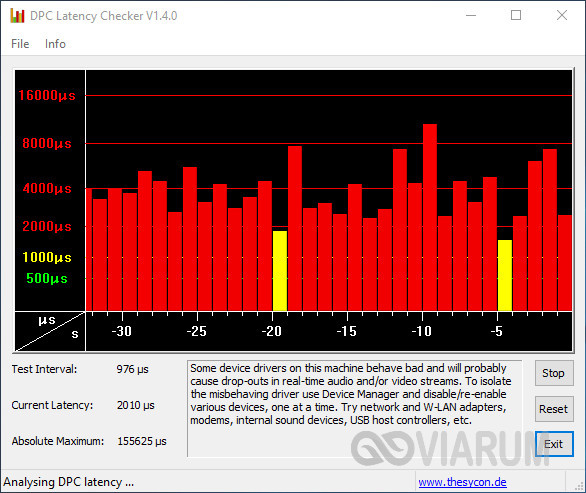

Несмотря на очевидные достоинства капитализации, которые проявляются в первую очередь в более высокой доходности по сравнению с обычным начислением процентов, у нее есть и минусы:

Как правило, банк ограничивает мобильность средств. То есть вы не можете распоряжаться своими деньгами в течение срока действия договора. Конечно, вам не откажут, когда вы заявите, что закрываете счет и снимаете все деньги. Но получите вы далеко не ту сумму, на которую рассчитывали, когда открывали счет. Не во всех банках можно снимать деньги без потери всего или части дохода.

Например, если вы решите закрыть досрочно вклад “Сохраняй” в Сбербанке (100 000 руб. на 1 год), то на руки получите на 2 862,61 руб. меньше.

Банки часто назначают более низкую ставку по депозитам с капитализацией

Поэтому очень важно просчитывать эффективную ставку и сравнивать ее по нескольким предложениям в разных банках.

Заметный эффект от капитализации проявляется только в долгосрочном периоде. Поэтому, если вы уверены, что в ближайшие несколько лет вам не понадобится много денег, открывайте депозит с капитализацией

Если нет – присмотритесь к обычному вкладу, но с возможностью снятия.

Как выбрать вклад с капитализацией процентов — пошаговая инструкция для новичков

Итак, мы разобрались с понятием капитализации и сроками ее проведения.

Предлагаю приступить к прочтению пошаговой инструкции по выбору вклада с капитализацией процентов.

Шаг 1. Выбираем банк

Возможность открывать вклады онлайн значительно расширила круг банковских учреждений для этих целей. Если раньше россияне открывали вклады в банках только своего города, то теперь можно воспользоваться услугами кредитных организаций из любого уголка РФ.

Это, конечно, здорово! Только нам, вкладчикам, головной боли добавилось! Вопрос, в каком банке открыть вклад стало решать сложнее. Выбор значительно расширился. И если в своем городе банк можно посетить, посмотреть, что да как, собрать реальные отзывы у соседей и друзей, то удаленно этого сделать невозможно.

Посетите сайт Банка России. В разделе «Информация по кредитным организациям» можно найти сведения по проблемным банкам. Отобрав несколько наиболее приглянувшихся банков, приступайте к анализу условий по предлагаемым депозитам.

Шаг 2. Изучаем предложения по вкладам

Прочтите условия по вкладам, которые наиболее точно соответствуют всем вашим требованиям

Обратите внимание на ставки, возможность пополнения и частичного снятия

Пополнять счёт и снимать с него часть денег — очень удобно. Если вы делаете долгосрочные вложения (от 1 года), то вам может потребоваться снять какую-то сумму. Возможность частичного снятия позволит это сделать, не расторгая договор. Или у вас появятся свободные деньги, которые имеет смысл довложить на уже открытый вклад.

Не забудьте проанализировать условия по капитализации ваших вложений, сроки ее проведения.

Вспомните наши расчеты и их результат: чем чаще проводится капитализация, тем больший доход вы получите!

Шаг 3. Рассчитываем эффективную процентную ставку

При выборе вклада рекомендую рассчитывать эффективную процентную ставку по нему, ведь именно она и позволяет оценить общий реальный доход за весь срок с учетом процентов.

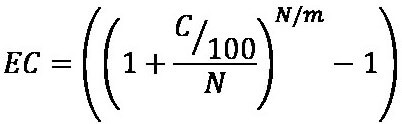

Для расчета эффективной ставки следует воспользоваться специальной формулой.

где: ЕС –эффективная ставка, С – номинальная ставка (указана в договоре), N – количество периодов капитализации в год, m – количество повторений периодов размещения (если вклад размещается на 1 год, то m=1, если на два года, то m=2 и т.д.).

Пример

Предположим мы решили разместить в депозит 50 тыс. руб. под 9% годовых сроком на 1 год с ежемесячным начислением %, с капитализацией. Подставляем имеющиеся данные в нашу формулу и получаем:

Итак, согласно проведенным расчетам, эффективная ставка равна 10% и именно по ней будет получен наш общий доход.

Проще всего рассчитать эффективную ставку с помощью специальных онлайн-калькуляторов.

Следует помнить, что пополнение вклада (если оно предусмотрено договором) увеличивает основную сумму, на которую начисляются проценты. Чем больше основная сумма, тем больше сумма процентного и капитализируемого дохода.

И наоборот — частичное снятие уменьшает «тело» депозита и, как следствие, снижает его доходность.

Шаг 4. Сравниваем полученные результаты

Используя способы расчетов, представленные выше, можно просчитать необходимые показатели по вкладам, которые вызвали у вас наибольший интерес. Это позволит сделать окончательный выбор.

К основным сравниваемым показателям относятся:

- депозитные ставки;

- сроки размещения средств;

- возможность пополнения/снятия;

- схема начисления %;

- наличие/отсутствие капитализации;

- пролонгация — есть/нет (пролонгация вклада — продление срока размещения денег).

Шаг 5. Выбираем наиболее доходный вклад

Вы открываете вклад в первую очередь для получения дополнительного дохода. Значит, это первое, что будет иметь значение при принятии окончательного решения.

Разумеется, необходимо выбирать наиболее доходный вклад. Однако помните, что если ставка по выбранному вкладу выше ставки рефинансирования, увеличенной на 5%, то с разницы банком будет удержан налог по ставке 35%. Поясню на примере.

Пример

Ставка по выбранному депозиту 17%. Ставка рефинансирования 10%, добавляем 5%, получаем 15%. Следовательно, с разницы придется заплатить НДФЛ.

Допустим, размещаем 100 тыс. руб., на 1 год под 17% годовых. Доход составит 17 тыс. руб. Максимальный необлагаемый доход рассчитывается по ставке 15% (10%+5%) и равен 15 тыс. руб. Разница составляет 2 тыс. руб. С нее то и будет удержан НДФЛ в сумме 700 руб. (2000*35%).

Как рассчитать начисление процентов по капитализации?

Банковские сотрудники для расчета пользуются специальными формулами и лишь в редких случаях они бывают достаточно сложными, чтобы обычный человек не мог воспользоваться ими для себя. Для расчета итоговой суммы вклада после начисления процентов понадобится следующая формула:

T = S*(1+N/100) в степени, зависящей от периодичности капитализации, где:

- Т — итоговая сумма вклада;

- S — изначальная сумма;

- N — банковская ставка.

Разбирая на примере:

- Евгений положил 300 тысяч рублей на депозитный счет под 12% годовых;

- 1+12/100 = 1.12;

- Это число необходимо возвести в степень, зависящей от срока капитализации. Допустим, начисление процентов происходит раз в полгода, тогда 1.12 необходимо возвести в степень 0.5, в результате чего получится число 1.058;

- 300000 умножаем на 1.058 = 317400. Именно такая сумма выйдет у вкладчика, выбравшего капитализацию раз в полгода.

Соответственно, прибыль вкладчика за два квартала составит 317400 — 300000 = 17400 рублей. Можно легко заметить, что в пользовании формулами нет ничего сложного, однако вкладчик может случайно допустить ошибку в процессе расчетов, поэтому рекомендуется использовать онлайн-сервисы банков для высчитывания итоговой суммы вклада.

Как выбрать вклад с капитализацией

Что такое капитализация вклада и, как она работает, мы уже рассмотрели. Теперь попробуем разобраться в том, как выбрать себе выгодный вклад с капитализацией процентов.

Шаг 1. Выбираем банк

Еще совсем недавно, когда интернет – технологии еще не были так сильно развиты, человек выбирал себе банк, который находится «через дорогу».

Сегодня, когда интерне стал доступен для всех, человек может выбрать себе банк и заключить договор в режиме онлайн. У человека появилась возможность открыть вклад даже в том банке, которого нет в его городе. У вкладчиков появилась возможность выбирать наиболее подходящий для себя банк из множества банков с большим количеством условий.

Если вы выберете банк, находящийся в непосредственной близости от вас, то вы сможете самостоятельно оценить его качество работы. А собрать реальные и неподдельные отзывы намного легче, чем при заключении договора в режиме онлайн.

Выбирая себе банк для вклада, необходимо обратить внимание на его рейтинг. Для чего нужно будет посетить интернет портал Банка России, где вы найдете всю необходимую вам информацию обо всех параметрах и проблемах кредитных организаций

Шаг 2. Проводим анализ имеющихся вкладов

После того, как вы выберете банк, вам будет необходимо изучить все предложения по имеющимся вкладам в банке

Особое внимание следует обратить на процентную ставку банка, возможность его пополнения и частичного снятия, минимальную сумму и срок размещения

Очень удобно, когда вклад предусматривает возможность пополнения и частичного снятия без потери процентов. Особенно тогда, когда необходимо накопить очень крупную сумму денег.

В любом случае, выбирать программу вклада необходимо исходя из его целей, вашего финансового положения и ожидаемых перспектив в будущем

Это очень важно. Если случится так, что вам придется закрывать вклад до окончании его срока, вы потеряете процентный доход

Шаг 3. Рассчитываем эффективную процентную ставку

При выборе вклада обращайте внимание не на указанные процентные ставки, а эффективные процентные ставки, которая поможет вам оценить общий реальный доход за весь срок с учетом процентов.

Эффективная процентная ставка рассчитывается по формуле:

где: ЕС –эффективная ставка,

С – номинальная ставка (указана в договоре),

N – количество периодов капитализации в год,

m – количество повторений периодов размещения (если вклад размещается на 1 год, то m=1, если на два года, то m=2 и т.д.).

Приведем примерный расчет эффективной процентной ставки.

Допустим, на ваш вклад установлена процентная ставка, равная 12% годовых с ежемесячной капитализацией процентов. Подставив имеющиеся данные в формулы, получим:

Таким образом, наша эффективная процентная ставка равняется 12%. То есть, разместив свои денежные средства под 12% годовых с ежемесячной капитализацией, вы ежегодно будете получать доход в размере 12,68% от внесенной на вклад суммы.

Такой расчет можно произвести более легким способом, воспользовавшись специальным онлайн – калькулятором.

Если ваш вклад предусматривает пополнение, то на ваш доход окажет непосредственное влияние сумма дополнительных взносов, что, естественно, увеличит размер начисленных и капитализированных процентов. А частичное снятие средств со вклада приведет к уменьшению получаемого дохода.

Шаг 4. Проводи анализ и сравнение полученных результатов

После того, как вы рассчитаете эффективную процентную ставку по всем выбранным вами вкладам, необходимо буде провести анализ и сравнение всех этих вкладов по таким параметрам, как:

- возможный срок договора;

- наличие и периодичность капитализации;

- размер эффективной ставки;

- возможность пополнения, а также частичного снятия;

- наличие или отсутствие условия пролонгации.

Лучше всего все имеющиеся данные занести в таблицу Excel. Так вы более наглядно увидите всю имеющуюся у вас информацию, и вам легче будет ее сравнить.

Шаг 5. Выбираем подходящий для вас вклад

Возможный полученный доход – это основной критерий, по которому происходит выбора оптимального вклада. Только здесь всегда необходимо помнить, что если ваша процентная ставка будет выше ставки рефинансирования, увеличенной на 5%, то с разницы между ставками будет взиматься подоходный налог.

Приведем пример. Допустим, ставка по выбранному вкладу 17%, ставка рефинансирования 10%, к которой добавляем 5%, получаем 15%. С разницы 17% — 15% = 2% дохода придется заплатить НДФЛ.

Например, размещаем 100 тыс. руб., на 1 год под 17% годовых. Доход составит 17 тыс. руб. Максимальный необлагаемый доход рассчитывается по ставке 15% (10%+5%) и равен 15 тыс. руб. Разница составляет 2 тыс. руб. С нее то и будет удержан НДФЛ в сумме 700 руб. (2000*35%).

Что такое капитализация вклада?

Этот термин пришел к нам из области финансов, в его основе лежит еще и математическая формула. Именно поэтому объяснить этот термин клиентам банка, далеким от математики и экономики, бывает довольно сложно. Но я постараюсь объяснить так, что бы понял даже первоклассник.

Вклады с капитализацией процентов в долгосрочной перспективе будут более выгодны, даже по сравнению со вкладами с повышенной ставкой. За счет капитализации такие вклады на практике будут иметь более высокую эффективную ставку. В экономике под эффективной ставкой понимают ставку с учетом капитализации. Она всегда будет больше официально указанной. Поэтому при выборе вклада стоит учитывать наличие или отсутствие капитализации как один из ключевых параметров вклада. Рассчитать доход от инвестиций с капитализацией и без нее можно с помощью специального калькулятора, который легко найти в интернете. Достаточно ввести ключевые параметры – сумма, вклада, срок, проценты, наличие или отсутствие капитализации.

Но стоит знать и о минусах вкладов с капитализацией:

В большинстве случаев такие вклады не подразумевают возможности снятия средств, то есть на срок договора они фактически будут заморожены в банке. Естественно, что вы можете в любой момент расторгнуть договор и вернуть свои средства, но в таком случае вы потеряете все накопленные к тому времени проценты.

Ставка на вклады с капитализацией часто ниже, чем на обычные вклады

Именно поэтому важно учитывать не только эффективную ставку, но и срок размещения вашего депозита. Чем больше будет срок размещения, тем выгоднее в конечном итоге окажется вложение

При выборе вклада не поленитесь сравнить предложения от разных банков.

Как не ошибиться при открытии вклада с капитализацией

А сейчас приведем основные советы, которые помогут вам не ошибиться при выборе вклада и получить от своего вложения денег в банк максимальную выгоду.

- Проведите самостоятельный расчет эффективной процентной ставки

Многие люди стараются положить свои денежные средства туда, где видят больший процент, не думая о реальной сумме дохода.

Не спешите! перед тем, как положить свои средства в банк, произведите самостоятельно предполагаемый доход из предлагаемых условий. Рассчитайте эффективную процентную ставку либо по выше приведенной формуле, либо просто воспользуйтесь специальным онлайн – калькулятором.

- Выбирайте только хорошо проверенные и надежные банки

Не спешите открывать вклад в банке, который обещает получение большого дохода за короткие сроки. Как часто бывает, красочная реклама таких банков оказывается просто обыкновенной «заманухой», и человек просто «нарывается» на банальный лохотрон.

При выборе вклада следует обязательно обратить внимание на надежность банка. Иначе вы просто очень рискуете потерять все свои сбережения

- Реально оцените свое финансовое положение

Выбирая вклад, вам обязательно необходимо будет учесть ваши финансовые возможности на весь срок размещения ваших денежных средств. Иначе, если вам придется по каким-либо причинам досрочно забирать свои средства с вклада, то проценты на вклад начислят в очень мизерном и совсем неощутимом размере. То есть, вы практически не получите никакого дохода.

Из данной статьи вы узнали, что такое капитализация процентов, как она работает, и, ее преимущества над простой процентной ставкой. И теперь вы можете самостоятельно, руководствуясь выше приведенным пошаговым руководством грамотно и правильно выбрать вклад с капитализацией, и, сможете предпринять необходимые действия, чтоб избежать основных ошибок при вложении денег в банк. А это значит, что ваше вложение денежных средств в банк, обязательно окажется выгодным и принесет вам хороший доход.

Сайт MyRublik будет вам очень ПРИЗНАТЕЛЕН.

Вклады с капитализацией процентов на счете

Вкладчики часто интересуются, что такое капитализация процентов. Ответить на данный вопрос можно, проанализировав особенности этого процесса на примере различных банковских продуктов.

Кредитные организации предлагают множество вариантов, имеющих различные периоды капитализации, сроки вложений, ставку.

Популярностью среди клиентов пользуются следующие предложения:

- Вклад «Честная ставка» Промсвязьбанка. Он имеет следующие условия:

- осуществление взносов в в рублях РФ;

- ставка от 4% до 5% в зависимости от суммы;

- применение пониженных ставок на сумму свыше 5 млн.руб.;

- ежемесячная капитализация процентов по вкладу;

- возможность пополнения счета и осуществления расходных операций;

- возможность управления счетом посредством мобильного приложения.

2. Вклад «Моя копилка» ФК Открытие. Данный банковский продукт имеет условия:

- бессрочность депозита;

- возможность осуществления приходных операций;

- ежемесячная капитализация и выплата процентов;

- возможность осуществления частичного расхода;

- возможность хранения денежных средств в одной из 3-х валют на выбор клиента (доллар, евро, рубль);

- досрочное расторжение договора на льготных условиях;

- процентная ставка по счету в рублях от 10000 руб. — 5% (до 10000 руб. — 0.1) в долларах — 0,5% годовых, в евро — 0,01% годовых.

Порядок начисления по данному банковскому продукту имеет следующие особенности:

- при наличии нулевого остатка по счету на момент начисления процентов последнее осуществляется на величину среднемесячного остатка (сумма остатков по всем дням расчетного периода, деленная на их количество);

- при наличии средств на счете на момент начисления последнее осуществляется на минимальную сумму, находящуюся на вкладе на начало дня (в течение расчетного месяца).

3.Вклад «Доходный» Россельхозбанка имеет следующие условия:

- срок — от 30 дней до 1460 дней;

- размер процентной ставки по вкладу в рублях — от 4% до 6% годовых (в зависимости от срока и суммы вклада); в долларах — от 0,01% до 0,4%, в евро — 0,01%.

- возможность открытия в пользу третьего лица;

- минимальный размер первоначального взноса — 3000 руб.(30 евро, 30 долларов);

- капитализация и выплата процентов (ежемесячная либо по окончании срока вклада — на усмотрение клиента);

- отсутствие возможности пополнения счета и осуществления расходных операций;

- выплата процентов по ставке вклада «До востребования» при досрочном расторжении договора;

- возможность пролонгации на условиях, действующих на момент ее осуществления.

4. «Накопительный счет». Имеет следующие условия:

- возможность открытия вклада только на имя клиента;

- ежедневное начисление процентов;

- ежемесячная капитализация;

- возможность осуществления вложения в нескольких валютах (рубль — от 0,01% до 5%, доллар — от 0,01% до 1% в зависимости от суммы вклада);

- возможность пополнения и осуществления снятия средств

5. Вклад » Время роста» ВТБ. Данный банковский продукт имеет следующие условия:

- срок действия 6 или 12 месяцев;

- минимальная сумма первоначального взноса — 30000 руб.;

- отсутствие возможности пополнения счета;

- осуществление расходных операций не предполагается;

- возможность выбора периодичности получения процентов;

- ежемесячная капитализация (по усмотрению клиента);

- ставка по вкладу от 5,54% до 5,70% (в зависимости от срока и способа оформления).

Плюсы и минусы капитализации процентов для вкладчика

Разумеется, такое выгодное решение тоже предусматривает ряд неудобств, иначе банки попросту не предлагали бы другие типы вкладов.

Плюсы:

При долгосрочном инвестировании средств периодическая капитализация средств значительно увеличивает итоговую прибыль вклада

Обратите внимание: чем чаще происходит капитализация, тем большую прибыль получит вкладчик;

Для тех, кто планирует собрать крупную сумму — в качестве обеспечения пенсии или для покупки чего-либо, — вклад с начислением процентов позволит обойтись без лишних трат, т.к. снимать деньги достаточно затруднительно для пользователей данного вида вклада

В таком случае счет становится отчасти сберегательным.

Минусы:

- Сумма, получаемая с процентов ежемесячно, порой может очень сильно помогать вкладчику с его финансовой ситуацией. Однако вклад с капитализацией подразумевает, что все эти проценты начисляются обратно на счет — это означает, что вкладчик отказывается от прибыли в краткосрочной перспективе ради большей прибыли в долгосрочной;

- Если гражданину крайне важна возможность без ограничений снимать деньги со счета или необходима доступность досрочного расторжения договора в одностороннем порядке, то вклад с капитализацией не подходит однозначно, т.к. по условиям договора ограничивается и срок, и сумма снятия денежных средств.

Советы по выбору вклада в банке

Выбор варианта размещения собственных средств в банке является не самой простой задачей. Принятое в итоге решение должно учитывать несколько факторов, среди которых цели инвестирования, финансовая ситуация в стране и на банковском рынке и многое другое. Рекомендации опытных аналитиков по данному вопросу заключаются в следующем:

Выбор вклада должен происходить, исходя из возможных потребностей инвестора в ближайшем будущем, а также анализа и перспектив состояния экономики страны, например, таких важных ее параметров, как инфляция и курс национальной валюты;

Важное значение следует уделять внимательному изучению предлагаемых банком условий привлечения денежных средств для определения лучших. Ключевым показателем выгодности вклада всегда выступает эффективная процентная ставка;

Обязательным условием для размещения финансовых ресурсов является стабильное положение банка

Серьезные финансовые проблемы, возникшие в 2017 году даже у крупных игроков рынка из топ-10, наглядно продемонстрировали важность этого параметра.

В качестве итога необходимо отметить следующее. Безусловно, капитализация процентов выступает эффективным способом увеличить доходность по вкладу. Но достаточно часто в тех случаях, когда подобная возможность отсутствует, итоговая выгода находится на том же или даже более высоком уровне.

В заключение

Капитализация процентов по вкладу – это удобный вариант накопления, при этом схема начисления процентов прозрачная и понятная. Вместе с тем ориентироваться лишь на этот параметр при выборе программы нельзя.

Учесть необходимо:

Свои потребности в ближайшие месяцы и в будущем

Если в перспективе не появится острая необходимость снять средства – выбирайте капитализацию;

Отдельно уделите внимание проверке надёжности банка. Он обязательно должен принимать участие в программе гарантирования вкладов, что позволит вернуть кровные даже при отзыве у организации лицензии.

Если банк проверенный, а полученная эффективная ставка выше, чем по обычным программам в других финансово-кредитных организациях – есть смысл выбирать именно этот вариант

Это позволит получить максимум выгоды.

Прочтите также: Инвестиции в ценные бумаги для начинающих: как не допустить ошибок

2018 — 2021, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.