Все о платежной системе мир и ее банковских картах

Содержание:

- Можно ли расплачиваться за границей?

- Перевод, как это делалось раньше

- Где можно расплачиваться картой «Мир»

- Получение карты

- Преимущества и недостатки

- Как сегодня? Mobile only

- Преимущества и недостатки «МИРа»

- Виды карты

- Как мы зависим от международных платежных систем?

- Кто может принимать участие в программе лояльности

- Что делать, если потеряли карту

- Выпускаемые карты

- Ответы на актуальные вопросы

- Как оформить карту МИР

- Описание карты «Мир» от «Открытия»

- Вывод

Можно ли расплачиваться за границей?

Из-за того, что национальная платежная система появилась сравнительно недавно, существует ряд ограничений при использовании привязанных к ней карт. Проблема заключается в том, что отсутствует полноценная возможность выполнять операции за пределами РФ. Постепенно планируется расширение территорий, которые будут доступны для оплаты картой Мир.

Существует альтернативное решение из сложившейся ситуации – кобейджинговые карты. Они представляют собой сочетание международной и национальной платежной системы. Такой вариант пока не получил широкого распространения, но он уже доступен для получения в некоторых финансово-кредитных организациях. Сбербанк на данный момент обдумывает возможность выпуска таких карт.

Перевод, как это делалось раньше

Сегодня речь пойдет только о переводах от человека к человеку, Consumer-to-Consumer, C2C.

Кто и как этим пользовался?

Основной сценарий — cash-to-cash, внес наличные — выдали наличные. Родители отправляли деньги уехавшим студентам; уехавшие на заработки — зарплаты домой семьям; иногда даже коммерсанты рассчитывались за товары.

Отдельный кейс — перевод самому себе: человек едет в другой город и боится везти с собой в поезде наличные.

Как это выглядело для клиента?

-

Выбираешь систему денежных переводов — да, их несколько, только в России было штук пять популярных. Нужно выбрать, где комиссия меньше. Нужно понять, в какой системе пункты отправки и выдачи удобно расположены (или даже так: что в городах отправки и выдачи они вообще есть).

-

Приходишь в отделение банка, заполняешь бланк — ФИО и телефон отправителя и получателя; страна назначения, город и, возможно, пункт выдачи. Предъявляешь паспорт. Расписываешься на заявлении.

-

Отдаешь кассиру деньги и комиссию сверху — получаешь квитанцию и контрольный код.

-

Говоришь код получателю (хорошо, если банк тебе его в СМС отправил, можно просто переслать).

-

Получатель идет в пункт выдачи (тут же или через день-два), предъявляет паспорт, называет код.

-

Кассир распечатывает заявление на выдачу, и после получения подписи выдает наличные.

Дочитали? Еще недавно это было нормой.

Что видим? Высокие транзакционные расходы — время и поход в отделение; заполнение бумажек; нужно звонить получателю и уточнять детали. Если раз в месяц отправить зарплату домой — это переносимо, а вот для кейса, когда коллеге перекинуть триста рублей — и в голову не придет.

По требованию законодательства нужно идентифицироваться, поэтому при отправке больших сумм личного визита в банк не избежать никак.

Варианты:

Первые два варианта ограничивается суммой 15.000 рублей, так как отправитель не идентифицирован.

Шагнем лет на пять вперед в мир «пластика» — карта теперь есть у каждого, даже у ретроградов есть зарплатная карточка.

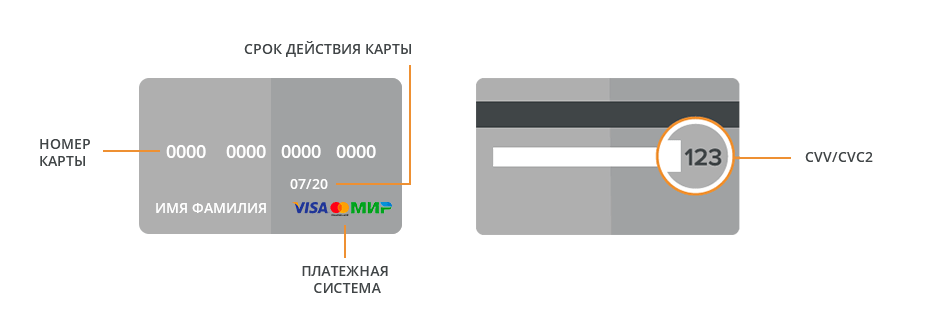

Появляется сценарий card-to-card — межбанковский перевод по номеру карты. А что, так можно было? Уже не нужно заполнять анкету и приходить в банк самому, нужно только использовать интернет-банкинг и знать номер карты получателя. Ну и что бы платежная система у отправителя и получателя совпадали бы. Такие переводы процессятся самой Международной платежной системой (VISA, MasterCard и др.). И еще один бенефит — не нужно знать, какой у получателя банк. МПС сама направит куда нужно.

Неудобств уже меньше, но они пока остались: номер карты не вечен, карты меняют, значит, нужно говорить номер карты каждый раз. Как вывод — его нужно “засветить”. Ну и вообще его нужно знать, то есть достать из бумажника, то есть носить с собой. И, конечно же, приходилось платить комиссию за такой перевод, поэтому часть отправителей на этом этапе отказывалась от перевода – что-то дорого, поищу лучше наличные.

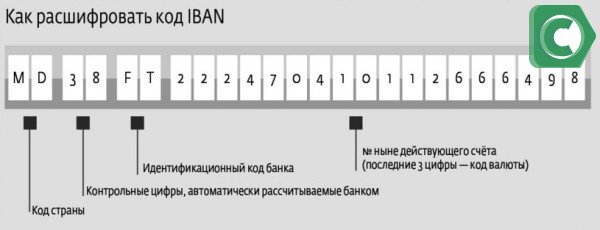

Еще был вариант для принципиальных (он и сейчас есть) — перевод со счета на счет по реквизитам. Нужно знать БИК банка и номер счета получателя в нем. Такой перевод может идти пару дней, и тоже комиссия, так как у такого перевода высокая себестоимость для банков.

Где можно расплачиваться картой «Мир»

Пластиковые носители системы «Мир» в данное время уже принимают для оплаты более 45 крупнейших предприятий торговли. Сайт этой платежной системы гарантирует, что карту принимают в «Эльдорадо», «Технопарке», Московском Метрополитене, компании «Лукойл», «Ашане», сети Макдональдc, торговых центрах «Глобус» и многих других.

Со счёта карты можно оплачивать коммунальные услуги, штрафы, услуги связи.

Согласно данным банков-эквайеров, картой «Мир» можно расплатиться:

- в сети быстрого питания KFC;

- сети мастерских «Дом быта»;

- магазинах канцтоваров «Коди».

Также можно произвести оплату:

- билетов на авиарейсы на сайте «Аэрофлота». а также на поезд (онлайн);

- услуг на сайтах («МегаФон», «Теле2», Mail Ru).

Для владельцев карт предусматриваются специальные бонусы от партнеров «Национальных систем». Акции уже предусматривали:

- бесплатное посещение гастрономического фестиваля «О да! Еда!», Международного Московского Кинофестиваля;

- привилегии при пользовании катком (на ВДНХ);

- льготы при приобретении билетов на популярный рок-фестиваль «Нашествие».

Получение карты

Чтобы получить карту от ПС «Мир», нужно обратиться в любой уполномоченный офис с паспортом и написать заявление. Тарифы по ее обслуживанию не будут сильно отличаться от обслуживания карт других ПС. Социальные и классические карты выпускаются сроком на 5 лет и переоформляются, пока клиент не откажется от услуг.

Оформить карты может любой гражданин России старше 14 лет после получения паспорта. Социальную же можно получить только при наличии документов, подтверждающих пенсионные выплаты клиенту.

Тарифы на обслуживание зависят от условий банка и не превышают общемировых стандартов для других ПС. Выпуск, перевыпуск и обслуживание социальных пенсионных карт — бесплатны.

Оплата и получение через карточки доступна всем

Оплата и получение через карточки доступна всем

Преимущества и недостатки

Невозможно найти полностью идеальную платежную систему, равно как и систему, у которой были бы в основном положительные качества. Причем качество определяется не только общими критериями, но и отдельно личными критериями каждого человека. Несмотря на это, основные плюсы ПС МИР определить несложно. Среди них:

- Бесплатный выпуск карт. Оформление можно производить в огромном количестве различных банков. Наиболее крупные из них: Сбербанк, Тинькофф Банк, ВТБ;

- Дешёвое обслуживание. Отечественная ПС как при производстве стоит дешевле, так и во время обслуживания;

- Безопасность и шифрование. В любых онлайн или офлайн точках оплата полностью безопасна, потому что ее невозможно подделать благодаря уникальному чипу;

- Постоянный рост точек приема карт. Сеть точек обслуживания и платежей растет. Они устраиваются в любых учреждениях с прибылью свыше 40 миллионов рублей на законодательном уровне;

- Снятие наличных возможно в любом банке и банкомате. Законом установлено, что любой банк обязан наладить систему по снятию денежных средств для клиентов «Мир»;

Большое количество достоинств не исключает минусы, основными из которых являются:

- Невозможность использования карточек за границей. Чтобы осуществить перевод в иностранное государство, нужно оформлять смежную карточку на основе двух платежных систем: российской и иностранной;

- Внедрение в банки и организации проходит медленно, это сказывается на клиентах.

ПС «Мир» — отличная альтернатива зарубежным аналогам

ПС «Мир» — отличная альтернатива зарубежным аналогам

Как сегодня? Mobile only

Основная предпосылка нового поведения – у каждого есть смартфон и смартфон используется как инструмент по умолчанию для любой бытовой операции.

Вроде всех все устраивало, но вот кейс: пообедали совместно пять человек и хотят заплатить.

Маленький, но ежедневный кейс. Как его решать? С наличкой не всегда удобно; а использовать полноценный денежный перевод и в голову не придет — получатель-то напротив тебя сидит, не идти же в банк для отправки ему денег ради ста рублей! Вот если бы можно было отправить деньги так же легко, как оплатить мобильный! Достал телефон и пока кофе пьешь — вжух!

И в мобильных приложениях банков стали появляться переводы, сначала — в пределах своего банка; затем — в дружественные банки, с которыми удалось интегрироваться. Кейс изменился:

Все это очень удобно работало, когда вы оба — клиенты одного банка; а если нет — все заканчивается шелестом купюр. И близок локоть, да не укусишь.

Какие кейсы переводов хотелось бы видеть в своем мобильном? Перевод микросуммы человеку, который рядом. С минимальными транзакционными расходами (комиссия, время, количество нажатий). И хорошо бы не афишировать номер карточки.

-

Скинуться другу, оплатившему общий счет.

-

Собрать деньги на подарок коллеге.

-

Вернуть долг, пока не забыл.

-

Пополнить общий семейный бюджет.

-

Срочно подкинуть ребенку денег на обед.

-

Перевести полученную зарплату в другой банк.

Преимущества и недостатки «МИРа»

Карты обладают следующими преимуществами:

- Работоспособность карты не зависит от внешнеполитических и внешнеэкономических веяний. Операции обрабатывает НСПК, что гарантирует полную независимость от систем VISA, MasterCard и SWIFT.

- Карты можно использовать не только в нашей стране. Кобейджинговые карты, эмитируемые банками, работают в двух странах (в России и стране банка-партнера). На карте МИРа растет число стран, где принимают карту «МИР».

- На базе НСПК на законодательном уровне реализуется система получение пенсий, пособий и прочих социально значимых услуг в электронном виде.

- Держатели карт имеют возможность снятия крупных сумм наличности. Без уплаты комиссии допускается снять до 150 тысяч рублей, заплатив комиссию — до полутора миллионов.

- Удобство использования для получения зарплаты. Классическая карта предусматривает включение в зарплатные проекты. Одновременно у карты появляются дополнительные возможности: можно беспроцентно перемещать средства, использовать кредиты и программы лояльности.

- Карты принимаются в крупными предприятиями-ритейлерами. Ими можно оплачивать покупку авиа- и железнодорожных билетов, бронировать и расплачиваться за номера в некоторых крупных отелях. Благодаря услугам «Мобильный банк” и “Сбербанк онлайн” карточки «МИР» можно использовать для оплаты интернета, мобильной связи, разнообразных услуг, штрафов и совершения покупок онлайн.

- Список банков, магазинов и организаций, работающих с платежной системой, стремительно расширяется. Магазины и предприятия все чаще ставят терминалы с поддержкой НСПК. Госдумой принят закон, обязывающий все банки принимать карты «МИР».

- Безопасность пользования и проведения платежей соответствует последним международным требованиям. Прохождение транзакций без согласия владельца карты невозможно. На работу НСПК не действуют внешние факторы.

- Стоимость обслуживания национальных платежных карт ниже, чем MasterCard и Visa. В случае эмиссии пенсионных и зарплатных карт «МИР» расходы по их обслуживанию берут на себя ПФ России или работодатель.

- Интеграция НСПК и “Мобильный банк” позволяет делать покупки и совершать транзакции посредством приложений, установленных на мобильных устройствах. С помощью системы “Сбербанк онлайн” владельцы карт «МИР» могут открывать и пополнять депозиты, управлять деньгами на счетах, осуществлять платежи и платить за услуги и покупки через интернет.

- Бонусная программа “Спасибо от Сбербанка” позволяет экономить, получая бонусы, расплачиваясь за услуги и товары. Накопленными бонусами можно оплачивать до 90% стоимости покупки.

- За счет сотрудничества со Сбербанком, Райффайзенбанком и другими банковскими учреждениями, доступ к банкоматам, через которые можно снять наличные, не вызывает проблем даже у жителей небольших отдаленных городов. Аналогично обстоят дела и с доступностью терминалов, через которые можно внести средства на карту «МИР».

Вот что дает карта «МИР». Однако НСПК имеет некоторые недостатки:

- Банковские карты «МИР» не обслуживаются в системах MasterCard и Visa, поэтому ими невозможно расплатиться в других странах. Исключение составляют лишь кобейджинговые карты, но и они могут использоваться лишь в отдельных странах банков-партнеров.

- НСПК предусматривает расчеты исключительно в рублях, поэтому при использовании валюты неизбежны потери за счет конвертации.

- Не все банки-эмитенты выпускают кредитные карты. Поэтому желающие использовать их преимущества должны обратиться с заявлением в Сбербанк или другой банк, выпускающий “кредитки” НСПК.

Виды карты

На данный момент для физических лиц разработано несколько дебетовых вариантов пластика, различающихся по условиям обслуживания и получения.

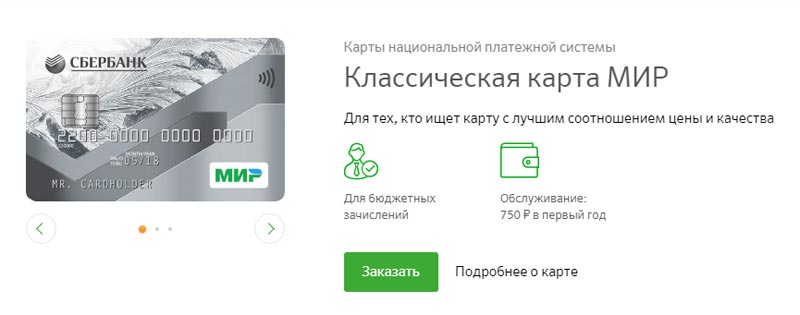

Классическая

Карта доступна гражданам РФ при достижении возраста четырнадцати лет. Возможно самостоятельное получение или оформление в рамках зарплатного проекта.

Карта обладает рядом особенностей и включает следующие возможности:

- Пополнить баланс можно разными способами: наличным и безналичным. Это касается любых переводов с различных платежных систем.

- Товары и услуги можно оплачивать через специальные терминалы, которые установлены в организациях и магазинах. Доступна бесконтактная форма платежа. Схожие операции доступны и через Интернет.

- При помощи подключения приложения для мобильных телефонов и планшетов, а также сервиса «Сбербанк Онлайн» осуществляется контроль расходов и управление счетом.

- Дополнительная услуга по автоматическому платежу обеспечивает своевременную оплату ЖКХ и пополнение баланса сотового телефона.

- Пользователь карты получает возможность использовать бонусную программу «Спасибо», которая позволяет клиентам Сбербанка накапливать баллы и расплачиваться ими.

- Дополнительно доступна услуга «Копилка», которая обеспечивает создание отдельных накоплений.

- Оформление бесплатно, а срок действия составляет 5 лет.

При помощи классической карты можно совершать стандартные операции, а также накапливать бонусы, которые используются для получения скидок в магазинах-партнерах.

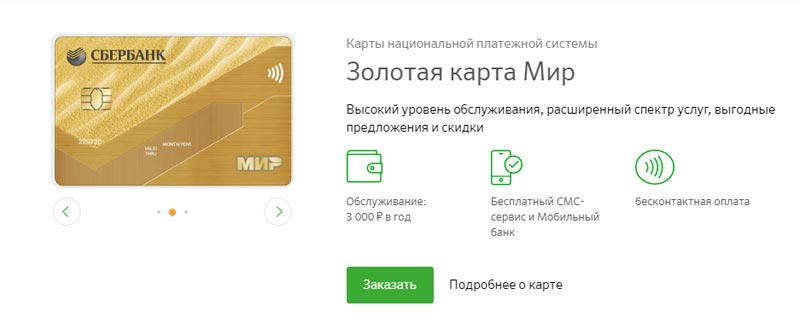

Золотая

Карта Gold системы Мир от Сбербанка относится к премиальным, так как она дает возможность клиенту подчеркнуть свой особый статус. Может входить в специальную группу для получения бюджетных начислений, но только при желании пользователя или работодателя.

Голд карта обладает следующими возможностями:

- Доступна при подтверждении регистрации на территории РФ. Клиент должен достигнуть совершеннолетнего возраста.

- Золотой вариант дает преимущество, которое заключается в выпуске дополнительного пластика для пользователей от 7 лет с учетом привязки к основной карте.

- Бонусы Спасибо могут составлять до 20% от суммы покупки у партнеров и 0,5% от Сбербанка.

- Дистанционная система «Мобильный банк» и онлайн-ресурс для физических лиц, который доступен в форме личного кабинета, позволяют осуществлять полный контроль за всеми операциями.

- Расплачиваться можно путем снятия наличных или при помощи бесконтактного перевода.

- При оплате через Интернет премиум-картами дополнительная безопасность обеспечивается технологией 3D-secure.

- Безналичный перевод действует во всех банкоматах и терминалах самообслуживания.

- Дополнительный кэшбэк для пользователей.

- Срок действия составляет 5 лет.

Для получения повышенных бонусов Спасибо по карте МИР Золотая необходимо в течение месяца совершать операции, подпадающие под категорию премирования, на сумму более 15 000 руб. Начисление будет производиться в следующем расчетном периоде. Учитывается, что именно бонусная программа от Сбербанка является альтернативой популярному кэшбэку.

Пенсионная

Данный вариант доступен только получателям социальных выплат от пенсионного фонда. Достоинство этой карты заключается в том, что здесь начисляется процент на остаток до 3,5% годовых.

Возможности пенсионного пластика таковы:

- Полный доступ к управлению счетом, который обеспечивается при помощи мобильного приложения и Сбербанк-онлайн.

- Удобный безналичный расчет через Интернет и в офлайн-точках продаж товаров и услуг, с возможностью использования технологии MirAccept.

- Уменьшенная комиссия по услуге «Автоплатеж» при оплате ЖКХ.

- Беспроцентное снятие наличных через банковские терминалы Сбербанка. С использованием терминалов самообслуживания можно переводить полученные деньги на другие счета.

Как мы зависим от международных платежных систем?

Такие гиганты, как MasterCard, Visa, Diners Club, American Express и JCB, устанавливают правила игры на

международном рынке. Они задают международные стандарты работы и безопасности,

первыми внедряют новейшие технологии. Они же выдают лицензии на изготовление

пластиковых карт с логотипом ассоциации. Они же обеспечивают стабильность всей

системы переводов, поддерживая работу серверов, отвечающих за обработку данных.

И они же, в случае чего, могут приостановить все

операции по вашим банковским картам. В марте 2014 года, после того как США

ввели санкции из-за ситуации в Крыму, Visa и MasterCard остановили обслуживание

карт нескольких российских банков.

Тогда правительством России было принято решение создать свою национальную платежную систему, которая дублировала бы функции международной на случай непредвиденных конфликтов. Так появилась платежная система МИР. Теперь все платежи внутри страны обрабатываются именно этой системой. При этом у вас есть возможность как выпустить себе только внутреннюю карту МИР, так и обзавестись одной из коллабораций «МИР + MasterCard», «МИР + JCB» или «МИР + American Express». На территории страны такая карта будет считываться как национальная, но ей же вы сможете воспользоваться и за рубежом.

Кто может принимать участие в программе лояльности

Платежные карты «МИР» обслуживают многие банки. Их больше семидесяти. Это Сбербанк, УРАЛСИБ, РОССИЯ, Россельхозбанк, РНКБ, ВТБ, МИнБанк, Почтабанк, Газпромбанк и другие. Список финансовых учреждений возрастает с каждым годом. Кэшбэк-сервисом пользуются клиенты, которые являются держателями «классического» и «золотого» пластика, карты для пенсионеров или зарплатной.

Что предпринять, если банк не является участником программы? В таком случае необходимо обратиться в службу поддержки, позвонив по телефону либо написав сообщение. Специалисты оперативно отреагируют на заявку и дадут ответ на интересующий вопрос. А когда ваш банк будет присоединен к программе лояльности, они проинформируют вас, отправив на телефонный номер SMS-сообщение.

Что делать, если потеряли карту

Бывают разные причины, которые приводят к утере пластика, но в любой ситуации нужно заблокировать возможность использования карты посторонними лицами. Для этого доступны следующие способы:

- Войти в стандартное или мобильное приложение Сбербанк Онлайн. Найти раздел, посвященный картам, и выполнить блокировку.

- Позвонить в службу поддержки. Для этого доступны номера: 900 – для всех мобильных. 8 (800) 555-55-50 – при нахождении на территории России (бесплатно). 8 (495) 500-55-50 – для звонков из других стран.

- При помощи СМС-сообщения. Набирается текст: БЛОКИРОВКА 0000 Х, где 0000 – это последние четыре цифры карты с лицевой стороны, а Х – обозначает причину приостановления действия. Вместо Х указывается: 0 – утеря; 1 – кража; 2 – оставлена в банкомате; 3 – другое.

Если потеряли карту с оставшимися денежными средствами, то после блокировки нужно обратиться в отделение Сбербанка, чтобы перевести остаток. Учитывается, что перевыпуск по неуважительной причине стоит денег.

Выпускаемые карты

В рамках этой системы выпускаются следующие типы карт:

- Классические. Они именные и подходят для оплаты в интернете, оффлайновых расчетов, получения зарплаты для сотрудников бюджетных организаций. В зависимости от банка могут участвовать в бонусных программах и получать проценты на остаток. Оформление происходит на 5 лет;

- Дебетовые. Самые простые карты для офлайн и онлайн покупок, снятия наличных в банкоматах. Могут быть именными и неименными;

- Премиум. В зависимости от банка держатели этих карт получают расширенные возможности в виде увеличенного кэшбека, SMS-уведомлений, льгот и других преимуществ.

Важно! Все эти карты оформляются не только в крупнейших банках России, таких как Газпромбанк, ВТБ, Сбербанк, но и во многих других точках. Премиум карточка от Сбербанка

Премиум карточка от Сбербанка

Премиум карточка от Сбербанка

Ответы на актуальные вопросы

Список актуальных вопросов относительно оформления карты МИР постоянно пополняется. Пользователи и клиенты крупных банков интересуются, где оформить карту МИР и как оформить карту МИР онлайн. Рассмотрим самые распространенные трудности с этой платежной системой, которые постоянно оказываются на повестке дня.

Какие условия при заказе карты в Сбербанке?

Если вы выбрали Сбербанк в качестве организации, которая произведет карту, то срок действия вашей карты будет 5 лет, а потом потребуется ее замена. Однако банк осуществляет перевыпуск совершенно бесплатно, если было вовремя написано соответствующее заявление. Стоимость обслуживания тоже разная, но при оформлении стандартной карты она не будет превышать 700 рублей в год, а через 12 месяцев карта МИР вовсе станет бесплатной.

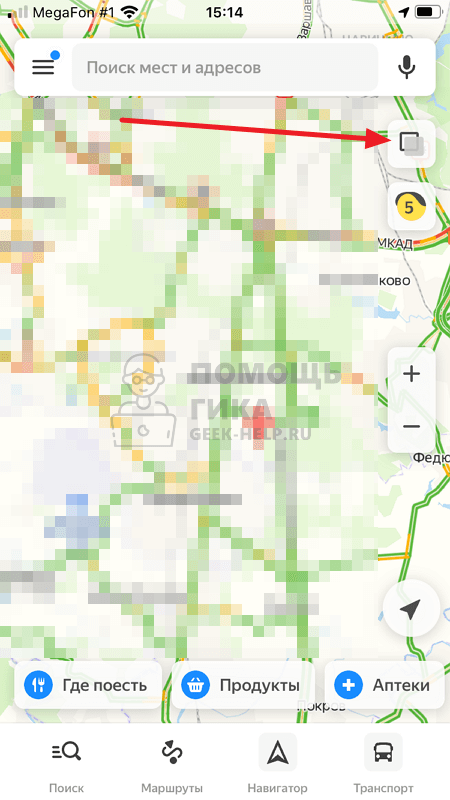

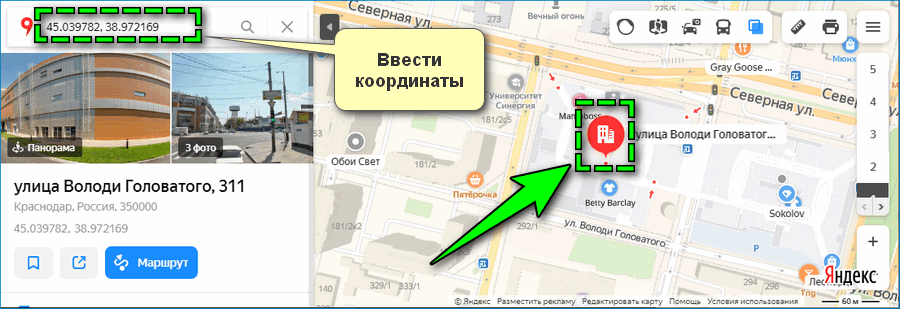

Как оформить карту МИР

Бесконтактные карты выдаются в различных банках. Для начала выберите подходящий вариант на сайте платежной системы https://mironline.ru/ по региону и по возможному партнерству: выдает или еще и обслуживает. Далее переходите на сайт этого банка и заполняете заявку. Как правило, ее обрабатывают в течение нескольких часов, а то и минут и присылают вам уведомление о том, что она выпущена. В случае когда нужна физическая карта, тогда можно обратиться в офис или же предварительно все оформить, а в отделении только получить ее на руки или дождаться приезда курьера. Никаких сложностей, а анкета требует вполне стандартные для этого случая данные.

Описание карты «Мир» от «Открытия»

Для продуктов платежной системы «Мир» разработаны практически идентичные тарифные планы. Отличительная черта заключается лишь в стоимости выпуска.

Условия использования OpenCard «Мир»

OpenCard — самый популярный продукт «Открытия». Он подходит для:

- оплаты товаров и услуг;

- внесения и получения наличных в кредитно-финансовых организациях через банкоматы и информационно-платежные терминалы;

- совершения иных операций.

Платежное средство действует до последнего дня месяца, указанного на лицевой стороне пластикового носителя. Карту с истекшим сроком действия запрещается использовать.

Тарифы на обслуживание

Пластиковые карты «Мир» в банке «Открытие» обслуживаются бесплатно (кроме выпуска). Установленная комиссия — 500 руб. (данная сумма возвращается в виде бонусных рублей при достижении общей суммы покупок 10 тыс. руб.).

Возможность ее возврата не предусмотрена. В соответствии с действующими тарифами, деньги можно бесплатно снимать с карт в банкоматах «Открытия» и партнерских кредитно-финансовых организаций.

Для терминалов иных компаний предусмотрены следующие условия обналичивания средств:

- до 10 тыс. руб. в месяц — без комиссии;

- больше этой суммы — 1%, но не менее 100 руб.

Переводы, совершаемые через интернет-систему и мобильное приложение, практически всегда бесплатны. Комиссия взимается только при отправке денег в стороннюю кредитно-финансовую организацию с указанием номера платежного средства получателя — 1,5%, но не менее 50 руб.

Лимиты

Они установлены на выдачу наличных в банкоматах и кассах кредитно-финансовой организации (суммарно по всем оформленным карточным продуктам):

- до 200 тыс. руб. в день;

- до 1 млн руб. в месяц.

При этом «Открытие» оставляет за собой право в индивидуальном порядке уменьшить данные суммы до 100 тыс. руб. в день/месяц.

Также предусмотрены лимиты на количество транзакций в день:

- в интернет-системе с использованием одноразового подтверждающего кода — до 60 операций на общую сумму до 800 тыс. руб., без кода — до 2 операций (до 1 тыс. руб.);

- в мобильном приложении — до 60 операций (до 300 тыс. руб.).

Возможности карты

Карточный продукт «Мир» привлекателен тем, что позволяет получать кешбэк не только от «Открытия», но и от национальной платежной системы.

Кэшбэк для карты «Открытие»

Банк «Открытие» разработал для своих клиентов программу лояльности «Макс». При участии в ней начисляется кешбэк в виде бонусных баллов. Ими можно возмещать стоимость покупок, совершенных за последние 30 дней.

Правила начисление кэшбэка по картам «Мир» от банка «Открытие».

Правила начисление кэшбэка по картам «Мир» от банка «Открытие».

Размер кешбэка, установленный тарифным планом:

- до 3% за все покупки (до 4% для клиентов, имеющих статус «Премиум»);

- до 11% за оплату товаров и услуг, относящихся к категориям «Билеты и отели», «Рестораны и кафе», «АЗС и транспорт», и дополнительно 1% за все остальное.

Максимальный кешбэк действует в первый месяц пользования картой при активации одной из доступных категорий.

Далее его можно получать только в том случае, если выполняются 2 условия:

- пользователь хотя бы 1 раз в месяц оплачивает услуги или совершает внешние переводы, применяя интернет-банк или мобильное приложение;

- у клиента на счетах банка и группы «Открытие» хранится сумма от 500 тыс. руб.

Вывод

Внутри страны вам не о чем беспокоиться. Работа международных платежных систем и внутренней национальной платежной системы отлажена, а комиссии одинаковы для всех и заложены в стоимость товаров в магазинах. Скорее всего, продавец не станет делать вам скидку за то, что вы расплачиваетесь за его товар наличными, так что переживать за «переплату» при оплате картой не стоит. А вот готовиться к покупкам за рубежом стоит заранее.

- Узнать,

карты каких платежных систем принимаются в стране, в которую вы направляетесь. - Завести

карту популярной в этой стране международной платежной системы или национальной

платежной системы, если ее оформляют в России. - Узнать

в своем банке, в какой валюте проводятся расчеты на территории этой страны и

какие комиссии за них взимаются. - Завести

счет в валюте этой страны или одной из валют международного расчета (евро,

доллары) и привязать к карте из пункта 2. - Расплачиваться

на территории страны только в валюте этой страны, чтобы минимизировать комиссию. - На

всякий случай все равно берите с собой наличные. Даже если едете в столицу

крупной европейской страны. Культура и традиции оплаты во всех странах разные.

Где-то картой можно оплатить даже посещение общественной уборной, а где-то вы

можете не найти терминалы в крупном торговом центре. О таких нюансах лучше

заранее поискать информацию на форумах путешественников. - Предупредите

свой банк о поездке. У всех банков действуют разные протоколы безопасности для

защиты клиентов, но, несомненно, внезапная покупка в другой стране может

насторожить кого угодно. Если вы не хотите, чтобы банк посчитал вашу карту

украденной и заблокировал ее в первый же день отпуска, предупредите менеджера о

предстоящем маршруте путешествия.

Автор этой статьи будет благодарен вам, если вы поставите лайк нашей группе в Facebook.