Дебетовые карты тинькофф банка

Содержание:

- Как заказать карту Тинькофф онлайн дебетовую?

- Условия обслуживания и тарифы

- Плюсы и минусы дебетовых карт Тинькофф

- Тарифы дебетовой карты Tinkoff Black

- Недостатки дебетовых карт

- Дебетовая и кредитная карты Тинькофф аллгейм

- Подводные камни Tinkoff Black

- Снятие наличных

- Преимущества дебетовой карты Тинькофф Блэк

- Кэшбек на карте Tinkoff Black

- Преимущества дополнительной карты

- Условия пользования кредиткой Тинькофф Платинум

- Преимущества и недостатки кредитки Тинькофф Платинум

Как заказать карту Тинькофф онлайн дебетовую?

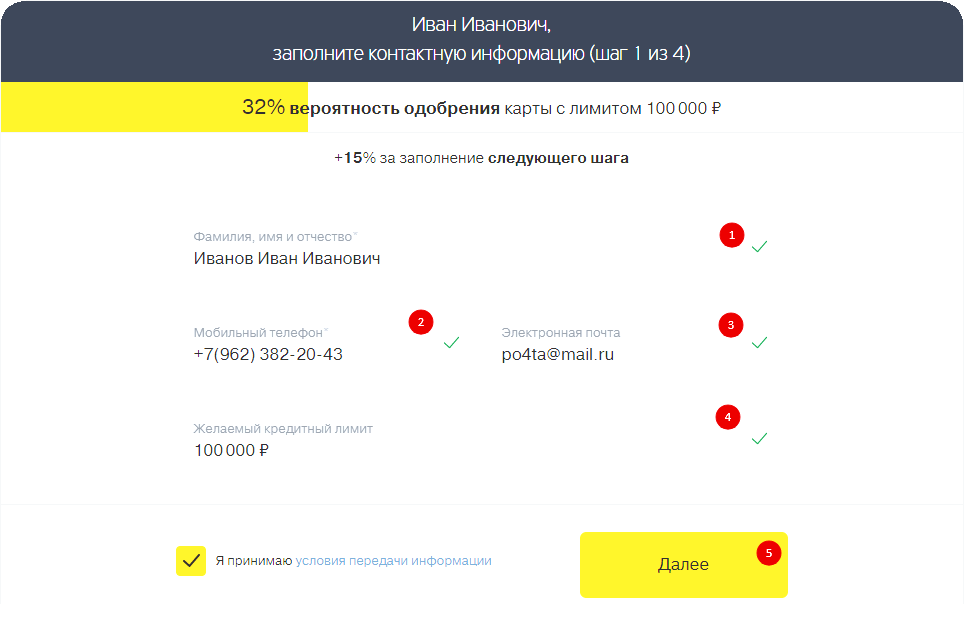

Как мы уже отмечали, данный способ получения карты достаточно удобен, поскольку, это не требует много времени, а также, посещать офис банка, и представлять различные документы, также не нужно. В целом, процедура оформления карты через Сеть сводится к прохождению следующих этапов:

- Карту возможно оформить через Сеть, для чего следует зайти на официальный ресурс банка. Для заполнения заявки потребуется паспорт гражданина РФ и возраст заемщика должен быть от 18 лет.

- После заполнения анкеты, необходимо дождаться звонка от сотрудника банка, который сообщит о том, в какие сроки будет изготовлена карта и когда стоит ожидать ее получения. Также, работник банка уточнит адрес доставки карты и способ получения – на дому или в офисе банка на территории РФ. Как правило, срок доставки равен 1-2 дням.

- После получения заказа, карту следует активировать. Данная процедура также проводится на официальном ресурсе банка или по телефону горячей линии, работающему круглосуточно. Клиент получит ПИН-код, который в дальнейшем потребуется для проведения различных транзакций, включая снятие наличные. Рекомендуется записать номер и в дальнейшем никому его не говорить.

- Потребуется пополнить баланс карты любым возможным способом и универсальный платежный инструмент готов к работе.

Условия обслуживания и тарифы

Выгодные условия Тинькофф Блэк являются одной из главных причин для того, чтобы подать заявку на ее получение.

| Система платежей | Visa, МИР, Mastercard |

| Тип пластика | Классическая/ World / Classic |

| Валюта карты | Доллар, рубль, евро + 27 других валют. Все счета открываются на одну и ту же дебетовую карту. |

| Сколько действует | 8 лет |

| Кэшбэк | От 1 до 30% |

| Стоимость обслуживания |

Без комиссии:

В остальных случаях уплачивается ежемесячная комиссия в размере 99₽. |

| Выпуск, перевыпуск по истечению срока, доставка | Бесплатно, перевыпуск по решению держателя – 290₽ (заявку можно подать в личном кабинете, мобильном приложении и по номеру телефона 8 800 555-22-77). |

| Снятие денег |

В банкоматах Tinkoff:

В других банках с рублевого счета:

В других банках с валютного счета:

|

| Переводы через сервисы Тинькофф |

Без комиссии:

В других случаях – 1,5%, минимум 30 руб. |

| Овердрафт | Заявка на подключение оформляется по желанию клиента, рассчитывается в индивидуальном порядке. |

| Приложение для Android, Windows Phone и iOS | Бесплатно |

| Личный кабинет | Есть |

| Смс-банкинг | 59 руб., 1$ или 1€ в месяц. |

Важно! За приглашение друга (его имя следует указать в заявке на получение дебетового пластика) банк дарит 3 месяца бесплатного обслуживания.

Плюсы и минусы дебетовых карт Тинькофф

Продукты, которые 100% плохи, определенно, существуют, но продуктов, идеальных на 100% не существует в принципе – все это понимают. Какие достоинства и недостатки, «плюшки» и «подводные камни» существуют у дебетовых карт Тинькофф и стоит ли их открывать?

Достоинства

По самой популярной линейке (Tinkoff Black) действует программа 1%/5%/30%. Раз в 3 месяца клиент выбирает три категории, по которым получает 10% кэшбэка, в мобильном приложении можно посмотреть особые программы, по которым действует возврат 30%, а на все остальные покупки вы получаете 1%.

Существуют также «целевые» предложения, вроде Tinkoff Air Travel или Tinkoff Drive, с повышенным возвратом за целевые траты и возможностью накопления специальных бонусов для путешествий.

Будем честны – кэшбэк в 30% сейчас не предлагает вообще никто (хотя нужно смотреть, будет ли он по интересным для вас предложениям). Впрочем, возврат до 10% есть у других банков. Поэтому в любом случае стоит сравнить.

С простыми и понятными условиями. 30.000 на счету – и можете пользоваться бесплатно. С одной стороны, удобно – никаких сложных расчетов и необходимости следить за ежемесячными тратами (некоторые банки за бесплатное обслуживание требуют именно определенный размер трат по счету). С другой – не всем удобно постоянно держать 30.000 на счету и не трогать их.

Впрочем, если вы не укладываетесь в условия, обслуживание все равно обойдется всего в 99 рублей/месяц. Довольно демократично на фоне конкурентов.

Даже в чужих банкоматах. Главное – снимать от 3000 до 100.000 р. При обналичивании меньшей или большей суммы придется доплатить. Правда, не в банкоматах Тинькофф, которых становится все больше.

До 150.000 р/месяц у партнеров Tinkoff и на любую сумму в «родных» банковских банкоматах.

Правда, только на сумму до 300.000 р. То есть, если на счету «пластика» от Тинькофф будет лежать 500.000 рублей, проценты вы получите только за триста тысяч. С другой стороны, как мы уже говорили, многие ли хранят на картсчету миллионы?

А +5% в год достаточно приятный бонус.

Здесь действительно все красиво. Все операции можно производить с телефона – причем, перевод средств, но и оплату коммунальных услуг. С помощью приложения можно оформить выписку или справку для визы, расплатиться на кассе, не настраивая отдельно Apple или Android Pay, даже снять наличные в банкомате по QR счету в смартфоне.

Через мобильное приложение в любой момент можно решить возникшие вопросы, не дозваниваясь часами до оператора и, тем более, не тратя время на поездку в сам банк.

На российском рынке в принципе немного мультивалютных предложений, а для часто путешествующих людей или предпринимателей, работающих с зарубежными партнерами, это практически маст-хэк. Дебетовые карты Tinkoff объединяют 30 валют на одном картсчете, обеспечивая простую, выгодную конвертацию и возможность везде использовать одну карточку.

Согласно официальному сообщению на сайте ГосУслуг, через онлайн-банкинг можно подтвердить свою личность, без писем, МФЦ и прочих сложных процедур.

Недостатки

К сожалению, во всех банковских договорах прописан пункт, согласно которому условия могут измениться практически в любой момент. Конечно, клиента обязаны уведомить, но все равно узнать о том, что снизился кэшбэк или годовой процент, достаточно неприятно.

Подобная ситуация уже происходила несколько лет назад, когда дебетовые карты Тинькофф были топовыми по годовому начислению на картсчет, а потом руководство решил сделать условия менее шоколадными.

Так что охотникам за преимуществами и бонусами придется регулярно держать руку на пульсе.

Тот самый 1% не получится вернуть с оплаты услуг ЖКХ, расчетов через мобильный и интернет-банкинг, оплату мобильной связи и ряд других услуг. Не критично, но, учитывая, что некоторые банковские организации подобных ограничений не вводят, может оказаться неприятно.

Информация о пополнениях и переводах предоставляется бесплатно. А вот СМС об операциях по карт.счету (например, о покупке в магазине) высылаются по платному тарифу. Впрочем, недорогому – около 60 р./месяц. И эти оповещения можно отключить буквально в пару движений через мобильное приложение.

Максимальная сумма в месяц – 3.000 по обычным предложениям (1% и 5%) и 6.000 для специальных офферов (которые до 30%). Тем, кто тратит суммы, в теории позволяющие получить большие суммы, будет обидно.

Кроме того, при «неровных» тратах (185, 299, 567) округление всегда производится в меньшую сторону, а не по правилам математики, когда 125, например, округляются до 100, а вот 153 уже до 200.

Зато кэшбэк начисляется живыми деньгами, а не баллами, которые потом еще нужно понять, где можно тратить, а где – нельзя.

Тарифы дебетовой карты Tinkoff Black

Прежде чем остановить свой выбор на той или иной дебетовой карточке, необходимо изучить, сколько стоит ее обслуживание.

Карту Tinkoff Black можно оформить в:

- рублях,

- долларах США,

- евро.

Особенностью карточки является возможность привязать, кроме перечисленных трех валют, еще 27. Это удобно для оплаты товаров и услуг за границей. Потребуется всего лишь переключить карту на нужную валюту в пару кликов и пользоваться ею без конвертации (предварительно надо пополнить счет необходимой суммой в иностранной валюте).

Рассмотрим все виды комиссий и платежей (по состоянию на март 2020 г.). Часто именно в них встречаются подводные камни, о которых не расскажет остроумный Иван Ургант из рекламы по телевизору. Мы все прекрасно осознаем, что далеко не всегда читаем в банковских документах то, что написано мелким шрифтом. А ведь в них предупреждают обо всех нюансах.

Стоимость обслуживания по рублевой карте – 99 руб., а по валютным – бесплатно. Но есть бесплатные варианты и по рублевому счету:

- остаток на счете на конец расчетного периода должен быть минимум 30 000 руб.;

- если вы обладатель вклада в Тинькофф Банке на сумму от 50 000 руб.;

- вы получили там же кредит наличными;

- оформили тариф 6.2.

Комиссия за снятие или перевод со счета.

| Вид операции | Вид дебетовой карты | ||

| ₽ | $ | € | |

| Внутренний банковский перевод | Бесплатно | ||

| Внешний банковский перевод | Бесплатно

(до 20 000 руб. в месяц) |

15 $ | 15 € |

| 1,5 %, минимум 30 руб.

за часть суммы сверх 20 000 руб. |

|||

| Снятие наличных или вывод средств через партнеров банка | Бесплатно

(до 100 000 руб. в месяц при сумме операции 3 000 руб. и выше) |

Бесплатно

(до 5 000 $ в месяц при сумме операции 100 $ и выше) |

Бесплатно

(до 5 000 € в месяц при сумме операции 100 € и выше) |

| 90 руб.

(до 100 000 руб. в месяц при сумме операций до 3 000 руб.) |

3 $

(до 5 000 $ в месяц при сумме операций до 100 $) |

3 €

(до 5 000 € в месяц при сумме операций до 100 €) |

|

| 2 %, минимум 90 руб.

(свыше 100 000 руб. в месяц) |

2 %, минимум 3 $

(свыше 5 000 $ в месяц) |

2 %, минимум 3 €

(свыше 5 000 € в месяц) |

|

| Снятие наличных через собственные банкоматы | Бесплатно

(до 500 000 руб. при любой сумме операции) |

Бесплатно

(до 5 000 $ при любой сумме операции) |

Бесплатно

(до 5 000 € при любой сумме операции) |

| 2 %, минимум 90 руб.

(на сумму сверх 500 000 руб.) |

2 %, минимум 3 $

(на сумму сверх 5 000 $) |

2 %, минимум 3 €

(на сумму сверх 5 000 €) |

Как видите, банк берет разные комиссионные при снятии (переводе) денег. Это зависит от минимальной и максимальной суммы операции.

Онлайн-обслуживание в мобильном приложении и на сайте интернет-банка бесплатное. СМС-оповещение бесплатное, но только для общей, стандартной информации. Например, о выпуске, пополнении или блокировке карты. СМС-оповещение обо всех остальных операциях стоит 59 руб., 1 $ и 1 € в месяц соответственно.

Обратите внимание, что если вы не смогли воспользоваться бесплатным обслуживанием, то на конец расчетного месяца у вас на счету должна быть определенная сумма. В противном случае вы можете уйти в “минус”

Банк спишет задолженность за счет технического овердрафта.

Недостатки дебетовых карт

Пластики Тинькофф, как и любой банковский продукт, обладают как достоинствами, так и недостатками. Выделим самые очевидные:

- Максимальное лимитное ограничение – 300 тысяч рублей;

- Оплата сбора общей суммой от 1,5% при переводе денежных средств от 20 тысяч;

- Процентная ставка снижается на четыре параметра при хранении суммы, превышающей 300 тысяч;

- Бонусные накопления нельзя перевести в денежный эквивалент.

Пластики Тинькофф больше подходят для среднего класса, у которого нет больших денежных сумм. Это хороший вариант для обычных граждан, желающих получать бонусы за дистанционные покупки. Именно поэтому можно смело сказать, что у тарифов компании есть и плюсы, и минусы – как и в любых других банковских продуктах.

Дебетовая и кредитная карты Тинькофф аллгейм

Данный пластик разработан как в качестве накопительного финансового инструмента, так и в качестве кредитного.

Дебетовая карта предполагает наличие следующих условий обслуживания:

- Бонусные отчисления от покупок в размере 6%;

- Наличие возможности снятия денежных средств без комиссионных сборов;

- Льготная программа – до 30% возвращается на счет клиента.

А вы знали, что содержание этого пластика обходится клиенту в 99 рублей в месяц?

В том случае, если у пользователя есть открытый депозитный счет размером от одного миллиона рублей, он является постоянным клиентом Тинькофф банка или же хранит на остатке не менее 30 тысяч рублей, .

Кредитная карта all gaming обладает другими условиями функционирования:

- Процентная ставка варьируется от 15 до 30% годовых;

- Максимальная сумма арендованных денежных средств составляет 700 тысяч рублей;

- Действие льготного периода обслуживания в первые два месяца;

- Стоимость функционирования пластика – 82,5 рубля в месяц;

- Возможность подключения смс-информирования;

- Минимальный ежемесячный взнос должен составлять 8% от общей суммы задолженности.

Важно заметить – при выводе денежных средств наличными льготный период обслуживания пластика автоматически аннулируется, поэтому специалисты рекомендуют рассчитываться безналичным способом оплаты. В первые два месяца пользователь не выплачивает процентную ставку, и именно поэтому его условия обслуживания становятся более выгодными

При единичном допущении просрочки накладывается штрафная санкция в размере 590 рублей. В последующие разы цифра будет увеличиваться, а кредитная история портиться

В первые два месяца пользователь не выплачивает процентную ставку, и именно поэтому его условия обслуживания становятся более выгодными. При единичном допущении просрочки накладывается штрафная санкция в размере 590 рублей. В последующие разы цифра будет увеличиваться, а кредитная история портиться.

При выводе денежных средств наличными клиенту придется оплачивать комиссионный сбор – 390 рублей, высчитываемый со счетов вне зависимости от количества обналиченных финансов.

А вы знали, что на данную карту можно нанести придуманное имя для того, чтобы добавить пластику буквенных значений, не соответствующих с реквизитами паспорта?

Подводные камни Tinkoff Black

Копейки у кэшбэка отбрасываются

Копейки у кэшбэка отбрасываются

- для 3.5% на остаток нужно тратить в расчетный период 3000р (но по карте Польза для 3% нужно тратить больше — 7(!) тыс, по Халве для 6% — 10 тыс.)

- «Стягивание» с карты в личном кабинете другого банка приравнивается к снятию наличных, см. https://static.tinkoff.ru/documents/docs/operations-list-with-other-credit-institutions.pdf. Многие на этом попадают на комиссию в 90 рублей при стягивании менее 3000 рублей. Если вам нужно отправить некую сумму в другой банк, в первую очередь рассматривайте межбанковский перевод по реквизитам, он бесплатный и неограничен.

- при отсутствии трат по карте в течение 23 дней из раздела «спецпредложения» убираются все спецпредложения.

- если мало пользоваться картой для покупок, много пополнять через партнеров и снимать много наличных, то банк может ограничить лимиты бескомиссионного снятия в «чужих» банкоматах (100т/мес) и пополнения через партнеров банка (150т/мес) до 50 тыс/мес. Если такое произошло, банк рекомендует:

Снятие наличных

Сразу, с 2010 года меня очень привлекла функция бесплатного снятия наличных с черной карты Тинькофф, тем более что изначально я ее получал как карту к вкладу, и у нее была всего одна функция — снять вклад по его окончании. Вот скриншот с сайта tcsbank.ru 2010-го года:

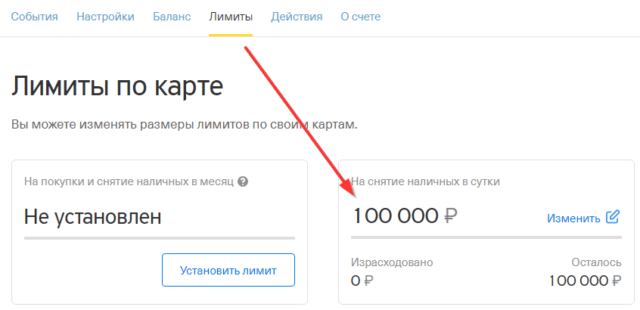

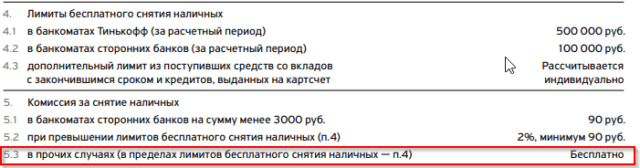

Разумеется, ни о какой комиссии не могло быть и речи, иначе кто бы понес в дистанционный банк без офисов и без банкоматов свои деньги, поэтому Тинькофф и сделал снятие без комиссии. Тем более, что своя сеть банкоматов сначала и не планировалась (первый банкомат Тинькофф появился в Москве только в июле 2017 года). Итого, как и в 2010 году, снятие суммы от 3000 рублей в любом банкомате любого банка остается бесплатным, но есть ограничения. С одной стороны, есть тарифные лимиты: в сторонних банкоматах тарифный лимит — 100000 рублей в месяц (расчетный период). Еще 500000 можно снять в банкоматах Tinkoff, которых становится всё больше. Посмотреть тарифные лимиты можно в разделе, который относится к счету карты (общий для всех выпущенных дебетовых карт Black, включая дополнительные):

Разумеется, ни о какой комиссии не могло быть и речи, иначе кто бы понес в дистанционный банк без офисов и без банкоматов свои деньги, поэтому Тинькофф и сделал снятие без комиссии. Тем более, что своя сеть банкоматов сначала и не планировалась (первый банкомат Тинькофф появился в Москве только в июле 2017 года). Итого, как и в 2010 году, снятие суммы от 3000 рублей в любом банкомате любого банка остается бесплатным, но есть ограничения. С одной стороны, есть тарифные лимиты: в сторонних банкоматах тарифный лимит — 100000 рублей в месяц (расчетный период). Еще 500000 можно снять в банкоматах Tinkoff, которых становится всё больше. Посмотреть тарифные лимиты можно в разделе, который относится к счету карты (общий для всех выпущенных дебетовых карт Black, включая дополнительные):

Какая часть лимита уже потрачена, тоже видно в личном кабинете. Рекомендуется проверять данные лимиты каждый раз перед крупной операцией снятия наличных, заглядывая в личный кабинет Тинькофф или мобильное приложение. Кроме того, может появляться дополнительный лимит льготного снятия, если заканчивается вклад, в размере окончательной суммы вклада, упавшего на карту. Т.е. как и всегда, со снятием вклада в банкомате нет проблем. Но есть нюанс, см. ниже.

Какая часть лимита уже потрачена, тоже видно в личном кабинете. Рекомендуется проверять данные лимиты каждый раз перед крупной операцией снятия наличных, заглядывая в личный кабинет Тинькофф или мобильное приложение. Кроме того, может появляться дополнительный лимит льготного снятия, если заканчивается вклад, в размере окончательной суммы вклада, упавшего на карту. Т.е. как и всегда, со снятием вклада в банкомате нет проблем. Но есть нюанс, см. ниже.

Кроме лимитов по счету, есть лимиты по каждой карте, но они уже не тарифные, а жесткие — расходный лимит в календарный месяц и суточный лимит на снятие наличных. Например, суточный лимит по карте на снятие наличных по умолчанию выставляется равным 100000 рублей в сутки.

Кроме лимита на снятие наличных есть общий лимит на все расходные операции по данной карте в месяц (календарный), его можно использовать в целях безопасности.

Нюансы со снятием наличных и приравненных к ним операциям

- Есть операции, «приравненные к снятию наличных«, еще их банк называет «операции в других кредитных организациях». Например, это «стягивание» денег с карты Tinkoff Black в личном кабинете другого кредитного учреждения — банки: Открытие, Хоумкредит, сервисы банков МКБ, КЕБ, карты Кукуруза, Билайн и т.п. Т.е. при таких операциях «стягивания» тратится тарифный лимит в 100000 рублей на снятие наличных в «чужих» банкоматах. Пожалуй, это единственный подвох карты Блэк. Остальные 2 нюанса на подвох уже не тянут.

- Еще один нюанс заключается в учете момента операции, важна не дата снятия наличных, а дата обработки операции. Если вы сняли наличные в последний день расчетного периода, то операция обработается уже в следующем расчетном периоде (это будет видно в выписке по карте), при этом потратится тарифный лимит не текущего, а следующего расчетного периода, т.е. нужно внимательно смотреть, КОГДА вы снимаете наличные.

- И последний нюанс связан с дополнительным лимитом льготного снятия (ДЛС) при окончании вклада. Если вы хотите и снять наличные, и отправить переводом какие-то деньги, то лучше ничего не переводить, пока не обработалась операция по снятию наличных. Дело в том, что перевод уменьшает дополнительный лимит льготного снятия, и когда дойдет дело до обработки операции снятия наличных, может оказаться, что лимит ДЛС вы уже обнулили, тогда вы легко можете превысить тарифное ограничение на снятие наличных, и банк начислит комиссию (2% с превышения, но не менее 90 рублей).

Преимущества дебетовой карты Тинькофф Блэк

-

Кэшбэк — деньгами(!) каждый месяц: 1% на все покупки кроме нескольких MCC-кодов (пополнение электронных кошельков и т.п.), 5% на выбранные три категории из предложенных банком 6 категорий товаров (они меняются каждый месяц),

дополнительнодо 30% кэшбэка по спецпредложениям отдельных партнеров (их пара сотен). По каждой операции у кэшбэка отбрасываются копейки в пользу банка. - 3.5% годовых — начисляется на остаток в пределах 300000 руб., но необходимо совершение операций покупок по карте в месяц на 3000 руб, без этого проценты не начисляются вовсе, (причем не все операции засчитываются как покупки). Подписка Tinkoff Pro повышает проценты на остаток до 5% годовых. На сумму свыше 300 тыс. проценты тоже НЕ начисляются, для передержки крупных сумм от 1 ночи до 3 месяцев используйте копилки — накопительные счета, там 3% годовых.

- Срок действия карты — 8(!) лет (было — 5). Имеется чип и MasterCard PayPass (или VISA PayWave). Перед окончанием срока действия банком автоматически выпускается новая карта (перевыпуск по истечении срока действия).

- Снятие наличных — при сумме от 3000р в любом банкомате — без комиссии, лимит в месяц — 100000р, далее 2% комиссия. Дополнительные лимиты еще на +500 тысяч есть на снятие в собственной сети банкоматов Тинькофф, в них без комиссии можно снимать и менее 3000р. Дополнительно лимит увеличивается если у вас закончился срок вклада, всю сумму вклада можно тоже снять наличными в любых банкоматах бесплатно.

- Стягивание через с2с сторонними сервисами на карты других банков. С 21.08.2018 это бесплатно для любой суммы операции (раньше брали комиссию 90р при суммах менее 3000р. за операции «в других кредитных организациях» или «приравненные к снятию наличных»). Но при этом расходуется лимит на снятие наличных в «чужих» банкоматах — 100 тысяч.

- базовое SMS-информирование — бесплатно, информирование об операциях покупок и снятия наличных (SMS-банк) — 59 р/мес. (до 21.08.2018 было 39р/мес.).

- Интернет-банк (бесплатно) с бесплатными межбанковскими переводами, суточных лимитов фактически нет. Рейсов по рублевым межбанковским переводам больше нет, переводы отправляются очень быстро, в течение 30 минут с 01:20 до 18:45, но по-прежнему, только по рабочим дням.

- переводы по номеру карты другого банка до 20000 р/месяц бесплатно (c2c).

- переводы по СБП (по номеру телефона) — до 150000 за перевод — бесплатно, до 20 переводов в сутки, до 1.5 млн в месяц.

- до 5 дополнительных карт к вашему счету бесплатно. Дополнительную карту можно выпустить на свое имя или на 3-е лицо (например члена семьи). Получает дополнительную карту и генерирует пин-код только владелец счета, он отвечает за все операции. Если делать заявку по звонку, можно выбрать другую платежную систему, например Мир, и пользоваться ее бонусами через программу privetmir.ru.

- перевыпуск карты даже по инициативе клиента — бесплатно.

- плата за обслуживание карты Tinkoff Black — 99р/месяц или бесплатно, см. далее.

Получить 1000 рублей за карту Блэк

Кэшбек на карте Tinkoff Black

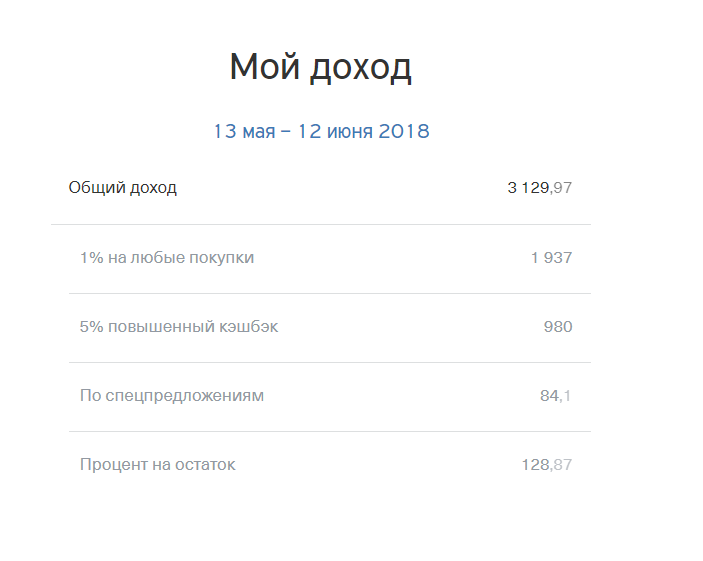

Банк Тинькофф разработал выгодную систему, при которой денежные средства, потраченные на товары и услуги, частично возвращаются. Максимальный кешбэк составляет до 30% — именно в таком размере можно вернуть деньги, потраченные на покупки партнеров компании. Максимальный лимит такого вознаграждения — 6 тысяч рублей в месяц.

Каждый квартал клиент может выбрать три категории покупок и получать по ним до 5% кешбэка. Список категорий предоставляет банк, держателю карточки необходимо определить три приоритетных направления своих расходов. Максимальный размер кешбэка — 3 тысячи рублей в месяц. За все остальные приобретения банк возвращает 1% .

Использовать начисленные бонусы и проценты клиент может после того, как будут сформированы выписки по счету за предыдущий месяц. Огромный плюс то, что это реальные деньги, а не виртуальные баллы. Их можно обналичить и потратить на свое усмотрение.

Преимущества дополнительной карты

Сроки действия у основной и дополнительной аналогичны – в этом плане вторая карта полностью зависит от первой, так что в случае окончания срока работы одного пластика желательно дождаться выпуска нового, чтобы не тратить личное время на оформление дополнительных бумаг.

Тарифные планы и комиссионные сборы также полностью совпадают по своим численным характеристикам.

А вы знали, что Тинькофф банк рекомендует своим пользователям оформлять СМС-оповещение для того, чтобы всегда быть в курсе прохождения различных финансовых операций, а также знать остаток на счету?

Важно заметить – дополнительный пластик может оформляться и прикрепляться не только к дебетовым картам, но и к кредитным – все зависит от желаний и потребностей клиента. В том случае, если у основной карты оформлены бонусные накопления и перевод кэшбэков с различных покупок, дополнительная также заимствует эту возможность, обслуживаясь в аналогичном порядке

Максимальное количество прикрепленных дополнительных финансовых инструментов – 5 штук

В том случае, если у основной карты оформлены бонусные накопления и перевод кэшбэков с различных покупок, дополнительная также заимствует эту возможность, обслуживаясь в аналогичном порядке. Максимальное количество прикрепленных дополнительных финансовых инструментов – 5 штук.

Главным достоинством программы является минимальный возрастной порог – выдача с 6 лет в случае оформленного согласия родителей, однако стоит упомянуть и несколько других, довольно очевидных преимуществ пластика:

- Быстрое оформление;

- Бесплатное контролирование денежного оборота;

- Сохранение бонусных накоплений;

- Вариации подтверждения покупок:

- Через численные значения;

- Через личную подпись.

- Высокий уровень защиты.

Оформление происходит дистанционно – либо с официального сайта, либо с мобильного приложения, причем пластик доставляется курьером до дома пользователя на бесплатной основе.

Благодаря наличию мобильного банка можно без проблем всегда проверять соотношение расходов и доходов, а также назначать или отменять определенные денежные операции.

Важно заметить – благодаря сохранению кэшбэка клиент может сэкономить денежные средства даже в случае наличия дополнительной карты, причем процентные ставки варьируются от 5 до 30%

Условия пользования кредиткой Тинькофф Платинум

Тинькофф Банк выпускает 25 видов кредиток на все случаи жизни. Но самой лучшей, по словам самого банка, является Тинькофф Платинум. Ей уделим больше внимания в статье.

Тарифы

В статье о кредитных картах мы уже познакомились с основными терминами, с которыми придется столкнуться нам в качестве пользователей кредитками. Поэтому сегодня на них не будем останавливаться, а разберемся с тарифами как уже финансово подкованные клиенты.

Кредитный лимит по карте – 300 000 руб. Остальные условия в таблице:

| Наименование тарифа | Ставка тарифа |

| Процентная ставка по операциям покупок | |

| В беспроцентный период до 55 дней | 0 % годовых |

| За пределами беспроцентного периода (при внесении минимального платежа) | 12–29,9 % годовых |

| Процентная ставка по операциям получения наличных денежных средств и переводам | От 30 до 49,9 % годовых |

| Плата за погашение задолженности через партнерские банки | Бесплатно |

| Годовое обслуживание | 590 руб. |

| Комиссия за операцию получения наличных денег | 2,9 % + 290 руб. |

| Услуга “Оповещение об операциях” | 59 руб. в месяц |

| Минимальный платеж | не более 8 % от суммы долга (min 600 руб.) |

| Штрафы за невнесение минимального платежа | |

| Первый раз | 590 руб. |

| Неустойка при неоплате минимального платежа | 19 % годовых |

Обратите внимание! Кредитный лимит, минимальный платеж и процентная ставка по кредиту рассчитываются банком индивидуально для каждого клиента на основании поданных им сведений при оформлении заявки.

Увеличить кредитный лимит может только банк. Сделает это автоматически, если клиент часто пользуется кредиткой и вовремя погашает задолженность. По запросу лимит не увеличивается.

Поговорила со своим другом, который уже 5 лет пользуется кредиткой Тинькофф Банка, по вопросу лимита. Его огорчает ситуация, что ему банк не увеличивает лимит. В результате он вынужден был завести кредитки в других банках, потому что ему не хватает денег для комфортного существования. Бывает и так…

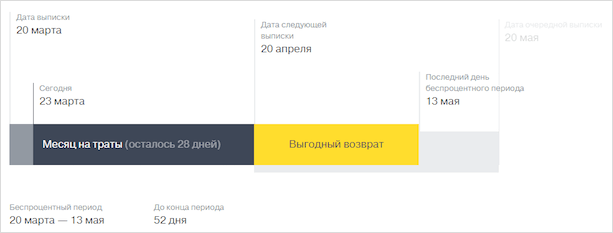

Беспроцентный период: как грамотно пользоваться

Лучше всего процесс работы льготного или беспроцентного периода покажет диаграмма, которую составили на сайте Тинькофф Банка.

Допустим, вы ежемесячно получаете выписку 20-го числа. Тогда например, 23 марта 2020 г. до конца грейс-периода останется 52 дня. Из них 28 дней на пользование кредитными деньгами, т. е. на покупку товаров и услуг. До 13 мая вы должны погасить полностью весь кредит или внести обязательный минимальный платеж.

Если до 13 мая вы внесете сразу всю сумму в погашение долга, то он обойдется вам бесплатно. Если погасите только часть (но не менее минимального платежа), то за пользование “чужими” деньгами придется уже заплатить проценты (12–29,9 %). Если не внесете даже минимального платежа, заплатите штраф 590 руб. и неустойку 19 % годовых.

При своевременном выполнении обязательств кредитный лимит каждый раз возобновляется, и вы сможете снова пользоваться заемными средствами по своему усмотрению.

Как пополнить карту и снять наличные

Тинькофф Банк предлагает 3 способа пополнения кредитной карты:

- Перевод с карты на карту. Это можно сделать на сайте или в мобильном приложении.

- Внесение наличных через банки-партнеры. Могут быть лимиты по сумме пополнения.

- Банковский перевод из любого банка по реквизитам вашей кредитной карточки. Сумма перевода не ограничена.

Пополнение через партнерские сети бесплатное, в том числе через ФГУП “Почта России”.

При снятии наличных с кредитки не забывайте, что это не ваши деньги, а деньги банка. А он не любит, когда обналичивают пластиковую карточку. При этом банк допускает, что могут быть разные обстоятельства, которые вынуждают клиента так поступать. В этом случае придется заплатить за услугу 2,9 % от суммы и 290 руб.

Дополнительно банк, в банкомате которого вы снимаете наличные деньги по кредитке Тинькофф, может взять комиссию за эту операцию.

Бонусная программа

По карте Платинум бонусная программа получила название “Браво”. Она дает возможность получать возврат части стоимости покупки (кэшбэк) в размере:

- 1 % от суммы любой покупки;

- от 3 до 30 % по специальным предложениям.

Важный момент! Накопленные баллы конвертируются в рубли: 100 баллов = 1 рублю. Причем сумма округляется в меньшую сторону. Например, вы оплатили товар стоимостью 280 руб. Вам начислят 2 балла.

Баллами можно расплачиваться за товары и услуги из категорий “Рестораны”, “Ж/д билеты”.

Преимущества и недостатки кредитки Тинькофф Платинум

Как всегда, обзоры завершаются списком плюсов и минусов. Моя задача – постараться все их выявить, чтобы вы смогли принять взвешенное решение о выборе карты. Даже отрицательные моменты могут обойти вас стороной, если о них знать и не совершать необдуманных действий.

Преимущества:

Выявленные недостатки характерны для любой кредитной карты, некоторые составлены на основе отзывов клиентов о кредитной карте:

- Психологически сложно устоять от соблазна бесконтрольно пользоваться легкими деньгами.

- Большая комиссия за снятие наличных.

- Если вы первый раз оформляете кредитку, то процент будет высоким, а лимит – небольшим.

- Нельзя обратиться в банк с просьбой повысить кредитный лимит. Он сам делает это автоматически.

- Платное СМС-оповещение о сделанных операциях (59 руб. в месяц).

- Автоматическое подключение услуг страхования и СМС-информирования. При заключении договора внимательно читайте все условия. В мобильном приложении или интернет-банке еще раз проверьте, подключены или нет у вас эти услуги. Если они вам не нужны, там же отключите.