Шорт и лонг на бирже: истории трейдеров

Содержание:

- Откуда пошли слова «шорт» и «лонг»

- Чем лонг лучше шорта?

- Как устроена короткая позиция

- Игра на понижение на бирже акций: риски

- Буратино был тупой

- Как работать с лонгами

- Список симптомов

- Особенности торговли шорта и лонга

- Стоит ли шортить акции начинающему инвестору

- Маржинальная торговля

- Как часто падает стоимость акций?

- Что такое короткая позиция по ценным бумагам

- Шорт и лонг на рынке Форекс

- Как происходят сделки шорт

- Что такое шорт и лонг?

- Ответы системы здравоохранения

- Что такое лонг на фондовой бирже

- Комбинация разных ордеров

- Процесс трейдинга

Откуда пошли слова «шорт» и «лонг»

Мы рассмотрели суть этих биржевых терминов, теперь давайте разберемся, откуда они пришли на рынок. Есть две версии.

От хвостов быков и медведей

Напомню вам, что на рынке есть две большие категории трейдеров – быки и медведи. Быки стараются повышать цены, медведи – понижать. Запоминать это надо так. Бык «бьет» цены рогами снизу вверх, а медведь бьет лапой сверху вниз.

То есть быки торгуют в лонг (на повышение), а медведи – в шорт (на понижение).

Теперь смотрите, в чем фишка. У быков какой хвост? Длинный. Они этим хвостом машут во все стороны и мух от себя отгоняют. Английское слово «long» как раз и переводится как «длинный». Длинный бычий хвост.

А какой хвостик у медведя? Коротенький. Short – это как раз «короткий».

От обычной логики

Есть и другое объяснение. Лонг = длинный, долгий. Лонговые сделки можно держать на рынке бесконечно долго, потому что прибыль там не ограничена. Вот купили вы биткоин. Он стоил сначала несколько долларов, потом несколько десятков долларов, несколько сотен… А сейчас уже стоит 50 000 долларов. Вы могли много лет назад встать в лонг и так там и стоять.

Шорт = короткий. Вы не можете шортить на рынке вечно. Вам надо дождаться момента, когда цена на финансовый инструмент упадет, а потом сразу его продать. Иначе рынок может развернуться, цена начнет расти, вы окажетесь в минусе.

То есть сделки на снижение курса не могут быть такими долгими, как на повышение. Они короткие – «шортовые».

Чем лонг лучше шорта?

Существует точка зрения, согласно которой, нет разницы открывать короткие или длинные позиции. Главное, чтобы используемая стратегия позволяла правильно определять начало повышающей или понижающей тенденции.

К сожалению, нет торговой системы, которая бы не давала сбоев. Более того, стратегия трейдера считается заслуживающей внимания, если успешность ее прогнозов составляет 60–80%. То есть даже в самом лучшем случае 1 сделка из 5 будет открыта неудачно и котировки движутся не в ту сторону, в которую ожидал участник торгов.

Именно в таких неправильно открытых торговых позициях лонги имеют неоспоримое преимущество перед шортами.

Предположим, трейдер открыл длинную позицию и цены акций вместо роста показали падение. Однако в такой ситуации участник торгов может просто переждать просадку. В результате котировки начнут расти и у трейдера в большинстве случаев появится возможность закрыться в ноль или даже с небольшой прибылью. То есть его потери ограничатся только временем.

Конечно, это будет верно при соблюдении двух условий. Во-первых, акции покупались на собственный капитал инвестора без использования заемного ресурса брокера. Во-вторых, лонг с точки зрения технического и фундаментального анализа был открыт в правильно точке.

Теперь рассмотрим похожую ситуацию в случае с шортом. Используя возможности маржинальной торговли, трейдер продал акции, занятые у брокерской компании. Однако цены актива начали расти. Конечно, возможность переждать такое поведение котировок также существует. Но при этом трейдер каждый день будет платить своему брокеру процент за использование его ценных бумаг.

Как устроена короткая позиция

Вы можете продавать акции, которых у вас нет, благодаря своему брокеру и кредитованию. Вы как бы берете у брокера акции в долг, продаете и теперь должны вернуть эти акции брокеру — откупить. Если вы сможете откупить их дешевле, чем продали, разница между продажей и покупкой и будет вашей прибылью.

Разберем пример короткой позиции по шагам.

Шаг 1. Вы решили продать 5 акций «Магнита» по текущей цене 9600 Р. Этих акций у вас нет. Но в торговом терминале для этого достаточно нажать кнопку «Продать».

| Ценные бумаги | Баланс |

|---|---|

| 0 акций «Магнита» | 10 000 Р |

Ценные бумаги

0 акций «Магнита»

Шаг 2. Ваш брокер предоставил вам для сделки 5 акций «Магнита» в кредит, который вам нужно будет потом вернуть. То есть надо будет купить назад 5 акций «Магнита» и вернуть брокеру.

| Ценные бумаги | Баланс |

|---|---|

| −5 акций «Магнита» | 10 000 + 5 × 9600 = 58 000 Р |

Ценные бумаги

−5 акций «Магнита»

Баланс

10 000 + 5 × 9600 = 58 000 Р

Шаг 3. Прошло время. Цена акций «Магнита» действительно снизилась до 4800 Р. Вы решили закрыть позицию, откупив 5 акций «Магнита», которые заберет ваш брокер.

| Ценные бумаги | Баланс |

|---|---|

| +5 акций «Магнита» | 58 000 − 5 × 4800 = 34 000 Р |

Ценные бумаги

+5 акций «Магнита»

Баланс

58 000 − 5 × 4800 = 34 000 Р

Шаг 4. На вашем счете как было 0 акций «Магнита», так и осталось, однако ваша прибыль от этой сделки составила 5 × 9600 − 5 × 4800 = 24 000 рублей.

| Ценные бумаги | Баланс |

|---|---|

| 0 акций «Магнита» | 34 000 Р |

Ценные бумаги

0 акций «Магнита»

Игра на понижение на бирже акций: риски

- Если инвестор приобрел акции, а их цена снижается, он может переждать период просадки. При открытом шорте необходимо либо торговать, либо закрывать позиции. Открытая сделка на протяжении 5-7 дней невыгодна, так как ежедневно будет насчитываться комиссия.

Короткая продажа рассчитана на дневной (максимум недельный) временной период во избежание потери прибыли за счет накладных расходов.

2. Отсутствие ограничений потенциальных убытков — не менее значимый фактор короткой позиции. Если спекулянт купил акции за свои средства, не используя кредитное плечо, его убытки могут составить размер сделки, то есть стоимость приобретенных акций.

Особенностью подобных сделок считается тот факт, выиграть можно только сумму, не превышающую стоимость акции. Например, если зашортить ценную бумагу, стоимость которой составляет, к примеру, 150$, то максимальная сумма, полученная трейдером при выигрыше составит 149,99$. В то время как доход приобретения и долгосрочного удержания отдельных ценных бумаг не имеет предела. Активы могут расти, могут падать. Но их рост при инвестировании на длительный период позволит заработать от 100% до 200%, возможно выше.

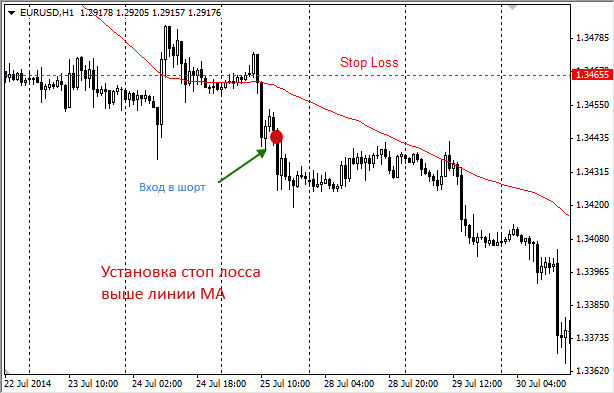

Но в игре на понижение в случае роста акций потенциальные убытки могут с легкостью превысить 100%, и составить 200-300% и более. Хорошо, если шортист выставил стоп-лосс.

Stop Loss – стоимость, при достижении которой осуществляется автоматическая продажа активов, что ограничивает потерю денежных средств.

Для наглядности рассмотрим акции Tesla, которые с момента падения фондового рынка в марте 2020 года выросли на более чем на 600% за 5 месяцев (с 255$ до 2297$).

Риски увеличиваются, если для покупки акций используется кредитное плечо. Такой шорт несет большие потери.

3. Усреднение убыточных позиций многими новичками приводит к сливу всего депозита. Профессиональные спекулянты редко усредняются.

Но преимущества у данного типа торговли акциями тоже есть.

Буратино был тупой

“Приключения Буратино”, Союзмультфильм, 1959

“Приключения Буратино”, Союзмультфильм, 1959

Все мы в детстве читали книжку про Буратино, но едва ли в столь нежном возрасте понимали, что в образе длинноносого вкладчика «красный граф» Алексей Толстой с коммунистическим задором высмеял именно быков — сторонников сделок лонг.

Помните, наш деревянный трейдер по совету пронырливых мошенников зарыл свои червонцы на Поле Чудес и наивно ждал, когда из них вырастет целое дерево с деньгами? Увы, бычья стратегия Буратино провалилась: недобросовестные брокеры Алиса и Базилио быстро обвели неопытного вкладчика вокруг пальца…

Но это, конечно, не значит, что быки — всегда такие лузеры. Смысл существования бирж во всех странах с рыночной экономикой — это именно тандем, сочетание позиций лонг и шорт, на знании которых может хорошо заработать каждый, кто пришел на рынок ценных бумаг. От Сороса до Васи Пупкина. С поправкой на разницу в масштабе.

Олег Богданов, ведущий аналитик QBF:

Как известно, на рынке есть быки и медведи. Любой может добровольно записаться в тот или иной лагерь и потом, выбрав различные инструменты, отработать свой бычий или медвежий взгляд на рынок. Для игры на понижение выбирают или так называемые короткие позиции (шорты), или производные финансовые инструменты (фьючерсы, опционы, форварды). Для работы на рынке фьючерсов и опционов необходимы знания о работе финансового рынка. Для повышения своей финансовой грамотности можно прочесть профильные книги или прослушать курсы. Я бы всё же советовал обратиться к грамотному финансовому советнику, описав ему все свои инвестиционные пожелания и опасения. Так будет разумнее с точки зрения сохранности капитала.

Автор этой статьи будет благодарен вам, если вы поставите лайк нашей группе в Facebook.

Как работать с лонгами

Длинные позиции имеют ряд особенностей. Для успешной торговли при работе с лонгами следует придерживаться определенных правил:

- Неопытный трейдер не сможет заключать позиции на такое число пунктов прибыли. Для таких операций нужен серьезный опыт. Важнее всего запастись терпением и выдержкой, чтобы, получив первый доход, не закрыть сделку сразу.

- Держать позицию открытой больше суток можно только в том случае, если участник торгов имеет отличную систему торговли (особенно это касается управления риском). Как правило, длительность сделки на Форекс составляет один-два дня. Бывает, что закрытие происходит в течение нескольких часов и даже минут.

- Для начинающего игрока оптимальным считается, когда он получает прибыль с одной позиции на уровне от 100 до 150 пунктов. В дальнейшем можно переходить к отметке 300 и выше.

- Вышеуказанные сделки должны исполняться в паре, причем участник торгов управляет лишь первой, исполняет ее вручную, а второй частью незаметно управляет дилинговый центр.

- В торговле не стоит забывать об использовании жестких стоп-приказов. Причем устанавливать стоп-лосс необходимо и по прибыли, и по убыткам. Это поможет защитить от безосновательных потерь. Кроме того, стоп-ордер позволяет своевременно зафиксировать прибыль.

Список симптомов

Симптомы, о которых сообщают люди с длительным COVID, включают:

- Крайняя усталость

- Продолжительный кашель

- Мышечная слабость

- Субфебрильная температура

- Неспособность сконцентрироваться ( мозговой туман )

- Провалы в памяти

- Изменения настроения, иногда сопровождающиеся депрессией и другими проблемами психического здоровья.

- Трудности со сном

- Головные боли

- Боли в суставах

- Игольные боли в руках и ногах

- Диарея и приступы рвоты

- Потеря вкуса и запаха

- Боль в горле и трудности с глотанием

- Новое начало диабета и гипертонии

- Гастроэзофегальная рефлюксная болезнь

- Кожная сыпь

- Сбивчивое дыхание

- Боли в груди

- Сердцебиение

- Проблемы с почками (острое повреждение почек и хроническое заболевание почек)

- Изменения в здоровье полости рта (зубы, слюна, десны)

- Аносмия (отсутствие обоняния)

- Паросмия (изменение запахов)

- Тиннитус

- Свертывание крови ( тромбоз глубоких вен и тромбоэмболия легочной артерии )

Особенности торговли шорта и лонга

Как я уже рассказывал — любая прибыльная стратегия основана на определенных закономерностях и имеет свои условия. Торговля короткими или длинными сделками так же, содержит ряд следующих советов, которыми я имею возможность поделиться.

Совет №1

Для достижения успеха любому предпринимателю необходима определенная схема действий. У биржевиков это торговая система, включающая анализ графика, построение входа, выхода и удерживание ордера.

Открытие «long position» используют на buy «покупка» и проводится она с условием получения дохода от движения тренда вверх.

При лонговой торговле рекомендуется:

- купить торговый инструмент по низкой цене;

- дождаться движения тренда вверх;

- продать актив по высокой стоимости.

Трейдеров работающих в лонг называют «быками», так как их торговлю ассоциируют с восходящим трендом и «быком» поднимающим рынок и подкидывающим его вверх, как бы на «рога».

Совет №2

Торгуя «short position» на продажу актива (sell) биржевики – медведи получают прибыль от падения рынка.

Суть шортовых сделок следующая:

- продать инструмент по высокой стоимости, «взяв в займы» у брокера активы в натуральной форме;

- ждать снижения тренда актива;

- купить биржевой инструмент по низкой цене.

При этом:

- Обязательно структурированное поведение рынка: наличие тренда, флэта. Хаотичное движение курса тяжело прогнозируемо.

- Наличие хорошей ликвидности инструмента.

- Учитывать предыдущее прохождение курса за определенный таймфрейм.

Впоследствии трейдер возвращает позаимствованные акции брокеру и получает прибыль от падения рынка. Закрепите материал, посмотрев видеоролик ниже.

Схема прибыльной торговли похожа на треугольник, состоящий из трех граней, где каждая грань – это лист с описанием трех составляющих: торговой стратегии, предположительного риска депозита и психологии самого трейдера.

Для практической торговли обязательно пишется план, учитывающий все нюансы биржевых активов. Отсутствие хотя бы одного эпизода приведет к краху депозита.

Все элементы должны быть соразмеренными и продуманными, а еще лучше отработанными на демо счетах. И только при таких условиях Ваш торговый план будет алгоритмом успеха.

Стоит ли шортить акции начинающему инвестору

Главная проблема неопытного инвестора в том, что он должен иметь точный прогноз движения котировок, иначе операция с короткой позицией приведет к убытку. Такая торговля не подходит для новичков, у которых нет развитого умения анализировать ценные бумаги, опыта прогнозирования и технических навыков проводить операции по счету быстро. Сделка шорт несет в себе риски как для инвестора, так и для брокера. Если цена неожиданно пойдет вверх, трейдер не сможет вернуть взятые в долг и подорожавшие акции. Хорошо, если объем сделки невелик, и цена выросла не сильно. Тогда проигравшему трейдеру придется доплатить при возврате бумаг. Но, даже если же цена понизится до нужных уровней, но короткая позиция при этом будет открыта слишком долго, выиграет только брокер (за счет комиссии).

В случае неблагоприятного развития событий по длинным позициям, у трейдера на руках остаются акции, за которые он сможет выручить деньги после возвращения позитивного ценового тренда. Если ждать этого нет возможности, то следует зафиксировать убыток, сохранив часть своего депо. Трейдер в данном случае не брал кредит, не платит за него проценты и ничего не должен брокеру, кроме комиссии за обслуживание. В случае с короткой позицией, счет трейдера уменьшается на сумму взятых в долг активов и плату за кредит, вплоть до обнуления.

Есть ситуации, которые инвестор должен учитывать при открытии шорта. Например, брокер принудительно закрывает короткие позиции накануне дивидендных отсечек. Иначе он не сможет получить доход по акциям, отданным в кредит. Это еще одна причина, почему шортят чаще не ценные бумаги, а фьючерсы.

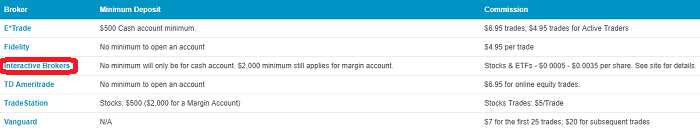

Маржинальная торговля

Для многих начинающих инвесторов остается непонятным момент, связанный с открытием коротких позиций. А именно то, как можно продать то, чего у вас нет. Здесь трейдер реализует схему маржинальной торговли.

При такой схеме товар продается с целью покупки и возврата через некоторое время аналогичного. Такая продажа без покрытия и называется короткой, шортовой позицией.

Схема позволяет получать прибыль в ситуации, когда цены снижаются. Если бумаги теряют в стоимости, трейдер выкупает их по сниженной цене и возвращает их брокеру, оставив прибыль себе.

Торговля на рынке ценных бумаг – в целом процесс рискованный, а открытие коротких позиций — особенно. Стоимость ценных бумаг, вопреки надеждам и прогнозам, может начать расти. Значит, трейдеру придется вкладывать свои средства для выкупа бумаг, которые нужно вернуть брокеру, который также рискует в такой ситуации.

Чтобы подстраховать себя от серьезных потерь, во-первых, брокер составляет список активов, по которым трейдер будет иметь право открывать шортовые позиции. Обычно это достаточно ликвидные ценные бумаги.

Во-вторых, брокер защищает себя тем, что устанавливает коэффициенты дисконтирования. Они ограничивают объем собственных средств на открытие короткой позиции. Также коэффициенты дают брокеру возможность принудительного закрытия позиции, если она идет вразрез интересам инвестора.

Кстати, принципы маржинальной торговли работают и в ситуации открытия длинных позиций. В данном случае подразумевается ситуация, когда брокер предоставляет трейдеру дополнительные деньги для того, чтобы последний смог приобрести больше дорожающих активов, а значит, увеличить прибыль.

Риски здесь также неизбежны, однако они минимизируются тем, что брокер также формирует список биржевых бумаг, для которых целесообразно открытие позиции лонг. Также устанавливаются ограничения на собственные средства трейдера, на которые он планирует приобретать активы.

Кроме того, брокером заранее фиксируется минимальная стоимость актива, при достижении которой в случае разворота тренда в негативную сторону позиция лонг закроется автоматически.

В случае же положительного тренда актив планомерно растет в цене, трейдер его в определённый момент продает и фиксирует прибыль.

Нужно понять, что открытие позиций лонг может происходить и с применением приемов маржинальной торговли, и исключительно на личные средства инвестора. Короткие позиции возможны только с привлечением заемных средств.

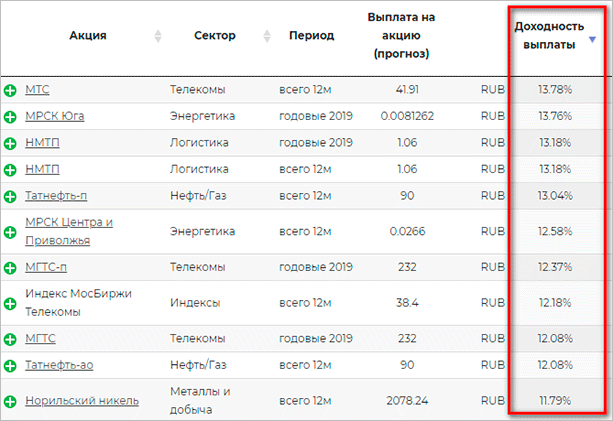

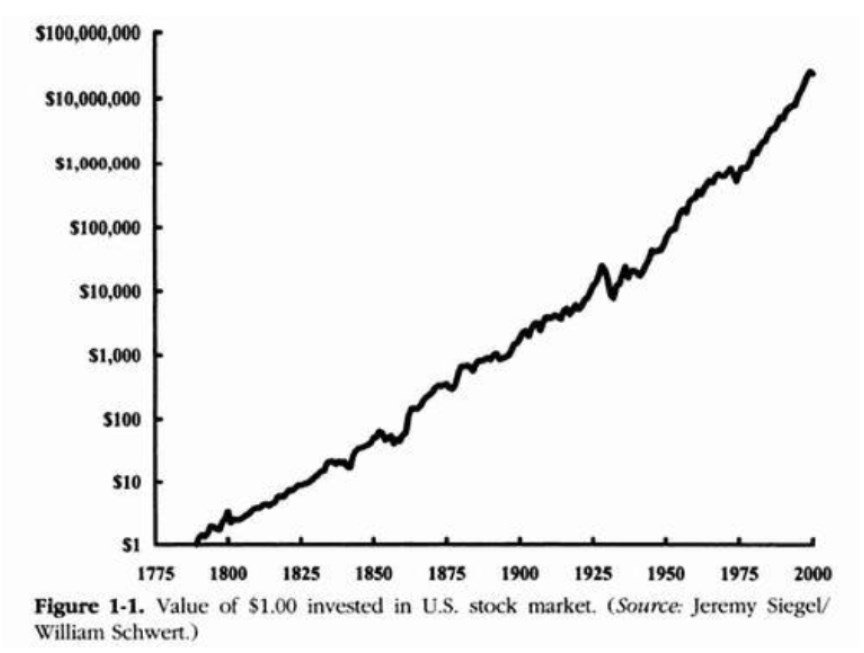

Как часто падает стоимость акций?

Глобальное падение рынка встречается довольно редко, что вызывается его переоценкой или по-другому – “перегревом”. Российский фондовый рынок существует чуть больше 20 лет, и за этот период значительные падения наблюдались всего несколько раз. Первый раз в 1998 году падение рынка было вызвано экономическим кризисом в России, а второй раз в 2008 году – последствиями мирового финансового кризиса.

Существенно могут упасть акции отдельного сектора, как это, например, произошло с авиакомпаниями после начала пандемии коронавируса (но с открытием границ ожидается восстановление цен).

Значительно чаще происходят небольшие по масштабам снижения стоимости акций, связанные с изменчивостью рынка. Такие снижения называют коррекциями. В среднем такие падения могут достигать 10–20%. В долгосрочной перспективе финансовый рынок демонстрирует тенденцию к росту, так как следует за ростом показателя мирового ВВП.

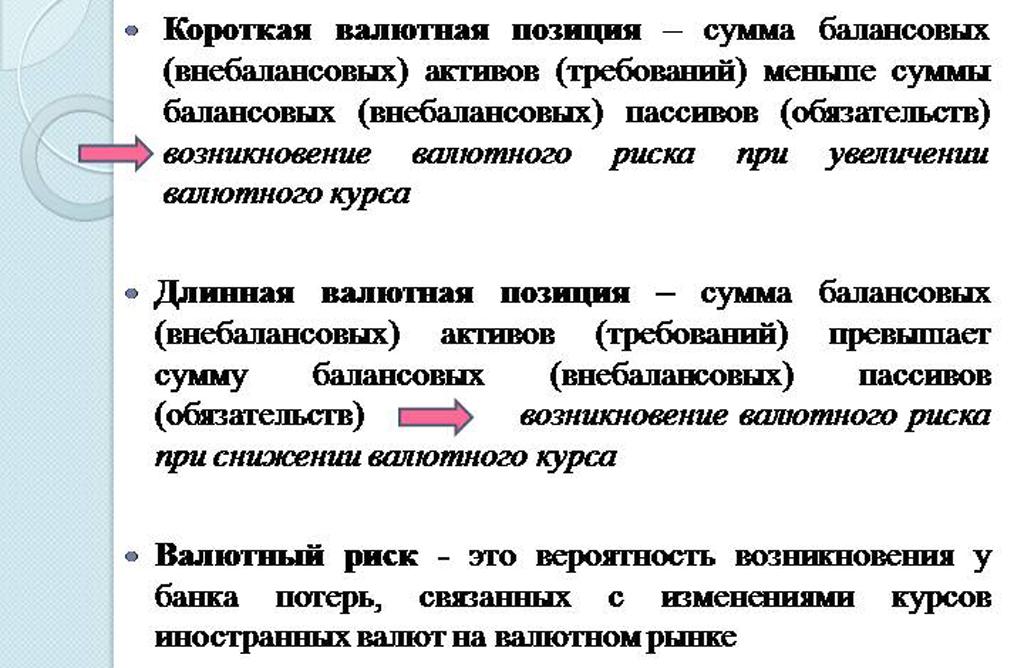

Что такое короткая позиция по ценным бумагам

Короткая позиция по ценным бумагам – это позиция, открывая которую трейдер предполагает выйти в плюс за счет падения рынка. То есть берет ценные бумаги взаймы у брокера, продает их по текущей цене и ожидает, когда стоимость акции снизится. Покупает упавшие ценные бумаги и возвращает задолженность. Разница между начальной и конечной ценой и будет его заработком.

Пример открытой короткой позиции

Трейдер полагает, что стоимость акций Apple понизится, и открывает шорт по Apple. 30 октября 2018-го он берет взаймы у брокера три акции Apple и сразу же сбывает их по $ 232. Далее он ждет, когда их стоимость упадет. Дождавшись третьего января 2019-го, когда число понизилось до 142,2 долларов США за акцию, покупает их и возвращает долг брокеру.

Стоит ли шортить. Плюсы и минусы короткой позиции по ценным бумагам

Начнем с минусов:

- за шорты придется платить процент брокеру (от 10 % до 13 % годовых);

- максимальная прибыль ограничена, а возможный убыток – нет;

- так как на шорты приходится 1 % рыночного капитала, падение наносит ущерб 99 % лонгов, значит, эти проценты будут играть против них;

- средства массовой информации, высшие должностные лица государств, правительство, регуляторы и центробанки против шортов. Они даже могут применить административные запреты в их сторону. Это объясняется тем, что их цель – это обеспечить инвестиционный климат в стране, способствующий росту финансовых рынков.

Теперь плюсы:

- зашортить можно большой объем;

- цена имеет свойство падать быстрее, чем расти, поэтому открыть короткую позицию по ценным бумагам – это хороший способ получить быструю прибыль.

Стоит ли рассмотреть CFD на short position

Я считаю, что стоит, так как у CFD есть много преимуществ, наиболее примечательны среди которых:

- отсутствие комиссии;

- на него не распространяются пошлины, но это зависит от налоговой политики страны и еще нескольких факторов;

- CFD-контракты всегда актуальны, так как рынок динамичен: за подъемом обычно следует падение;

- маржа, необходимая для поддержки открытой позиции при движении рынка в противоположном направлении, равна марже, нужной для открытия позиции.

Шорт и лонг на рынке Форекс

Термины Short и Long чаще всего используются на фондовых рынках. На Форексе финансовые операции обычно обозначаются:

- покупка «Buy»;

- продажа «Sell».

Обозначение длинных позиций «лонг» и коротких «шорт» встречаются на специальных площадках для общения биржевиков. Трейдинг на рынке Форекс подразумевает два действия: продажа валютной пары или её покупка.

Среди биржевых торговцев реализация финансового инструмента называется короткой позицией (Short), а покупка валютной пары носит название длинная позиция (Long). При этом эти понятия не имеют никакого отношения к длительности удержания позиции открытой. Ордера на покупку или продажу могут быть открыты несколько минут или несколько недель.

Как происходят сделки шорт

Вот тут уже все сложнее. Новички на рынке вообще не могут понять, как это можно зарабатывать на снижении курса. Допустим, акция стоила 1 000 рублей, а стала стоить 500 – как можно получить деньги на этом снижении?

Смотрите, происходит это так.

Вот есть брокер – компания, которая исполняет торговые приказы трейдеров. Вы этому брокеру говорите: «Дай мне взаймы 100 акций». Брокер говорит: «Окей, на. Но ты обязан мне их вернуть в таком же количестве, имей в виду».

Вы берете сто акций и идете с ними на рынок. Акции на рынке торгуются по 1 000 рублей каждая. Вы находите какого-то человека и говорите ему: «Слушай, друг, давай ты у меня купишь акции, но с условием – ты их мне через какое-то время продашь по рыночной цене». Человек вам говорит: «Окей».

Он купил у вас акции по 1 000 рублей. У вас в кармане теперь 100 000 рублей. Прошло какое-то время, цены на ваши акции снизились до 500 рублей за штуку. Вы снова находите своего человека и говорите ему: «Всё, давай продавай акции назад, как мы и договаривались». Он вам продает акции по 500 рублей. Отдаете вы ему, получается, 50 000 рублей.

У вас теперь есть 50 000 рублей и 100 акций. Вы возвращаете эти акции брокеру, как и обещали. А сами остаетесь с 50 000 рублей прибыли.

Возникает справедливый вопрос. А зачем кому-то покупать у вас акции и потом опять их вам продавать? Дело вот в чем. Вы думаете, что цена на акции пойдет вниз. А этот человек думает, что она пойдет вверх. Вы как бы пари заключаете друг с другом. Как будет на самом деле – никто не знает.

Если рынок не упадет, а вырастет, то вы окажетесь в минусе. Например, акции подорожают до 1 500 рублей – вам придется их откупать по 1 500 за штуку – найденный вами человек получит 500 рублей прибыли с каждой акции, а вы на 50 000 рублей «уйдете в минус».

Вот так и происходит биржевая игра.

Что такое шорт и лонг?

Для начала разъясним, что существует 2 основных способа зарабатывать на рынке:

- торговать на повышение цены, используя лонги;

- торговать на понижение цены при помощи шортов.

Шорты и лонги — это разновидности ордеров, которые может открывать трейдер. Лонг открывается, когда ожидается рост стоимости актива, а шорт — когда падение близко. Механизм их выполнения существенно отличается (о чем расскажем ниже), но для пользователя биржи открываются они практически идентично.

Происхождение шортов и лонгов

Небольшое лирическое отступление. Сами названия часто путают новичков, которые воспринимают их как долгосрочную и краткосрочную позицию. На самом деле время удержания открытой позиции не имеет вообще никакого значения. По одной из версий эти стратегии торговли объясняются так:

- лонг — это торговля на повышение, а рынок обычно растет постепенно и долго, поэтому для заработка такие позиции, как правило, держали открытыми продолжительное время;

- шорт — это торговля на понижение, а падение обвал цены часто происходит быстро, поэтому и закрывали такие позиции в сжатые сроки.

По другой версии все началось на средневековых европейских биржах, которые использовали для сверки задолженности участников торгов палку из орешника с насечками. Она расщеплялась вдоль на две части «длинную» (с рукоятью) и «короткую», так, что на каждой части оставались насечки. Эти части удерживались сторонами сделки и по ним можно было сверить задолженность в случае возникновения разногласия. Очень вероятно, что понятие «стоковых» (Stock — рукоять) бирж появилось тоже из этой практики.

Тут же стоит добавить, что исходя из функции ордеров, трейдеров, торгующих через лонги называют быками т.к. эти животные рогами “толкают” цену вверх, а через шорты — медведями, поскольку они лапами “давят” на цену, опуская ее.

Ответы системы здравоохранения

Соединенные Штаты

Доктор Энтони С. Фаучи описал COVID-19 как «… явление, которое действительно является вполне реальным и довольно обширным», но также сказал, что количество случаев неизвестно.

23 февраля 2021 года директор Национального института здравоохранения Фрэнсис Коллинз объявил о крупной инициативе по выявлению причин и, в конечном итоге, средств профилактики и лечения людей, длительно страдающих COVID. Часть этой инициативы включает создание проекта COVID-19, который будет собирать данные о неврологических симптомах, связанных с PASC.

28 апреля 2021 года подкомитет по вопросам здравоохранения Комитета по энергетике и торговле Палаты представителей США провел слушания по поводу затянувшегося COVID.

Австралия

В октябре 2020 года в руководстве, опубликованном Королевским австралийским колледжем врачей общей практики (RACGP), говорится, что продолжающиеся симптомы инфекции после COVID-19, такие как усталость, одышка и боль в груди, потребуют лечения со стороны врачей общей практики, в дополнение к более серьезным. условия уже задокументированы.

Великобритания

В Великобритании Национальная служба здравоохранения открыла специализированные клиники для лечения длительного COVID. Четверо главных медицинских специалистов Великобритании были предупреждены об опасениях ученых по поводу затянувшегося COVID 21 сентября 2020 года в письме, написанном Тришей Гринхалг, опубликованном в BMJ, за подписью ученых, включая Дэвида Хантера , Мартина Макки , Сьюзан Мичи , Мелинду Миллс , Кристину Пейджел , Стивен Райхер , Габриэль Скалли , Деви Шридхар , Чарльз Тэннок , Йи Уай Тех и Гарри Бернс , бывший директор по маркетингу в Шотландии. В октябре 2020 года глава NHS England Саймон Стивенс объявил, что NHS выделило 10 миллионов фунтов стерлингов, которые будут потрачены в этом году на создание длительных клиник COVID для оценки физического, когнитивного и психологического состояния пациентов и предоставления специализированного лечения. Были объявлены будущие клинические руководства, запланировано дальнейшее исследование 10 000 пациентов и будет создана специальная рабочая группа, а также онлайн-служба реабилитации — «Ваше восстановление от Covid». В клиниках работают самые разные медицинские работники и терапевты, цель которых — предоставить «комплексную помощь по вопросам физического и психического здоровья».

Национальный институт исследований в области здравоохранения выделил средства на исследования в механизмы за симптомы Лонг COVID.

В декабре 2020 года Больницы Университетского колледжа Лондона (UCLH) открыли вторую клинику Long Covid в Национальной больнице неврологии и нейрохирургии для пациентов с неврологическими проблемами после Covid. Первая клиника открылась в мае, в первую очередь, для лечения респираторных заболеваний, но обе клиники при необходимости направляют пациентов к другим специалистам, включая кардиологов , физиотерапевтов и психиатров . К марту 2021 года в английской NHS насчитывалось 69 клиник long covid. в основном сосредоточены на оценке пациентов, и планируется открытие большего числа. Были опасения, что общинные реабилитационные службы не смогут справиться с большим количеством направлений.

18 декабря 2020 года Национальный институт здравоохранения и повышения квалификации (NICE), Королевский колледж врачей общей практики (RCGP) и Шотландская межвузовская сеть рекомендаций (SIGN) опубликовали руководство по ведению пациентов с длительным COVID.

Южная Африка

В октябре 2020 года Департамент больничного надзора DATCOV Национального института инфекционных заболеваний (NICD) рассмотрел вопрос о партнерстве с Международным консорциумом по тяжелым острым респираторным и возникающим инфекциям (ISARIC) с целью проведения клинических исследований влияния PASC на Южноафриканский контекст. По состоянию на 30 января 2021 года проект еще не получил этического одобрения на начало сбора данных. Утверждение этических норм было получено 3 февраля 2021 года, а формальный сбор данных начался 8 февраля 2021 года.

Что такое лонг на фондовой бирже

Лонг позиция, или длинная позиция (от англ. long) – это покупка ценной бумаги или валюты, с ожиданием того, что актив будет расти в цене.

При инвестициях или торговле в лонг трейдер приобретает актив и становится владельцем его с ожиданием того, что цена будет расти n период времени. Обычно инвесторы не планируют продавать инструмент в ближайшем будущем. Ключевым компонентом инвестиций в стратегии торговли в лонг является владение акциями или облигациями долгое время.

Лонг на фондовом рынке

Лонг на фондовом рынке

Фондовый рынок в целом это инвестиции, а инвестиция это покупка но ни как не продажа. Но в это же время без продажи не обойтись и есть обычные трейдеры, инвестиционные фонды и т.п. институты, которые диверсифицируют свои инвестиции путем продаж ценных бумаг. Поэтому на фондовом рынке всегда есть кто продаёт и всегда есть кто покупает. В один миг торговой сессии на финансовом рынке встречаются множество торговых стратегий как на продажу так и на покупку. Игроки в лонг на финансовых рынках называются быками, игроки продаж называются медведями.

Комбинация разных ордеров

На всех площадках, кроме фондовой, разрешается одновременно открывать ордера продажи и покупки. В акциях это можно сделать только для определенных брокером инструментов, на форекс и в бинарных опционах примеров подобных ограничений не существует. В целом для того, чтобы вести две разных сделки открытых одновременно, нужно иметь веские причины и соответствующую торговую стратегию. Для львиной доли ситуаций достаточно найти будущее направление и открывать ордер в нем. Как определить потенциальное движение графика, можно узнать из материалов, обучающих азам фундаментального анализа и технического разбора тенденции с помощью индикаторов.

Процесс трейдинга

Разберем теперь выражения, которые трейдеры используют непосредственно в торговле.

Поймать лося

Это значит – закрыть сделку по Стоп Лоссу. Слово «лось» созвучно слову «Лосс» (от английского «Loss» – убыток). Стоп Лоссы трейдеры ставят для того, чтобы продавать финансовые инструменты, которые стали убыточными. То есть они теряют какую-то сумму денег, но и не сливают весь депозит.

Ловить лосей – неприятное явление. Вот выходить в профит – другое дело.

Выйти в профит

У этого выражения два значения. Первое – просто закрыть торговую позицию с прибылью. Профит – как раз прибыль (от английского «Profit»). Второе – закрыть сделку по Тейк Профиту.

Тейк Профит – это торговый приказ, обратный Стоп Лоссу. Трейдер открывает какую-то сделку, предполагает, до какого уровня примерно будет идти цена, ставит на этот уровень Тейк Профит. Когда цена доходит до уровня, брокер автоматически закрывает сделку, трейдер получает прибыль.

Фиксить

Другой вариант – «крыть». Это значит, закрывать сделки. Слово «фиксить» чаще употребляется в отношении сделок, которые закрываются с прибылью. Потому что трейдер таким образом «фиксирует» прибыль. А если сделка убыточная – то «фиксить», по идее, нечего.

Крыть – более широкое понятие. Трейдер может решить «крыться» по разным причинам. Например, планируется выход каких-то важных новостей, спекулянт не хочет рисковать и нервничать, поэтому закрывает все торговые позиции – как прибыльные, так и убыточные.

Играть против рынка

Так делают трейдеры, которые пытаются зарабатывать на коррекционных откатах внутри тренда. Я уже упоминал такую стратегию выше, когда говорил про слово «откат». И о ее опасностях говорил тоже.

Пипсовать

То есть пытаться заработать на маленьких ценовых колебаниях. У «пипсовки» есть более популярное название – скальпинг.

Скальперы открывают в течение дня сотни сделок. Как только появляется хотя бы крохотная прибыль, они быстро «кроются» и «фиксят» эту прибыль. Набирая «по нескольку пипсов» с каждой сделки, скальперы могут получать очень крупные прибыли.

Но этот стиль торговли ужасно нервный, напряженный и изматывающий.

Маржевать

Значит вести маржинальную торговлю – спекулировать на рынке с кредитным плечом. Про плечо у меня была отдельная статья, вам надо ее прочитать обязательно, чтобы не слить за раз все деньги в первой же сделке.

С одной стороны, плечо позволяет получать высокие прибыли, вкладывая очень незначительные суммы денег. С другой, из-за него можно быстро лишиться всего депозита и даже остаться в долгах у брокера.

Мариноваться

Редкий термин. Используется тогда, когда трейдер покупает какой-то финансовый инструмент, чтобы заработать на изменении его курса, а потом долго-долго не продает – «маринует».

Иногда маринование приносит огромные деньги. А иногда трейдеры, которые им увлекаются, превращаются в «кабанов» – тех, кто потерял деньги, потому что слишком долго держал позиции открытыми.