Налог на вклады: как будет работать и сколько придётся платить

Содержание:

- Налог на депозиты в иностранных банках

- Как рассчитывается налог

- Разновидности компенсаций: как возвратить НДФЛ

- Как будет взиматься — порядок обложения процентного дохода

- Когда надо платить?

- Как рассчитывается налог на вклады?

- Расчет облагаемого дохода по банковскому вкладу или счету

- Отмена налога на вклады для неработающих пенсионеров в 2021 году

- Как рассчитать сумму налога?

- Что вернут деньгами?

- Как было раньше?

Налог на депозиты в иностранных банках

Резиденты РФ, которые получают доход от размещенных средств на счетах в иностранных банках, обязаны заплатить НДФЛ. Облагается весь доход по ставке 13 %.

Плательщик самостоятельно рассчитывает платеж в бюджет и подает декларацию в налоговые органы. Понятно, что доход получают в валюте. В этом случае сумма перечисления определяется в рублях по курсу ЦБ на день выплаты процентов по депозиту.

Если иностранный банк в соответствии с налоговым законодательством своей страны заплатил за вас налог, то он может быть вам зачтен. Но только при условии заключения между Россией и иностранным государством соглашения об избежании двойного налогообложения. Если такого соглашения нет, то придется платить и там, и там.

Условие, по которому НДФЛ не платится при доходности в иностранной валюте менее 9 %, работает только для российских банков. В иностранных вы заплатите 13 % от всей суммы дохода.

Как рассчитывается налог

Налог на рублевые вклады рассчитывается по формуле:

S=P*t/100, где

- S — сумма налогового платежа;

- P — прибыль, облагаемая налогом;

- t — ставка налогового сбора (30% для нерезидентов, 35% для резидентов).

В свою очередь, величина прибыли, облагаемая налоговым сбором, рассчитывается как:

P=W*(N-K-5)/100/365*n, где

- W — сумма сбережений, размещенная на депозитном счете;

- N — годовая процентная ставка;

- К — ставка рефинансирования;

- n — время хранения депозита, в днях.

Рассмотрим конкретный пример. Исходные данные:

- сумма вклада — 500 000 руб.;

- договор оформлен 1 марта на 3 месяца (92 дня);

- годовая ставка по вкладу — 13,5%;

- ставка рефинансирования — 8,4%;

- 1 апреля ставка рефинансирования снижена до 7,9%;

- вклад оформил резидент РФ.

Подставляем в приведенную формулу конкретные цифры:

P=500000х(13,5-7,9-5)/365/100х61=489,22

Таким образом, налог придется платить с суммы 489 руб. 22 коп. Конкретная величина платежа равна 171 руб. 23 коп. (489,22*35/100).

По валютным вкладам величина налога рассчитывается по формуле:

S=W*(N-9)/100/365*n*t/100, где

- S — величина налога;

- W — сумма сбережений, размещенная на депозитном счете;

- N — ставка по вкладу;

- n — время хранения депозита, в днях;

- t — ставка налога (30% для нерезидентов, 35% для резидентов).

Приведем пример расчета на конкретном примере:

- сумма вклада — 5000 $;

- годовая ставка — 9,5%;

- срок хранения — 90 дней;

- вкладчик — резидент РФ.

Вкладчику необходимо будет уплатить 0,04 $ (3000*(9,5-9,0)/365/100*90*13/100).

Налог по депозитам с драгоценными металлами рассчитывается по формуле:

S=W*N/100/365*n*13/100, где

- S — величина налога;

- W — сумма сбережений, размещенная на депозитном счете;

- N — годовая процентная ставка по вкладу;

- n — время хранения, в днях.

Разновидности компенсаций: как возвратить НДФЛ

Вычеты отличаются по характеру, сущности и специфике предоставления. В действующем НК РФ прописаны следующие категории:

- классические/стандартные;

- социальные;

- инвестиционные (распространяются на ценные бумаги и прочие финансовые инструменты);

- профессиональные.

Первые два – самые распространенные.

Стандартные

Прописаны в ст. 218 НК РФ. Сумма возмещения определяется категорией физического лица. Так, например, 3 тыс. рублей в месяц с уплаченных налогов полагаются:

- участникам ликвидации чернобыльской аварии (те, кто имеют инвалидность или перенесли серьезные заболевания, связанные с радиацией);

- ликвидаторам последствий ядерных испытаний;

- инвалидам Великой Отечественной войны;

- военнослужащим, получившим инвалидность во время службы в СССР.

На выплаты в 500 рублей каждый месяц могут рассчитывать:

- участники ВОВ, узники блокады Ленинграда, ветераны труда;

- граждане РФ, имеющие первую или вторую группу инвалидности;

- доноры, пожертвовавшие костный мозг;

- близкие родственники тех, кто погиб во время защиты СССР либо РФ;

- прочие лица, участвовавшие в военных операциях по решению власти.

При одобрении возмещения действует единственное правило – не более одного на человека. Если же у гражданина есть основания претендовать сразу на несколько вычетов, выбирается тот, по которому назначен больший размер.

Социальные

Это еще одна разновидность налоговых льгот, прописанная в статье 219. Претендовать на возврат НДФЛ можно в следующих случаях:

- недавние пожертвования в благотворительные фонды и организации;

- оплата договорной формы обучения;

- погашение счетов по дорогостоящему лечению;

- приобретение лекарственных препаратов;

- дополнительные взносы в негосударственные пенсионные фонды;

- покупка страхования жизни;

- накопительные отчисления на пенсию;

- прохождение курсов повышения квалификации.

Есть одно «но»: максимальная годовая сумма выплат не может превышать 120 тыс. рублей.

Как будет взиматься — порядок обложения процентного дохода

Налоговая ставка, которой будут облагаться вклады физических лиц (а точнее доходы в виде процентов по данным вложениям), равняется 13%.

Налоговая база, с которой будут рассчитываться новый налог, равняется величине превышения полученного за год процентного дохода от всех вкладов над величиной, равной произведению 1 миллиона и ключевой ставки Центробанка.

На основе этого заявления можно сформировать формулу, по которой будет рассчитывать и начисляться 13 % с вкладов и инвестиций.

Доход представляет собой проценты, полученные по банковским вложениям за налоговый период (год).

Ключевая ставка берется та, что действует на на начало расчетного года.

За 2020 год платить не нужно, а за 2021 год нужно будет провести расчет, исходя из размера ключевой ставка на 01.01.2021.

Если взять текущую ключ.ставка, равную 6%, то обложению подлежит доход в размере свыше 60 000 за год (1млн.*6%).

Если вкладчиком за год получено меньше, чем 1млн.*Ключ.ставка, то платить новый налог не придется.

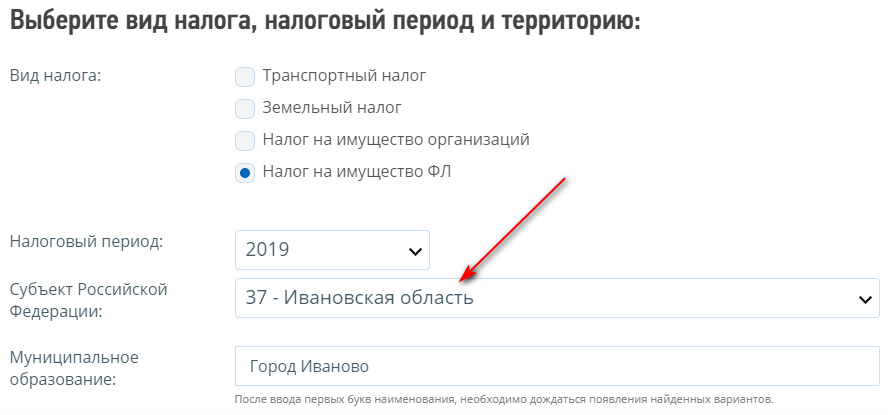

Считать и начислять НДФЛ с банковских вложений будет налоговый орган, вкладчику самому никаких действий предпринимать не нужно. Расчет проводится на основании информации, предоставленной банками. Сведения о выплаченных процентах каждому вкладчику физическому лицу за прошедший год банки должны подавать в срок до 1 февраля следующего года включительно. Например, данные за о выплаченных % за 2021 будут поданы в налоговый орган до 1 февраля 2022 года.

Уплата будет производиться на основании уведомления из налоговой.

То есть схема взимания подоходного налога с процентного дохода по вложениям в банках следующая:

- До 1 февраля года, следующего за расчетным, банк подает сведения о выплаченных процентах за прошлый год по каждому вкладчику.

- Налоговая проводит расчет налога и готовит налоговые уведомления для физических лиц.

- Уведомления направляются налогоплательщикам.

- Налогоплательщики физ.лица обязаны уплатить исчисленную сумму на основании уведомления в срок до 1 декабря года, следующего за расчетным.

Подача декларации 3-НДФЛ не требуется, так как НДФЛ с процентов по вкладам будет рассчитываться не самим налогоплательщиком, а ФНС.

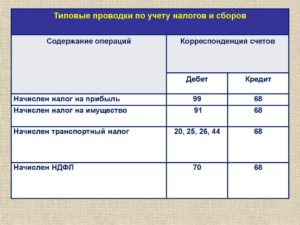

То есть в целом, схема уплаты данного НДФЛ аналогична существующему сегодня порядку уплаты налога на транспорт, имущество, землю физических лиц, которые также уплачиваются гражданами на основании уведомления до 1 декабря следующего года за налоговым периодом.

Пример расчета

Рассмотрим пример, если бы закон вступил в силу не с 2021 года, а с 2020.

У физического лица остатки по вкладу в банке на конец 2020 года составляют 2 млн руб. (вложения под 5.5% годовых). За 2020 год начислен доход в виде процентов в размере 110 000 руб. (2000000*5.5%).

По итогам 2020 года вкладчику нужно заплатить налог по ставке 13 %.

Ключевая ставка на 01.01.2020 составит 6,25%.

Рассчитаем, сколько нужно заплатить вкладчику в 2021 году:

Налог = 13% * (110 000 — 1000000 * 6,25%) = 6 175 руб.

Нужно ли обязательно платить?

В 2020 году платить НДФЛ с процентных доходов по вкладам свыше 1 млн рублей не нужно. Также не нужно этого делать и в 2021 году.

Сейчас активно обсуждаются способы уйти от дополнительной налоговой нагрузки — дробить вклады, переводить их в иностранную валюту.

В настоящее время в 2020 году в этом нет никакого смысла. Во-первых, налог будет начисляться на суммарный доход по всем вкладам во всех банках. Во-вторых, вклады в иностранной валюте также учитываются при определении налоговой базы и подлежат переводу в рубли по курсу ЦБ на дату получения дохода. В-третьих, за 2020 году взиматься НДФЛ с вложений не будет, поэтому до конца текущего года точно можно не трогать свои депозиты и не бежать в срочном порядке снимать их с банковских счетов.

До конца года есть время спокойно подумать о дальнейшей тактике. Тем более в нестабильное время на фоне коронавируса ситуация может значительно меняться, так же как и принятые законы РФ.

Когда надо платить?

Впервые уплатить этот налог за процентные доходы, полученные в 2021 году, придётся только в 2022 году (срок уплаты до 1 декабря 2022 года).

При расчёте суммы налога будут учитываться процентные доходы за тот год, в котором они были фактически получены.

Так что не всё так страшно, как кажется на первый взгляд

Последний год показал, как важно наличие подушки безопасности на случай непредвиденной ситуации. Размер налога не настолько значительный, чтобы прятать деньги под подушку, — это только обесценит накопленные средства

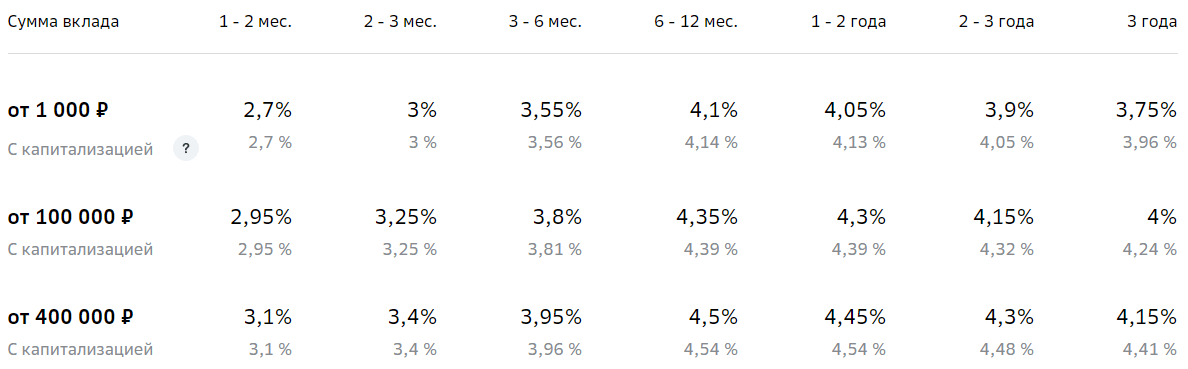

Вклад и сегодня остаётся консервативным способом хранения денег. Проценты позволяют получать небольшую, но стабильную и гарантированную прибыль. Например, в МТС Банке можно оформить по ставке до 5,8% годовых и с ежемесячной выплатой процентов.

Как рассчитывается налог на вклады?

Согласно статье Налогового Кодекса Российской Федерации за номером 224, применяются следующие ставки налогообложения:

- 35% – применимо к физическим лицам, являющимся резидентами РФ;

- 30% – для нерезидентов РФ.

Что касается определения резидента. В данном случае лицо, которое не менее 183 дней года (это 12 подряд идущих месяцев) проживает на территории Российской Федерации, военнослужащие и госслужащие, исполняющие свои обязанности за пределами территории РФ. Перерыв для физических лиц в пребывании на территории страны может достигать до полугода, при условии выезда на лечение или обучение за границу (с обязательным предоставлением заверенных документов), либо для выполнения прямых рабочих обязательств, будь то командировки или то же обучение и повышение квалификации.

Теперь что касается исчисления налога. Он выплачивается не с полной суммы полученной прибыли, но лишь с той части, которая является превышением порогового значения.

Для примера возьмем двух вкладчиков. Один из них разместил в банке депозит, составляющий 500 тысяч рублей, на двенадцать месяцев по ставке 15% годовых. Второй, вкладывая 800 тысяч рублей, ограничился полугодом, по ставке – 17,75%. К концу срока получаются следующие расчеты: у первого ставка по депозиту ниже 16% и он не выплачивает налог, тогда как для второго применяется расчет 17,75%-16%, а полученные 1,75% он должен уплатить в качестве налога на прибыль.

Формула, которая используется при расчете суммы налога на проценты по вкладам для физических лиц, имеет следующий вид:

- Т = НБ * t / 100, где Т – это размер налога;

- НБ – подлежащая налогообложению прибыль;

- t – налоговая ставка в 30% или 35% (резидент/нерезидент).

Чтобы вычислить, какую прибыль получает вкладчик, чтобы знать точную сумму, с которой делаются отчисления, используется следующая формула:

- НП = ПС – (СР + 5%), где НП – процентная часть вклада, с которой взимается подоходный налог;

- ПС – банковская ставка (фиксированная – по договору, нефиксированная – рассчитанная на дату взимания налога);

- СР – ставка рефинансирования.

Получается, что от суммы прибыли, полученной по вкладу, зависит – станет ли облагаться налогом депозитный вклад или нет. На самом деле сегодня такие моменты достаточно редки, так как банки понимают кризисную ситуацию в мире и стараются максимально снижать ставки по срочным вкладам.

На данный момент статистика ставок у крупных банков следующая – от 7,5% до 10%. Получается, что даже добавление пяти пунктов не превысит показателя ставки рефинансирования Центробанка, а соответственно и благодарный клиент освобождается от выплаты налога с прибыли.

Расчет облагаемого дохода по банковскому вкладу или счету

Далее мы будем рассматривать лишь те вклады и счета ставка по которым превышает 1 процент годовых. Чтобы рассчитать налог определите:

- общую сумму дохода по всем вкладам и счетам за календарный год;

- сумму, не облагаемую НДФЛ (необлагаемую сумму);

- доход по вкладам и счетам, облагаемый НДФЛ.

Общая и необлагаемая сумма

Общую сумму дохода по вкладам и счетам определить несложно. Достаточно запросить у банка выписку по ним и посмотреть какая сумма была начислена за весь календарный год. А как рассчитать необлагаемый доход? Об этом хорошо сказано в статье 214.2 (пункт 1) Налогового кодекса. Его определяют (цитата):

Исходя из этого правила необлагаемую сумму, мы рассчитаем по формуле:

| 1 миллион | × | Ключевая ставка Банка России | = | Годовая сумма дохода по вкладу (счету) не облагаемая НДФЛ |

Как видно из формулы максимальная необлагаемая сумма дохода у всех вкладчиков будет одинакова. Так как в расчете не участвуют именно ваши показатели (сумма вклада, процентный доход и т. д.).

Посчитаем необлагаемую сумму на примере.

Пример

Предположим, что ключевая ставка составила:

-

- на 01.01.2021 — 4,25%;

- на 01.01.2022 — 4,31%;

- на 01.01.2023 — 5,15%.

Тогда сумма дохода по вкладам и счетам, не облагаемого НДФЛ, составит:

-

- в 2021 году1 000 000 × 4,25% = 42 500 руб. в год

- в 2022 году 1 000 000 × 4,31% = 43 100 руб. в год

- в 2023 году 1 000 000 × 5,15% = 51 500 руб. в год

Если вы получили доход по вкладам и счетам в сумме равной или меньше необлагаемого размера, то налог платить не нужно. Если в сумме большей, чем необлагаемый размер, то налог платят с суммы превышения по ставке 13 процентов.

Облагаемый доход и сумма налога

Доход, облагаемый налогом, нужно посчитать по формуле:

| Доход по всем вкладам и счетам за календарный год | — | Сумма, необлагаемая НДФЛ | = | Доход, облагаемый НДФЛ |

Сумму налога определяют так:

| Доход, облагаемый НДФЛ | х | 13% | = | Налог с дохода по вкладу или счету |

Пример

Ключевая ставка Банка России на 01.01.2021 равна 4,25 % годовых. Доход, не облагаемый НДФЛ в 2021 году (необлагаемая сумма), составит: 1 000 000 × 4,25% = 42 500 руб.

Ситуация 1

В 2021 году физическое лицо получило доход по всем вкладам и счетам в размере 235 000 руб.

Доход, с которого нужно рассчитать НДФЛ, равен: 235 000 — 42 500 = 192 500 руб.

Сумма налога, которую нужно заплатить по итогам 2021 года (платится в 2022 году) равна: 192 500 × 13% = 25 025 руб.

Ситуация 2

В 2021 году физическое лицо получило доход по всем вкладам и счетам в размере 33 200 руб.

Доход, с которого нужно рассчитать НДФЛ, равен:33 200 — 42 500 = 0 руб.

Дохода, облагаемого налогом, нет. Нет дохода — нет налога. Налог платить не надо.

Ровно такие же правила действуют и в отношении вкладов в иностранной валюте. Правда подобный доход нужно пересчитывать в рубли. Это делают по официальному курсу Банка России, который действовал в день получения дохода (подробности ниже). Еще раз подчеркнем. НДФЛ с самой суммы вклада (счета) платить не надо. Налог начисляют только на проценты по вкладу или банковскому счету.

Отмена налога на вклады для неработающих пенсионеров в 2021 году

Законопроектом предлагается установить освобождение от обложения налогом вышеуказанных доходов, получаемых неработающими пенсионерами. Законодатель полагает, что такая налоговая льгота должна предоставляться социально-слабым группам населения, таким как неработающие пенсионеры, наряду с уже действующими льготами по освобождению от НДФЛ пенсий, госпособий, социальных выплат, включая выплаты на детей, стипендии, помощь ветеранам Великой отечественной войны и другие. При этом предлагается освободить неработающих пенсионеров от уплаты НДФЛ с доходов в виде процентов по вкладам при условии, что такие доходы не превышают за налоговый период двенадцатикратной величины прожиточного минимума в целом по стране, установленного для пенсионеров на соответствующий год.

В принятом законе не учтены интересы социально слабых групп населения, таких как неработающие пенсионеры, нуждающихся в поддержке в форме в том числе налоговых льгот, говорится в пояснительной записке. «В этой связи законопроектом предлагается освободить неработающих пенсионеров от уплаты НДФЛ с доходов в виде процентов по вкладам при условии, что указанные доходы не превышают за налоговый период двенадцатикратной величины прожиточного минимума в целом по РФ, установленного для пенсионеров на соответствующий год», — указывают авторы законопроекта.

Проценты, выплаченные физическому лицу по валютным счетам, пересчитываются в рубли по официальному курсу Банка России на день фактического получения этого дохода. При этом изменение размера валютного вклада, вызванное курсовыми колебаниями, при расчете суммы НДФЛ не учитывается.

При расчете НДФЛ не учитывается доход по рублевым счетам, процентная ставка по которым в течение всего года не превышает 1% годовых, а также процентные доходы по счетам эскроу.

Однако в принятом Федеральным законом № 102-ФЗ не учтены интересы социально-слабых групп населения, таких как неработающие пенсионеры, нуждающихся в поддержке в форме, в том числе, налоговых льгот.

Важно отметить, что российское налоговое законодательство отражает избранную любым социально-ориентированным государством политику по поддержке социально-слабых групп населения. В частности, статья 217 Налогового кодекса Российской Федерации (далее — НК РФ) освобождает от налогообложения такие доходы как пенсии, государственные пособия, социальные выплаты, включая выплаты на детей, стипендии, помощь ветеранам Великой отечественной войны и другие

Статьей 407 НК РФ предусмотрено освобождение от налога на имущество по одному объекту налогообложения определенного вида пенсионеров и лиц предпенсионного возраста. В условиях, когда прожиточный минимум пенсионера не соответствует фактическим потребностям взрослого человека (в 2021 году средний прожиточный минимум пенсионера в целом по России установлен 10 022 рублей), многие граждане стараются в период трудовой деятельности сделать накопления, которые позволят им не бедствовать в старости. Полтора миллиона рублей — это сумма, которую можно скопить за 25 лет, откладывая по 5 тысяч рублей в месяц. Учитывая, что в результате пенсионной реформы возраст выхода на пенсию по старости был повышен до 60 лет для женщин и 65 — для мужчин, чтобы скопить такую сумму потребуется потратить больше половины трудовой жизни. Если откладывать меньше 5 тысяч в месяц, то на накопление суммы в 1,5 миллиона может уйти вся активная в трудовом плане жизнь человека.

С выходом на пенсию неработающий пенсионер больше не имеет трудовых доходов и, как следствие, возможности продолжать создавать накопления. В этих условиях потеря даже трех тысяч рублей в год будет для него ощутимой.

В этой связи законопроектом предлагается освободить неработающих пенсионеров от уплаты НДФЛ с доходов в виде процентов по вкладам при условии, что указанные доходы не превышают за налоговый период двенадцатикратной величины прожиточного минимума в целом по Российской Федерации, установленного для пенсионеров на соответствующий год.

Как рассчитать сумму налога?

Представим такую ситуацию: Денис открыл вклад в феврале 2021 года в рублях сроком на 365 дней на сумму 1,3 миллиона рублей. Ставка по вкладу — 5,1% годовых, проценты капитализируются и выплачиваются в конце срока действия вклада. Доход по вкладу за год составит 1 300 000 * 5,1% * 365/365 = 66 300 рублей. Проценты по вкладу Денис получит в конце срока вклада, то есть в феврале 2022 года. Если ключевая ставка Банка России на 1 января 2022 года (то есть год получения процентного дохода) будет 4,5%, то размер необлагаемого дохода составит 45 000 рублей.

Рассчитываем по формуле: (доход по вкладу — лимит необлагаемого процентного дохода) * 13% = налог на доход от вклада.

Таким образом, Денис должен будет уплатить налог в размере 2769 рублей, рассчитанный, как: (66 300 рублей — 45 000 рублей) * 13% = 2769 рублей.

Если вклад закрыт досрочно, нужно ли платить налог? Да, но только в том случае, если вы получили процентный доход. Если дохода нет, то и налог платить не нужно.

Что вернут деньгами?

Вычет может быть оформлен несколькими способами:

- если подать заявление работодателю, он будет применять его автоматически. Например: приносим свидетельство о рождении ребенка, и из дохода для целей налогообложения каждый месяц будут вычитать 1400 рублей;

- если налог уже уплачен, при наличии права на вычет его можно вернуть. Это относится, в частности, к имущественным вычетам;

- если сумма вычета больше, чем доходы, то часть налога могут вернуть за прошлые периоды, а за следующие – не удерживать его из зарплаты. Такое чаще всего применяется к имущественному вычету.

Что касается получения именно возврата уже уплаченного налога, то чаще всего это применяется к таким расходам:

- на покупку жилья и проценты по ипотечному кредиту. Сумма может быть до 2 и 3 миллионов рублей соответственно (то есть, в сумме до 5 миллионов рублей), получить его можно за любой год, начиная с года покупки квартиры – а общая максимальная сумма возврата составит 650 тысяч рублей. Пенсионеры могут получить вычет дополнительно за 3 года до подачи заявления;

- на платное лечение. Сюда входят как платные медицинские услуги, так и покупка лекарств, назначенных врачом. Для получения вычета нужно оформить в больнице соответствующие документы (так и говорить – для налоговой), а на рецепт на лекарства должен стоять специальный штамп. Вычет относится к социальным, поэтому его сумма вместе с другими вычетами этой группы – не более 120 тысяч рублей в год;

- на платное обучение. За свое обучение налогоплательщик может вернуть деньги в пределах тех же 120 тысяч рублей в год, за обучение детей – не более 50 тысяч на каждого ребенка;

- на пенсионные взносы. Речь идет о взносах в рамках негосударственного пенсионного обеспечения, а также о взносах в счет накопительной пенсии. Суммы – те же, до 120 тысяч рублей;

- инвестиции. Можно внести до 400 тысяч рублей на индивидуальный инвестиционный счет, и проводить с ними любые операции (покупать валюту, акции и облигации). Вне зависимости от успешности операций налоговая вернет 13% от внесенной суммы (то есть, до 52 тысяч рублей) – но только если деньги пролежат на ИИС минимум 3 года.

Для кого-то более важными могут оказаться другие виды вычета – например, на благотворительность

. Недавно еще обещали включить в список занятия фитнесом, до на данный момент этого пока не сделали. Но можно внести благотворительный взнос для некоммерческой организации в сфере спорта и тоже получить назад свои 13%.

Социальные вычеты можно оформить за тот год, когда были фактически понесены расходы

. То есть, если потратить на лечение у стоматолога 50 тысяч рублей в 2021 году, то в 2021-м можно будет получить назад 6 500 рублей, то же касается и обучения, и лекарств, и благотворительности.

Имущественные вычеты можно получить тоже за год, когда было приобретено жилье – но неиспользованный остаток переносится на следующие годы

, причем безо всяких ограничений. Это выгодно – например, если продолжать выплачивать ипотечный кредит, то каждый год можно предъявлять заявление на вычет процентов по нему. Фактически выходит скидка в 13% с суммы процентов.

Минусы в этом тоже есть: например, если расходы на цели по социальным вычетам составляют в среднем больше 10 тысяч рублей в месяц, то за часть из них налог не вернут. А если есть право одновременно на социальный и имущественный вычет, но доходов на все не хватает – лучше оформить социальный

(он не переносится на следующий период).

Естественно, что для того чтобы оформить какой – либо возврат мало соответствовать установленным законам условиям. Каждому налогоплательщику необходимо представить в территориальное налоговое управление необходимый пакет документов, дающий ему право на вычеты. О том, какие бумаги потребуются, пойдет речь ниже.

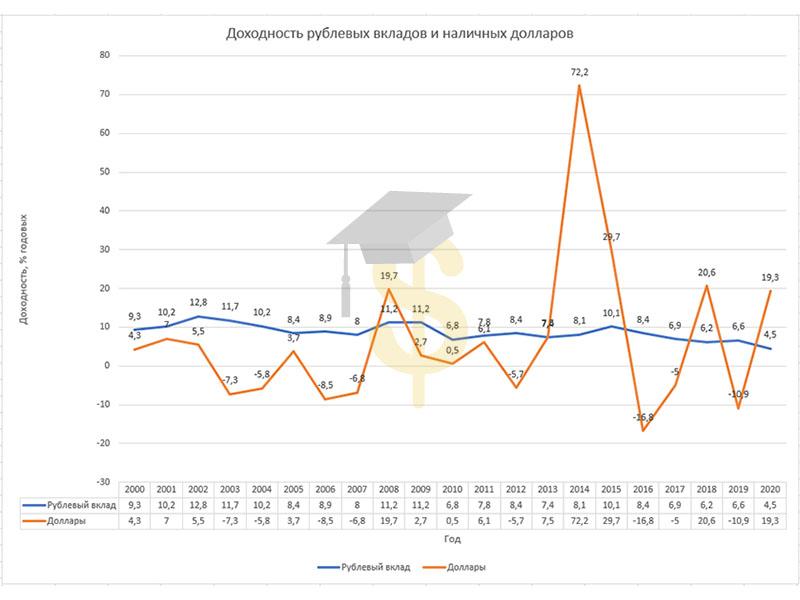

Как было раньше?

До принятия закона налог по депозитам нужно было платить, только если ставка по вкладу превышала ключевую ставку ЦБ плюс 5 процентных пунктов. То есть в нынешних реалиях (ключевая ставка ЦБ 4,5% на март 2021 года) налог взимался бы с вклада под 9,5% годовых и выше. С этого «превышения» резиденты должны были заплатить налог в размере 35%, нерезиденты — 30%. Однако таких процентов по банковским вкладам последние несколько лет нет, поэтому налог по депозитам мало кто уплачивал. Теперь же правила поменялись: 13% от дохода всё-таки придётся заплатить, если вы не уложились в установленный ЦБ лимит.