Форум облигаций ммвб

Содержание:

Какие права дает купонная облигация

Купонные бонды дают право получать постоянные и регулярные выплаты, а в конце срока обращения по ним предусмотрен возврат стоимости уплаченного за них номинала. В некоторых специальных случаях такие облигации могут быть конвертированы в акции эмитента.

В случае дефолта по ним у держателей появляется возможность получить пропорциональную часть от ликвидационной стоимости предприятия, выпустившего ценную бумагу.

Плюсы и минусы облигаций с купонной доходностью

Главный плюс купонного дохода заключается в том, что его можно реинвестировать. В отличие от тех инструментов, где вы получаете проценты только в конце периода. Кроме того, с каждой выплатой купона снижается рисковая сумма. Единственный минус по сравнению с бескупонными бумагами в том, что иногда доходность по купонным бондам может быть ниже.

Виды купонов

Как я уже говорил, есть разные виды купонов. Подавляющее число облигаций – с постоянным купоном, т.е. с выплатой, размер которой предусмотрен заранее и обговорен в анкете выпуска. Но есть и другие виды купонов.

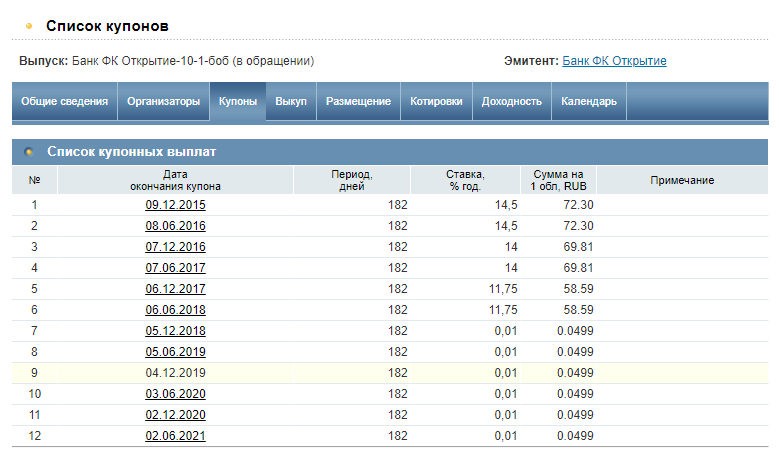

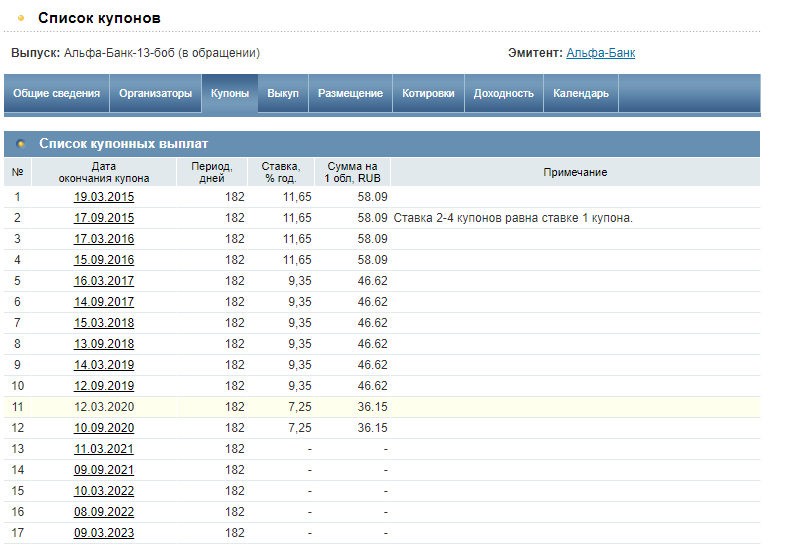

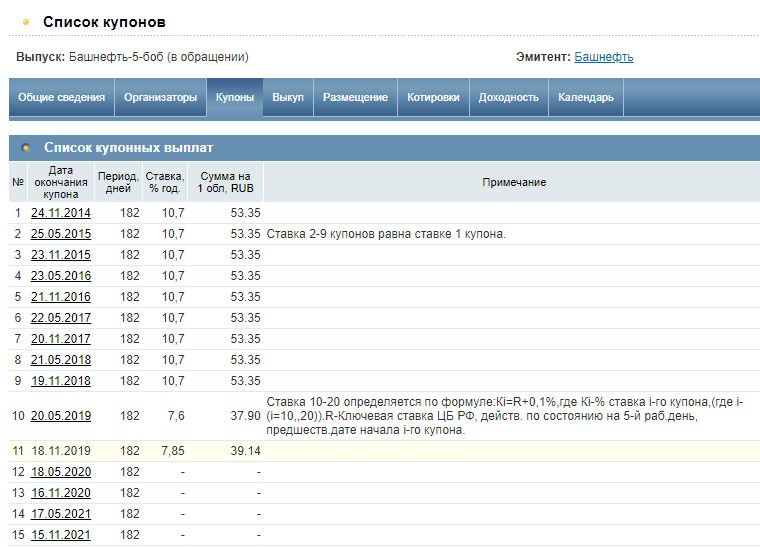

Фиксированный переменный. Ставка по каждому купону – разна. Но она указана заранее, что позволяет инвесторам спланировать свою стратегию. При этом ставка может меняться произвольно: увеличиваться или же уменьшаться, причем вплоть до 0,01% годовых. Пример на скриншоте.

Кстати, примером облигации с переменным купоном служат ОФЗ-н 4 выпуска.

Переменный. Ставка по купону определяется эмитентом, но заранее неизвестна. При этом ставка зависит от финансового состояния компании, настроений и ожиданий инвесторов и других факторов (например, нахождения Луны в Козероге).

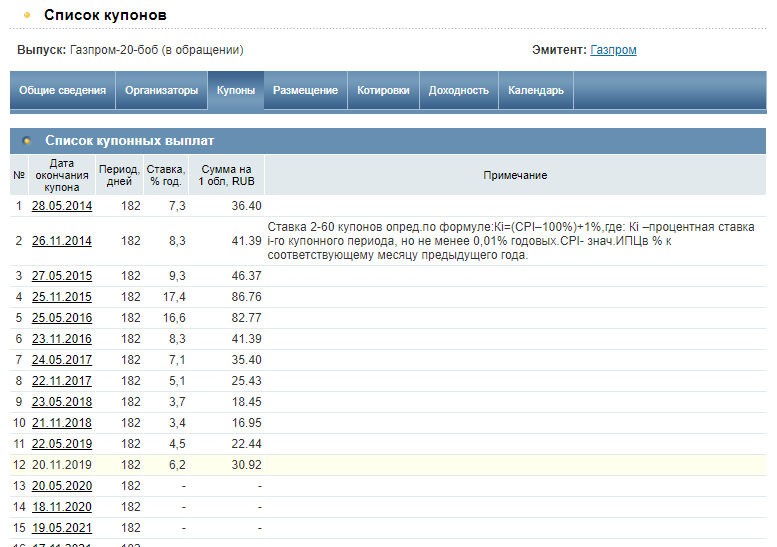

Плавающий (индексируемый) купон. Ставка по такому купону зависит от каких-то внешних показателей, например, индекса потребительских цен (проще говоря – инфляции), ключевой ставки, ставки РУОНИА, курса доллара и т.д. Формулы расчетов плавающих купонов можно найти в анкете выпуска. Плюс такого купона – доходность облигации индексируется, если в экономике что-то идет не так. Минус – предсказать точный размер купона никак нельзя.

Ипотечный. Ставка зависит от доходности ипотечной программы. Как правило, облигации с таким типом купона предназначены для институциональных инвесторов и даже не выводятся на вторичный рынок.

Купоны бондов можно классифицировать и по другим признакам. Например, по периодичности выплаты выделяют облигации с ежегодным купоном, полугодовым, квартальным и даже ежемесячным купоном. Например, ряд МФК платят купоны по своим бондам каждый месяц.

По типу выплаты выделяют периодические выплаты и кумулятивные. По периодическим купон платится постепенно (это 99% всех российских облигаций), по кумулятивным – в конце срока действия, при погашении облигации.

Что такое вексель?

Вексель – это документ о долговом обязательстве, по которому векселедатель обязуется оплатить векселедержателю заранее установленную сумму (номинал) в определенный период времени.

Особенности этой ценной бумаги:

- вексель выпускается только в бумажном виде на защищенном бланке;

- вексель допустимо передавать третьему лицу при помощи передаточной надписи на документе;

- предметом выплат являются только денежные средства (не имущество или что-то другое).

Различают следующие виды векселей:

- процентный;

- дисконтный;

- простой;

- переводной.

Процентный вексель – ценная бумага, доход по которой выплачивается в виде процентов, начисляемых на прописанный в документе номинал.

Дисконтный вексель – ценная бумага, доходом по которой является разница между номинальной ценой продажи и покупной ценой с дисконтом.

Простой вексель – это документ, по которому должник обязуется выплатить определенную сумму, по требованию кредитора или по истечению срока действия договора.

Переводной вексель – документ, по которому плательщиком денежного вознаграждения векселедержателю является третье лицо (должник векселедателя).

Где купить?

Векселедателем может выступать банк или юридическое лицо, а векселедержателем физическое или юридическое лицо, а также индивидуальные предприниматели.

Удобнее всего приобрести ценную бумагу в представительстве банка, например, Сбербанка. Этот банк имеет самую широкую сеть отделений, предлагает разнообразные способы применения векселя и привлекает высоким процентом по долговому обязательству. Кроме того, ценные бумаги Сбербанка высоко ценятся на рынке.

В векселях Сбербанка всегда указаны срок сделки, и, причитающийся держателю, размер процента или сумма дохода. Минимальный срок вексельной программы равен 2 неделям. По истечении срока действия договора, потребовать выплату можно в течение 3 лет.

Юридическое лицо способно приобрести ценную бумагу только по безналичному расчету, для физических лиц возможна оплата наличными. На момент подписания договора, невозможно точно рассчитать размер дохода, так как не определена дата погашения векселя. Закономерность такая: чем выше сумма вложения, и чем дольше срок хранения бумаги, тем проценты будут выше.

Как использовать вексель:

- в качестве капиталовложения;

- в качестве залога при кредитовании;

- как денежный эквивалент при расчете за товары и услуги;

- как банковская гарантия для совершения финансовых сделок.

Как рассчитать номинальную стоимость?

Разница между векселем и облигацией также в свойствах номинальной стоимости. У облигаций номинал обычно фиксирован и чаще всего составляет 1000 рублей.

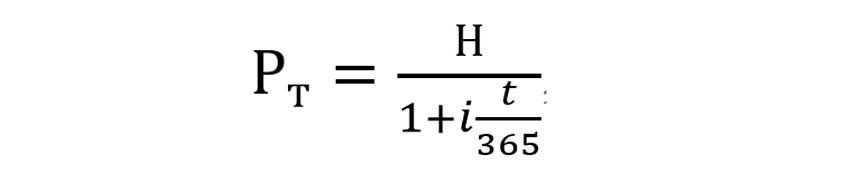

Для расчета номинальной стоимости векселя используется следующая формула:

Цена продажи векселя * (1 + (срок векселя * ставка / 365*100))

Облигации или акции – что лучше

Это два типа ценных бумаг, в которые люди инвестируют чаще всего. Давайте разбираться, в чем разница.

Доходность

Облигации – это консервативный финансовый инструмент. То есть они дают маленькую прибыль, но они очень надежные. Акция – высокорискованный инструмент. Объясняю, почему.

По акции вы можете не получить вообще никакого дохода. Когда вы ее покупаете, вы приобретаете право на часть имущества компании и на часть дохода. «Часть» пропорциональна доле ваших акций от общего их числа.

Вы можете не получить вообще никакой прибыли с акций, потому что компания может ничего не заработать. Облигация – это как кредит, который бизнес обязан выплачивать, а акция – это никакой не кредит. Если прибыли нет – значит просто не платим и все.

Другая ситуация. Прибыль у компании была, но Совет директоров решил не выплачивать акционерам дивиденды. Зачем? Чтобы пустить эти деньги на развитие бизнеса. Вот и все, снова вы без денег.

По облигации гарантии платежа намного выше.

Но. По облигации доход не намного выше процентной ставки, то есть он не сильно превышает максимальные проценты от вложений денег в банк. Доход же от акций может быть колоссальным. Все зависит от того, «угадаете» ли вы, в какую компанию вкладывать, получит ли она высокие прибыли, не решит ли Совет директоров отказать вам в дивидендах.

Власть над бизнесом

Акция дает возможность оказывать влияние на решения, которые принимает совет директоров. Голосовать там. Чем больше у вас акций, тем сильнее ваш голос. Если вы выкупаете контрольный пакет акций – вы вообще можете делать практически все. Ну, кроме ликвидации фирмы, ее слияния с другой или совершения каких-то особо крупных сделок.

Облигация вам такого права не дает. Вы просто «кредитуете» компанию. Никак повлиять на ее действия вы не можете, даже если очень хорошо разбираетесь, что и как надо делать.

Спекулятивная прибыль

Акции – это основной инструмент трейдеров фондового рынка. Они очень ликвидны, то есть их легко покупать и легко продавать. Плюс, они способны совершать огромные ценовые скачки, дорожать в десятки и даже сотни раз в течение короткого периода времени.

Но происходят эти скачки почему? Потому что доходность акции неизвестна. Никто не знает, какой она будет. Скачки цен – это скачки «ожиданий» трейдеров от вложений в ту или иную акцию.

С облигациями такого нет. Их доходность заранее известна. Да, есть риск, что компания по каким-то причинам не сможет выполнить свои обязательства. Есть риск, что что-то пойдет не так. Из-за этого рыночные цены на облигации могут немного снижаться – трейдеры будут стремиться продать их, чтобы не нервничать и не рисковать.

Срок жизни

Акция может жить вечно. Или до тех пор, пока живет компания. Акция будет жить и стабильно приносить доход – ее владельцу каждый год (или еще чаще) на счет будут капать дивиденды.

Облигация живет только отведенное ей время. А потом «погашается» и умирает. И приходится покупать другую.

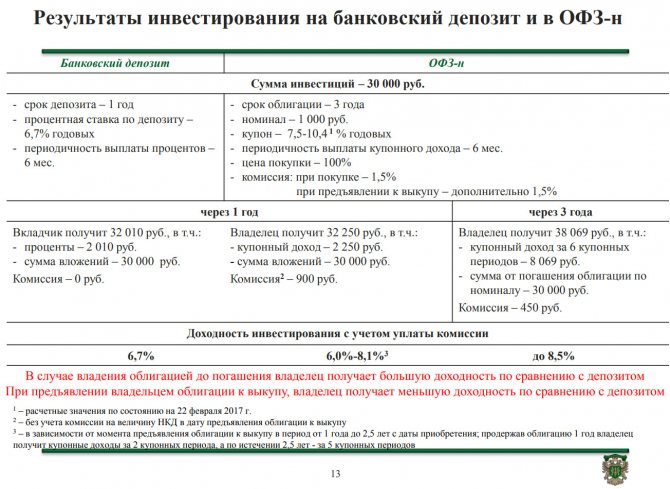

Что это такое?

Облигации – наиболее близкая альтернатива банковским вкладам на фондовом рынке. Это ценные бумаги (долговые обязательства компаний или государства), которые работают примерно по тому же принципу, что и банковский вклад. Вы покупаете облигацию за 100 руб., а через год (или любой другой оговоренный срок) вам обещают вернуть эти 100 руб., плюс фиксированный процент дохода, который может выплачиваться раз в квартал, полугодие или год. При покупке облигации номиналом 100 руб. за 100 руб. с процентной ставкой 10% годовых сроком 1 год, вы через год получите 110 рублей.

Облигации обращаются на фондовом рынке. Их можно купить либо самостоятельно, открыв счёт у брокера, либо через управляющую компанию, купив пай в ПИФе.

Облигации выпускаются на определённый срок. Он может составлять 1, 2, 3 года и больше. Если вы решите продать облигации досрочно, например, через полгода, то в случае благоприятной ситуации на рынке можете вернуть их полную стоимость и получить проценты за шесть месяцев в полном объёме, то есть 100+5 руб.

Облигации обращаются на фондовом рынке, их стоимость может снизиться. Это зависит от международной обстановки, политики Центробанка, ситуации в конкретной компании или отрасли. Участники рынка каждый день покупают и продают бумаги. По этой причине, если вы решите продать купленную за 100 руб. облигацию через полгода после покупки, на фоне негативных новостей, то можете прогадать. Вы, конечно, получите по ней все проценты за 6 месяцев, то есть 5 руб., но при этом стоимость самой ценной бумаги может упасть до 95 руб. Именно за такую сумму её можно будет продать. В итоге вы в лучшем случае останетесь при своих.

Но если ситуация изменится в вашу пользу и, например, США снимет санкции с России, стоимость облигаций наоборот вырастет, и вы сможете продать её, например, за 105 рублей, и опять же получить свой процент в размере 5 руб. Однако, повторим, гарантированно вернуть свои 100 рублей плюс 10% годовых вы сможете только когда пройдёт оговоренный ранее срок выпуска.

В отличие от банковского вклада, где государство гарантирует возврат 1,4 млн руб. в случае закрытия банка, возврат средств по облигации гарантирует только тот, кто эту облигацию выпустил – государство в случае с гособлигациями или компания. По этой причине, выбирая подходящую облигацию, нужно ориентироваться не только на её срок и доходность, но и на надёжность выпустившей её компании.

Виды облигаций

Группировку ценных бумаг можно сделать по следующим критериям:

Доходность

- дисконтные – их цена при размещении ниже номинальной стоимости, а при погашении – равна номиналу;

- купонные (процентные) – кредитор получает процент (купон) от номинала.

Дисконтные ценные бумаги еще называют нулевыми.

Конвертируемость (характер обращения)

- конвертируемые – кредитору разрешено обменять облигации на заранее оговоренное число других ценных бумаг компании-эмитента в строго указанные этого сроки;

- обычные (неконвертируемые) – не обмениваются на другие ценные бумаги.

Если инвестор не воспользовался правом конверсии в указанные сроки, он его теряет.

Вид эмитента

- корпоративные – выпускаются частными предприятиями и корпорациями для привлечения оборотных средств на развитие и работу бизнеса;

- муниципальные – финансовые обязательства местных, городских органов государственной власти, позволяющие привлечь финансовые средства на развитие различных проектов;

- суверенные (государственные) – финансовые обязательства государственных субъектов Российской Федерации и федерального правительства;

- иностранные – выпускаются эмитентами зарубежных государств в валюте их страны.

Видео про дату погашения и прочие параметры облигации

Государственная облигация – это ценная бумага, которая на фоне других вариантов является наиболее надежным направлением вложения денежных средств.

Период погашения

- краткосрочные – с обращением до года;

- долгосрочные – с обращением до тридцати лет;

- среднесрочные – с обращением до пяти лет;

- бессрочные – кредитор получает доход от процентов неограниченное по срокам время;

- отсроченные – эмитент может отложить погашение своих обязательств;

- продлеваемые – предусматривают продление кредитором срока погашения долга;

- с правом погашения – ценные бумаги этого вида можно вернуть эмитенту ранее установленной даты погашения;

- отзывные – дают эмитенту право отозвать обязательства ранее установленной даты погашения.

Краткосрочная, долгосрочная, среднесрочная – это виды облигаций, у которых оговорен срок погашения.

Отзывная, с правом погашения, продлеваемая, бессрочная, отсроченная – это виды облигаций, у которых отсутствует фиксированный срок погашения.

Форма владения

- именные – выдаются держателю в виде сертификата, на лицевой стороне которого указывают все данные владельца;

- на предъявителя (анонимные) – можно приобрести без предоставления личных данных.

Право владения облигациями на предъявителя в случае их утери устанавливается исключительно в судебном порядке, именные ценные бумаги восстанавливаются тем, кто их выпустил.

Выплачиваемый процент (купон)

Облигация с купоном

- твердопроцентные – процентная ставка неизменна;

- с плавающей процентной ставкой – доход кредитора зависит от размера ставок на биржевом рынке;

- индексируемые – на уровень инфляции индексируется как сам номинал облигации, так и ставка по процентам;

- смешанные – в одном периоде действия облигации процентная ставка неизменна, в другом – плавающая;

- с оплатой по выбору – кредитор может получать доход от процентов, а может его заменить на получение облигаций нового выпуска.

Инвестируя в облигации, нужно тщательно продумать вариант получаемого дохода, который может быть неизменным либо изменяться с учетом условий рынка.

Надежность

- достойные – эмитентами выступают субъекты хозяйственной деятельности с твердой и проверенной репутацией;

- макулатурные – эмитент облигаций предлагает высокую процентную ставку, его надежность не подтверждена, в сделке просматривается спекулятивный характер.

Приобретение макулатурных облигаций у эмитента с неподтвержденной репутацией из-за высокой процентной ставки – высокий риск, а такая сделка не может быть надежной ни при каких условиях.

Способ обеспечения

- закладные (обеспеченные) – гарантия всех выплат обеспечивается активами эмитента;

- гарантированные – помимо самого эмитента гарантию выполнения долговых обязательств предоставляют и третьи лица;

- без обеспечения – гарантия выплат ничем не обеспечена.

Самыми надежными являются закладные облигации.

По форме выпуска

- документарные – выпускаются на бумажном носителе как любой финансовый документ;

- электронные (бездокументарные) – не имеют материальной формы, представляют собой записи в базе данных эмитента о праве владения ценной бумагой.

Облигация – это выгодное вложение свободных денежных средств. Однако лишь в том случае, если они выпущены надежными субъектами хозяйствования.

Поэтому, выбирая организацию-эмитента, нужно тщательно ознакомиться с ее репутацией и теми видами облигаций, которые она выпускает.

Как устроены облигации

У всех облигаций есть эмитент, номинал, купон и срок погашения.

Эмитент — это тот, кто выпустил облигацию. Эмитентом облигации может стать государство, федеральные субъекты, например, Москва или Самарская область, а также государственные или частные компании.

Облигации субъектов федерации в обращении на март 2021 год. Их можно найти в приложении Газпромбанк Инвестиции по фильтру «Тип бумаги», выбрав «Муниципальные». На иллюстрации бумаги упорядочены по доходности.

Номинал — стоимость облигации, установленная эмитентом при ее выпуске. У каждой облигации есть своя номинальная цена. Как правило, на российском рынке она составляет 1000 рублей. Иногда компании выпускают облигации в долларах или в евро, такие облигации называются еврооблигациями и помогают компаниям привлечь деньги в иностранной валюте.

Купон — это проценты от номинала облигации, которые получают владельцы облигаций. Чаще всего их платят один или несколько раз в год. Частоту и размер выплат определяет эмитент облигации.

Если владелец автомоек оценит стоимость своего проекта и поймет, что сможет обеспечить возврат инвесторам в размере 6,24% годовых к дате погашения, это значит, что в конце срока обращения облигации каждый инвестор вернет себе полную стоимость облигаций и 6,24% годовых.

Срок погашения — это время, на которое компания или государство берет деньги в долг. Для краткосрочных облигаций этот показатель составляет 1-3 года, для среднесрочных — 3-7 лет, долгосрочных — 7-30, для бессрочных — более 30 лет. Срок погашения влияет и на доходность ценной бумаги. Как правило, чем дольше срок займа, тем выше купонный доход по облигации. Это связано с тем, что на длительном промежутке времени у компаний-эмитентов больше рисков. Поэтому в доходность бумаги закладывается еще и премия за срок владения бумагой.

В приложении Газпромбанк Инвестиции можно отсортировать облигации по нескольким параметрам, например, по сроку погашения облигации.

Рыночная цена облигации — это цена, по которой облигация торгуется на вторичном рынке, то есть на бирже. Если те, кто купит облигации сети автомоек, решат продать их на бирже другим инвесторам, то они сформируют уже не номинальную, а рыночную цену на облигации.

Эта цена может быть как выше номинальной, так и ниже. Например, облигация номиналом в 1000 рублей может стоить на рынке 970 или 1150 рублей. Она подвержена множеству факторов: заинтересованности других инвесторов во владении этой бумагой, финансовому состоянию эмитента, экономической ситуации в стране и так далее.

Накопленный купонный доход или НКД — сумма, которая накопилась после выплаты предыдущего купона или с момента выпуска облигации. Когда инвестор продает облигации, он получает часть купона, накопленного на момент продажи. Таким образом, даже продержав ценную бумагу всего пару дней, он зарабатывает часть купона. НКД автоматически рассчитывается брокером и добавляется к сумме покупке или продажи.

Например, инвестор решил продать облигацию номиналом 1000 рублей с купоном 80 рублей в год. С даты выплаты купона на момент продажи прошло 90 дней. Следующий купон инвестор уже не получит, но за 90 дней ему доплатит покупатель, рассчитав НКД по формуле: НКД = 80 * 90 / 365 = 19,7 рубля.

Сумму накопленного купонного дохода можно посмотреть в приложении Газпромбанк Инвестиции или на веб-версии сервиса.

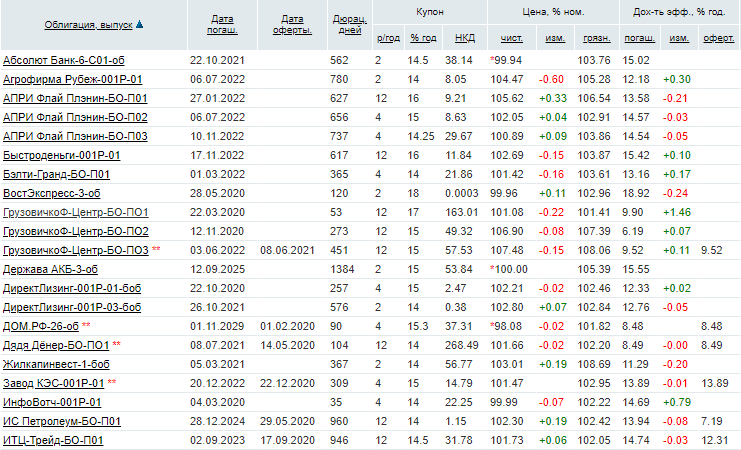

Какие облигации покупать?

На фондовой бирже в обращении находятся облигации десятков тысяч эмитентов. Чтобы сориентироваться в этом многообразии, следует изучить опубликованные на специализированных сайтах аналитические материалы и рейтинги либо воспользоваться помощью брокера: так можно сократить число возможных вариантов до десятков. Ниже представлен краткий перечень облигаций с самим высоким купонным доходом:

Топ российских облигаций

| Домашние деньги-1-боб | 23.10.2018 | 20 | 9863.01 | 37.25 |

| АПРИ Флай Плэнин-1-боб | 11.04.2019 | 18 | 10.36 | 98.80 |

| Экспател-1-об | 22.08.2018 | 18 | 35.01 | 103.80 |

| ВостЭкспресс-3-об | 28.05.2020 | 18 | 0.0008 | 98.00 |

| ГрузовичкоФ-Центр-БО-ПО1 | 22.03.2020 | 17 | 23.29 | 102.28 |

| СЗД-01-боб | 25.10.2022 | 17 | 3.26 | 102.24 |

| СибирскГостинец-1Р-01-боб | 26.06.2019 | 17 | 59.15 | 51.92 |

| Самаратранснефть-тер-1-об | 20.06.2021 | 17 | 62.41 | 106.77 |

| Левенгук-1-боб | 22.11.2027 | 17 | 27.48 | 102.52 |

| Мани Мен МФК-1-1-боб | 04.12.2020 | 16.5 | 24.86 | 100.13 |

| ОФЗ-29009-ПК | 05.05.2032 | 10.05 | 44.6 | 116.45 |

| ОФЗ-46011-АД | 20.08.2025 | 10 | 67.4 | 112.98 |

| ОФЗ-29010-ПК | 06.12.2034 | 9.92 | 34.51 | 116.46 |

| ОФЗ-29006-ПК | 29.01.2025 | 9.12 | 21.24 | 107.49 |

| ОФЗ-29011-ПК | 29.01.2020 | 8.96 | 22.59 | 102.72 |

| ОФЗ-29007-ПК | 03.03.2027 | 8.96 | 12.27 | 110.73 |

| ОФЗ-29012-ПК | 16.11.2022 | 8.95 | 39.72 | 103.00 |

| ОФЗ-29008-ПК | 03.10.2029 | 8.84 | 3.63 | 112.68 |

| ОФЗ-26218-ПД | 17. 09.2031 | 8.5 | 6.75 | 110.33 |

| ОФЗ-46012-АД | 05.09.2029 | 8.386 | 51.69 | 110.90 |

| Магаданская Обл-34001-об | 24.12.2018 | 15 | 6.25 | 104.65 |

| Волжский-34001-об | 24.12.2019 | 15 | 1.32 | 109.80 |

| ОренбурОбласть-2-35003-об | 03.07.2025 | 14 | 8.05 | 138.05 |

| ТомскАдм-34005-об | 15.12.2019 | 14 | 10.76 | 107.00 |

| Удмуртская Респ-34007-об | 17.09.2020 | 13.8 | 15.88 | 110.83 |

| Мордовия Респ-34002-об | 14.10.2020 | 13.75 | 4.52 | 109.65 |

| Волгоград-34008-об | 19.10.2020 | 13.68 | 24.89 | 108.65 |

| НижегородОбл-34010-об | 23.08.2020 | 13.65 | 22.55 | 108.98 |

| ЛенинградскаяОбл-35001-об | 07.12.2021 | 12.85 | 8.98 | 109.54 |

| КраснодарКрай-34005-об | 27.11.2018 | 12.8 | 2.28 | 104.10 |

Чем отличаются?

В первом случае речь идет об облигациях, во втором о векселях.

- Выпускается в электронной и бумажной форме – только бумажной.

- Выплаты производятся деньгами и имуществом – только деньгами.

- Является эмиссионной — не котируется на бирже.

- Выпускается большим тиражом – существует в единственном экземпляре на одном бланке.

- Процент выплачивается с разной частотой и по разной ставке – процент всегда фиксирован и выплачивается вместе с номиналом в момент реализации.

- Долгосрочное вложение (выпускается сроком на 3-5 лет) – краткосрочное вложение (обычно до года).

- Всегда имеет купон (процент) – может не иметь.

Что такое облигации?

Многие эксперты считают этот вид ценных бумаг оптимальной альтернативой банковским депозитам. В долговых обязательствах государства или компаний работает принцип, подобный вкладам в банке.

Покупается определенное количество облигаций, на тысячу, по номиналу, к примеру. В строго определенный срок эмитент обязуется вернуть эту «тысячу», а также регулярно предоставлять денежное вознаграждение текущему держателю долгового обязательства (купон, накопленные проценты).

Это своеобразный договор займа, по условиям которого:

- Заемщик, а фактически эмитент, берет деньги «в долг» у разных организаций (физических лиц), гарантируя их возврат в определенный срок и с процентами.

- Кредитор инвестирует средства в привлекательные активы, рассчитывая получить доход и от роста котировок, и от обещанного эмитентом процента по облигациям.

- Эмитентом может выступать далеко не каждая организация.

Облигации обращаются на бирже. Они продаются и покупаются. Инвестиции в бонды предоставляют их владельцу гораздо большую свободу для маневра, чем банковский вклад. Ведь, при его досрочном закрытии, финансовая организация не выплачивает вкладчику накопленных процентов.

Бонды можно продать в любой момент. К примеру, появилась перспектива заработать на акциях или на Forex-рынке. Для этого срочно нужны деньги. Можно быстро продать акции, не потеряв проценты. К тому же, все сделки можно провести, используя один брокерский счет.

Более того, облигации могут использоваться в качестве залога при маржинальной торговле. Благодаря этому брокер предоставляет кредитное плечо для краткосрочных сделок по акциям.

Выпускаемые эмитентом бонды не имеют физической формы, они «существуют» только в электронном виде. После их покупки, инвестор вносится в депозитарий (реестр держателей ценных бумаг).

Обращение облигаций на рынке сопровождается использованием ряда терминов, которые необходимо знать:

- Номинал (номинальная стоимость облигаций) — первоначальная цена бонда при выводе его на биржу. Указана на ценной бумаге. Эмитентом гарантируется выкуп всех облигаций по номиналу в определенный срок (дата погашения).

- Рыночная стоимость — это чистая цена облигации на бирже, отражаемая в процентах к номинальной. К примеру, 105 % означает превышение на 5 %. А 95 % — свидетельствует о наличии дисконта в 5 %.

- НКД — накопленный купонный доход облигации (купон) по процентам с даты выплаты последнего вознаграждения. В тот момент, когда производится выплата, этот показатель обнуляется.

Облигации постоянно находятся в обращении на фондовом рынке. Как и у любой ценной бумаги, их котировка меняется. Это зависит от геополитических и экономических факторов, политики Центробанка.

Даже на фоне доминирующего на рынке негатива, государственные бонды остаются вполне ликвидными. Их можно продать по рыночной стоимости, получив купон за срок, который прошел с выплаты последнего вознаграждения.

К сожалению, если облигации продаются с дисконтом, превышающим процентную доходность, можно потерять часть денег. Это бывает, но редко.

Виды доходности облигаций

Существуют следующие виды получения дохода по облигациям:

- купонная;

- текущая;

- номинальная;

- простая к погашению;

- эффективная к погашению.

Купонная доходность

Эмитент выпускает облигации с купонным доходом. Выплаты по ним планируется производить один или несколько раз в течение года. Инвестор может получать доход с периодичностью, равной периодам выплаты процентов по бумагам.

В течение периода накопления купонного дохода увеличивается процент. Приобрести долг эмитента можно в любой день, точно также и вернуть, получая прибыль.

Но наибольшая эффективность будет только в том случае, если приобретения совпадут с датой, когда цена минимальная, а продажа совпадёт или будет на день позже погашения долгов по купонам.

В зависимости от вида долговых обязательств такие выплаты осуществляются один или дважды в год. При продаже активов в иные даты, можно посчитать доходность по формуле:

где:

Dк – доход по купонам, накопленный в купонный период, руб.;

Рк – размер купона, %;

365 – продолжительность календарного года (в високосный год используют 366), дней;

Nд – количество полных дней нахождения облигации во владении инвестором, дней;

Кном – номинал стоимости облигации, руб.

Пример расчёта дохода:

- Инвестор покупает облигацию номиналом 1000 руб.;

- Ставка купона за год составляет 8 %, следовательно, за год полная купонная доходность составит 80 руб.;

- При покупке за 90 дней до окончания межкупонного периода, купонный доход составит: 80 * 90 / 365 = 19,7 руб.;

- Если покупка состоится в первый день, а облигация будет принадлежать инвестору 365 дней, то он получит 80 руб.

Текущая доходность

На рынке ценных бумаг реализуются облигации, у которых цена изменяется в течение всего срока существования. Такие долговые обязательства выпускает эмитент, рассчитывая реализовать дорогостоящий проект. Например, компания добывает газ, а потом прокладывает трубопроводы в разные регионы для его реализации пользователям.

- В начальный период может быть ажиотаж среди инвесторов. Облигации покупаются по номиналу.

- Постепенно интерес к проекту снижается, может показаться, что его реализация может затянуться дольше расчётных значений. Цена долговых обязательств снижается. Некоторые инвесторы избавляются от таких бумаг.

- При правильной рекламе и освещении этапов реализации проекта цена восстанавливается, может подняться и выше номинала. Наблюдается рост стоимости.

- При завершении проекта все капиталовложения оказываются освоенными, эмитент получает прибыль со всех своих клиентов. Цена облигаций резко возрастает. К моменту погашения облигаций она может многократно возрасти. Тогда инвестор получит максимум дохода за период владения ценной бумагой.

Номинальная доходность

Под номинальной доходностью понимают прибыль по купонам, когда выплаты по ним не производились. Есть номинальная цена, она остаётся постоянной в течение всего срока существования обязательств. Существует доход по купонам.

Если не происходило снятие купонов, то считается суммарный доход по всем невыплаченным ранее доходам.

Подобные ситуации встречаются редко, но исключать их не следует.

Простая доходность к погашению

Опытные инвесторы стараются приобретать облигации в первые дни после их выпуска, а затем держать их до полного погашения. В этом случае они рассчитывают получить максимум от подобного приобретения долговых обязательств.

Выгода заключается не только в наличии доходов по купонам.

Цена продаж облигаций в первый период идёт ниже их номинальной стоимости. Поэтому кроме гарантированного дохода их ожидает дополнительный доход от повышения стоимости в течение периода жизни ценных бумаг.

Эффективная доходность к погашению

Отличительной особенностью этой стратегии является следующее:

- Облигации приносят доход в виде купонов.

- Получаемый доход расходуется для приобретения новых облигаций.

- В конце периода инвестор наращивает количество ценных бумаг.

- По ним он продаёт имеющиеся бумаги эмитенту, получая максимум по своим вложениям.

В качестве примера подобной ситуации Альфа-Банк выпускал облигации «Альфа-Банк-14-боб». Доходность по ним составила: