Что делать, если не дают кредит из-за отсутствия кредитной истории?

Содержание:

- Как банки принимают решение

- Порядок действий при отказе

- Почему отказывают в кредите

- Как повысить шансы на одобрительное решение по кредиту?

- Требования к заемщикам в Сбербанке

- Почему банки отказывают в кредите?

- Основные причины отказа в выдаче кредита

- 3 способа занять деньги не у банка

- Иные причины отказа в кредите

- Что делать, если вы получили отказ в кредите

- Много задолжали банкам

- По каким причинам банки чаще всего отказывают кредитовать

Как банки принимают решение

При рассмотрении кредитной заявки есть два способа принятия решение. Для вашего удобства рассмотрим каждый.

| Скоринговая программа | Как показывает практика, это система применяется исключительно при выдаче потребительского кредита или карты, сумма по которой не превышает 50 000 рублей. В данном случае решение по заявке принимает не кредитный менеджер, а обычная программа. Принцип ее действия простой, поскольку каждому разделу из заявки она присваивает бал. Для получения финансового продукта заемщику следует набрать, так называемый, проходной балл. После анализа всей информации происходит подсчет балов. Если проходной получен, то клиент моментально получает решение и может приступать к процедуре подписания и получения денег. |

| Специалист банка | Если речь идет про крупные договоры, но о скоринговой проверки не может быть и речи. Все данные будет тщательно проверять уполномоченный кредитный эксперт. При необходимости к процедуре проверки может подключиться специалист службы безопасности, если речь идет о крупной сумме, к примеру, оформляется ипотечный договор на несколько миллионов. При такой проверке:

|

Порядок действий при отказе

Если произошло такое, что все финансовые компании отказывают, то нет смысла продолжать заполнять заявки

Опытные кредитные специалисты в подобной ситуации рекомендуют сначала взять во внимание несколько простых советов, с помощью которых вы сможете исправить ситуацию и услышать заветное «одобрено»

Чтобы не получить отказ в кредите:

Исправить кредитное досье клиента

Первое, на что обращают внимание банки – это кредитное досье клиента. Именно поэтому с него стоит начать

Если у вас были многочисленные просрочки, то следует получить новый займ и вовремя его погасить. После взять новый и снова вернуть. Если у вас много непогашенных обязательств, то следует их погасить. Без этого получить средства в долг вряд ли получится.

Предоставить поручителя или залог. Банки крайне лояльно относятся к клиентам, которые готовы привлечь поручителя или предоставить дорогостоящее залоговое обеспечение. В качестве залога может выступать квартира или машина, с момента выпуска которой прошло не более 10 лет.

Предъявить все документы. Не стоит обращаться за кредитом только при наличии паспорта и второго документа. Будьте готовы подготовить копию трудовой книжки, справку о размере заработной платы, заграничный паспорт, документы на имущество (при наличии) и иные документы, подтверждающие получение дополнительного дохода.

Не нужно предоставлять ложные данные. В данном случае речь идет не просто про устную информацию (ответы на вопросы), а про документы. Вся информация тщательно проверяется уполномоченными специалистами финансовой компании. При вскрытии обмана вас могут не только занести в черный список, но и привлечь к ответственности.

Изучить рейтинг банков с большим процентом одобрения. Не стоит сразу рассылать заявки в кредитные компании. Первым делом стоит внимательно изучить рейтинг кредиторов, которые готовы выдать необходимый продукт с большим процентом одобрения. Как показывает практика, лучше обращаться в небольшие банки, которые только появились на рынке и нарабатывают базу клиентов.

Если вы примете к сведению перечисленные советы, то сможете получить необходимую сумму в долг.

Почему отказывают в кредите

Причины отказа в кредите в банке условно можно разделить на стандартные и «нестандартные». Первые зависят от самого заемщика, его кредитного поведения в прошлом, текущего финансового и картерного положения, и поддаются влиянию, вторые не зависят, и на первый взгляд могут даже казаться случайными. На них заемщик повлиять никак не может. Давайте начнем со стандартных причин отказа в выдаче кредита.

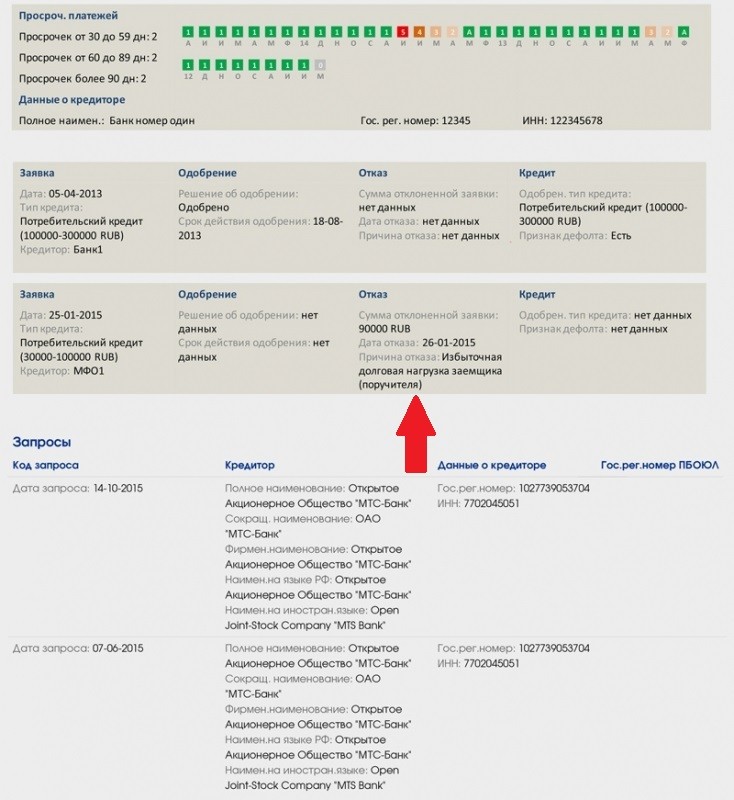

- Наличие просроченных платежей и другой негативной информации в кредитной истории. Если вы уже, прямо сейчас, не платите по кредиту в другом банке, новый ни за что не одобрит вам кредит. Или у вас был опыт больших просрочек недавно, в кредите также откажут. Даже если вы успешно закрыли тот кредит, нужно время, чтобы просрочки 30, 60 или 90 дней и больше перестали влиять на решение о выдаче нового кредита.

- Высокая долговая нагрузка. Новый кредит – это новые обязательства. Если прежние уже требуют от вас предельного напряжения, и вы отдаете по кредитам 40-50-60% вашего дохода, новый займ не оформят. Вам просто не из чего его отдавать. Ведь еще нужно на что-то жить, платить за квартиру, покупать продукты и одежду.

- У вас маленький доход или вы не можете подтвердить источник дохода. Тут все просто. Чтобы бы уверенным в возврате кредита, банк должен видеть, что вы имеете стабильный и достаточно высокий для обслуживания займа доход. Не обладаете им или не можете подтвердить документально – это может стать причиной отказа в предоставлении кредита.

- Сведения о работодателе. Также стабильность вашего дохода зависит от стабильной работы компании, в которой вы трудоустроены. Ее при обращении в банк проверяют ничуть не меньше вас самих. Если выяснится, что компания убыточная, или «подозрительная», или до ее представителей не смогут дозвониться, в кредите могут отказать.

Также по кредиту могут отказать, если вы сделали слишком много попыток получить кредит за последнее время или если допустили ошибку при заполнении банковской анкеты.

К «нестандартным» причинам отказа по кредиту можно отнести случаи, когда вы не подходите банку по «требованиям к заемщику». Когда он принимает внутреннее решение о том, что хочет работать с одной группой заемщиков, и не хочет с другой, в которую попали и вы. Ни почему особенно. Исходя из своего опыта.

Или когда банк перестает кредитовать заемщиков, занятый в целой отрасли. Это, как правило, бывает продиктовано конъюнктурой момента, факторами развития национальной или даже мировой экономики.

И так далее. Можно даже просто проживать на той же улице, где у банка живет много проблемных клиентов и не получить кредит только по тому, что написано в графе «Регистрация» в паспорте.

Как повысить шансы на одобрительное решение по кредиту?

Рекомендации

Нельзя гарантировать 100% одобрение заявки при обращении в банк. Но грамотная подготовка позволяет получить кредит. Вот несколько полезных рекомендаций для увеличения шансов на одобрительное решение:

- перед обращением в банк проверить кредитную историю и направить заявление для исправления недостоверных сведений;

- подготовить справки об официальных и дополнительных доходах, документы на имущество;

- получить регистрацию, хотя бы временную, в районе, где расположено банковское отделение, в таком случае кредит оформят на период действия прописки;

- заполнить анкету грамотно, без ошибок, предоставить правдивую информацию;

- быть готовым предложить банку залог и поручительство человека с хорошей кредитной историей;

- эксперты не рекомендуют подавать обращения во все банки сразу, так как это вызывает недоверие со стороны банкиров, каждая заявка отслеживается сотрудниками финансовых организаций;

- погасить текущие кредиты, получить из банков справки об отсутствии долгов. После закрытия всех задолженностей запросить выписку из общероссийского каталога Бюро, чтобы удостовериться, внесена ли новая информация в КИ.

При подаче заявки на кредит желательно учесть соотношение ежемесячного взноса и дохода заемщика. Регулярный платеж не должен быть больше ½ заработной платы клиента. Нарушение данного правила приведет к отказу в выдаче заемных средств. Если банк не одобрил кредит, то через некоторое время можно снова отправить анкету.

При наличии больших долгов сложно получить кредит. В таком случае поможет рефинансирование всех задолженностей, требуемую сумму можно попросить выдать наличными.

Требования к заемщикам в Сбербанке

Ипотека — один из самых удобных видов кредита для банка, так как при такой форме договора заемщик является владельцем недвижимости, которую приобрел за счет банковского кредита заемщик. Последний становится полноправным владельцем квартиры только после погашения всего ипотечного кредита за жилье. В случае невыполнения заемщиком условий ипотечного договора с банком, последний имеет право выставить залоговую недвижимость по средней рыночной цене на продажу для погашения долга заемщика. Но до торгов залоговым имуществом или имуществом банкрота есть целый ряд процедур. И первое — это получения одобрения собственной заявки.

Итак, требования к заемщикам ипотеки в Сбербанке выдвигаются следующие:

- Соответствие возрастным ограничениям. На момент оформления договора о кредитовании заемщику должно быть от 21 года и выше. Полная выплата долга должна выполниться до момента, когда заемщику исполнится 75 лет;

- Наличие официального трудоустройства. Заемщик должен быть официально трудоустроен либо являться зарегистрированным предпринимателем. Для физических лиц время работы на последней должности должно составлять минимум 6 месяцев. Предпринимателям необходим двухлетний стаж.

- Официальная справка о доходах. Чтобы ипотеку одобрили, необходимо предоставить справку о доходах. Для физических лиц это форма 2-НДФЛ, для юридических лиц – налоговая декларация, отмеченная в налоговом отделе.

В случае если доходы низкие, можно заручиться поддержкой поручителей. В этом случае шансы на одобрение заявки повышаются.

Так же в Сбербанке у физических лиц есть возможность оформить потребительский кредит на любые цели. Отличие его от ипотеки в более лояльных требованиях. Однако и условия здесь жестче:

- Максимальная сумма займа с обеспечением (залогом) составляет 5 000 000 рублей;

- Процентная ставка от 12,9%;

- Займ можно оформить на срок до 5 лет;

- После предоставления всех нужных документов банку, рассмотрение происходит на протяжении 2 рабочих дней.

Требования к физическим лицам, оформляющим потребительский кредит следующие:

- Получить кредит могут только совершеннолетние граждане;

- На момент закрытия кредита заемщику должно быть не более 75 лет;

- Стаж работы, на определенной должности, не менее полугода и общий стаж, за последние 5 лет, должен быть не менее года;

- Для заемщиков от 18 до 20 лет опция коллективного займа недоступна;

- Для работающих пенсионеров, получающих пенсию на карту Сбербанка, срок работы на определенном месте должен составлять не менее 3 месяцев, а общий рабочий стаж, за последние 5 лет, не менее 6 месяцев;

Требования к пенсионерам в Сбербанке такие:

- Документ, подтверждающий достижение пенсионного возраста;

- Пенсионер-заемщик должен получать пенсию на карту сбербанка, в противном случае условия займа будут более жесткими;

- Полная выплата должна произойти до наступления 65 лет, при условии, что у пенсионера нет поручителя, при наличии поручителя, срок продлевается до 75 лет;

- Хорошая кредитная история. Отсутствие отказов по возврату предыдущих займов в любом банке;

- Максимальная сумма кредита должна соответствовать доходам пенсионера, кредитные выплаты не должны превышать 45% от суммы общих доходов.

Почему банки отказывают в кредите?

В 2021 году заемщики искренне полагают, что получить деньги в банке можно всегда — лишь бы в порядке была кредитная история. Многие также знают, что банки отдают предпочтение зарплатному клиенту и тому заемщику, кто в принципе обладает хорошими доходами.

Но, к сожалению, часто и этого не хватает для получения ссуды. В среднем банки одобряют всего лишь 30-40% поступающих заявок. Стоит ли говорить, что среди «отсеянных» 60-70% клиентов наверняка были те, кто по идее должен был бы пройти фильтр банка.

Нужно отдельно отметить, что в получении займа банки отказывают по-разному. И, конечно, причины для такого поступка у банков разные. Например, Сбербанк очень внимательно изучает именно финансовую сторону вопроса: насколько клиент способен «тянуть» не только будущий кредит, но также всю нынешнюю долговую нагрузку

ВТБ обращает внимание не только на это, но также на кредитную историю клиента — при достаточных доходах, но плохой кредитной истории ВТБ может отказать, а вот Сбербанк — вряд ли. У относительно небольших банков, вроде «Тинькофф», кредитование одобряется по своим собственным правилам.

В результате возможны ситуации, когда физическому или юридическому лицу отказали в предоставлении займа, хотя он, казалось бы, должен был пройти по всем параметрам.

В потребительском кредите отказывают чаще всего не сотрудники банка, а так называемая «скоринговая программа». Раз сумма выдачи небольшая, и клиентов на это предложение откликается в большом количестве, процесс нужно автоматизировать — для этого программа и была разработана. Ее суть в наборе баллов: руководители банка присвоили каждому пункту определенное количество баллов.

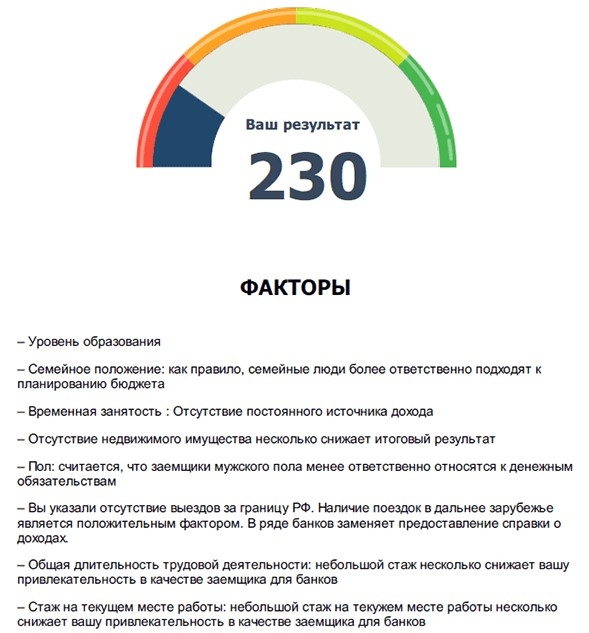

Отсутствие того или иного пункта приводит к потере баллов. Займ выдается только тем, кто набрал по крайней мере минимальное количество баллов. В скоринговую программу входят следующие параметры:

- Возраст заявителя. Если ему меньше 21-го года, но больше 18-ти, шанс на получение кредита невысок. То же касается людей пенсионного возраста;

- Его пол. Предпочтение отдается женщинам;

- Наличие всех документов от заемщика. Опционально — справка по форме 2-НДФЛ. Как правило, справку по форме банка оценивают ниже;

- Состоит ли клиент в браке (для банка лучше, чтобы состоял);

- Размер документально подтвержденной зарплаты;

- Была ли оформлена страховка;

- Имеется ли своя квартира;

- Сколько детей у клиента. Предпочтение отдается тем, у кого только один ребенок или у кого нет детей;

- Привлечены ли поручители и/или созаемщики;

- Прежние кредиты выплачивались без просрочек или с ними;

- Соотношение долговой нагрузки к доходу клиента (считаются все кредиты и кредитки, актуальные на момент подачи заявки) и т.д.

Общее количество параметров может включать в себя 40-50 пунктов и больше. За каждый дается некоторое количество баллов. Причины ясны из списка: отсутствие супружеских отношений, недостаточный возраст и доход, чрезмерно высокая запрашиваемая сумма, плохая кредитная история и даже пол заемщика — все это может быть причиной или комплексом причин для отказа в кредите.

Однако, выполнить условия достаточно просто, поэтому взять наличные по потребительскому займу можно с первой попытки — конечно, при соблюдении простейших условий вроде хорошей кредитной истории.

Основные причины отказа в выдаче кредита

Советуем, в первую очередь, обратить внимание на следующие моменты:

Состояние кредитной истории. Чаще всего именно испорченное досье становится причиной того, что банк отказывает в выдаче займа. Возможно, вы допускали просрочки в прошлом, были поручителем у недобросовестного заемщика, не закрыли все долги — другими словами, испортили собственную репутацию. Банки не желают сотрудничать с подобными клиентами. Чтобы исправить ситуацию, узнайте, в каком состоянии находится ваша КИ.

Адекватность заявки на кредит. Возможно, в своей заявке вы указали слишком большую сумму, не соответствующую вашим доходам, тогда отказ вполне предсказуем. Чтобы не совершить подобную ошибку, не забывайте о том, что платеж по кредиту должен составлять максимум 50% вашего дохода. Чтобы обойти такое ограничение, при подаче заявки на кредит заручитесь поддержкой поручителей, а если вы оформляете ипотеку — укажите созаемщиков. Тогда банком будет учтен общий совокупный доход, и в кредите вам вряд ли откажут. Еще один способ решить проблему — предоставить банку залог. Также вы можете попросить, чтобы срок кредитования был максимально длинным, тогда ежемесячные взносы будут значительно меньше.

Анализ предоставленной информации. Помните о том, что она должна быть правдивой, ведь все указанные данные обязательно проверят. Не стоит нести в банк поддельную справку о доходах, так вы гарантировано попадете в черный список

Также очень важно предоставлять информацию в полном объеме, ничего не утаивая. Нужно, чтобы указанные в заявке данные соответствовали требованиям банка — к примеру, если кредит выдается лицам в возрасте до 60 лет, то и заемщику должно быть максимум 60.Если вы подготовили все необходимые документы, указали достоверную информацию, имеете хорошую КИ, но вам все-равно отказали в выдаче ссуды — спросите о причине такого решения у кредитного инспектора

Вероятно, он ответит на ваши вопросы.

Дополнительные причины для отказа

- У вас отсутствует российское гражданство либо регистрация в регионе, в котором вы оформляете ссуду.

- Отсутствует официальное трудоустройство, поэтому вы не предоставили ни копию трудовой книжки, ни справку о доходах.

- Ваша зарплата слишком низкая для указанной в заявке суммы кредита (чтобы не получить отказ, предоставьте залог, или найдите созаемщика).

- Вы уже пользуетесь кредитами, которые не погашены на момент подачи заявления. Выход из данной ситуации — рефинансирование.

- Ваши данные не соответствуют политике банке — к примеру, вам не исполнилось 25 лет, а финучреждение готово сотрудничать только с клиентами в возрасте от 25-ти лет.

- У вас отсутствует КИ, так как вы никогда не получали кредитов. Банк, скорее всего, не рискнет сотрудничать с клиентом, о котором ему ничего не известно. Если вы желаете избежать отказа в данном случае, укажите в своей заявке на кредит небольшую сумму, и, вполне возможно, она будет одобрена. После погашения этой ссуды вы сможете взять другую, уже более крупную. Кроме того, подобным образом сформируется ваша кредитная история, и банки больше не будут отказывать в займах.

3 способа занять деньги не у банка

- Кредитные брокеры Что делать, если не дают кредит в банке, а переплачивать МФО не хочется? Можно воспользоваться услугами кредитных брокеров. Это специалисты, занимающиеся поиском источников ссуд для клиентов за определенную плату.

-

Онлайн-займы На сегодняшний день большой популярностью пользуются интернет-займы. К ним часто прибегают активные пользователи Сети.

Денежные средства чаще всего перечисляются на электронные кошельки. Самыми известными являются WebMoney, «Яндекс.Деньги» и QIWI. Иногда можно найти заем, который будет перечислен на банковскую карту (счет).

Интернет-займы, как правило, имеют небольшие размеры. На начальном этапе это одна-две тысячи рублей. Если необходима большая сумма, то придется договариваться с кредитором на индивидуальных условиях.

-

Кредитные карты

Кредитные карты выдаются даже тем клиентам, которые имеют очень плохую кредитную историю. Почему так происходит? Дело в том, что банковские учреждения, выпускающие кредитки, ориентируются на анкету, заполненную потенциальным клиентом. При этом они редко изучают их кредитную историю.

Кредитная карта имеет достаточно низкую ставку, а зачастую вернуть сумму в течение определенного времени можно и вовсе без процентов. Это весьма выгодно. Немного самодисциплины – и никакой переплаты.

Если заемщик своевременно погасит несколько подобных займов, то ему будет открыт доступ к бо́льшим лимитам. Это сыграет на руку и при составлении кредитной истории, поскольку свидетельствует о надежности клиента. Испорченная история будет постепенно восстановлена и вскоре вопрос «что делать, если не дают кредит?» станет неактуальным.

Чтобы этого не случилось, необходимо разобраться во всех аспектах процедуры оформления кредита, внимательно изучить требования кредитной организации, ознакомиться с возможными причинами отказа. Сделать это надо заблаговременно, еще до того, как заявка на кредит будет отправлена в банк. Данные действия позволят минимизировать вероятность получения отрицательного ответа. Следует помнить о том, что у каждого банка могут быть собственные требования, которые будут отличаться от требований других учреждений, поэтому необходим индивидуальный подход к любому из них.

Иные причины отказа в кредите

Скоринговые программы могут учитывать такие показатели, которые, казалось бы, напрямую и не влияют на платежеспособность и надёжность заемщика. Это, например:

- пол заемщика (при прочих равных обстоятельствах мужчинам чаще отказывают в кредитовании);

- возраст заемщика (несмотря на то, что в требованиях указывается достаточно широкий возрастной диапазон, одобрения проще получить клиентам, находящимся в трудоспособном возрасте от 23 до 55 лет);

- место проживания (если гражданин проживает в регионах, где нет отделений банка, то ему могут отказать);

- образование (лицам со средним образованием оказывают чаще, чем тем, у кого образование высшее);

- национальность;

- семейное положение (холостым гражданам отказывают чаще);

- профессия (проще получить одобрение лицам, работающим в сфере пищевой промышленности, IT, бюджетникам, а вот фрилансерам, сотрудникам развлекательной сферы, работающим с повышенным риском для здоровья и жизни – сложнее);

- наличие детей и иждивенцев (этот фактор снижает вероятность получения одобрения);

- вклад в банке (наличие вклада увеличивает шансы на одобрение заявки);

- качество профиля в социальной сети (банки редко проверяют профиль заемщика, чаще это делают МФО. Отказы могут получить пользователи, чьи аккаунты подписаны на неблагонадежный, террористические, антиколлекторные группы);

- поведение пользователя на сайте кредитной организации (если пользователь не ознакомился с условиями, не прочел примерный договор, а сразу перешел к подаче заявки – это может быть расценено как неосознанный или несерьезный подход к принятию решения о кредитовании);

- наличие инвалидности (как правило, лицам, имеющим инвалидность I группы отказывают);

- судимости;

- отсутствие КИ (таких заемщиков сложно оценить объективно, а значит и принять наименее рискованное решение);

- непонимание заемщиком цели кредитования (если клиент не может хотя бы на словах пояснить зачем ему деньги, то это будет минусом при принятии решения);

- регулярное оформление займов и их досрочное погашение (клиенты, оплачивающие задолженность досрочно попросту невыгодны);

- субъективное впечатление, сложившееся у сотрудника кредитной организации (оценивается внешний вид клиента, манера общения, одежда, наличие дорогостоящих аксессуаров) и прочие.

Сложно предположить какой их подобных критериев не понравился банку. Как правило, любая из этих причин подходит под категорию «иные».

Что делать, если вы получили отказ в кредите

Никогда не подавайте повторную заявку в тот же банк.

Во всех кредитных организациях система настроена таким образом, что отказ в кредите придет автоматически. В среднем новую заявку осмысленно подавать через 2 – 3 месяца.

Попробуйте обратиться к другому кредитору.

Только не рассылайте сразу веер заявок + не стоит пользоваться различными «агрегаторами», которые обещают отправить заявки за вас. Подобная массовая рассылка тоже часто становится причиной, почему отказывают в получении ссуды.

Если у вас есть время

Исправьте имеющиеся недочеты

Наработайте стаж, погасите долги. Условно говоря, станьте более привлекательным клиентом.

Сформируйте положительную кредитную историю

Даже в тяжелых ситуациях существует возможность это сделать. Например, сервис «Кредитный Доктор» от Совкомбанка специально разработан для подобных ситуаций. Формирование положительной КИ потребует дополнительных трат, но достаточно небольших, учитывая дальнейшую возможность спокойно оформлять ссуды на выгодных условиях.

Материал подготовлен на основе: N353-ФЗ, данных ФС Росстат

Неправильное имя пользователя или пароль

Авторизационный код:

Зарегистрироваться

Ваш отзыв отправлен на модерацию. Пожалуйста, проверьте почту и нажмите на ссылку в письме, чтобы завершить регистрацию.

Ссылка для изменения пароля отправлена. Нажмите на ссылку в письме, чтобы задать новый пароль.

Извините, код введен неправильно или его срок действия истек. Попробуйте еще раз.

Введите пароль

Подсказка: Рекомендуется задать пароль длиной не менее двенадцати символов. Чтобы сделать его надёжнее, используйте буквы верхнего и нижнего регистра, числа и символы наподобие ! » ? $ % ^ & ).

Много задолжали банкам

Долговой нагрузкой называют процент от зарплаты, который человек платит по всем кредитам. Например, если он отдает четверть дохода, то долговая нагрузка составляет 25%. Банки считают приемлемым, если у заемщика на оплату кредитов уходит 30-40% заработка.

Более значительная долговая нагрузка является минусом. Когда на выплаты по кредитным обязательствам тратится 50-60%, у заемщика может наступить психологический дефолт. Возникает соблазн перестать платить вообще, поскольку отдавать большую часть заработка – серьезное испытание для психики.

Что делать

Перед посещением банка подсчитать, какая сумма в данный момент уходит на оплату кредитов. Прибавить к полученному значению новый платеж, и сразу станет понятно, какая долговая нагрузка получится, если кредитная организация пойдет навстречу. Уложились в 30-40%? Значит, кредит могут одобрить. Если вышли за пределы 40%, то лучше сначала разобраться с предыдущими займами, и только после этого пробовать получить новый кредит.

По каким причинам банки чаще всего отказывают кредитовать

Невзирая, на то, что выдача кредитов является заработком для банков, они все работают профессионально и просчитывают все детали работы с клиентами. Одним из самых важных факторов является платежеспособность клиента, т.е. его финансовые возможности обслуживать долговое обязательство, взятое на себя во время подписания договора.

Отметим несколько популярных причин, почему вам могут отказать в банке:

- плохая кредитная история;

- просрочки и задолженности по другим кредитам;

- большое количество уже взятых ссуд, даже если они успешно погашаются;

- банк откажет, если на плечах клиента будет более 3 иждивенцев – это считается большой финансовой нагрузкой;

- наличие судимости, проблем с законом, а также текущие судебные разбирательства;

- низкий уровень доходов (меньше 10 тысяч рублей в месяц);

- информация, указанная в анкете, не соответствует действительности. В частности, нельзя завышать уровень своих доходов, скрывать какие-нибудь негативные сведения;

- нет официального трудоустройства;

- мало рабочего стажа;

- клиент работает в МВД, МЧС, службе охраны, пожарной службе, Минобороны, т.е. занимается рисковой деятельностью. Банки выдают кредиты людям, работающим в таких условиях, только в случае, если они оформят страховку;

- отсутствуют справки, подтверждающие уровень заработка, занятость и прочее.

Как узнать точную причину отказа и решить проблему

Банки, к сожалению, могут не сообщать клиенту, почему отказали в кредите. Однако заемщик все-таки владеет правом узнать точную причину. Для этого работает бюро кредитных историй (БКИ). БКИ хранит кредитную информацию о каждом клиенте, обращавшемся в кредитно-финансовые учреждения. В отчете, который раз в год позволяется получить бесплатно, будут указаны все ваши заявки, как одобренные, так и отклоненные.

Банки и микрофинансовые компании, формируя данные о заемщике и передавая их в бюро, обычно сообщают, в силу чего обратившейся особе было отказано.

Как видите, все фиксируется в КИ. При этом если один банк вам отказал, для другого это будет негативным показателем и поводом поступить также. Чтобы исключить отказы в будущем, сначала узнайте свою кредитную историю и приступите к ее исправлению, если она негативна. Минимизировать риски отказа помогут следующие рекомендации:

Как видите, все фиксируется в КИ. При этом если один банк вам отказал, для другого это будет негативным показателем и поводом поступить также. Чтобы исключить отказы в будущем, сначала узнайте свою кредитную историю и приступите к ее исправлению, если она негативна. Минимизировать риски отказа помогут следующие рекомендации:

- внимательное заполнение заявки на кредит;

- предоставление не только обязательных документов, но и дополнительных (заграничный паспорт, права, выписки с банков о своевременном погашении текущих или закрытых кредитов, справка, подтверждающая наличие источника пассивного дохода, чеки по крупным покупкам и т.п.);

- открытые депозитов, участие в зарплатном проекте (по возможности), таким категориям клиентов кредиторы, как правило, не отказывают в кредите;

- скорейшее погашение просрочек, продолжительность которых составляет не более 30 дней;

- помощь в получении кредита от кредитных брокеров >

- приглашение поручителей, залоговое обеспечение;

- погашение кредитов/займов или их объединение через оформление рефинансирования, чтобы уменьшить избыточную долговую нагрузку и др.

Соблюдение этих простых правил, конечно, не гарантирует на 100% положительный вердикт, но значительно увеличивает шансы на одобрение.