Привилегированные акции (префы)

Содержание:

- Как происходит эмиссия акций

- Общие права и оценка

- Особенности акций крупнейших компаний России

- Привилегированные акции

- Типы

- Регламент выплаты дивидендов по льготным бумагам

- Законодательство о привилегированных акциях

- Обыкновенные и привилегированные акции

- Применение

- А в чём же подвох? Или каковы недостатки префов

Как происходит эмиссия акций

Для того чтобы иметь право на эмиссию акций, организация должна быть зарегистрирована как акционерное общество. В России акционерное общество, размещающее свои акции на рынке и имеющее неограниченное число акционеров, называется публичным (ранее оно называлось открытым акционерным обществом). Эмиссия акций может проводиться с различными целями:

- формирование уставного капитала акционерного общества;

- преобразование в акционерное общество организации иной формы собственности;

- увеличение уставного капитала акционерного общества;

- привлечение инвестиций со стороны;

- дробление ранее выпущенных акций.

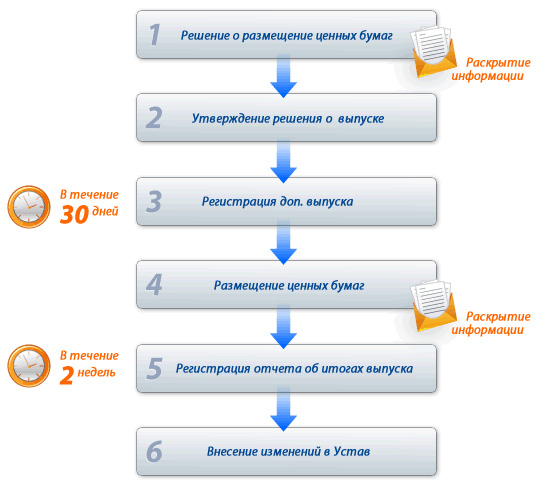

Процесс эмиссии акций состоит из нескольких этапов:

- принятие решения об эмиссии акций;

- утверждение решения об эмиссии акций;

- государственная регистрация выпуска акций;

- размещение акций (их передача первичным владельцам);

- государственная регистрация отчета об итогах эмиссии акций;

- внесение изменений в устав компании.

Под выпуском акций понимается совокупность акций одного эмитента, предоставляющих их владельцам одинаковые права независимо от даты приобретения, одинаковые условия размещения, а также одинаковые реквизиты и характеристики. Обязательными являются следующие реквизиты:

- наименование документа;

- наименование компании и её юридический адрес;

- номер документа;

- номинальная стоимость акции;

- размер уставного капитала предприятия;

- вид акции (обыкновенная или привилегированная);

- количество эмитированных акций;

- данные о дивидендах;

- данные о владельце;

- печать и подпись предприятия-эмитента.

Вплоть до начала XXI века большую популярность имели акции на предъявителя. Их владельцы не вносились в реестр акционеров, а право собственности подтверждалось простым предъявлением сертификата. Однако, борьба с незаконным отмыванием средств привела к тому, что в настоящее время в большинстве стран акции на предъявителя не регистрируются. Для ранее выпущенных акций был установлен период, в течение которого они изымались из обращения и заменялись именными акциями. В России также допускается хождение только именных акций. Кроме того, утратила силу документарная форма акций. Акционер не имеет на руках сами акции как бумаги. Вместо них он имеет выписку из реестра акционеров.

Порядок купли-продажи акций

- Об исполнении поручений клиента на куплю-продажу ценных бумаг;

- Оформление и учёт ценных бумаг клиента

После этого брокер открывает клиентский счёт для совершения торговых операций, а в депозитарии открывается счёт для учёта приобретаемых акций. Всё это делается, как правило, бесплатно, а комиссия взимается брокером с осуществлённых сделок. В дальнейшем остаётся только установить торговый терминал и приступить к торговле. После того, как акции были куплены через торговый терминал, все необходимые действия по оформлению права собственности на акции выполняет брокер.

Оформление сделки купли-продажи акций между физическими лицами – более трудоёмкий процесс. Он прописывается федеральным законом N 39-ФЗ «О рынке ценных бумаг».

- Перед подписанием договора купли-продажи покупатель запрашивает у продавца выписку из реестра акционеров, подтверждающую право продавца на владение акциями

- Подписывается договор купли-продажи. Типовой договор можно найти в интернете. В нем указывается наименование и количество акций, полное название эмитента продаваемых акций, их тип (обыкновенные или привилегированные), цена акции и общая сумма сделки.

- После подписания договора право покупателя на приобретаемые акции регистрируется в реестре акционеров у реестродержателя. Только после этого право на владение акциями переходит к покупателю.

- При внесении в реестр записи о переходе права собственности на акции, оформляется передаточное распоряжение, которое подписывает продавец.

- Покупатель обязан открыть лицевой счет в реестре акционеров эмитента. Для этого регистратору предъявляется заполненная анкета зарегистрированного лица.

- На основе анкеты регистратор открывает счёт в реестре. На этом счету будут учитываться приобретаемые акции.

Рынок ценных бумаг — динамично развивающаяся область экономики. Не удивительно, что в законодательстве и регламентах работы участников рынка происходят постоянные изменения. Инвестору приходится следить за этим процессом и оперативно реагировать на него. Но в действительности всё кажется сложным лишь на первый взгляд.

Подписывайтесь на новости блога, Всем профита!

28.12.2016

Общие права и оценка

Обладатели имущественной доли в публичном акционерном обществе обладают правами, которые определяются Гражданским кодексом, законами «о рынке ценных бумаг», об акционерных обществах», решениями Банка России и уставом предприятия.

Основной метод оценки акций, особенно у крупных компаний, — это их котировка на бирже. Долевая ценная бумага номиналом в 1 рубль может достигать рыночной стоимости в несколько тысяч рублей.

Биржевая сделка – это контракт между участниками торгов на специальной площадке, заключенный по стандартным правилам биржи. Предметом купли-продажи, залога или мены выступают биржевые товары. Цена акции на бирже является функцией от прибыльности компании и периодически меняется. Данный факт дает возможность зарабатывать трейдерам и долгосрочным держателям.

Типы биржевых сделок

В зависимости от сочетания этих факторов происходит классификация биржевых сделок. По времени исполнения они подразделяются на следующие виды:

- TOD – оплата и исполнение в день заключения;

- TOM – оплата и исполнение на следующий день;

- SPOT – предполагается двухдневный срок для расчетов и исполнения;

Оценка долевых ценных бумаг при первоначальной эмиссии и выходом на рынок происходит независимым оценщиком на основе уставного капитала и стоимости компании.

Особенности акций крупнейших компаний России

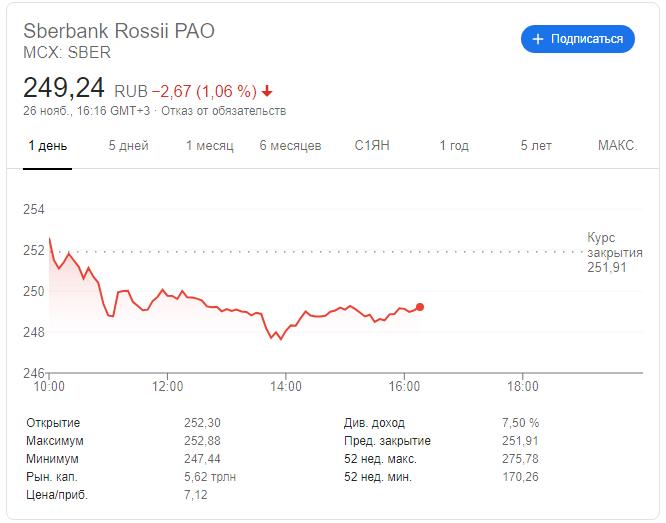

Сбербанк

После ребрендинга компания получила наименование «Сбер», поскольку в настоящее время ПАО ведет бизнес по нескольким направлениям. Является крупнейшим банком страны, обслуживающим до 50% населения. Контрольный пакет акций принадлежит государству. Номинал простой и привилегированной акции составляет 3 рубля, 21.5 млрд. долевых бумаг выпущено, на осень 2020 биржевой курс составляет примерно 250 рублей.

Обыкновенные и привилегированные акции Сбербанка

Трейдинг и долгосрочное хранение ценных бумаг Сбера, как правило, выгодны. Сбербанк всегда отличается выплатой неплохих дивидендов.

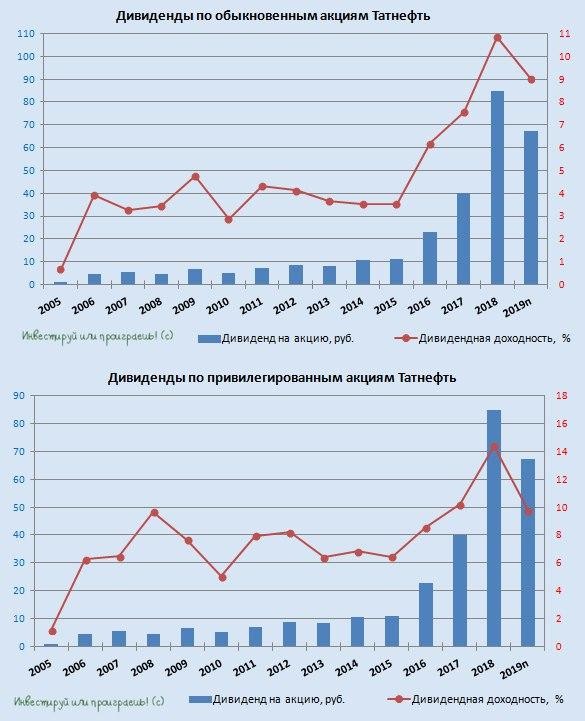

Татнефть

Эта компания не только добывает нефть, но и выпускает массу продукции из нефтепродуктов с высокой добавленной стоимостью – масла, пластик, шины и т.д. Это придает устойчивость компании на бирже, а планомерное развитие дает уверенность инвесторам.

Что касается дивидендов, то компания выплачивает одинаковую сумму на привилегированные и простые акции, сам размер довольно высок, чтобы нивелировать волатильность курса. При номинале в 1 рубль за 2019 года всем держателям было выплачено 64 рубля. Всего выпущено 2,25 млрд. долевых ценных бумаг.

Обыкновенные и привилегированные акции Татнефти

Башнефть

ПАО входит в структуру государственной компании «Роснефть», поэтому решение владельцев ее миноритариев не всегда имеет решающее значение. Однако, несмотря на мировую экспансию «Роснефти» и связанные с этим большие расходы, акционеры ПАО Башнефть неизменно получают неплохие дивиденды.

Котировки акций Башнефти

Биржевая котировка ценных бумаг компании, как и у всякого нефтедобытчика и переработчика, зависит от биржевых цен на нефть. Номинал составляет 1 рубль при 177 млн. штук (почти 17% привилегированные), стоимость на бирже составляет осенью 2020 года 1700 рублей за единицу.

Мечел

Эта компания занимается металлургией и производством металлоизделий. Номинал акций составляет 10 рублей, ПАО выпустило в эмиссию 555 млн. штук, в т.ч. 134 млн. привилегированных.

Динамика обыкновенных и привилегированных акций Мечела

Цена одной акции на бирже – чуть более 60 рублей. На компании до сих пор сказывается скандал с Президентом России, который публично обвинил владельца и директора в манипулировании рынком, чем резко обрушил котировки предприятия.

Кроме того, компания испытывает финансовые трудности в связи с высокой закредитованностью, поэтому по обыкновенным акциям не выплачивались дивиденды с 2012 года. Владельцы привилегированных ценных бумаг получают небольшие суммы, редко превышающих номинал ценной бумаги.

Россеть

Компания объединяет региональные электросетевые комплексы в единую федеральную систему. Номинал акции составляет 1 рубль, размер эмиссии – 198 млрд. штук, из них 2 млрд. – привилегированные.

На бирже ценные бумаги торгуются недорого — 1,5 рубля за обыкновенные и 2 рубля за «префы». Это связано с многочисленными преобразованиями компании, изношенностью оборудования, другими факторами. Однако, в перспективе эта энергетическая компания имеет все возможности для роста капитализации.

Газпром

ПАО является одной из крупнейших компаний мира, постоянно ведущую свою экспансию в России и мире. Номинальная стоимость одной акции – 1 рубль, выпущено 23,6 млрд. штук. Контрольный пакет в руках государственных структур. Курс на бирже осенью 2020 составляет около 180 рублей, что ниже котировок 2019 года.

График акций Газпрома

Это связано с задержкой реализации нескольких крупных проектов, падением цен на природный газ в мире. Однако, в долгосрочной перспективе ожидается рост цен на газ, поскольку альтернатив практически нет, следовательно будет увеличение биржевых котировок Газпрома.

Привилегированных ценных бумаг Газпром не выпускал.

Привилегированные акции

Привилегированная акция (преф) имеет некоторое сходство с обыкновенной. Также представляет собой долевую часть в фирме, но отличается условиями владения. Размеры дивидендов, которые выплачиваются по префам, определены заранее, когда выплаты по обыкновенным акциям варьируются в зависимости от размеров прибыли фирмы.

Дивиденды по префам часто бывают выше, чем выплаты по обыкновенным акциям или облигациям. Владельцы привилегированных ценных бумаг не имеют право голоса на собраниях АО. Но в случае, если фирма становится банкротом, им выплатят деньги раньше, чем держателям обыкновенных акций.

С каким сроком обращения выпускаются привилегированные акции? Они бывают бессрочными или выпускаются на ограниченный срок. Кроме этого, префы различаются способами обращения и получения дивидендов по ним. Выделяются три вида подобных ценных бумаг:

- Простые – их особенности рассмотрены выше;

- Кумулятивные – выплаты фиксированные, их начисляют, но удерживают некоторое время. Накопившиеся дивиденды выплачивают в срок, установленный уставом АО;

- Конвертируемые – можно производить конвертацию такой бумаги в статус обыкновенной, или привилегированной другого вида. Этот принцип касается и выплат дивидендов.

Типы

Помимо прямых привилегированных акций, существует разнообразие на рынке привилегированных акций. Дополнительные типы привилегированных акций включают:

- Прежние привилегированные акции —Многие компании имеют разные выпуски привилегированных акций, находящихся в обращении одновременно; один вопрос обычно назначается наивысшим приоритетом. Если у компании достаточно денег только для выполнения графика дивидендов по одному из привилегированных выпусков, она производит выплаты по предыдущим привилегированным выпускам. Следовательно, предыдущие привилегированные акции имеют меньший кредитный риск, чем другие привилегированные акции (но обычно предлагают более низкую доходность).

- Привилегированные акции — привилегированные выпуски компании занимают место после предыдущих привилегированных акций (на основе старшинства). Эти выпуски получают предпочтение по сравнению со всеми другими классами предпочтений компании (за исключением предпочтительных ранее). Если компания выпускает более одного выпуска предпочтительных выпусков, выпуски ранжируются по старшинству. Одна проблема обозначается как первая приоритетная, следующая по старшинству — вторая и так далее.

- Конвертируемые привилегированные акции — это привилегированные выпуски, которые держатели могут обменять на заранее определенное количество обыкновенных акций компании. Этот обмен может происходить в любое время по выбору инвестора, независимо от рыночной цены обыкновенных акций. Это односторонняя сделка; нельзя конвертировать обыкновенные акции обратно в привилегированные. Вариантом этого является преференциальный конвертируемый конвертируемый конвертер с антиразводняющим действием, который недавно стал популярным благодаря инвестиционному банкиру Стэну Медли, который структурировал несколько вариантов этих привилегированных облигаций для более чем сорока публичных компаний. В вариантах, используемых Стэном Медли, привилегированная акция конвертируется либо в процентную долю обыкновенных акций компании, либо в фиксированное количество обыкновенных акций в долларах, а не в установленное количество обыкновенных акций. Намерение состоит в том, чтобы уменьшить негативные последствия, которые инвесторы страдают от безудержных коротких продаж и разводнения на внебиржевых рынках.

- Накопленные привилегированные акции — если дивиденды не выплачиваются, они будут накапливаться для будущих выплат.

- Обмениваемые привилегированные акции. Этот тип привилегированных акций имеет встроенный опцион для обмена на другие ценные бумаги.

- Привилегированные акции с участием — эти привилегированные выпуски предлагают держателям возможность получать дополнительные дивиденды, если компания достигает заранее определенных финансовых целей. Инвесторы, купившие эти акции, получают свои регулярные дивиденды независимо от результатов деятельности компании (при условии, что компания преуспевает в годовой выплате дивидендов). Если компания достигает заранее определенных целей по продажам, прибыли или прибыльности, инвесторы получают дополнительные дивиденды.

- Бессрочные привилегированные акции — этот тип привилегированных акций не имеет фиксированной даты, когда инвестированный капитал будет возвращен акционеру (хотя у корпорации есть привилегии выкупа); наиболее привилегированные акции выпускаются без даты погашения.

- Привилегированные акции с правом обратной продажи — эти выпуски имеют право « пут », в соответствии с которым держатель может (при определенных условиях) заставить эмитента выкупить акции.

- Привилегированные акции с ежемесячным доходом — комбинация привилегированных акций и субординированного долга .

- Некумулятивные привилегированные акции — Дивиденды по этому типу привилегированных акций не будут накапливаться, если они не выплачены; очень часто встречается в TRuPS и привилегированных акциях банков, поскольку по правилам BIS привилегированные акции не должны накапливаться, если они должны быть включены в капитал первого уровня .

Регламент выплаты дивидендов по льготным бумагам

Чаще всего дивиденды выплачивают по итогам года или шести месяцев после сдачи отчетности. Существуют компании, перечисляющие платежи ежеквартально или ежемесячно. Такой способ применяется редко, в основном у иностранных фирм.

После публикации даты закрытия реестра акционеров, получающих дивиденды, на бирже начинается активная торговля. Чтобы успеть попасть в этот список, нужно купить акции за два дня до его закрытия. После чего в течение месяца получить от компании свой процент прибыли.

Суммы поступают на счет, открытый через доверенного брокера на бирже, перечисляются на банковский депозит или выплачиваются из кассы предприятия. Условия оговариваются в заключенном контракте.

Законодательство о привилегированных акциях

Согласно законодательству Российской Федерации и нескольких других стран разрешается выпускать привилегированные акции, которые имеют «право голоса» или же не имеют. В некоторых странах Европы и в США разработаны определенные условия при выпуске привилегированных акций, где их держатели имеют полноценное право на двойной голос. Подобный «подарок» может быть присвоен держателю, к примеру, при условии, что данная акция является именной и находится у этого представителя уже долгое время.

Но, несмотря на все привилегии владельцев подобных ценных бумаг, их обычно не допускают к общему голосованию внутри компании. Единственное исключение – это когда спорные вопросы или конфликтные ситуации касаются конкретно владельцев привилегированных акций, их интересов и дальнейших условий сотрудничества.

Правовое законодательство в Российской Федерации, которое контролирует выпуск привилегированных акций, отмечает, что если возникают вопросы и спорные ситуации, касающиеся акций данной типа, то их владельцы допускаются к процедуре голосования. Такими вопросами могут быть те, в которых говорится о дальнейшей перспективе организации, ее присоединение к более крупной компании или же приведение к банкротству, а также те вопросы, которые касаются конкретно владельцев данных акций: выплата процентов, изменение условий сотрудничества и т.д.

Обычные и привилегированные ценные бумаги, относительно правового законодательства, имеют главную отличительную черту: привилегированные акции имеют первоочередной характер по выплате денег. Все процентные соотношения выплачиваются сначала держателем этого вида акций, а только потом уже, при остатке средств в бюджете организации, производятся выплаты держателям обычных акций.

Как было сказано выше, при признании недееспособности компании или присвоение статуса «банкротство» наблюдается тот же принцип выплат. Еще большим влиянием на выплаты располагают кредиторы и лица, которые владеют облигациями компании. В момент банкротства организации долг перед данными компаньонами гасятся в первоочередной степени.

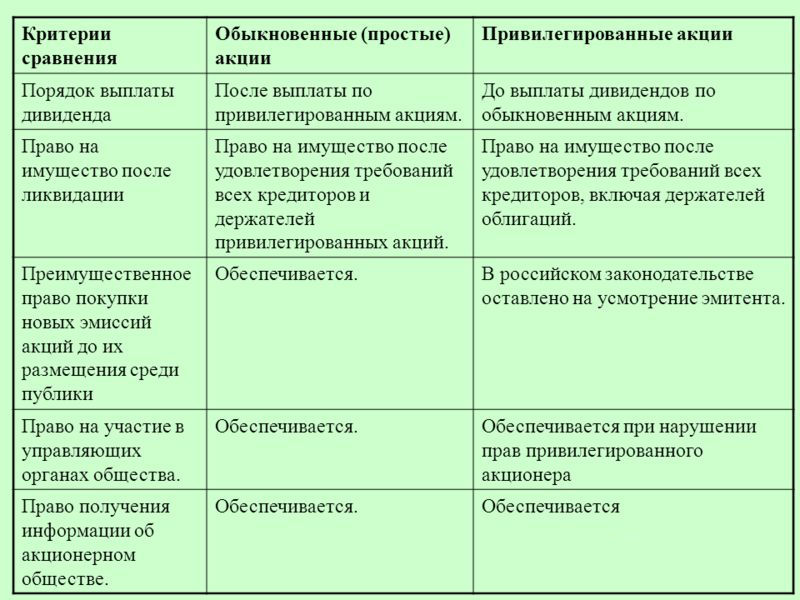

Обыкновенные и привилегированные акции

Обыкновенные акции дают право голоса всегда, поэтому их называют голосующими. В зависимости от величины пакета, которым располагает акционер, реализуется это право по принципу «количество переходит в качество». Об этом чуть позже. Кроме того, обыкновенные акции дают (но не гарантируют) акционеру право на получение дивидендов. Право голоса реализуется путём участия в общем собрании акционеров компании. Наконец, в случае ликвидации акционерного общества, владельцы обыкновенных акций имеют право на получение части его имущества, оставшееся после расчётов с налоговыми органами и контрагентами. Дивиденды могут не выплачиваться в том случае, если соответствующее решение принято на общем собрании акционеров. Владельцы обыкновенных акций имеют приоритетное право на выкуп новой эмиссии до её размещения на рынке.

Привилегированные акции в общем случае являются не голосующими. Но если общее собрание акционеров приняло решение не выплачивать дивиденды по привилегированным акциям, они автоматически становятся голосующими, начиная со следующего общего собрания. Как только выплата дивидендов по привилегированным акциям возобновляется, они снова становятся не голосующими, начиная со следующего собрания.

Таким образом, после всех расчётов акционерного общества, связанных с налоговыми органами и контрагентами, производится начисление дивидендов по привилегированным акциям и только затем по обыкновенным акциям. По этой причине нередки ситуации, когда дивиденды по обыкновенным акциям не начисляются. Причины могут быть различными: финансовые проблемы, необходимость аккумулирования средств для развития компании или для поглощения другой и т. д.

Резюмируя вышеизложенное, можно отобразить различия между обыкновенными и привилегированными акциями в виде таблицы:

В свою очередь, привилегированные акции подразделяются на:

- кумулятивные — невыплаченные дивиденды накапливаются для последующей выплаты;

- некумулятивные – невыплаченные дивиденды в дальнейшем не компенсируются;

- конвертируемые – могут быть обменены на обыкновенные акции в определённой пропорции;

- неконвертируемые – не обмениваются на обыкновенные;

- с долей участия – дают право на дополнительные дивиденды в случае, если дивиденды по обыкновенным акциям выше.

С точки зрения инвестора, сложно сказать, какие акции предпочтительнее: обыкновенные или привилегированные. Дивиденды привилегированных акций зафиксированы по сумме либо вычисляются из величины прибыли компании по определённой формуле. Некоторое время назад в российском законе об акционерных обществах была норма, по которой дивиденды «префов» не могли быть ниже, чем у «обычки». В нынешней редакции такой нормы нет, но она может присутствовать в уставе акционерного общества. Кроме того, с целью привлечения долгосрочных инвесторов некоторые крупные компании стараются поддерживать дивиденды «префов» на более высоком уровне. По логике, и их рыночная цена должна быть выше, как, например, на американском фондовом рынке.

Фактически же в России обыкновенные акции в абсолютном большинстве случаев дороже «префов». Например, на графиках выше показаны рыночные стоимости обыкновенных (ао) и привилегированных (ап) акций Сбербанка. Зелёная линия — отношение стоимости ап к ао. Разобраться в причинах этого парадокса пытаются многие экономисты, но единого мнения нет. Одна из причин, вероятно, в том, что интересы владельцев «префов» относительно слабо защищены в силу их небольшой доли в общем объёме акций. Здесь уместно рассмотреть права акционеров в зависимости от размера пакета голосующих акций, которым они располагают.

Применение

Привилегированные акции предлагают компании альтернативную форму финансирования — например, через финансирование за счет пенсий ; в некоторых случаях компания может отложить выплату дивидендов из-за просроченной задолженности с небольшими штрафами или риском для своего кредитного рейтинга, однако такие действия могут оказать негативное влияние на выполнение компанией условий своего финансового контракта. При традиционном долге требуются платежи; пропущенный платеж приведет к дефолту компании.

Иногда компании используют привилегированные акции как средство предотвращения враждебных поглощений , создавая привилегированные акции с помощью отравляющей таблетки (или функций принудительного обмена или конвертации), которые используются при смене контроля. Некоторые корпорации содержат в своих уставах положения, разрешающие выпуск привилегированных акций, сроки и условия которых могут быть определены советом директоров при выпуске. Эти «пустые чеки» часто используются в качестве защиты от захвата; им может быть назначена очень высокая ликвидационная стоимость (которая должна быть погашена в случае смены контроля) или они могут обладать большими полномочиями суперголосования.

Когда корпорация становится банкротом, может быть достаточно денег для выплаты держателям привилегированных выпусков, известных как « старшие », но не достаточно денег для « младших » выпусков. Следовательно, когда привилегированные акции выпускаются впервые, их регулирующий документ может содержать защитные положения, предотвращающие выпуск новых привилегированных акций с преимущественным правом требования. Отдельные серии привилегированных акций могут иметь старший, на равном-равноценную (равно), или младшие отношения с другими серией , выпущенной той же корпорацией.

А в чём же подвох? Или каковы недостатки префов

Ну подвоха, в прямом смысле этого слова, здесь, конечно же, никакого нет, а вот ряд недостатков у данного вида акций определённо присутствует. Хотя, с другой стороны, для кого недостатки, а для кого – просто несущественные детали.

Чем же за эти самые привилегии приходится расплачиваться? Во-первых, сразу же надо сказать о том, что данный тип акций не даёт своему владельцу права на управление компанией-эмитентом (за очень редкими исключениями). И если владельцы обыкновенных акций той же компании, могут принимать полноправное участие в голосовании по всем вопросам вынесенным на общее собрание акционеров, то владельцам «префов», в данном случае, остаётся тихо курить в сторонке.

Хотя, стоит заметить,

что по определённому ряду вопросов

(например, если дело касается реорганизации

или ликвидации компании), владельцы

привилегированных акций имеют право

на участие в голосовании. И чисто

теоретически, в том случае, если

проголосуют относительно согласованно,

они могут заблокировать принятие

положительного решения по такого рода

ключевому вопросу.

Во вторых, то что касается

собственно дивидендов. По «префам»

выплачиваются стабильные дивиденды в

виде фиксированной суммы, либо в виде

определённого процента от номинальной

стоимости акции или от прибыли компании

за текущий отчётный период. То есть, в

данном случае, есть некий вполне

определённый лимит. А в отношении

дивидендов по обыкновенным акциям,

такого рода лимита не существует и их

размер будет таким, каким его определит

общее собрание акционеров. То есть,

чисто теоретически, дивидендный доход

по обыкновенным акциям может на порядок

превысить доход по акциям привилегированным.

Другое дело, что зачастую общее собрание

акционеров предпочитает направлять

полученную прибыль не на дивиденды, а

на дальнейшее развитие компании***.

Дивиденды по «префам» хотя и должны выплачиваться стабильно, по факту могут быть и отменены. Например, в том случае, если по итогам работы за год будет зафиксирован убыток. Если такого рода ситуация происходит на практике, то владельцам привилегированных акций предоставляется право голоса на общих собраниях акционеров (наравне с владельцами обыкновенных акций).

Следует, конечно, упомянуть и о том, что компания-эмитент имеет право выкупа таких акций не испрашивая на то мнения акционера. Правда если дело до этого и доходит, то данный выкуп производится по достаточно выгодной цене (выше рыночной).

*** Такое положение вещей обусловлено тем, что большие пакеты акций обычно сосредоточены в руках мажоритарных акционеров, которым выгодно не столько сиюминутное извлечение прибыли, сколько дальнейшее процветание компании (с перспективой получить куда большую прибыль в будущем).

Насколько критичны эти недостатки

Такие ли уж это недостатки? Ну вот зачем, скажем, вам нужен голос на собрании акционеров? Хотя конечно, в том случае если ваша доля акций будет составлять хотя бы 1% от общего их количества, то, чисто теоретически, вы сможете оказывать определённое влияние на судьбу компании.

Но для обладания одним процентом акций необходимо обладать и весьма внушительным капиталом, и я вряд ли сильно ошибусь, если скажу что мало кто из читающих эти строки, является счастливым обладателем такового. К примеру, рыночная капитализация Сбербанка (сумарная стоимость всех его акций) 6.353.870.000.000 рублей (на январь 2021), а это означает, что для покупки доли в 1% вам потребуется 63 миллиарда рублей.

Что касается возможности “принудительного” выкупа акций эмитентом, то во-первых, это случается крайне редко, а во вторых вас при этом не обидят материально, а даже наоборот, заплатят с премиальными. Ну а полученные таким образом деньги легко можно вложить в другие бумаги, благо выбор на фондовом рынке всегда есть.

Ну а возможный меньший размер дивидендов в сравнении с акциями обыкновенными, на мой взгляд вполне компенсируется стабильностью их выплаты. Ведь выбирая привилегированные акции инвесторы в первую очередь уповают именно на это, так какой смысл впоследствии причитать об упущенных прибылях (к тому же далеко не факт, что такая ситуация действительно будет иметь место).