Reit-фонды

Содержание:

Риски, о которых вам нужно знать

Чтобы было ясно, ни одна акция, способная обеспечить щедрый поток доходов и превосходящую рыночную доходность, не имеет риска, и REIT, безусловно, не являются исключением. Итак, вот краткое изложение основных факторов риска, которые должны знать инвесторы REIT:

Процентные ставки — акции с высокими дивидендами, как правило, очень чувствительны к колебаниям процентных ставок. Доходность 10-летних казначейских облигаций является хорошим индикатором для REIT. Короче говоря, если 10-летняя доходность значительно возрастет, вы можете ожидать снижения ваших REIT.

Ценности недвижимости — один ключевой момент, который следует помнить, это то, что REIT так же ценен, как и принадлежащие ему объекты недвижимости. Если стоимость недвижимости падает, как это было во время Великой рецессии, вы можете поспорить, что ваши REIT также потеряют ценность.

Риски, связанные с типом недвижимости. Существуют риски, относящиеся к определенным типам недвижимости, о которых вам необходимо знать. Например, типы недвижимости, которые арендуются арендаторам на краткосрочной основе, такие как гостиницы и средства самообслуживания, как правило, гораздо более реагируют на рыночные спады, чем объекты, ориентированные на долгосрочную перспективу, такие как офисы и здравоохранение.

Риски, специфичные для компании. Если ваш REIT берет на себя слишком много долгов, это может стать серьезным фактором риска, даже на относительно здоровом рынке. Или, если ваш REIT имеет особенно высокую подверженность одному или двум арендаторам, он особенно уязвим в случае, если один из этих арендаторов объявит о банкротстве

Это всего лишь несколько примеров рисков, связанных с REIT, с которыми вы можете столкнуться, поэтому важно провести исследование, прежде чем инвестировать.

Как и где купить Reit в России

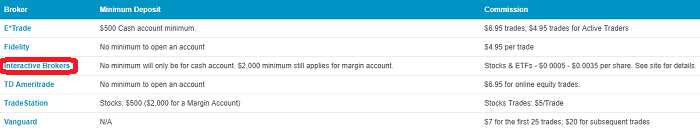

Через американского или другого иностранного брокера

Так как большинство фондов недвижимости обращаются на фондовых мировых площадках, достаточно заиметь счет у иностранного брокера. И покупай все что душе угодно. Более 1 000 фондов недвижимости по всему миру.

Но здесь нужно помнить о торговых издержках. Капиталисты не любят давать услуги практически даром (в этом плане наши брокеры с их расценками просто красавцы). И за каждый чих хотят денег.

В России на бирже Санкт-Петербурга (СПБ).

Нам потребуется российский брокер с адекватными тарифами, предоставляющий доступ на СПБ.

Естественно, список доступных бумаг будет урезан, по сравнению с тем, что дают покупать буржуйские брокеры. Но того что есть (3 десятка фондов), хватит за глаза.

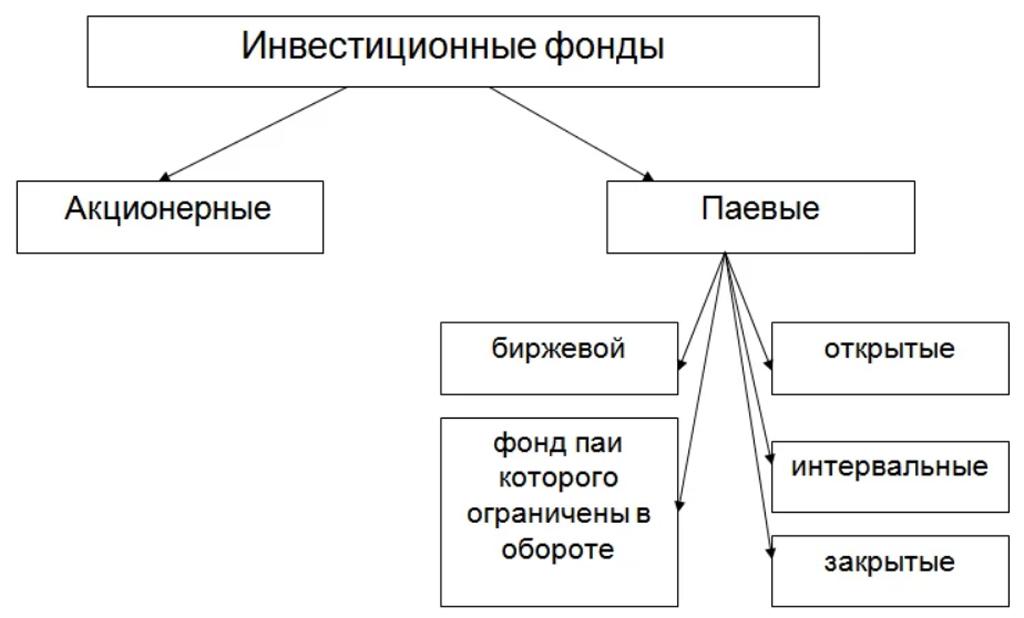

Для выхода из такой ситуации есть простое решение — покупка REITs в составе ETF или ПИФ.

По определенным критериям собирается пул из нескольких фондов, заворачивается в единый пакет ETF и продается инвесторам.

За адекватные деньги мы получаем в одном флаконе десятки Reits. Можно сказать фонд фондов.

В итоге, мы будем иметь некую среднерыночную доходность фондов недвижимости.

С одной стороны это хорошо. Это сразу избавляет инвестора от мук выбора. И вероятности ошибки при выборе (поставить на дохлую лошадь на скачках).

С другой стороны — отдельная покупка, позволяет точечно выбрать наиболее перспективные и прибыльные акции компаний. Но тоже не факт, что удачно.

Покупать ETF можно напрямую снова у иностранного брокера.

Ценник на акции ETF вполне сопоставимы с котировками на отдельные Reit. От нескольких десятков, до сотен долларов.

Дивиденды платят ежеквартально.

По поводу дополнительных комиссий.

У западных провайдеров плата за управление фондами недвижимости в среднем колеблется в пределах 0,1-0,2% в год от стоимости пая.

Думаю, это небольшая плата за возможность широкой диверсификации и спокойного сна с будущем.

Кстати о диверсификации. Знаете сколько reits входит в каждый ETF?

От нескольких десятков до несколько сотен. Например, в VNQ от Вангуард (инвестирующего в недвижимость на территории США) в составе 184 различных фонда. А ETF тоже провайдера, но с прицелом на другие страны, содержит 433 компании.

Если покупать отдельно даже по одной акции каждого фонда — пришлось бы выложить несколько десятков (а то и сотен) тысяч долларов.

Покупка REITs в составе ПИФ на российском рынке.

Плюсы данного вида инвестирования:

- цена входа в пределах 3-5 тысяч рублей за пай;

- не нужен брокерский счет;

- возможность покупки онлайн;

- управление фондом профессионалами;

- льготное налогообложение в рамках российского законодательства (освобождение от налогов при обмене паев или продажи после 3-х лет владения).

А теперь минусы (куда же без них, особенно в России).

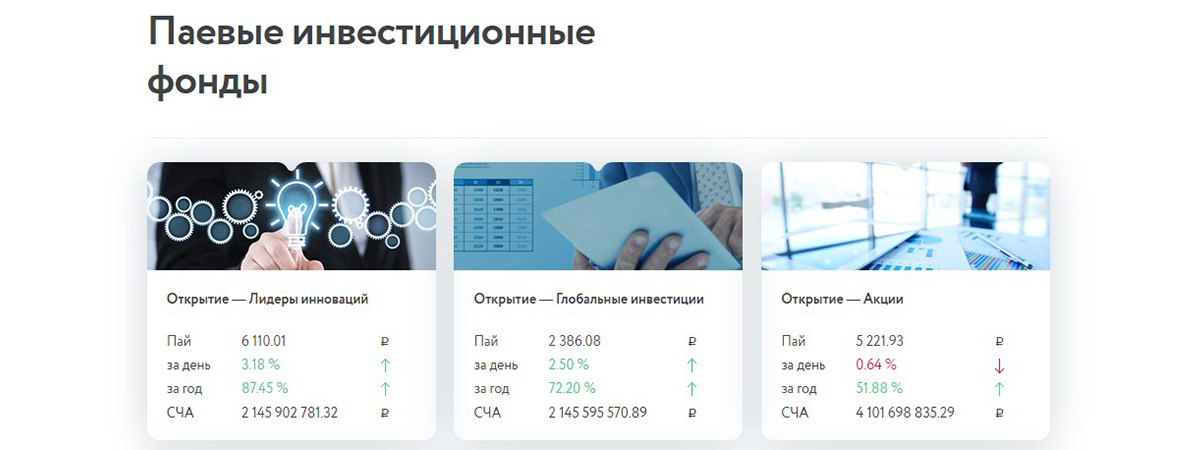

Для примера, ПИФ Открытие — Зарубежная собственность.

УК хочет в виде платы за управление 3,4% в год от стоимости ваших паев.

Плюс возможны расходы в виде скидок и надбавок.

От 1,3 до 1,5% вы заплатите за право вложиться в фонд.

И 2% с вас попросят при продаже. Если срок владения менее 1 года.

За хорошо сделанную работу в принципе можно и заплатить. Ребята стараются. Анализируют и выбирают фонды в портфель.

Так? Нет не так.

Смотрим, куда направляются деньги пайщиков. В какие финансовые инструменты?

И что вы видим? Основа нашего ПИФ — обычный иностранный ETF на фонды недвижимости. В приведенном примере это — SPDR Dow Jones Global Real Estate. С годовыми издержками для инвесторов в 0,25%.

Почти в 15 раз дешевле!!!

Хороший бизнес у ПИФ. Собрал деньги. Купил иностранный ETF. И получай ежегодную плату с пайщиков, за так называемое «управление портфелем».

Ну и последний минус.

В России ПИФ не выплачивают дивиденды пайщикам. Вся прибыль «типа» реинвестируется в стоимость паев.

И вся прелесть Reit в виде постоянного дохода в виде дивидендов испаряется.

Печально.

Кто-то скажет, ну и пусть. Не такие это великие деньги за комиссии. Какие-то пара процентов.

Сравним главное — финансовый результат за несколько лет.

За период с 2013 года по 2019:

- Среднегодовая доходность: ETF +6,9%. ПИФ показал +4,9%.

- Общий рост котировок: +45% у ETF против 30% у ПИФ.

Разница в доходность в 1,5 раза!!! Всего за 6 лет!

И забьем последний гвоздь в ПИФ. Дивиденды. Иностранный ETF выплачивает их на руки акционерам. А ПИФ должен реинвестировать. За 6 лет примерно выходит еще 20% прибыли в виде дивов. И где все эти деньги? Это был риторический вопрос.

Какие лучше инвестировать в REIT?

Российские инвесторы на сегодняшний день могут воспользоваться одним из нижеописанных способов приобретения REIT.

Во-первых, акции примерно 20 американских REIT можно приобрести на Санкт-Петербургской бирже. Данный вариант обладает рядом недостатков, объясняющихся особенностями обращения на указанной бирже зарубежный акций (относительно большие налоги на дивиденды, невысокая ликвидность и пр.). Поэтому приобретать таким способом акции REIT для долгосрочных инвестиций не очень выгодно.

Инвестирование в отдельные фонды REIT практически аналогично покупке акций отдельных компаний. Инвестору перед приобретением бумаг REIT нужно потратить время для изучения показателей определенного фонда REIT, изучить его состав объектов недвижимости, оценить долю на рынке, перспективы рынка и пр. Все это говорит об активном инвестировании.

Если же инвестор предпочитает пассивное инвестирование, его могут заинтересовать инвестфонды, вкладывающие средства в большое число разных REIT.

Сегодня в России действуют два ПИФа, инвестирующих средства в зарубежные REIT. Это «Открытие – Зарубежная собственность» и «УРАЛСИБ Глобал Реал Эстейт». Отметим, что оба ПИФа функционируют на основе одного фонда ETF. Этот инвестфонд называется SPDR Dow Jones Global Real Estate ETF и вкладывает средства свыше чем в 200 разных REIT.

Такой способ инвестирования весьма прост. Среди недостатков – небольшая сумма активов указанных ПИФов. Это может привести либо к закрытию названных фондов, либо к присоединению их к другому инвестфонду. Второй фактор: весьма заметное отставание доходности обоих ПИФов от доходности лежащего в их основе зарубежного фонда ETF (это характерно для всех отечественных ПИФов, действующих по такому принципу).

Наиболее удачным вариантом с точки зрения максимальной доходности будет приобретение иностранных ETF непосредственно на зарубежных биржах. Инвестору понадобится для этого получение доступа к западным биржам – например, посредством открытия счета у иностранного брокера.

Так или иначе, включение REIT в инвестиционный портфель представляется весьма привлекательным. Желающий сделать это инвестор может сам выбрать наиболее оптимальный для себя вариант инвестирования.

How to Invest in REITs

You can invest in publicly traded REITs—as well as REIT mutual funds and REIT exchange-traded funds (ETFs)—by purchasing shares through a broker. You can buy shares of a non-traded REIT through a broker or financial advisor who participates in the non-traded REIT’s offering.

REITs are also included in a growing number of defined-benefit and defined-contribution investment plans. An estimated 87 million U.S. investors own REITs through their retirement savings and other investment funds, according to Nareit, a Washington, D.C.-based REIT research firm.

REIT activities resulted in the distribution of $69 billion in dividend income in 2019 (the most recent data available).

There are more than 225 publicly-traded REITs in the U.S., which means you’ll have some homework to do before you decide which REIT to buy. Be sure to consider the REIT’s management team and track record—and find out how they’re compensated. If it’s performance-based compensation, odds are they’ll be working hard to pick the right investments and choose the best strategies.

Of course, it’s also a good idea to look at the numbers, such as anticipated growth in earnings per share and current dividend yields. A particularly helpful metric is the REIT’s funds from operations (FFO), which is calculated by adding depreciation and amortization to earnings, and then subtracting any gains on sales.

Виды REIT

Фонды недвижимости классифицируются на 12 сегментов:

x

- Office – владеют и управляют офисными зданиями и прилегающими к ним территориями;

- Industrial – производственные площади, склады, ангары и прочее;

- Retail – недвижимость для торговых компаний – это всевозможные магазины, торгово-развлекательные центры, аутлеты;

- Lodging – Отели, санатории, базы отдыха и т.п.;

- Residential – жилая недвижимость различных классов комфортности, от эконома до премиума;

- Timberland – Лесные площади. К ним также относят компании, которые владеют этими лесами и одновременно заготавливают древесину;

- Health Care – Здания здравоохранения. Это всевозможные больницы, поликлиники, офисы для частных и не только больниц, лаборатории;

- Self-storage – склады самообслуживания для частных лиц и бизнеса.

- Infrastructure — различные виды инфраструктурных объектов: для сотовых сетей, проводной и беспроводной связи, передачи энергии.

- Data Center – Помещения для серверов;

- Specialty – Театры, кинотеатры, казино, наружная реклама и т.д.

- Diversified – Набор зданий различной направленности управляемые одной компанией. В таких фондах могут быть здания ритейла, склады, жилая недвижимость, больницы и т.д.

Это все категории фондов. Как показывает практика, 12 категория одна из самых малочисленных.

Почему акции REIT недооценены

Акции REIT сильно недооценены, и даже профессиональные инвесторы часто обходят стороной этот вид активов. Возьмем компанию Realty Income и посмотрим, как она выглядит с точки зрения инвестора. У Realty Income кредитный рейтинг выше, чем у РФ. Окупаемость компании 40 лет. Это достаточно много, даже среди дивидендных аристократов с окупаемостью менее 20 лет, которые на текущий момент растут и увеличивают дивиденды.

Как вы думаете, стоит ли брать компанию, которая окупается 40 лет и выплачивает дивиденды 188%? Конечно, стоит. Но многие проходят мимо, считая, что компания не достойна их внимания, хотя это один из топовых фондов.

Каким образом получается 188%? Международные правила учета обязывают списывать амортизацию, износ ежегодно. Поскольку фонды недвижимости владеют большим количеством материальных активов, амортизация по нормам должна списываться из прибыли. А когда активов очень много, амортизация достаточно большая. Поэтому когда мы смотрим на чистую прибыль по бухгалтерскому учету, из нее убирают эту накопленную амортизацию.

В обычных корпорациях прибыль считается по нормам бухгалтерского учета. В REIT ввели специальных показатель – Funds From Operation (FFO). Этот показатель возвращает обратно амортизацию в расчет прибыли, потому что по факту эти деньги никуда не делись. Таким образом FFO увеличивается, и из нее вычитаются реальные расходы на обслуживание недвижимости. Плюс в чистый доход не учитываются сделки по продажи. При этом большинство сайтов просто не показывают FFO для REIT, поэтому нам пришлось собирать эту информацию по крупицам.

У Realty Income среднегодовой рост выглядит так: 16, 9 и 10%. С учетом коррекции в COVID это нормально. Соответственно, дивиденды 3-5%. Если уйти от Net Income к корпоративному показателю FFO, получается окупаемость около 18 лет: это для больших REIT нормально. Тогда мы видим, что реальный процент выплат от прибыли – 82%. Это выше, чем у обычных компаний.

К тому же Realty Income – высокомаржинальный бизнес, у него почти нет расходов: страховку, обслуживание недвижимости и налоги несут арендаторы. По этой причине за 47 лет индекс на недвижимость показал лучший возврат инвестиции. Но есть компании, которые десятки лет превосходят средние показатели по рынку – тот же Realty Income. Фонды недвижимости могут дешеветь, но их надо рассматривать на максимально длинное плечо, по принципу “купил и держи”. Только каждую компанию нужно внимательно проверять и анализировать, что значит каждый показатель.

ТОП 5 Reit ETF.

1. Schwab U.S. REIT ETF тикер на бирже (SCHH).

ETF от крупнейшей банковской компании мира Charles Schwab Corporation. Фонд стремится как можно точнее, до комиссий и расходов, отследить общий доход Dow Jones U.S. Select REIT IndexTM. Фонд инвестирует не менее 90% своих чистых активов (включая для этой цели любые заимствования в инвестиционных целях) в ценные бумаги, включенные в индекс. Как правило, он придает тот же вес той же безопасности, что и индекс. Индекс представляет собой взвешенный индекс рыночной капитализации с поправкой на число акций, состоящий из инвестиционных фондов недвижимости («REIT»).

Ключевые факты.

- Рыночная капитализация: 6 млрд. $.

- Стоимость ETF: 47 $.

- Доходность за 1 год: 18,2 %.

- Комиссия фонда: 0,07 %.

Фонд стремится отслеживать инвестиционные результаты FTSE Nareit Equity REITs Индекс («Базовый индекс»), который измеряет производительность США путем инвестиций в фонды недвижимости (REITы), исключая инфраструктуру REIT, ипотека REIT. По состоянию на 30 апреля 2019 года базовый индекс представлен 159 REIT, которые инвестируют в рынки недвижимости США и за её пределами.

Ключевые факты.

- Рыночная капитализация: 1,7 млрд. $.

- Стоимость ETF: 56 $.

- Доходность за 1 год: 22,5 %.

- Комиссия фонда: 0,08 %.

3. SPDR Dow Jones REIT ETF тикер на бирже (RWR).

Этот фонд является одним из старейших ETF на рынке недвижимости. С 2001 года RWR предлагает инвесторам хорошо управляемый и ликвидный инструмент для инвестирования в разнообразную, взвешенную с рыночной капитализацией корзину американских REIT. Фонд в наиболее важные подотрасли недвижимости: коммерческие и жилые REIT. Как таковой, он может понравиться тем, кто ищет «чистую игру». Прямолинейная стратегия RWR стала хитом, привлекла миллиарды активов, что, в свою очередь, дало ей высокую ликвидность. Единственная особенность RWR – это коэффициент расходов, который в несколько раз больше, чем у конкурента Schwab.

Ключевые факты.

- Рыночная капитализация: 21,27 млрд. $.

- Стоимость ETF: 32 $.

- Доходность за 1 год: 17,43 %.

- Комиссия фонда: 0,25 %.

4. First Trust S&P REIT Index Fund тикер на бирже (FRI).

Ключевые факты.

- Рыночная капитализация: 20,12 млрд. $.

- Стоимость ETF: 34.4 $.

- Доходность за 1 год: 18,58 %.

- Комиссия фонда: 0,5 %.

Вложения фонда направлены на отслеживание инвестиционных результатов индекса FTSE EPRA / NAREIT Global REITs. Индекс предназначен для отслеживания эффективности открытых инвестиционных фондов недвижимости («REIT») как на развитых, так и на развивающихся рынках. Как правило, фонд будет инвестировать не менее 90% своих активов в ценные бумаги компонента базового индекса и в инвестиции, которые имеют экономические характеристики, которые практически идентичны ценным бумагам компонента базового индекса, и могут инвестировать до 10% своих активов в определенные фьючерсы, опционы и своп контракты, денежные средства и их эквиваленты.

REET взимает агрессивно низкую комиссию, которая значительно подрывает RWO — ее единственного конкурента в данном сегменте. С таким ценным предложением легко понять, почему REET превратился в один из самых популярных фондов сегмента.

Ключевые факты.

- Рыночная капитализация: 14,8 млрд. $.

- Стоимость ETF: 28 $.

- Доходность за 1 год: 18 %.

- Комиссия фонда: 0,07 %.

Итак:

- Schwab U.S. REIT ETF тикер на бирже (SCHH).

- iShares Core U.S. REIT ETF тикер на бирже (USRT).

- SPDR Dow Jones REIT ETF тикер на бирже (RWR).

- First Trust S&P REIT Index Fund тикер на бирже (FRI).

- iShares Global REIT ETF тикер на бирже (REET).

Особенности REIT как отдельного класса активов

REIT обычно относят к отраслевым акциям (подобно акциям энергетических или металлургических компаний). Акции примерно 30 REIT включены в состав индекса S&P 500 и занимают там около 3%.

Фонды REIT по соотношению «доходность/риск» действительно находятся значительно ближе к акциям, нежели к другим активам (например, облигациям).

Американские REIT за последние 20 лет (в период с декабря 1996 года по декабрь 2016-го) показали доходность выше большинства индексов акций США. Уровень их риска (стандартного отклонения) тоже оказался выше аналогичного показателя индекса S&P 500.

Однако по ряду причин можно выделить REIT в самостоятельную часть инвестпортфеля.

1) В основе фондов REIT находится недвижимость

Находящаяся в основе REIT недвижимость по своим характеристикам заметно отличается от акций, а также облигаций и прочих инвестиционных активов.

У инвесторов может появиться закономерный вопрос: насколько сильно инвестирование в REIT соответствует инвестированию в реальные объекты недвижимости?

Согласно результатам проведенного компанией Vanguard исследования, в краткосрочной перспективе стоимость REIT зависит скорее не от динамики цен на недвижимость, а от рынка акций. Поэтому цена фондов REIT зачастую следует за динамикой поведения всего рынка акций.

А вот на долгосрочных периодах (порядка 5 лет и больше) влияние рынка акций на котировки REIT становится менее значительным. Показатели REIT на длительных горизонтах намного больше соответствуют динамике рынка недвижимости.

Отметим, что REIT никогда не будет совершенно точно отражать рынок недвижимости. Как минимум – вследствие удерживания управляющей компанией комиссии за свои услуги по строительству и поиску объектов недвижимости и управлению ими.

Указанная комиссия способна уменьшить доходность вложений в REIT на несколько процентов в сравнении с доходностью обычного рынка недвижимости. Это – несомненный минус фондов REIT. Впрочем, за счет наличия несомненных плюсов (доступности, простоты их покупки, диверсификации по многочисленным объектам и пр.) REIT являются вполне реальной альтернативой вложений в физическую недвижимость.

2) Периодически невысокая корреляция с рынком акций

Взаимосвязь между REIT и акциями способна усиливаться во время кризисов. Стоимость REIT порою снижается даже сильнее стоимости акций. Однако фонды REIT могут реагировать на изменение рыночной ситуации отличным от акций образом и даже двигаться в противоположном направлении.

За 20 лет значение корреляции американских REIT с рынком акций варьировалось в диапазоне 0,05–0,87. Показатель 0,05 был зафиксирован в 2001 году., 0,87 – в 2012-м. Средняя величина корреляции за указанный период находится в интервале 0,6–0,7.

3) Выплата более высоких дивидендов по REIT

Одним из главных требований контролирующих органов к REIT является обязанность руководства фондов распределять не менее 90% прибыли среди акционеров. Многие REIT вообще распределяют все 100% полученной прибыли. За счет этого обеспечивается регулярная выплата дивидендов, которые обычно достаточно высоки.

Так, дивидендная доходность рынка акций США сегодня составляет примерно 2%. Средняя же величина дивидендной доходности долевых REIT равна примерно 4–4,5%.

Следовательно, REIT способны заинтересовать инвесторов, рассчитывающих на регулярные денежные поступления от своего портфеля.

Три вышеназванных пункта позволяют рассматривать вариант разбавления фондами недвижимости выделенной под акции доли портфеля.

В такой ситуации перед инвестором встает вопрос о механизме приобретения для своего портфеля бумаг REIT.

Инвестиции в акции фонда недвижимости REIT

REIT (Real Estate Investment Trust) — инвестиционный фонд недвижимости. Его основной заработок идёт от сдачи в аренду. Покупая акции фонда, инвестор покупает часть недвижимости.

Эти фонды котируются в виде акций на фондовой бирже. В нашей стране нету ни одного отечественного REIT, который бы торговался на бирже. Зато таких компаний много в США.

После листинга иностранных акций на Санкт-Петербургскую биржу в 2014 году, у российских инвесторов появилась возможность покупать REIT фонды наших брокеров. Фонды будут хранится у инвестора на обычном брокерском счёте.

Что входит в обязанности REIT:

- Сдача недвижимости в аренду;

- Мониторинг состояния;

- Приобретают новые объекты (чаще всего в кредит);

- Продают некачественные;

Инвестиционный фонд занимается управлением, исключая какие-либо действия со стороны акционеров.

2.1. Отсутствие крупных сумм для старта

Начать инвестировать в американскую недвижимость через REIT можно практически с любой суммы. Цены на акции фонда начинаются от 20$. Поэтому эти инвестиции доступны для рядовых инвесторов с небольшими стартовыми капиталами.

При этом можно купить несколько фондов, чтобы диверсифицировать риски отдельных компаний.

Ниже представлен список крупных Reit и описания чем он занимается (в скобочках указан тикер на бирже):

- Realty Income Corp (O). Самые разные объекты недвижимости;

- Simon Property Group Inc (SPG). В основном это крупные торговые молы;

- SL Green Realty Corp (SLG). Специализируется на объектах на Манхеттене;

- Medical Properties Trust Inc (MPW). Медицинские госпитали;

- Welltower Inc (WELL). Дома для престарелых;

- Federal Realty Investment Trust (FRT);

Купить эти и другие акции можно через брокеров. Рекомендую следующих (сам работаю через них):

У них минимальные комиссии за торговый оборот, бесплатные пополнения и снятия денег. Доступен полный перечень финансовых инструментов на бирже.

Подробные инструкции по покупке акций можно прочитать в статьях:

2.2. Дивидендная доходность REIT составляет 3-5% годовых

Средняя дивидендная доходность REIT лежит в районе 3-5% годовых в долларах. При этом инвестор ещё зарабатывает на курсовом росте акций около 2-10% годовых. Назвать сумму точнее сложно, поскольку рынок акций имеет высокую волатильность. В зависимости от точки входа и текущей цены прибыль может существенно отличаться для разных инвесторов.

Высокая дивидендная доходность получается из-за того, что минимум 90% чистой прибыли компании должно идти акционерам. Это законодательное требование к фондам.

Почти все крупные REIT являются дивидендными аристократами.

Примечание

Дивидендный аристократ — это компания стабильно выплачивающая дивиденды. Ежегодная выплата всегда увеличивается.

Некоторые REIT платят дивиденды каждый месяц. Например, O и SLG.

На дивиденды от REIT не распространяются льготы от справки W-8BEN, поэтому налог составляет 30% Это уменьшает дивидендную доходность почти на 1/3, но всё равно остаётся одной из самых высоких на всём фондовом рынке.

Налог на дивиденды по иностранным акциям;

2.3. Широкая диверсификация по объектам

Каждый фонд владеет большим количеством объектов (исчисляется сотнями и тысячами). У большинства компаний недвижимость располагаются в разных штатах, поэтому это создаёт дополнительную диверсификацию от рисков.

Вся недвижимость разом не может пострадать, если только не случится какого-то супер форс-мажора. Но тогда возможно и деньги будут никому не нужны. Поэтому инвесторы несут минимальные риски.

На внебиржевом рынке существуют ETF на REIT. ETF является фондом содержащим множество компаний REIT в каком-то соотношении. Обычно ЕТФ копирует фондовые индексы, в данном случае, возможно, копирование компаний с той же долей веса, что они входят в индекс.

2.4. Отсутствие каких-либо действий

REIT фонды дают полную свободу инвесторам в плане времени. Фактически, акционеры просто наслаждаются постоянными дивидендами и более ничего не делают.

Более профессиональные инвесторы могут иногда заглядывать в квартальные и годовые отчётности компаний из своих инвестиционных портфелей, но многие даже этого не делают.

2.5. Высокая ликвидность

Акции можно в любой момент продать/докупить на фондовой бирже по рыночной цене. Поэтому они относится к максимально ликвидным инструментам.

Например, если на рынке будет распродажа, то можно докупать акции. Когда на рынках эйфория, то стоит сокращать свою долю в акциях.

2.6. Защита от девальвации рубля

Деньги лежат в американской недвижимости, которая котируется в долларах. Значит, российскому инвестору не страшна девальвация рубля. Это тоже дополнительный плюс к надёжности.

Доходность, выгода и прочие плюсы

В чем привлекательность REITs для инвесторов?

В первую очередь это размер дивидендов.

Дивы платятся ежеквартально. Некоторые балуют своих акционеров ежемесячными выплатами.

Для сравнения. Текущий уровень средних дивидендных выплат по акциям американских компаний (входящих в индекс S&P) не превышает 2% годовых.

Учитывая высокий и постоянный дивидендный поток, практически все инвестиционные компании и пенсионные фонды имеют у себя в портфеле кусочек фондов недвижимости.

Откуда такая высокая доходность?

Reit должны следовать законодательству своей страны.

А оно обязывает:

Из основных показателей:

- Не менее 75% средств фонда должно вкладываться по назначению. То есть либо в недвижимость, либо в ипотечные бумаги.

- Прибыль от деятельности фонда должна минимум на 75% состоять от аренды или выплат по ипотечным закладным.

Второй фактор привлекательности — это рост стоимости недвижимости.

Цена подросла. Увеличилась капитализация Reits. Акции компании идут вверх. Инвесторы довольны.

Другие преимущества:

- Широкая диверсификация. Компания обычно владеет не одним-двумя домами (отелями), а широкой сеткой объектов недвижимости по стране и миру. Плюс никто не заставляет вкладываться только в один такой фонд. Можно прикупить несколько разных Reits, еще больше увеличив разнообразие. Как по отраслям, так и по странам.

- Высокая ликвидность. Как и обычные акции, покупать-продавать можно на бирже в любой момент. И главное по справедливой цене. Попробуйте провернуть этот фокус с реальной недвижимостью. Потратите несколько месяцев.

- Полностью пассивный доход. Вложил деньги и … все. Никаких отношений с арендаторами и прочей лабудой, с которой сталкиваются домовладельцы.

Третий фактор. Рост дивидендов. Плата за аренду со временем растет (хотя бы на величину инфляции). А 90% с прибыли компании на выплаты никто не отменял. Увеличение дивидендной доходности делает акции более привлекательными и порождает повышенный спрос. И снова это толкает котировки вверх.

Сколько стоит одна акция?

В пределах нескольких десятков баксов. Реже пара-тройка сотен. И вы в деле. Гордый владелец недвижимости.