Номинальный счет в сбербанке при продаже квартиры

Содержание:

- Реальные истории о «подводных камнях»

- Реализация ипотечного жилья

- Процентные ставки на вторичное жилье

- Залоговое имущество – основные категории

- Как купить конфискованную квартиру

- Где посмотреть выставленные на продажу квартиры, находящиеся в залоге Сбербанка

- Плюсы и минусы сервиса ДомКлик

- Сведения для покупателей

- Как происходит реализация арестованного имущества Сбербанком?

- Ипотека от ДомКлик

- Центр недвижимости от Сбербанка: схема купли-продажи через номинальный счет

- Как осуществляется продажа залоговой недвижимости от «Сбербанка» на торгах?

- Номинальный счет ЦНС в Сбербанке

- Процедура выставления имущества на торги

Реальные истории о «подводных камнях»

Зачем нам красивая теория, если можно поискать жуткую практику? О том, что залоговая недвижимость коварна, знают все. Мне захотелось разобраться в вопросе и найти реальные примеры ужасов, с которыми сталкивались покупатели. Как минимум – это судебные тяжбы, когда пользоваться приобретённым объектом нельзя. Как максимум – отмена сделки, заморозка денег на долгий срок.

Судебная практика вокруг ПАО «Сбербанк» и залогового имущества обширна. Например, решением Липецкого райсуда от 17.07.2020 был снят арест с недвижимого имущества (двух жилых домов и участков), наложенный судебным приставом в интересах «Сбера». Но в этой ситуации покупатель просто приобрёл залоговое имущество у должника банка.

А вот решение Бузулукского райсуда Оренбургской области от 29.01.2020 явно скрывает интересную историю. Из опубликованного текста удалось понять, что истица С. ранее брала кредит в «Сбербанке», рассчитаться не смогла, и в обеспечение долга у неё было изъято залоговое имущество. Это земельный участок с домом, который она самостоятельно улучшила (сделала пристройку), но измененную площадь не зафиксировала.

Ответчица Д. приобрела эти объекты с торгов, оформила в собственность. И спустя время С. пыталась оспорить эту сделку, утверждая, что новый покупатель получил больше площади, чем ту, за которую заплатил. Полагаю, что разбирательство длилось не один месяц и стоило покупателю нервов. Хотя истице С. в удовлетворении требований отказали (предсказуемо!), но всё равно неприятно.

Куда запутаннее дело, которое разрешено Ноябрьским городским судом Ямало-Ненецкого АО 25.11.2019. Истец С. приобрёл залоговую недвижимость, реализованную в ходе торгов по банкротству. Но зарегистрировать право собственности не получилось из-за того, что препятствия чинила супруга должника – гражданка Ч. Не буду вдаваться в подробности, но для оформления своего актива С. пришлось изрядно потрудиться.

Реализация ипотечного жилья

Есть несколько вариантов такого отчуждения:

- Должник получает согласие банка и самостоятельно подыскивает покупателя. Деньги от такой продажи поступают на кредитный счет.

- Принудительная продажа. Обращение взыскания может проходить как во внесудебном порядке (через нотариуса), так и по решению суда. В первом случае банк на основании исполнительной надписи нотариуса имеет право самостоятельно реализовать недвижимость (прямая продажа) либо через службу судебных приставов, а во втором – только через приставов.

Наиболее распространен второй способ, поэтому ниже рассмотрим, как это происходит на практике.

Процентные ставки на вторичное жилье

Минимально допустимая сумма, которую можно получить в банке – 300 000 рублей, а максимальная сумма — 15 млн. руб. для жителей Москвы и Санкт-Петербурга и 8 млн. руб. для жителей остальных регионов России. Ипотечный кредит может быть оформлен сроком до 30 лет.

Условия ипотеки вторичного жилья в Сбербанке предусматривают, что будущему заемщику в качестве первоначального взноса нужно внести всего 15% от стоимости приобретаемой недвижимости.

*Отдельного внимания заслуживает ипотека для многодетных семей – в ПАО Сбербанк проводится специальная акция, позволяющая купить квартиру по ставке всего от 5% годовых.

Этапы оформления ипотеки на вторичное жилье в Сбербанке:

- Заполнение заявки на ипотеку в любом офисе банка, на официальном сайте организации или через сервис Сбербанк-Онлайн.

- Получив положительное решение приступайте к подбору вторичного жилья.

- Сбор документов на недвижимость и их предоставление в Сбербанк.

- Подписание кредитного договора и закладной на приобретаемый дом, квартиру, помещение.

- Зарегистрируйте права собственности на объект, квартиру в Росреестре.

- Получение ипотеки и закрытие сделки купли-продажи.

Почему брать ипотеку в Сбербанке выгодно?

Многие заемщики на собственном опыте убедились, что обращение в Сбербанк для получения ипотеки на вторичное жилье является действительно выгодным. Опишем только самые очевидные преимущества от сотрудничества с банком:

- Большой выбор программ льготного кредитования, в том числе ориентированных на молодые семьи.

- Объективно низкие ставки по базовым программам.

- Возможность оформления ипотеки без подтверждения дохода и занятости.

- Скрытые платежи и комиссии за выдачу кредита или его досрочное погашение полностью исключены.

- Для увеличения суммы средств потребуется привлечь созаемщиков.

- Лицам зарплатных проектов Сбербанка или сотрудникам компаний, аккредитованных банком, предоставляются дополнительные бонусы.

- В качестве первого взноса или для погашения ипотеки в будущем допустимо использовать денежные средства материнского капитала.

- Заемщики сохраняют возможность получить налоговый вычет на сумму выплаченных процентов по кредиту.

Ипотека с господдержкой для семей с детьми.

Сбербанк имеет возможности разрабатывать целевые программы ипотечного кредитования, ориентированные на определенные группы заемщиков. Именно к этой категории продуктов принадлежит ипотека на готовое жилье от банка, которую могут получить молодые семьи с двумя и более детьми.

Ставка по ипотеке на данный момент является одной из наиболее низких по рынку – в 2021 году ее размер составляет от 5% годовых. Но банк имеет право устанавливать дополнительные надбавки. Рассмотрим основные из них:

- отсутствие справки о доходах и документов, подтверждающих официальную занятость;

- отказ заемщика страховать свою жизнь, здоровье и приобретаемый в собственность объект;

Сбербанк всегда идет навстречу своим клиентам, в том числе предлагает льготные условия выдачи ипотеки на готовое жилье тем заемщикам, которые не имеют возможности подтвердить официальный доход.

Покупка готового жилья с использованием заемных средств – это отличная возможность стать владельцем недвижимости уже сегодня, не затрачивая время на накопления. Вместе с этим ипотека на вторичное жилье становится страховкой в получении квартиры по наиболее выгодной стоимости. Ведь с каждым годом цены на недвижимость увеличиваются, а с ними растет и инфляция, которая обесценивает сбережения.

Но не нужно забывать, что ипотека на вторичку – это целевой кредит. Его банк выдает под проценты и только тем заемщикам, которые удовлетворяют условиям кредитования. Чтобы быть уверенным в получении наиболее выгодного займа, следует доверять проверенным кредитным организациям.

Залоговое имущество – основные категории

Какая бывает залоговая недвижимость Сбербанка? По смыслу ст. 336 Гражданского кодекса в залог может предоставляться любое ликвидное имущество заемщика, в том числе имущественные права.

Недвижимость в залог

Взаимоотношения сторон регулирует закон Об ипотеке

Под кредитное обеспечение Сбербанк охотно оформляет:

- жилые дома полностью или долями, коттеджи;

- квартиры, комнаты;

- гаражи, машино-места;

- садовые дома и дачи;

- земельные участки;

- административные здания организаций, постройки, используемые в хозяйственной и предпринимательской деятельности.

В этом случае взаимоотношения сторон регулирует закон «Об ипотеке».

Что понимать под движимым имуществом

Определение категории дано в ст. 130 ГК. Изложим диспозицию на житейском языке. Во-первых, все эти объекты не должны относиться к недвижимости.

И второе: они не связаны прочно с землею. То есть свободно перемещаются в пространстве без невосполнимых повреждений. Далеко не каждую движимость Сбербанк примет в качестве кредитного обеспечения. Реально оформить залог:

- на транспортные средства;

- ценные бумаги, счет в банке;

- на товары, находящиеся в обороте ИП или предприятия.

Важное условие – сделки с такими вещами должны подлежать государственной регистрации. Имущественные права

Имущественные права

Все чаще банки оформляют залог на имущественные права – юридически закрепленные основания владения, использования и распоряжение имущественными ценностями (ч.2 ст. 337 ГК).

Физически объекта пока нет, но существует договор о его приобретении в будущем. Квартиры в новостройках по договорам долевого участия граждан в строительстве — самый распространенный вариант правовых залогов граждан.

Порядок обременения «долевки»:

- после регистрации ДДУ в Росреестре банк оформляет закладную на право требования;

- ставится отметка о залоге на договоре;

- после оформления недвижимости в собственность залог переоформляется на этот объект.

При кредитовании представителей предпринимательской/хозяйственной деятельности в качестве обеспечения принимаются права на будущие движимые вещи, право выручки, права по банковским счетам, обязательственные права.

Как купить конфискованную квартиру

Важно! Продажа залоговых квартир от Сбербанка осуществляется после конфискации по решению суда, когда урегулировать спор между залогодателем и банком в досудебном порядке не получилось. Плюсом такой покупки станет сниженная стоимость

К минусам можно отнести невозможность физического осмотра объекта (доступен только просмотр на сайте)

Плюсом такой покупки станет сниженная стоимость. К минусам можно отнести невозможность физического осмотра объекта (доступен только просмотр на сайте).

Существует несколько способов получить такой конфискат:

- Приобрести у должника. По договоренности с банком и при наличии письменного разрешения залогодатель (должник) продает квартиру третьему лицу. Право собственности оформляют с обременением. После всех расчетов, новый владелец самостоятельно снимает обременение. В выписке из ЕГРП содержится информация об обременении.

- Взять через переуступку долга. Покупатель предоставляет в банк пакет документов для перерегистрации договора. В этом случае экспертная оценка недвижимости не понадобится. После проверки принимается решение о переоформлении ипотечного кредита. Новый владелец оплатит ипотеку на тех же условиях, что и предыдущий хозяин.

- Купить у банка. Реализация конфискованных квартир по решению суда проходит через аукцион. Все необходимые документы, в том числе страховка и оценка, оформляются аккредитованными риэлторами. Остаток долга помещают в банковскую ячейку или переводят на счет. После перерегистрации сделки банк получает свои деньги, а покупатель – жилье.

Условия продажи квартир, находящихся в залоге Сбербанка

- Залоговая недвижимость присутствует в 21 регионе РФ, в том числе в Москве, Московской области и в Санкт-Петербурге. Аукционы проходят в городах по месту регистрации объекта.

- Реализация осуществляется через специальный сайт, на котором представлено подробное описание каждого объекта.

- Извещение покупателям о торгах выставляется за 30 календарных дней до начала аукциона через муниципальные СМИ, через сеть Интернет и в информационных вестниках того региона, где предполагается проведение аукциона.

- После торгов покупатель рассчитывается по задолженности со Сбербанком в течение 10 дней. Ипотечный или потребительский заем оформляется в случае, когда клиент не может рассчитаться в течение этого срока.

Активы Сбербанка на площадке по продаже имуществаВажно! Продажа залогового имущества Сбербанка через аукцион считается состоявшейся в случае, когда в торгах участвовало более двух лиц и за квартиру предложили выше стартовой цены

Из чего складывается стоимость

Эксперты рассчитывают стоимость жилья с учетом дисконта. Определение размера дисконта осуществляется исходя из следующих пунктов:

- условия договора на ипотечную ссуду;

- ликвидность на рынке недвижимости;

- кредитная история заемщика.

В дисконт закладывают предполагаемые расходы от торгов, издержки по залогу в случае обращения в суд.

Пакет документов

Для покупки залогового недвижимого имущества в Сбербанке необходимо зарегистрироваться и получить аккредитацию на аукционе. Для этого физ. лицу потребуется представить документы:

- паспорт РФ;

- ИНН.

Каждый случай покупки залоговой недвижимости индивидуален. Для подробной информации о пакете документов обратитесь в отделение банка.

Страхование

Залоговое имущество может быть застраховано по желанию покупателя. Клиент вправе выбрать страховую компанию из списка аккредитованных фирм, одобренных Сбербанком. На официальном сайте есть полный список организаций, выдающих страховые полисы.

Если заемщик выбирает страховую компанию, не указанную в списке на сайте, банк может проверять документы на ипотечный кредит до 30 рабочих дней.

Где посмотреть выставленные на продажу квартиры, находящиеся в залоге Сбербанка

Сбербанк имеет право самостоятельно реализовать ипотечную квартиру (по соглашению с должником), либо через службу приставов. Самостоятельная продажа наиболее выгодна для банка, поскольку позволяет выручить максимальную сумму от сделки.

Итак, в добровольном порядке Сбербанк реализует свои залоговые активы следующим образом:

- Проведение электронных торгов через посредника АО «Российской аукционный дом».

- Прямая продажа. Предложения по такой недвижимости можно посмотреть на сайте банка (набрав в поисковой системе «Подобрать объект»), в банковском отделении либо на различных рекламных интернет-площадках недвижимости, таких как Авито, Циан.

В принудительном порядке недвижимость реализуется по ликвидационной стоимости (сниженной на 15 %). Если конфискатом занялись приставы, то имущество будет распродаваться на торгах.

Информацию о таких торгах можно посмотреть:

- На официальном государственном сайте о проведении торгов www.torgi.gov.ru (вкладка «торги»-«реализация имущества должников»).

- На сайте судебных приставов (вкладка «сервисы» — «извещения о проведении публичных торгов»).

- На сайте организатора торгов (Росимущество или аккредитованные им иные специализированные организации).

- В местной прессе (официальной печатное издание).

В извещении о проведении торгов указывается организатор торгов, полные характеристики недвижимости, стоимость, время, место и условия проведения торгов (адрес электронной торговой площадки, размер задатка, шаг торгов), срок и условия подачи заявок.

В настоящее время действует масса электронных торговых площадок (Фабрикант.ру, Российский аукционный дом, Единая электронная торговая площадка и др.). Конечный выбор остается за организатором торгов.

Возможно будет интересно!

Как подарить долю в квартире несовершеннолетнему ребенку

Плюсы и минусы сервиса ДомКлик

Очевидные плюсы:

- Нет бумажной волокиты.

- Экономия времени, не надо ходить в банк, как на работу.

- Постоянный контроль за этапами прохождения процедуры.

- Множество дополнительных услуг, которые стоят денег, но экономят время и деньги заемщика.

- Обратная связь в онлайн-чате.

- Прозрачность всех операций по кредитованию.

- Возможность снизить ставку при использовании сервиса.

Сервис работает с 2017 года, поэтому система еще плохо налажена и часто дает сбои. Отсюда и большинство претензий от клиентов:

- Технические сбои и редкое одобрение заявок (этот момент отмечается уж очень во многих отзывах, поэтому очевидна реальная проблема).

- Сервис не для большинства пожилых людей, которые просто не разберутся в интерфейсе.

Сведения для покупателей

Состав пакета документов для получения ЭП:

- паспорт; Сертифицированная подпись действительна в течение года

- заявление;

- ИНН;

- СНИЛС.

Состав пакета документов на открытие доступа к торгам:

- заявление;

- паспорт;

- ИНН;

- данные электронной почты.

Сертифицированная подпись действительна в течение года. Документы, которые нужно подать по выбранному лоту для участия в торгах:

- заявка на участие по форме ЭТП;

- подтверждение оплаты задатка по объекту – банковский платежный документ;

- запечатанный установленным способом конверт с указанием собственной оценки имущества: не ниже стартовой стоимости;

- опись подаваемых документов с точной датой их направления оператору торгов.

Поданные заявки визируются комиссией ЭТП в публично оглашенный день регистрации участников аукциона. Причины отказа в допуске сводятся к неправильно собранному пакету документов, несоответствия самих бумаг, нарушения срока и правил подачи.

Как происходит реализация арестованного имущества Сбербанком?

Угроза потерять залог возникает при кредитных просрочках от 90 суток

Реальная угроза потерять залог возникает при кредитных просрочках от 90 суток. Для реализации необходимо одно из следующих условий:

- договоренность с несостоятельным заемщиком о покрытии его долгов за счет закладной;

- решение суда об аресте и выставлении залогового имущества на торги, когда заемщик отказывается решать вопрос с просроченной задолженностью.

Дело не дойдет до судебных тяжб при заключении двухстороннего соглашения между кредитором и должником об имущественном покрытии неустоек. Тут есть один нюанс:

- с письменного согласия банка гражданин может самостоятельно продать объект обременения. Разумеется, в пользу залогополучателя;

- на добровольную распродажу имущества закон отводит от 2 до 3 месяцев.

Погашение просроченных долгов заемщика за счет собственности осуществляется путем инициирования процедуры банкротства.

Предварительно банк предлагает должнику реструктурировать платежи. Если такой вариант неосуществим, необходимо подтвердить в суде неплатежеспособность ответчика и заручиться судебным вердиктом на реализацию имущества. Этапы принудительной распродажи:

- судебный арест и опись имущества должника;

- определение имущественных категорий, реализуемых через открытые торги;

- выставление объектов на аукционные торги.

На практике суды в 90% ситуаций принимают сторону кредитора. В результате гарантийное имущество арестовывается и направляется на торги.

Ипотека от ДомКлик

Сервис ДомКлик предлагает оформить заявку на все виды ипотечного кредита, с которыми работает Сбербанк. Для снижения ставки на 0,3 % вы можете воспользоваться базой недвижимости от партнеров банка. Это агентства недвижимости и застройщики.

Что нужно сделать, чтобы получить скидку 0,3 %:

Шаг 1. Подать заявку онлайн и дождаться предварительного одобрения банка.

Шаг 2. Выбрать из базы квартиру, которая отвечает вашим требованиям и предпочтениям.

Советую сразу задать необходимый город. Тогда вся информация на сайте будет касаться только выбранного населенного пункта.

Красной стрелкой показала специальный значок, который означает, что квартира пока не рассматривается другими заемщиками, и вы можете договариваться с продавцами. При нажатии на конкретное объявление откроется подробное описание квартиры, дома, района и т. д. Все это с многочисленными фотографиями.

Кроме того, после описания дается интересная информация, которая называется “Анализ цен”. С помощью математических алгоритмов проведен анализ цены на аналогичные квартиры. Сравниваются сделки за последние 3 года, в расчетах участвуют более 40 параметров. Среди них:

- характеристики дома и квартиры,

- местоположение,

- транспортная доступность и другие.

Как вы видите на скрине, цена в объявлении почти на 1 500 000 руб. превышает рыночную цену. Есть о чем задуматься.

В правой стороне от базы квартир есть специальный фильтр, в котором вы настраиваете необходимые параметры, чтобы сузить и ускорить поиск:

- тип квартиры (новостройка или вторичка);

- город и конкретный адрес, если нужно;

- количество комнат;

- диапазон цены;

- площадь;

- этаж и этажность дома;

- санузел.

На скрине представлен фрагмент фильтра.

На некоторых объявлениях имеется подпись “Возможно одобрение без оценки”. Что это значит? А то, что вы можете сэкономить на услугах оценщика. Сбербанк не потребует отчета об оценке при соблюдении ряда условий:

- цена квартиры не должна превышать 20 000 000 руб.,

- квартира передается в залог банку,

- специальные требования к выложенным на сайте фотографиям и описанию объекта,

- право собственности зарегистрировано после 1998 года.

Точно такая же процедура действует и по выбору квартиры в новостройке. Вместо агентств недвижимости в качестве продавцов выступают застройщики. И в фильтре с правой стороны будут другие параметры: например, год сдачи дома, наименование застройщика и т. д.

Шаг 3. Если цена и квартира вас устраивает, позвоните продавцу и договоритесь о просмотре. Все контакты вы также найдете в объявлении.

Шаг 4. После просмотра в случае вашего положительного решения о покупке данной квартиры, вы посылаете ее на одобрение в банк.

Далее следует стандартная процедура оформления ипотечного кредита. Все операции осуществляются в онлайн-режиме, но подпись на кредитном договоре вы должны поставить все-таки в банке.

Если вы еще не определились с выбором, то понравившиеся квартиры вы можете добавлять в избранное и следить за изменением цены.

Центр недвижимости от Сбербанка: схема купли-продажи через номинальный счет

Сервис безопасных расчетов Сбербанка гарантирует полностью прозрачную схему передачи денежных средств и законное оформление сделки купли-продажи недвижимости. Технология позволяет защитить интересы всех участников:

- Покупатель пополняет специально выделенный номинальный счет ЦНС в Сбербанке. Средства будут переданы продавцу только после проверки всех документов.

- Банк выступает посредником и берет на себя обязанности по проверке перерегистрации жилья на нового собственника.

- Сотрудники Росреестра по запросу финансовой организации проводят проверку документов и отправляют выписку из единого государственного реестра прав на недвижимость.

- По завершении всех этапов и перепроверки документации банк зачисляет средства на личный счет продавца.

На первый взгляд, сервис простой, удобный и безопасный для всех сторон договора. Но не стоит забывать об оплате услуг и требованиях, которые банк предъявляет к участникам сделки.

Центр недвижимости от Сбербанка является отдельным юридическим лицом и полностью несет ответственность за все операции. Роль финансового учреждения заключается лишь в открытии счета и осуществлении банковской деятельности.

Операция по купле-продаже недвижимого имущества осуществляется в несколько этапов:

- Покупатель открывает или пополняет существующий счет на сумму, указанную в договоре (часть средств — в случае покупки в кредит). Если стороны не являются резидентами Сбербанка, то за перевод средств будет взиматься дополнительная комиссия.

- Сотрудники сервиса ЦНС открывают номинальный счет, на котором будут контролировать движения средств. После перевода деньги замораживаются до окончания сделки, и ни один из участников не сможет ими воспользоваться.

- ЦНС взаимодействует с Росреестром и после получения выписки производит последующее движение средств. Если выписка подтверждает смену владельца недвижимости, деньги перечисляются продавцу. Если операция была отменена, то средства возвращаются покупателю в полном размере.

Как осуществляется продажа залоговой недвижимости от «Сбербанка» на торгах?

Процесс продажи банком залоговой квартиры на аукционе выглядит примерно так:

- Банк выставляет на продажу залоговую жилплощадь, обозначив начальную цену квартиры. Обычно исходная цена составляет от 70 до 75% от рыночной стоимости недвижимости.

- Потенциальные покупатели предлагают свою цену, однако она не должна быть ниже исходной стоимости.

- Покупателем становится тот участник торгов, который предложил банку наибольшую стоимость.

- Если в течение 14 дней банк не находит потенциальных покупателей на залоговую квартиру, тогда он снижает стоимость квартиры (на 10–15%). И процесс снижения стоимости длится до тех пор, пока банк не найдет покупателя.

Почему «Сбербанк» прибегает к продаже залоговой квартиры только в крайнем случае?

Банк в первую очередь думает о себе. Ему тоже невыгодно заниматься конфискацией и продажей залоговой недвижимости, потому что:

- при отчуждении залогового объекта у банка могут возникнуть проблемы;

- из-за того, что квартира находилась в залоге у банка, ее стоимость при продаже сильно падает;

- за счет продажи такой квартиры нередко банку сложно возместить убытки, связанные с погашением ипотеки;

- процесс рассмотрения дела в суде о передаче залогового имущества может затянуться на несколько лет.

Продажа квартиры, оставленной заемщиком в качестве залога – крайняя мера, на которую идут банки, в том числе и «Сбербанк» для того, чтобы погасить задолженность заемщика. Такие квартиры обычно идут по стоимости ниже рыночной, поэтому тем, кто желает сэкономить, можно рассмотреть этот вариант покупки жилплощади.

Для этого нужно пройти регистрацию на онлайн-площадке компании «Сбербанк-АСТ», выбрать объект, предложить за него более высокую стоимость.

Если никто другой не поставит цену выше, чем ваша, тогда считайте, что квартира уже наполовину ваша. Останется только расплатиться за нее путем внесения на счет банка наличных средств или же путем оформления ипотечного договора.

Номинальный счет ЦНС в Сбербанке

Вообще понятие «номинального счета» вводится в ГК РФ ст.860.1 — 860.6.

Схематично взаимодействие участников, по описанным в гражданском кодексе правилам, можно представить так:

Номинальный счет — специальный банковский счет, деньги на котором принадлежат одной стороне, но тратить их может только другая сторона, а банк может осуществлять контроль.

Договор — в нем помимо основания участия сторон, указания условий и правил расходования средств владельцем счета, обязательно указывается бенефициар.

Бенефициар (выгодоприобретатель) — это тот, кому принадлежат все средства на счете и те, которые попадут на него в будущем.

Владелец счета — это тот, кто открыл номинальный счет на свое имя в банке, и может снимать с него деньги в рамках условий договора.

Данная схема хорошо работает, выглядит логичной и понятной в случае с Номинальным счетом на ребенка в Сбербанке.

Но давайте попробуем разобраться, как она реализована в Центре Недвижимости Сбербанка.

Схема купли-продажи в ЦНС через номинальный счет

А вот как видоизменилась классическая схема для клиентов центра:

Бенефициар — продавец недвижимости.

Владелец счета — ООО «Центр недвижимости от Сбербанка».

Номинальный счет ЦНС — открывается в Сбербанке.

Покупатель — связывается договорными отношениями с ЦНС и продавцом.

СБР по шагам

Как выглядит сервис безопасных расчетов при продаже квартиры с использованием номинального счете Сбербанка, перечислим все основные шаги:

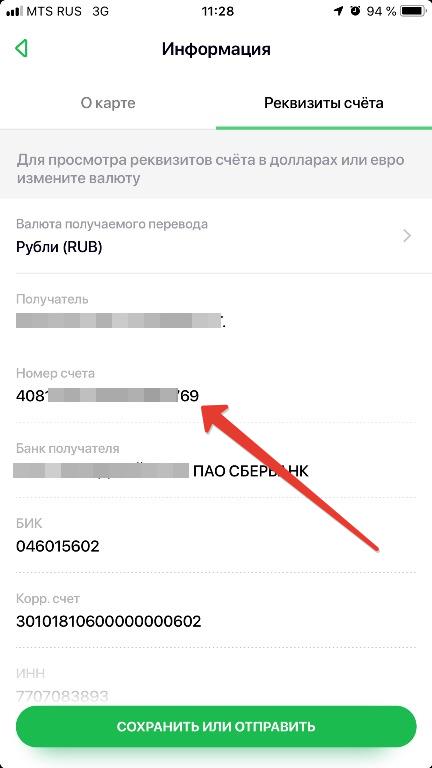

- У покупателя должен быть счет в Сбербанке, на котором лежит сумма за квартиру или первый взнос, при покупке в ипотеку.

- Если счета нет, а есть наличные — то необходимо открыть любой удобный, например сберегательный, и внести наличку. На сомам деле, не обязательно открывать его в Сбербанке, но тогда будут комиссии за межбанк при переводе на номинальный счет ЦНС(см. далее).

- Продавец, покупатель и ЦНС заключают договор на проведение безопасных расчетов через СБР Сбербанк. Здесь оплачиваются услуги ЦНС в размере 2000₽.

- ООО «Центр недвижимости от Сбербанка» открывает в банке номинальный счет для продажи квартиры (за собственные средства покупателя или по ипотеке).

- Деньги покупателя недвижимости переводятся на этот номинальный счет и замораживаются до выполнения условий по договору, а именно до смены собственника по информации из Росреестра.

- Если все проходит в штатном режиме (зеленый кружок с цифрой 1) — деньги переводятся продавцу, счет которого открыт тоже в Сбербанке, или в любом другом банке (но нельзя получить наличными).

- Если по каким-то причинам сделка должна быть отменена (красный кружок с цифрой 2) — денежные средства в полном объеме переводятся с номинального счета ЦНС обратно покупателю.

Сбербанк — не играет никакой роли, кроме как открытие счетов и осуществления обычной банковской деятельности. За всё отвечает ЦНС.

Номинальный счет ЦНС Сбербанк — это специальный счет, который открывает ООО «Центр недвижимости от Сбербанка» в банке, для получения денег от покупателя и передачи их продавцу, только после проведения регистрации в Росреестре.

Стоимость услуги

Стоимость услуг ЦНС по СБР составляет 2000₽.

В эту сумму включено открытие номинального счета в Сбербанке, контроль смены собственника в Росреестре, прием и передача денег на счет.

Комиссии

Комиссия отсутствует для обоих сторон сделки — если личные счета покупателя и продавца открыты в Сбербанке.

Комиссия есть для покупателя — если он переводит деньги из другого банка, тарифы на такие перечисления необходимо уточнять в конкретном банке.

Комиссия есть для продавца — если он получает денежные средства с номинального на свой личный счет, открытый в другом банке.

Важно: Для продавца, желающего получить деньги на свой счет не в Сбербанке, платеж за квартиру будет от ООО «Центр недвижимости от Сбербанка». Имейте это ввиду при выяснении размера комиссионных за данную транзакцию.

Сроки

Время оформления пакета документов в банке: 15 минут.

Срок от момента оформления сделки до получения денег продавцом: 7 дней.

Сколько ждать после получения подтверждения из Росреестра до поступления денег на счет продавца квартиры: 1 день.

Но это заявленные сроки, в отзывах есть другая информация.

Процедура выставления имущества на торги

Торги проводятся только в том случае, если на процедуру «заявилось» более двух участников. В торговом алгоритме нет ничего сложного:

- лотам присваиваются уникальные номера в зависимости от времени выставления в витрину;

- в назначенное время участники предлагают собственную цену на объект. Предложения ниже стартовой стоимости к рассмотрению не принимаются;

- победителем признается лицо с самой высокой ценой;

- после завершения аукциона в течение 10 минут принимаются страховочные ставки. Это делается на случай отказа победителя от выкупа имущества.

Чтобы информация о движении ставок приходила своевременно, рекомендуется установить функцию автообновления страницы. Периодически это можно делать и вручную, однако в ходе торгов даже секундное отвлечение от процесса вполне может оказать «медвежью услугу», когда выгодный лот уйдет к другому покупателю.

Что будет, если залог не покупают

После наложения ареста квартира должна быть продана за 2 месяца. Первоначальная цена указывается в судебном решении или в исполнительном листе. Если первые торги признаны не состоявшимися по причине отсутствия заявок или недостатка кворума, проводится повторный аукцион по сниженной на 15% стоимости.

Такое решение выносит суд на основании заявления банка о понижении цены. Именно повторные торги дают шанс выгодного приобретения. Опытные игроки бизнеса на банкротстве целенаправленно ждут этого этапа.