S&p 500 (spx)

Содержание:

- S&P 500 список компаний

- Управление S&P 500

- ProShares Short S&P 500

- Как купить индекс S&P500?

- Vanguard S&P 500 ETF тикер VOO.

- ТОП 3 ETF США отслеживающие индекс S&P 500.

- Российские аналоги ETF на индекс S&P 500.

- Недорогие ETF на индекс S&P500.

- Структура S&P 500

- Осуществление сделок с sp-500

- Как и где заработать на индексе

- Динамика индекса S P 500

- Интересные факты об индексе

- Методология расчета S&P 500

- Заключение

S&P 500 список компаний

В индекс S&P 500 включены: 400 промышленных корпораций, 20 транспортных, 40 финансовых и 40 коммунальных компаний. Это компании, которые в основном обращаются на NYSE, однако присутствуют также акции, которые котируются на Американской фондовой бирже (АМЕХ), на Nasdaq и во внебиржевом обороте. Выборка индекса составляет около 80% рыночной стоимости всех выпусков, котируемых на NYSE.

Часто этот индекс по своей важности связывается с более старым индексом агентства Доу-Джонс. Чрезвычайно важен вопрос о том, какой индекс более точен, лучше и быстрее отражает процессы, происходящие на фондовом рынке

Многие считают, что лучшим ориентиром является именно индекс S&P 500. Этот индекс является более сложным по сравнению с Доу-Джонсом, но считается также более точным, поскольку в нем представлено большее число корпораций, в том числе из новых секторов экономики, которые лидируют но темпам роста и вкладу в ВВП.

S&P500 не является просто списком крупнейших компаний США, так как в него не попадают компании, находящиеся в частном владении, и компании, акции которых обладают недостаточной ликвидностью. Для включения компании в список расчета индекса разработан ряд критериев. В первую очередь, компания должна работать в секторе производства и услуг и быть американской. Компания должна обладать рыночной капитализацией свыше 4 миллиардов долларов и соответствовать определенным критериям финансовой устойчивости.

Управление S&P 500

Standard & Poor’s – корпорация бизнес-аналитики, возникшая в 1941 г. путем слияния двух финансово-информационных фирм. Это агентство представляет кредитные рейтинги по облигациям, странам и различным инвестициям. Оно входит в «большую тройку» рейтинговых агентств совместно с Moody’s и Fitch. Его современное фирменное название — S&P Global. Корпорация предоставляет на заказ индивидуальные расчеты с использованием своих финансовых данных.

Си пи 500 управляются комитетом из штатных сотрудников S&P Dow Jones Indices. Комитет собирается ежемесячно. На каждом собрании обсуждаются корпоративные действия, способные повлиять на составляющие индекса, статистику, сравнивающую динамику показателей с рынком, фирмы, которые рассматриваются в качестве кандидатов на добавления в индекс, любые существенные события на биржах.

Комитет может пересмотреть индексную политику, в т.ч. правила выбора компаний, порядок учета дивидендов, количество акций или другие вопросы. S&P Dow Jones Indices считает информацию об изменениях своих индексов и связанных с ними вопросах потенциально существенной на рынке, так что все обсуждения комитета являются конфиденциальными.

- Стоимость $17,76;

- Годовой диапазон торгов $17,39-33,19;

- Издержки инвестирования 0,90%.

ProShares Short S&P 500 (NYSE:SH) ориентирован на достижение динамики, обратной индексу S&P 500 (т. е. предлагает коэффициент -1x).

SH: Недельный таймфрейм

За последние 12 месяцев SH упал примерно на 25%, тогда как S&P 500 и SPY выросли примерно на 15%. Эта разбежка в процентах демонстрирует акцент фонда на ежедневных расчетах.

Фонд был запущен в июне 2006 года. На более долгосрочном графике можно увидеть снижение стоимости фонда.

SH: Месячный таймфрейм

Другими словами, SH может выглядеть как относительно простой ETF, позволяющий играть на понижение S&P 500 без использования заемных средств.

Однако к нему стоит прибегать только для краткосрочных сделок. В идеале на SH следует выделять относительно небольшую сумму.

Подведем итог

Обратный ETF, такой как SH, предлагает участникам рынка инструменты и преимущества хеджирования. Однако не стоит забывать о риске значительных потерь.

Обратные ETF (особенно фонды с кредитным плечом) не подходят долгосрочным инвесторам, поскольку их результаты могут серьезно расходиться с базовым активом.

Инвесторы, желающие хеджировать риски (или придерживающиеся «медвежьей» точки зрения в отношении выбранного индекса или класса активов), могут обратить внимание на ряд других фондов, в том числе:

- Direxion Daily Junior Gold Miners Index Bear 2X Shares (NYSE:JDST);

- Direxion Daily S&P 500 Bear 1X Shares (NYSE:SPDN);

- MicroSectors US Big Banks Index 2X Inverse Leveraged (NYSE:BNKZ);

- ProShares UltraShort MSCI Emerging Markets (NYSE:EEM) (NYSE:EEV);

- ProShares UltraPro Short QQQ (NASDAQ:SQQQ);

- ProShares UltraPro Short S&P500 (NYSE:SPXU);

Розничным инвесторам, заинтересованным в обратных ETF, следует проконсультироваться с зарегистрированным консультантом по финансовым вопросам.

Примечание: Представленные в данной статье активы могут быть недоступны инвесторам некоторых регионов. В этом случае проконсультируйтесь с аккредитованным брокером или консультантом по финансовым вопросам, которые помогут подобрать аналогичный инструмент. Статья носит исключительно ознакомительный характер. Перед принятием инвестиционного решения обязательно проводите дополнительный анализ.

Как купить индекс S&P500?

Предлагаю рассмотреть механизм каждого из вышеперечисленных инструментов торговли SP 500 более подробно:

ETF на SP 500 index

Торгуемый биржевой фонд (ETF) на индекс, оборачивается, как и акции. На данный момент такой вариант инвестирования признается наиболее распространенным.

ETF на SP 500 предлагаются разными операторами. К сожалению, торгующиеся на Мосбирже ETF на S&P500 не предусматривают выплату дивидендов. Полученный доход реинвестируется.

В задачи подобных ETF входит отслеживание изменений значения SP 500 index. Фактически – это составление инвестпортфеля, дублирующего этот биржевый индикатор. ETF- оператор обеспечивает такие же пропорции активов, как и в S&P500. Постоянно контролируется пересчет индекса, в соответствии с которым и производится балансировка инвестиционного портфеля пая.

Сам ETF представляет собой торгуемую часть глобального оборота ценных бумаг. Расхождения SP 500 и предложенного ETF-оператором инвестиционного портфеля – допускаются, но незначительные и по нескольким пунктам.

ETF на S&P500 оборачивается на ведущих площадках мира. Наиболее крупная из них — Arca (секция Нью-Йоркской биржи NYSE).

ETN на index S&P 500

Торгуемая биржевая нота ETN (Exchange trade notes) – молодой инструмент фондового рынка, не столь широко распространенный, как ETF. На первый взгляд, ETF и ETN на S&P500 выглядят практически идентично. Правда, по своей сути — это принципиально разные биржевые инструменты.

ETN, как долговой инструмент, схож с облигациями. Этот вид ценных бумаг выпускается банками, обязанными погасить по завершению срока обращения ноты сумму, размер которой равен либо эквивалентен значению S&P500.

Необходимо уяснить следующие особенности работы с этим инструментом:

1.ETN копирует динамику изменения индекса S&P500, поскольку это не реальные активы, требующие ребалансировки/корректировки. Это банковское долговое обязательство, исчисляемое в соответствии со структурой S&P500.

- Существует значительная разница в рисках. Если ETF- оператор прекращает работу на рынке, это фактически не влияет на инвесторов, поскольку портфель наполнен реальными активами, в последующем реализуемыми в пользу владельцев паев. При инвестировании в ETN – необходима самостоятельная оценка рисков финансовой организации, который может даже допустить дефолт по ETN. Впрочем, как и по облигациям. Банк получает гораздо больше комиссионных, нежели оператор ETF.

- У ETN свой четко определенный срок обращения, эти долговые обязательства, пусть и по индексу S&P 500, погашаются, как и облигации.

Несмотря на все риски, ETN набирает популярность в инвестсообществе, обращается на ведущих мировых биржевых площадках. Основная биржа, где на сегодняшний день обращается ETN на индекс S&P500 — Тель-Авивская фондовая биржа (TASE).

Фьючерсы и опционы на индекс S&P 500

Используя эти инструменты, инвестор получает доступ к покупке S&P500. Правда, в основе этих инструментов все же спекулятивная составляющая.

Они несут повышенные риски вложения денег в S&P500, поскольку используется кредитное плечо. Они также требуют и специальных навыков, чтобы грамотно и успешно инвестировать в индекс S&P 500.

Учитывать индекс S&P 500 необходимо и инвесторам (пассивному или активному), и трейдерам. Просто у каждого свой подход к его использованию. Это отличный финансовый инструмент, который улучшает жизнь всем участникам рынка ценных бумаг

Спасибо за внимание, всегда ваш Максимальный доход!

Vanguard S&P 500 ETF тикер VOO.

На 3-м месте расположился не менее узнаваемый и надежный фонд от мирового лидера ETF продуктов Vanguard. Так же, как и его конкуренты, с большой точностью отслеживает динамику индекса S&P 500 взимая при этом самую низкую комиссию, которая только возможна 0,03%!

Основные показатели:

Стоимость 1 ETF: 295$.

Рыночная капитализация фонда: 130 млрд.$.

Средняя доходность за 10 лет: 11,3% в $.

Комиссия за управление фондом: 0,03%.

Как видно данные ETF достаточно дорогие, и не каждый инвестор может позволить себе купить хотя бы один пай из представленных выше. Но существуют и более дешевые аналоги на индекс S&P 500, они не такие популярные, но тоже являются довольно неплохими.

ТОП 3 ETF США отслеживающие индекс S&P 500.

1. SPDR S & P 500 ETF тикер на бирже (SPY).

Это самый старый из фондов S&P 500 с контрольными показателями и, безусловно, самый большой с точки зрения AUM (активы под управлением). Это также чрезвычайно дешевый по содержанию, и он очень точно отслеживает работу индекса производительности.

Фонд также чрезвычайно ликвиден, со средним ежедневным объемом торговли почти 16 миллиардов в день, что делает его привлекательным в качестве инструмента тактической торговли, а также в качестве инвестиции в покупку и удержание для получения пенсии. Сравнительная доходность стабильна в течение 1-летнего, 3-летнего и 5-летнего периодов, прирост составил 17,83%, 17,21% и 13,82% соответственно.

Имейте в виду, что несмотря на свою популярность и ликвидность, он имеет относительно высокий коэффициент расходов по сравнению с некоторыми из своих конкурентов.

Ключевые факты:

- Эмитент: State Street Global Advisors.

- Стоимость ETF: 299 $.

- Активы фонда: 277,4 млрд. $.

- Комиссия фонда: 0,0945%.

Если вы ищете прямую экспозицию S&P 500 по самым низким ценам, IVV – это ваш выбор. Трудно найти фонд, который обеспечит жесткие контрольные показатели при таких низких затратах на управление.

Конечно, это не может приблизиться к SPY с точки зрения объема, но IVV достаточно ликвиден практически для каждого класса инвесторов, так как более 850 миллионов акций переходят из рук в руки каждый день. Это также настоящий ETF, что означает, что он позволяет избежать перетаскивания денежных средств, присущего инвестиционному трасту, например SPY. Сравнительная доходность высока в течение 1-летнего, 3-летнего и 5-летнего периодов, прирост соответственно 9,39%, 13,46% и 10,86%.

Ключевые факты:

- Эмитент: BlackRock.

- Стоимость ETF: 300 $.

- Активы фонда: 169,5 млрд. $.

- Комиссия фонда: 0,04%.

3. Авангард S & P 500 ETF тикер на бирже (VOO).

С момента выпуска в сентябре 2010 года, VOO является новейшим из этих трех ETF, но он является частью уважаемого портфеля средств Vanguard. Вы можете задаться вопросом, действительно ли существует большая разница между VOO и его основными аналогами, IVV и SPY, и, честно говоря, не так много. Как и его коллеги, VOO отличается низкими затратами и высокой ликвидностью, а также предлагает покрытие с максимальной капитализацией, которое вы ожидаете в эталонном фонде S&P 500.

Хотя различия могут быть незначительными, они потенциально важны. VOO раскрывает свои результаты только ежемесячно, а не ежедневно, как IVV, что является незначительным фактором с точки зрения прозрачности. И VOO, в отличие от SPY, реинвестирует свои промежуточные денежные средства. Сравнительная доходность высока в течение 1-летнего, 3-летнего и 5-летнего периодов, прирост составил 9,40%, 13,46% и 10,86% соответственно.

Ключевые факты:

- Эмитент: Vanguard.

- Стоимость ETF: 274 $.

- Активы фонда: 459 млрд. $.

- Комиссия фонда: 0,04%.

К сожалению, данные ETF можно купить не у всех российских брокеров, к тому же необходимо иметь статус «Квалифицированный инвестор».

Приобрести их можно так же через Тинькофф – Инвестиции с тарифом премиум, либо у брокера США напрямую, через Interactive Brokers.

Но и в России существуют аналоги ETF на индекс S&P 500, часть из них называется БПИФ, ниже приведена подборка таких фондов.

1. FXUS / FinEx USA UCITS ETF.

Полноценный по всем законам и первый ETF в России, выпущенный компанией FinEx, который полностью копирует индекс S&P 500. Стоимость одного пая начинается от 3 400 руб. а комиссия за обслуживание фондом 0,9%. Данный ETF можно приобрести у любого РФ брокера, а также через ИИС – индивидуальный инвестиционный счет.

2. БПИФ РФИ «Сбербанк – S&P 500».

Фонд, созданный Сбербанком, точно копирует динамику фондового индекса S&P 500, а полученные дивиденды реинвестируются.

Стоимость одного ПАЯ на текущий момент составляет всего 16 $. Из минусов можно выделить большую комиссию фонда в размере 1% по сравнению с вышеперечисленными ETF, где она не превышает 0,09%.

3. ВТБ-Фонд Акций американских компаний.

Банк не стал изобретать велосипед, и выпустил собственный БПИФ, в состав которого входит ETF iShares Core S&P 500 т.к. это ETF на ETF – обертка в обертке. Тем не менее это российский продукт, доступ к которому имеют все российские инвесторы. Стоимость пая очень маленькая всего 670 руб., но комиссия фонда, чуть дешевле чем у Сбербанка 0,9%.

4. Альфа — Капитал Эс энд Пи 500 (S&P 500).

По сути БПИФ такой же, как у Сбербанка, т.к. подробной информации о составе фонда на сайте компании не раскрывается, остается надеяться лишь на то, что за свои 1,4% вознаграждения, управление фондом будет качественным и доходным для инвесторов. Стоимость одного пая так же начинается с 10 $.

Российские аналоги ETF на индекс S&P 500.

FinEx USA UCITS ETF тикер FXUS.

Фонд отслеживает аналог индекса S&P 500 – Solactive GBS United States Large & Mid Cap Index NTR, в который входят более 500 компаний США крупнейших по капитализации, с охватом более 75% всей экономики страны.

Данный фонд довольно точно отслеживает динамику S&P 500, при этом ETF доступные для российских инвесторов через любого российского брокера, для покупки либо в долларах, либо в рублях.

Стоимость одного ETF: 3600 руб.

Комиссия фонда: 0,9%.

БПИФ РФИ «Сбербанк – S&P 500» тикер SBSP.

Для начала проясним, что такое БПИФ – это биржевой паевой инвестиционный фонд т.к. фонд, который торгуется на бирже, но не ПИФ (это два разных инструмента). Фонд создан в соответствии с российским законодательством и называется по праву российским ETF. Даже в приложении Сбербнак Инвестор, этот фонд отображается как ETF.

Фонд отслеживает индекс S&P 500 с максимальной точностью, предлагая российским инвесторам возможность, максимально просто и удобно инвестировать в экономику США с широкой диверсификацией.

Стоимость одного ETF: 17$. (Возможность покупать за рубли).

Комиссия фонда: 1%.

Фонд «ВТБ – Фонд Акций американских компаний» тикер VTBA.

Это аналог БПИФ от Сбербанка, схожий во многом БПИФ от УК ВТБ Капитал. Единственное отличие от фонда Сбербанка, этот БПИФ покупает американский ETF iShares Core S&P 500 ETF (IVV), и потом выпускает уже дробленый свой БПИФ, но значительно дешевле. Т.е., по сути, это копия ETF IVV, но за рубли и дешевле в несколько раз, да еще и доступный к покупке без каких-либо проблем – не нужен статус квалифицированного инвестора.

Стоимость одного ETF: 707 руб.

Комиссия фонда: 0,9%.

Альфа — Капитал Эс энд Пи 500 (S&P 500) тикер AKSP.

Еще один популярные БПИФ от Альфа – Капитал. Повторяет динамику индекса S&P 500. Валюта фонда доллары, таким образом будет интересен тем, кто хочет инвестировать в валюте.

Стоимость одного ETF: 11$.

Комиссия фонда: 1%.

Недорогие ETF на индекс S&P500.

IVE отслеживает индекс акций преимущественно крупных компаний США. Индекс использует три фундаментальных фактора для выбора стоимости акций из индекса S&P 500.

Стоимость ETF: 131$.

Комиссия фонда: 0,18%.

Invesco S&P 500 Equal Weight ETF тикер RSP.

RSP отслеживает взвешенный индекс компаний S&P 500.

Вероятно, самый известный равноправный ETF, RSP просто берет все акции в S&P 500 и взвешивает их одинаково. Равное взвешивание значительно увеличивает площадь небольших акций S&P 500.

Стоимость одного ETF: 118$.

Комиссия фонда: 0,2%.

Invesco S&P 500 Low Volatility ETF тикер SPLV.

SPLV отслеживает взвешенный по волатильности индекс 100 наименее волатильных акций в S&P 500. SPLV предлагает простой анализ низкой волатильности по S&P 500. Он выбирает около 100 акций S&P 500 с самой низкой дневной волатильностью за последний год.

Стоимость ETF: 59$.

Комиссия за управление фондом: 0,25%.

IUSG отслеживает индекс акций США с большой, средней и малой капитализацией. Индекс выбирает из акций с рейтингом 1-3000 по рыночной капитализации на основе фундаментальных факторов роста. InsightIsetG Analytics InsightIUSG – один из самых популярных фондов в пространстве роста США, имеющий большую базу активов и объем торгов.

Стоимость ETF: 78$.

Комиссия фонда: 0,04%.

SPDR Portfolio S&P 500 Growth ETF тикер SPYG.

SPYG отслеживает индекс акций, в первую очередь, акций с большой капитализацией. Индекс выбирает компании из индекса S & P 500 на основе трех факторов роста. SPYG-это солидный фонд роста с большой капитализацией, содержащий около 300 компаний, выбранных из популярного индекса S&P 500, основанного на трех факторах роста: росте продаж, соотношении изменения прибыли к цене и импульсе.

Стоимость ETF: 43$.

Комиссия фонда: 0,04%.

Структура S&P 500

Индекс ежеквартально пересчитывается по методике среденевзвешенной величины. Происходит это в марте и июне, сентябре и декабре. Весовым коэффициентом является free-float эмитентов (доля их активов в свободном обращении).

Чтобы быть включенным в список S&P500, у претендента и капитализация должна быть высокая (не меньше 6,1 миллиардов $), и оборот активов должен быть высоким (минимальный объем – 250 тысяч акций/месяц за последние полгода).

В него включаются только крупные компании, на основе их рыночной капитализации. Но свое место в SP 500 эмитенты получают на основании определяемой доли в свободном обращении – лидерство в нем не обязательно получит компания, имеющая наибольшую рыночную капитализацию.

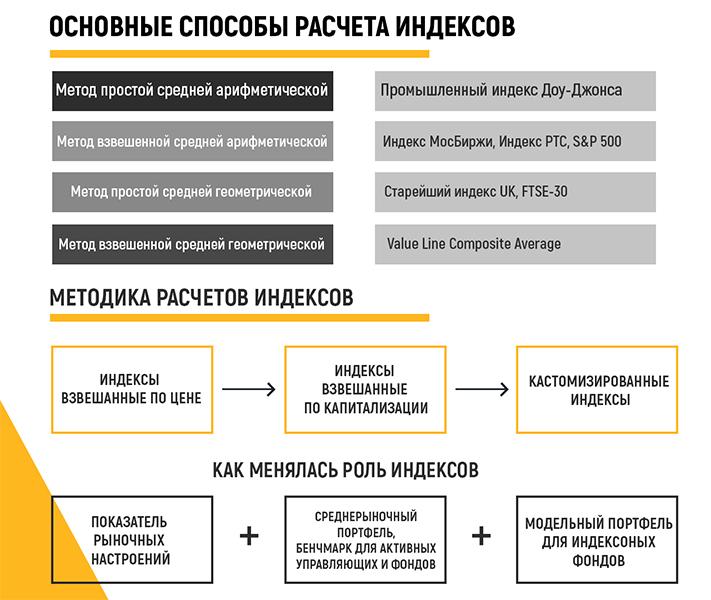

По большому счету, на сегодняшний день используется три варианта расчета S&P500:

1. первый способ (с тикером SPX) — индекс рассчитывается только на основании котировок включенных в него активов;

2. учитывая доходность дивидендов активов, включенных в SP 500 index (тикер SPXT);

3. учитывается доходность дивидендов и цена SP 500 после оплаты налогов (тикер SPTR500N).

Осуществление сделок с sp-500

SP 500 играет важную роль не только как трендовый индикатор экономики США. С его помощью можно как зарабатывать, так и терять деньги — в масштабе от десятков до триллионов долларов.

Фьючерсы на индекс можно приобрести на срочном рынке круглосуточно, где стоит отметить E-Mini S&P 500 Future. Самый простой способ – покупка ценных бумаг биржевого фонда. Есть и варианты вложений при помощи опционов и контрактов на разницу. Сделки с опционами заключаются, например, на Chicago Board Options Exchange.

Наиболее ликвидные бумаги биржевых фондов торгуются под тиккерами SPY, IVV, VOO, SSO. Для осуществления операций частных лиц работают фондовые брокеры. Россиянин без квалифицированного статуса может купить эти фонды на биржах США, открыв счет у американского или европейского брокера, а также купив фонд американских акций компании FinEX на Московской бирже, заключив договор с российским брокером — скажем, с Финам.

В официальном списке S&P Dow Jones Indices представлены 5 фьючерсов, 10 опционов, 20 биржевых нот и более 70 биржевых фондов в качестве продуктов на основе S&P 500. Но даже сами составители списка указывают, что не гарантируют его полноту. Это отражает популярность данного производного фондового инструмента. Если добавить продукты на базе остальных индексов семейства S&P, то получится практически неограниченный список возможностей для долгосрочных инвесторов и спекулянтов.

Интересно отметить, что для российских трейдеров S&P 500 является главным индикатором рынка наряду с курсом доллара и ценой на нефть. Даже популярный в РФ индекс РТС сконструирован и рассчитывается по аналогичной методике.

Как и где заработать на индексе

Рассмотрим разные варианты заработка на движении SnP 500.

- Торговля производными инструментами — фьючерсами на базовый актив индекса SnP. Самый простой путь — на Московской бирже. Фьючерс с тиккером U500 торгуется с июня 2018 года. Объем на сегодня 1 контракта ≈2200 долларов. В рублях ≈ 144 000. Гарантийное обеспечение 7%. Чтобы купить один контракт, необходимо внести ≈10 000 рублей. Котировка в пунктах, шаг изменения цены 0,25 пункта. Московская биржа гарантирует корреляцию с базовым активом в 99,9%.

В таблице приведены результаты торгов ближайшего фьючерса с исполнением в июне. Код контракта U500-6.19 (месяц, год выхода фьючерса на экспирацию). Как видно из таблицы, открыто 26 тысяч контрактов.

- Торговля фьючерсами на электронной площадке Globex Чикагской биржи (CME). Два вида контракта. Первый — фьючерс на базовый актив S&P 500, формула расчета цены 250×котировки индекса. Если на сегодня значение SP2800, ст-сть контракта $700 000. Второй — E-mini S&P 500, наиболее доступный и интересный для обычного инвестора. Формула цены 50×значение индекса. В 5 раз меньше своего старшего брата. Тикер ES.

- Торговля CFD-контрактами. Распространенный подход, практикуемый форекс-брокерами через торговый терминал MT4. Через один счет и терминал можно торговать как CFD на нефть брент, так и на индекс S&P.

- Покупка\продажа паев индексных фондов, базой которых является индекс SnP. В том числе ETF. Один из самых популярных — торгуемый на NYSE SPDRS&P 500 (SPY).

Предостережение о Форексе и бинарных опционах

Бинарные опционы — это рулетка, ставки в которой — цена изменения. В самом названии зашит алгоритм — все или ничего, выигрыш или полный проигрыш денег, которые вы поставили.

Виды бинарных опционов:

- Call (покупка) и Put (продажа). Самый простой и популярный способ отъема денег у населения. Все, что нужно, — спрогнозировать направление цены, вверх или вниз;

- достижение уровня цены. Делается ставка до экспирации на угадывание — достигнет или нет;

- ценовой ход в определяемом коридоре или выход из него.

Определены нижняя и верхняя стенки коридора, а также момент выхода на экспирацию. Если котировки касаются стенок коридора, поставленная сумма переходит более удачливому.

Казино, которое не имеет никакого отношения к регулируемому нормальному фондовому рынку — это бинарные опционы в российских условиях. К деривативам типа фьючерса или стандартным опционам это также не относится.

ForEx — международный межбанковский рынок обмена валюты. Объем обычной сделки — от нескольких миллионов долларов.

Дыры в законодательстве нашей страны позволяют существовать компаниям, спекулирующим на этой теме. Форекс для частного лица — это внебиржевой рынок, на котором либо отсутствует правовое регулирование со стороны государства, либо оно ограничено.

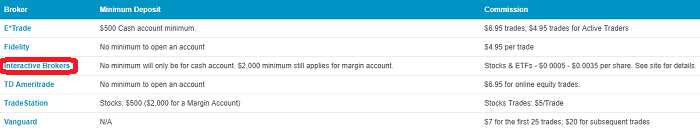

Лучшие брокеры

Для торговли производными инструментами в качестве базового актива SnP 500 или CFD-контракта необходим посредник — лицензированная брокерская компания на Московской бирже или на иностранных площадках.

- Проверенные иностранные брокеры

| Название | Рейтинг | Плюсы | Минусы |

| Interactive Brokers | 8/10 | Говорят по-русски | Абонентская плата 10$\месяц |

| CapTrader | 8/10 | Нет абонентской платы | Говорят только по английски |

| Lightspeed | 7/10 | Низкий минимальный депозит | Навязывают услуги |

| TD Ameritrade | 6.5/10 | Низкие комиссии | Не всем открывают счет |

Динамика индекса S P 500

График индекса Standard & Poor’s 500 онлайн:

Дивидендная доходность в последние годы составляет около 2%. При этом используется три разновидности расчета:

- только по ценам акций (Price returns, тикер SPX);

- с включением в расчет капитализации дивидендов (Total returns, тикер SPXT);

- с учетом чистой ценовой и дивидендной доходности за вычетом налогов (Net total returns, тикер SPTR500N)

Подробнее о видах отображения доходности индексов читайте здесь. Что можно добавить? Динамика SP 500 Index почти совпадает с индексом Доу-Джонса — а значит, исторически индекс дал своим инвесторам около 10% годовых. 50-е годы были временем бурного роста, который замедлился к середине 60-х годов. 70-е годы оказались жесткими — падение акций, уступившее только Великой Депрессии, нефтяной кризис 1973, двукратная инфляция.

Интенсивный рост возобновился в 80-е годы, три больших падения произошли в 1987, 2000-2002 и 2008-2009 году. Силу индекса (и времени) наглядно демонстрирует birthday calculator, который доступен на сайте компании. Введя дату своего рождения, можно получить стоимость 1000 $, вложенных в S&P500 к текущему моменту, с учетом реинвестированных дивидендов. При выборе даты сначала указывается месяц, потом число и год. В моем случае сумма увеличилась практически в 100 раз:

Интересные факты об индексе

С момента начала публикации SnP 500 за 62 года к 2019 значение индекса выросло почти в 300 раз.

Что влияет на цену

Манипулировать ценами в интересах одного-двух игроков на таком объеме и количестве торговцев крайне сложно. Если не сказать больше — невозможно. Все определяет реальный спрос и предложение, которые формируются под воздействием целого ряда факторов.

Их на сегодня не в состоянии просчитать ни один суперкомпьютер в мире. Это страхи инвесторов, масса экономических показателей, новости, которые способны обрушить все в один момент. И фундаментально значимые движения в экономике, которые могут развернуть тренд в один день.

Прогноз аналитика и перспективы

Рассмотрим недельный и дневной график S&P.

График SnP 500 недели.

С точки зрения технического анализа, картинка по SnP рисуется крайне интересная. На недельном графике тренд от начала 2016 года сломлен. И сломлен уверенно, с глубоким уходом вниз в конце 2018 года. Многие подумали — вот, наконец, то самое окончание бычьей многолетней фазе. Но рогатые просто так не сдаются и быстро нарисовали отскок, который длится до сих пор.

Сейчас цена находится в самой интересной точке. После 15 растущих недельных свечей и корректирующих 4-х котировки вышли на фигуру «двойная вершина». И отрисовали первую падающую свечу. Это сильный сигнал для медведей.

Если техника подтвердится — цена уверенно может начать снижаться до уровня минимумов декабря 2018 и ниже. У быков остается шанс сломать двойную вершину SnP и увести цену выше, но времени у них мало. Вряд ли им позволят долгие проторговки и стояние на месте на этих уровнях.

Или они уходят выше, или медведи ведут быков к прокурору.

Дневной график SnP 500.

Хорошо видна двойная вершина. Второе, что бросается в глаза, — разворот вверх в декабре 2018 г. прошел на высоких объемах. Он очень плавно к настоящему моменту стал затихать. Тестирование предыдущего локального максимума SnP 500 не вызвало энтузиазма у торговцев. Объемы торгов прошли на прежних значениях, ниже среднего.

Похожие индексы

Единственный индекс, схожий с S&P 500 по значимости влияния на американскую и мировую экономику, — это DJA. Или индекс Доу-Джонса. Самый старый — ему более 120 лет. Включает 30 ведущих компаний США. В отличие от SnP критерий отбора — цена акции эмитента. Эта два индекса дополняют друг друга и являются отличными индикаторами состояния американского фондового рынка в целом.

Методология расчета S&P 500

Компании, составляющие индекс S&P 500, имеют общую капитализацию более 25 трлн. долларов и выплачивают дивиденды на несколько сотен миллиардов в год, что составляет несколько годовых бюджетов средней европейской страны. Индекс взвешен по капитализации, т.е. чем выше капитализация компании, тем большую долю в индексе она занимает:

Как видно, уже первые 10 компаний составляют примерно 20-25% капитализации S&P500. Хотя это лишь 2% от общего числа компаний, входящих в индекс. ТОП-50 занимают больше половины капитализации, ТОП-250 составляют 90%. Иными словами, нижняя половина влияет на индекс лишь на 10%, что можно назвать его недостатком.

Логика построения индекса ясна: чем крупнее компания, тем большее влияние она оказывает на экономику страны. Однако если на акциях таких компаний надувается пузырь, который затем лопается, то индекс падает ниже, чем в случае равных долей всех его составляющих.

Ребалансировка индекса sp500 проводится каждый квартал. в марте, июне, сентябре и декабре. Слабые компании уходят, сильные новички получают свое место под солнцем – хотя нередко бывает так, что через 2-3 ребалансировки происходит обратный процесс. Однако многие компании стремятся в индекс S&P 500 хотя бы на время, поскольку факт попадания туда положительно расценивается рынком.

Сам индекс при этом рассчитывается в нескольких валютах: USD, AUD, BRL, CAD, CHF, EUR, GBP, HKD, JPY, MXN, SGD. Поскольку доля сферы деятельности в индексе должна соответствовать доле этого сектора в экономике США, со времени создания индекса ротация коснулась более 1000 корпораций. Средний срок учета компании в числе участников главного американского индекса составил 30 лет, а с 1957 года sp500 обновился более, чем на 80%.

Много это или мало? Исторически с начала 1970-х доля пяти крупнейших компаний в индексе колебалась от 24% в 1973 году до примерно 10% в 2016. В настоящий момент она около 14%. Здесь же представлены последние данные о составе индекса по 11 индустриям согласно Глобальному стандарту классификации отраслей (GISC):

На этом рисунке хорошо заметно преобладание бизнеса информационных технологий (19,9%), здравоохранения (15,8%) и финансов (13,7%). Традиционные отрасли, связанные с сырьем, оказываются на втором плане, хотя все еще играют заметную роль.

В «индекс широкого рынка», как принято называть SP-500, входят компании, соответствующие строгим критериям. Отметим основные из них:

Заключение

Надеюсь, вам стало более или менее понятно, что такое S&P 500. Исторически сложилось, что за его динамикой следят инвесторы со всего мира. Во-первых, они хотят заработать на его росте. Во-вторых, от состояния американской экономики зависит и состояние экономик других стран мира. Нравится нам или нет, но это сложившийся факт.

Эксперты прогнозируют изменение ситуации, но я думаю, что это случится не через год и не через 10 лет, а значительно позже. У россиян есть возможность инвестировать в крупнейшую экономику мира. Надо ею воспользоваться на свое благо и благо своей страны, ведь большую часть заработанных денег мы будем тратить дома, а не в США. А вы как считаете?