Стоп лосс и тейк профит: что это такое и как их правильно установить при торговле на форексе

Содержание:

- Основные правила и тактики выставления take profit при торговле на рынке Форекс

- Стоп-цена по другой бумаге

- Часто задаваемые вопросы

- Почему принято устанавливать стоп лосс и тейк профит в соотношении 1:2 или 1:3?

- Всегда ли необходимо следовать этому соотношению?

- Для того, чтобы определить размер Stop Loss, нам достаточно иметь лишь параметр Take Profit?

- Какой Stop Loss установить?

- Когда нужно устанавливать стоп лосс?

- Всегда ли нужно ждать стоп лосса, если рынок начинает падать?

- Что такое take profit?

- Установка стопа и профита

- Куда ставить Стоп Лосс и Тейк Профит?

- Зачем в торговле используют стоп лосс?

- The Take Profit team

- Как торговать без stop loss

- Для чего нужен стоп лосс?

- Выставляем Take Profit правильно

Основные правила и тактики выставления take profit при торговле на рынке Форекс

Никогда не следует сдвигать тейк профит в ту или иную сторону после его установки! Когда уровень четко определен и выбран (соответственно с правилами торговой стратегии по которой Вы торгуете), а цена достигла его, нужно дать позиции закрыться и принести прибыль. Эта прибыль исключительно трейдера. На рынке Форекс ситуация постоянно меняется, поэтому уже полученный доход обязательно нужно фиксировать.

Не стоит забывать, что валютные пары рынка имеют большую волатильность, и заработанные деньги довольно быстро могут испариться, так и не дождавшись огромных прибылей от этой сделки в «скором будущем».

→ №1. Самым простым и отлично себя зарекомендовавшим остается способ выставлять ордер взятия прибыли на исторических минимумах и максимумах. На Форекс эта тактика используется крайне редко, в зависимости какая ситуация на рынке и где была открыта позиция.

→ №2. Также для выставления тейк профита можно использовать фиксированное значение, к примеру, устанавливать на уровне 100 пунктов от каждой открытой сделки.

→ №3. Еще один эффективный вариант выставления take profit на Форекс – это вход одновременно двумя позициями по двум определенным лотам. Причем для первой сделки он определится на уровне, который должен быть больше ордера стоп лосс (как минимум в 2 раза). Второй ордер взятия прибыли устанавливается на уровнях поддержки или сопротивления, исторического минимума или максимума.

→ №4. Достаточно эффективный и популярный способ выставления тейк профит на уровнях Фибоначчи от скользящей средней (уровни 89, 144, 233 и т.д., их можно добавить в свойствах скользящей средней вкладка «Уровни»). Вход осуществляется 3-мя позициями в одну сторону с одинаковыми стоп лоссами и разными тейк профитами, смотрите рисунок ниже.

Когда будет выбит первый тейк профит, стоп лосс второй сделки переносится в состояние безубытка на Форекс на уровне открытия этой сделки. Таким образом можно открывать довольно много сделок с тремя-четырьмя уровнями, и свести свой убыток к минимуму. Для примера, когда закрывается второй тейк профит, то для 3-ей сделки стоп лосс переносим на уровень первого take profit и т.д. до последней позиции. Эта практика себя хорошо зарекомендовала и получила название ручного трейлинг стопа.

Дабы максимально точно выставить ордер тейк профит на рынке Форекс, рекомендуется проанализировать и спрогнозировать движение тренда и величину его откатов, а уже после этого дождаться сигнала для входа и открыть позицию (основываясь на Вашей торговой системе).

Друзья, а Вы выставляете при торговле ордер take profit? Если да, то какие техники кроме вышеописанных, вы используете? Заранее благодарен за Ваши ответы.

И напоследок, в следующих статьях на форекс блоге мы подробно разберем эффективные способы для выхода из позиций, которые обязательно должен знать каждый трейдер и применять их в своем трейдинге. Чтобы не пропустить этот полезный материал, а также быть всегда в курсе свежей и проверенной форекс информации, настоятельно рекомендую подписаться на обновления.

Стоп-цена по другой бумаге

Это условный ордер вида стоп-лимит, условие стоп-цены которого проверяется по одному активу, а в исполняемой лимитированной заявке задаётся другой актив.

Такие заявки используют трейдеры, которые работают с арбитражными стратегиями или хеджируют риски. Проще говоря, когда одна позиция, защищается при помощи другой, выставляемой в противоположную сторону. Кроме того, подобными ордерами пользуются трейдеры, которые усматривают связь в рыночных движениях 2 разных инструментов. Например, обычных и привилегированных акций одной компании.

Приведём пример использования заявки стоп-цена по другой бумаге.

Трейдер выявил закономерность в движениях котировок обычных и привилегированных акций Сбербанка. Сначала движение совершает обычка. Затем префы к ней присоединяются. Другими словами, если обычные акции Сбербанка сильно растут, то трейдер хочет купить привилегированные ценные бумаги, прогнозируя их скорое повышение в цене.

Обратите внимание, это пример, а не описание торговой стратегии

Учимся выставлять

За основу возьмём разобранный выше пример. Теперь разберём алгоритм выставления заявки стоп-цена по другой бумаге.

1. Нажмите на клавиатуре клавишу F6.

2. Выберите тип заявки стоп-цена по другой бумаге.

3. Задайте срок действия.

4. В окне Инструмент выбираем актив, с которым планируется сделка. В нашем случае это привилегированные акции Сбербанка.

5. В окне Брать стоп-цену для инструмента выбираем актив, по которому нас интересует изменение котировок. В нашем случае это обычные акции Сбербанка.

6. Выбираем Покупку или Продажу.

7. В окне Если цена >= указываем конкретное значение котировок

Обратите внимание, здесь имеется ввиду Инструмент из пункта 4. То есть обычные акции сбербанка

8. Выставляем цену для покупки привилегированных акций Сбербанка. Это обычная лимитированная заявка, которая активируется, при достижении стоп-цены по другому активу.

9. Выставляем количество лотов для покупки.

10. Выбираем или задаём Код клиента.

11. Нажимаем ввод и подтверждаем заявку.

Часто задаваемые вопросы

Почему принято устанавливать стоп лосс и тейк профит в соотношении 1:2 или 1:3?

Исходя из своего опыта, могу сказать, что такая пропорция считается оптимальной для случаев, когда мы имеем дело со средне- или долгосрочной торговлей. При наличии хорошего тренда именно это соотношение позволяет получить максимальные прибыли и не оказаться в просадке, если рынок неожиданно начнет двигаться не в нашу сторону.

Всегда ли необходимо следовать этому соотношению?

Для тех, кто придерживается стратегии скальпинга, данное соотношение совершенно неактуально по ряду понятных всем нам причин. А вот тем, кто работает с долгосрочными позициями, использует в своей работе данные графического анализа и открывает одновременно не более 4 сделок, соблюдение данного соотношения очень рекомендовано. Причем трейдеру необходимо ждать положительных сигналов от рынка и после входа в него. Если риск при этом также будет находится на минимальном уровне, то пропускать сделку просто запрещено.

Ни одна теоретическая разработка на финансовом рынке не может быть использована в чистом виде

Очень важно, чтобы ее корректировка происходила на основании текущей рыночной ситуации, а только затем воплощалась в жизнь. К примеру, если мы имеем дело с боковым трендом, то наилучшим решением будет установка Stop Loss на одном уровне с Take Profit на границах ценного канала

Причем, если мы при этом наблюдаем длительный тренд с глубокими коррекциями, размер стопа может быть увеличен, исходя из текущей волатильности торгуемого инструмента.

Для того, чтобы определить размер Stop Loss, нам достаточно иметь лишь параметр Take Profit?

Данный подход априори считается неверным

Однако, следует принимать во внимание потенциальные цели и их отдаленность от открытой сделки

Важно, чтобы ордера были привязаны к ценовым уровням. Если вы заметили, что стоп лосс никак не дотягивает до нужного вам уровня, просто увеличьте его размеры вне зависимости от того, какой у вас установлен take profit

Если вы заметили, что стоп лосс никак не дотягивает до нужного вам уровня, просто увеличьте его размеры вне зависимости от того, какой у вас установлен take profit.

Какой Stop Loss установить?

Новичкам я бы советовал пользоваться только фиксированными stop loss, которые не меняют своего первоначального уровня на протяжении всего периода сделки. Необходимость такого мероприятия обусловлена тем, что при срабатывании stop loss можно сразу же начать анализировать, по каким причинам произошла ошибка. И при возобновлении тренда найти еще точку для входа и компенсировать свои убытки. По мере того, как будет накапливаться трейдерский опыт, игрок может постепенно переходить к работе со скользящим стоп лосс, то и дело перемещая его по мере увеличения прибыли и достижения точки безубыточности.

Когда нужно устанавливать стоп лосс?

Начинающим трейдерам я настоятельно рекомендую устанавливать стоп лосс одновременно с открытием позиции.

Более опытные трейдеры могут пренебречь этим правилом технического анализа и установить ордер только по завершении первой ценовой коррекции. Этот подход позволит получить положительные результаты при среднесрочных сделках с инструментами, которые имеют небольшую внутридневную волатильность.

Всегда ли нужно ждать стоп лосса, если рынок начинает падать?

Если вы получаете сигнал о том, то сделку нужно закрыть, незамедлительно закрывайте ее. Вне зависимости от того, успел сработать стоп лосс или нет. Новички часто игнорируют такие сигналы, развивая тем самым вредную привычку «пересиживания убытков».

Подводя итог всему вышесказанному, можно выделить несколько важнейших аспектов по работе со stop loss:

- Выставлять Stop Loss необходимо всегда! Не имеет значения, кто вы – скальпер или трендовый долгосрочник. Все ваши сделки должны быть застрахованы;

- Ждите оптимальных точек для входа, имеющих минимальные риски. Как показывает статистика, именно эти сделки имеют самую высокую прибыльность и показывают наилучшую результативность;

- Давайте прибыли возможность расти, и никогда не пересиживайте убыточные сделки;

- Помните о мани-менеджменте – в течение одной сделки вы не можете рисковать суммой, превосходящей 2-6% от общей стоимости вашего депозита.

Что такое take profit?

Тейк-профит — это ордер, связанный с основной позицией, закрывающий сделку после достижения заданного уровня прибыли. Take Profit позволяет вам достичь заранее определенного финансового результата, но иногда он может ограничивать потенциальную прибыль. Широко распространено мнение, что принять решение, где установить ордер Take Profit намного проще, чем где установить ордер Stop Loss, по крайней мере, психологически. Это называется «Позитивный инвестиционный сценарий».

Исполнение ордера Take Profit позволяет обезопасить прибыль (или уменьшить убытки) от открытой позиции.

Установка ордеров, закрывающих сделку с прибылью (тейк профит) или вообще закрытие сделок — это, пожалуй, самый сложный (как технически, так и эмоционально) аспект трейдинга. Искусство заключается в том, чтобы получить приличную прибыль от сделки, не дожидаясь того, пока цена развернется и прибыль исчезнет. Или не закрывать сделку преждевременно из-за страха. Это трудно из-за нашей человеческой природы, а точнее жадности. Кто захочет закрыть сделку, когда прибыль растет и цена движется в нужном направлении — ведь кажется, что движение будет продолжаться и дальше.

Однако ирония здесь заключается в том, что если вовремя не закрыть прибыльную сделку, это может привести к тому, что цена развернется и прибыль уменьшится. Существует также риск того, что трейдер закроет сделку под влиянием эмоций.

Поэтому, важно научиться входить лишь в такие сделки, где соотношение риска к прибыли составляет от 1:2 и выше.

Установка стопа и профита

Как выставлять SL и TP изучают на первых этапах знакомства с биржевой структурой. По техническому анализу правильная установка данных ордеров напрямую зависит от сильных ценовых уровней.

В тренде такими границами являются поддержка, сопротивление, а во флэте — ценовые границы максимальных и минимальных пиков.

Проще говоря, устанавливать стоп ордер советуют над ценовыми максимумами или минимумами, а снимать прибыль лучше по достижению сильных уровней.

Обычно выставление и определение «лосей» и профитов связанно:

- с условиями торговой стратегии;

- с показаниями индикаторов, советников или графическим анализом;

- с простой установкой большего размера прибыли, нежели убытка.

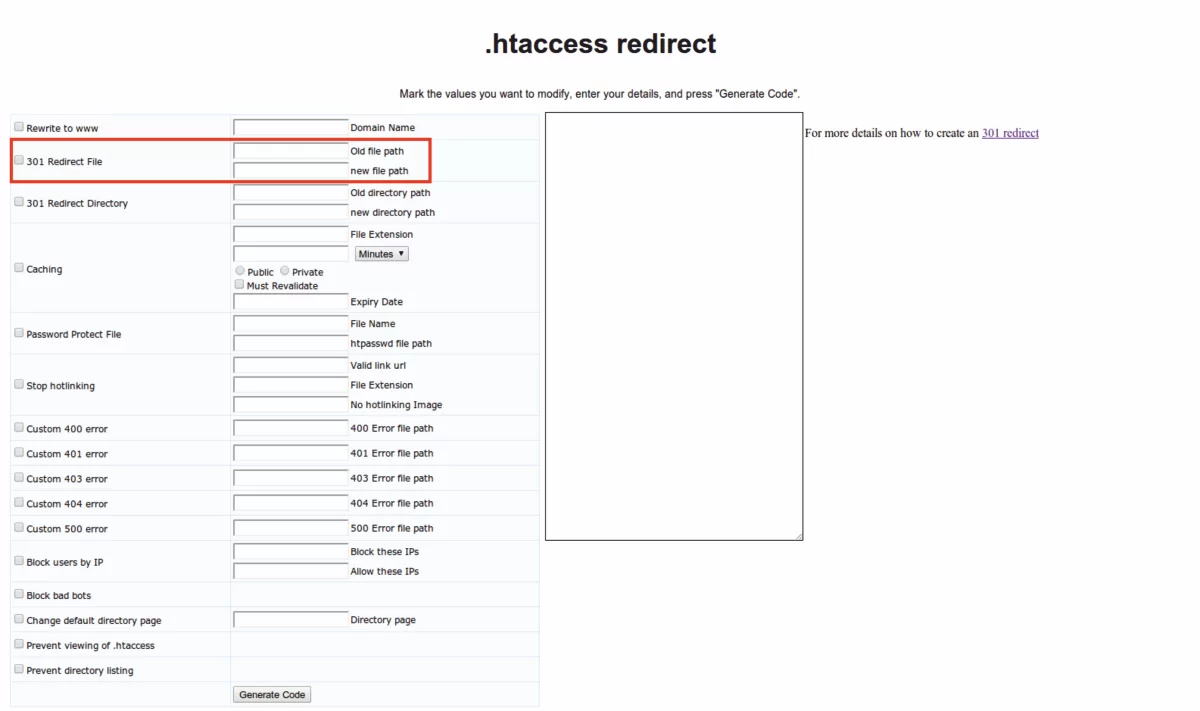

Чтобы не попасть «впросак» при установке ордеров важно учитывать одну и достаточно важную деталь, как спрэд. Для удобства торгов на финансовых рынках используется торговля в quik, как одна из наиболее распространенных методов проведения операций, предусматривающая проведение автоматических сделок по покупке и реализации инструментов в онлайн режиме

Для удобства торгов на финансовых рынках используется торговля в quik, как одна из наиболее распространенных методов проведения операций, предусматривающая проведение автоматических сделок по покупке и реализации инструментов в онлайн режиме.

Многие биржевики отдают преимущество платформе Quik, пренебрегая привычным для всех, Metatrader из-за того, что Квик предоставляет более широкие возможности доступа к фьючерсам и опционам в условиях контракта.

Также не могу не сказать, что существуют всякого рода советники, это своего рода утилиты, скрипты якобы помогающие подобрать правильный уровень. Лично этим не пользовался и не интересовался

Рекомендую не заострять на этом внимание

Куда ставить Стоп Лосс и Тейк Профит?

Ответа нет. Просто нет. Правила установки Стоп Лосса и Тейк Профита зависят от вашей торговой системы. Давайте для примера рассмотрим несколько вариантов.

Если я торгую по тренду, то, скорее всего, выставлю Стоп за предыдущую ценовую впадину. Потому что, если цена пробьёт уровень впадины, тренд сломается, нужно будет остановить торги. Исходя из стремления рынка продолжать ранее начатую тенденцию, а не отказываться от неё, я буду оставаться в плюсе.

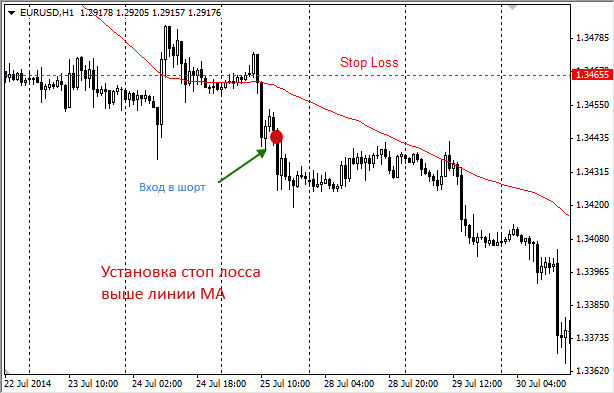

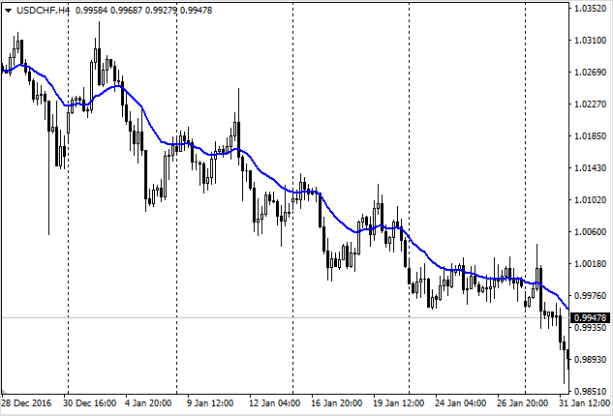

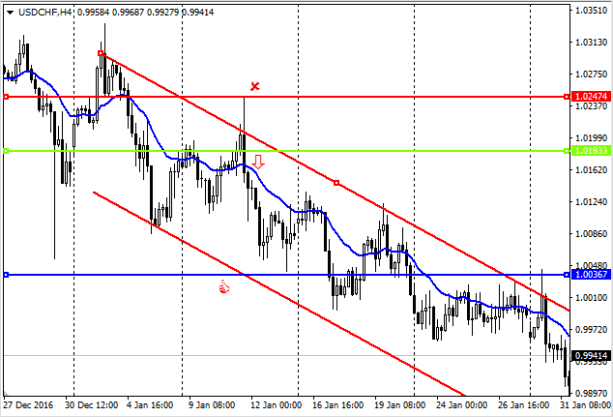

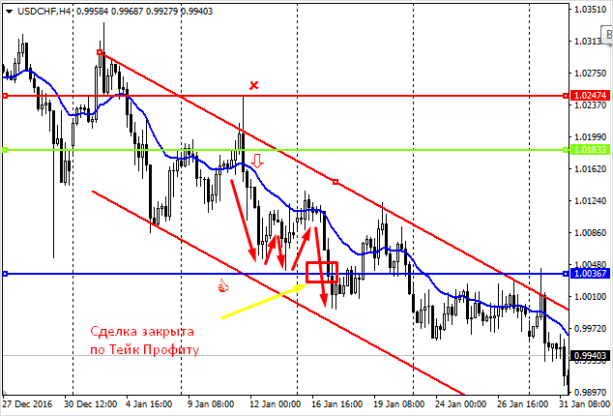

Рассмотрим в качестве примера график курса доллара против швейцарского франка. Налицо явный нисходящий или медвежий тренд.

Допустим, что торговля велась бы в начале формирования тенденции. Черчу ценовой канал по телам свечей (о других вариантах поговорим впоследствии). Открываю сделку, когда цена, бросив тень, начинает движение вниз.

Провожу перпендикуляр по свече, от которой открывался, на его пересечении с нижней границей канала устанавливаю Тейк Профит.

Стоп Лосс ставлю за вершину, то есть за тень, брошенную свечой.

Наблюдаю за результатом. Цена движется в нужном направлении, но до Тейк Профита не доходит и откатывает назад. Затем снова пытается опуститься и совсем чуть-чуть не дотягивает. Очередной откат сменяется резким движением вниз, в результате которого пробивается уровень ТР, сделка закрывается с плюсом.

Несмотря на то, что цена, не достигнув линии профита, шла несколько раз в обратном направлении, до уровня Стоп Лосса она не дошла – не нарушила правила формирования тренда и не вынесла меня с убытком.

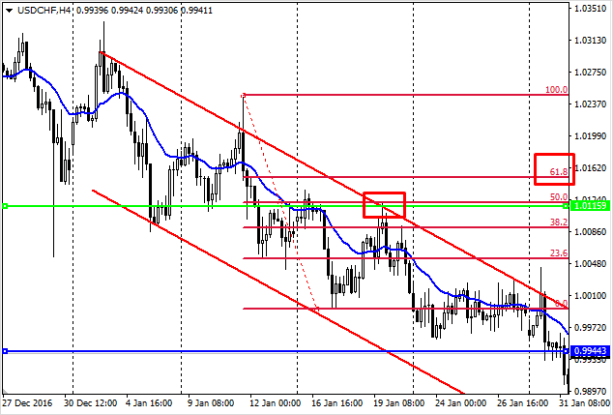

Теперь, когда цена вновь откатывает к верхней границе канала, я могу открыть новую сделку. Открываюсь, определяю уровень Тейк Профита.

Нарисовав сетку Фибоначчи, я отмечаю отскок рынка от сильного уровня в 50,0, поэтому Стоп Лосс сделаю небольшим – на следующий уровень в 61,8.

Формализованный на графике торговый план выглядит теперь так.

Он успешно отрабатывается, правда, без консолидации не обошлось.

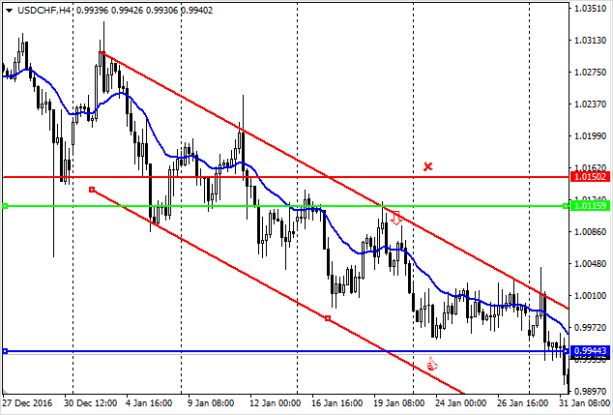

Что я хотел показать на примере двух указанных сделок? Абсолютных критериев выставления Стоп Лосса нет, всё зависит от вашего торгового плана. Если открывать сделки исключительно от трендовых уровней (две наклонные линии красного цвета) – один уровень для Стопа, если пользоваться линиями Фибоначчи – другой уровень, если подключить трендовые индикаторы, горизонтальные уровни, волновой принцип Эллиотта и другие инструменты – появится масса новых критериев (чаще всего на рынок надо смотреть именно через “разные призмы”, делать проверку одного сигнала другими, перерассчитывать риски).

Впоследствии, когда мы детально разберём технический анализ во всех его проявлениях, проблема перестанет казаться сложной, вы со всем освоитесь.

Когда я учился трейдингу, мой первый преподаватель говорил: «Размер прибыли должен минимум в два раза превышать потенциальный убыток, тогда мы будем торговать либо в плюс, либо в ноль». Другой трейдер позднее убедил в обратном: «Есть сделки с потенциальной доходностью в 2, 3, 10 раз больше риска, но это в идеале, столь выгодных сделок не так уж и много. Если Тейк Профит превышает Стоп Лосс на 20 % — уже хорошо, можно открывать торговую позицию».

Завершая разговор о выставлении SL и TP, коснусь скальпинга – стратегий краткосрочной торговли, при которых трейдер ловит малейшие движения цены

Скальпинг привлекает внимание огромного количества людей, его всюду нахваливают, но так ли всё обстоит на самом деле?. Действительно, самые состоятельные трейдеры – именно скальперы

Однако для достижения высокого профессионализма нужно торговать не один год, понимать принципы движения рынка. В каждой сделке скальпер получает очень маленький профит по отношению к возможному убытку. Так что основной недостаток стратегий указанного типа – риск потери всей прибыли, наторгованной в течение дня (десятки сделок!) в одной неудачной позиции. Подумайте не только о деньгах, но и о нервах

Действительно, самые состоятельные трейдеры – именно скальперы. Однако для достижения высокого профессионализма нужно торговать не один год, понимать принципы движения рынка. В каждой сделке скальпер получает очень маленький профит по отношению к возможному убытку. Так что основной недостаток стратегий указанного типа – риск потери всей прибыли, наторгованной в течение дня (десятки сделок!) в одной неудачной позиции. Подумайте не только о деньгах, но и о нервах.

Мне довелось как-то ознакомиться со стратегиями скальпинга от Марата Газизова (трейдер-преподаватель в компании Альпари) – обязательно разберём их, ибо вещь очень стоящая, там Стопы значительно более демократичные, чем обычно.

Зачем в торговле используют стоп лосс?

Одна известная торговая рекомендация говорит нам о том, что для того, чтобы позволить расти прибыли, необходимо просто-напросто срезать убытки

Следуя столь простой и незатейливой истине, довольно много трейдеров на личном опыте убедилось в том, насколько важно своевременно закрыть убыточную позицию. Сегодня стоп лосс можно считать своего рода стандартом в вопросе «среза» убытков

Кроме того, опция нашла активное применение во многих торговых стратегиях. Тем не менее, остаются трейдеры, совершенно отрицающие важность инструмента и не рекомендуют его использовать вовсе. В поддержку своих убеждений они приводят примеры, когда цены изначально шли против, активируя тем самым стоп лоссы, закрывая убыточную сделку, а затем делали резкий разворот и начинали двигаться в нужную сторону.

Конечно же, такую позицию и разочарование можно понять, однако, подобная аргументация скорее касается навыков использования инструмента, близости уровней стоп лосс к цене или другим важным границам, а также случайных событий, которые никак не характеризуют систематичность негативной результативности. Учитывая нестабильность рынка, крайне сложно предугадать, что произойдет в будущем, будет ли возможность защитить свою сделку, не потерять капитал, а потому, лучше перестраховаться и воспользоваться стопы.

Достоинства

К сожалению, трейдеры-новички нередко примыкают к меньшинству и отказываются от использования стоп-заявок. Чаще всего это происходит по причине боязни столкнуться с преждевременными убытками. Тем не менее, любые сомнения касательно целесообразности применения стоп лосс можно разрушить такими достоинствами инструмента:

Пожалуй, главное преимущество, создающие фундамент практически для любой стратегии управления капиталом, — это возможность ограничения убытков на одну сделку. Благодаря стоп лоссу мы можем задать четкое значению убытку, который закладывается в качестве риска по заданной позиции. Торговля становится гибкой, и мы сохраняем свой счет от чересчур больших просадок;

Возможность защититься от форс-мажоров. Трейдеры, активно эксплуатирующие стоп лосс, подтвердят, что этот инструмент, хоть раз в жизни, да спасал их кошельки от катастрофических убытков, когда на рынке происходили серьезные и довольно резкие колебания. Нередко открытие ордера в правильном направлении – это лишь половина успеха. Для того, чтобы не уйти в минус, нужно страховать себя от непредвиденных рыночных ситуаций. Случаи, когда рынок за секунду мог упасть на 50-100 пунктов – отнюдь не редкость;

Учитывая способность ограничения убытков, стопы автоматически становятся еще и фиксаторами прибыли

Здесь крайне важно видеть различия с еще одним стандартным инструментом, который довольно широко применяется на Форексе и фондовом рынке, так называемым тейк-профитом. Но о том, как правильно выставлять стоп лосс, чтобы зафиксировать прибыль, мы поговорим немного позже.

Немаловажную роль отыгрывает еще и психологический фактор

Думаю, многие из вас знакомы с ситуациями, когда сделка начинает серьезно проседать, а в голове уже вовсю бушуют картины финансового апокалипсиса. Согласитесь, в такие моменты вы готовы провести перед монитором в ожидании целую вечность, лишь бы сделка вернулась из минусовой зоны и принесла хотя бы несколько копеек профита. Тем не менее, ваше самоубеждение никак не решает проблему, а сделка только продолжает увеличивать убыток. Теперь вы начинаете винить себя в том, что не сумели вовремя закрыть ордер, когда потери были еще не настолько велики. Сейчас вас уже совсем не волнует прибыльность сделки, вам важно максимально сократить ее убытки. И поэтому, вместо того, чтобы наконец-то закрыть это безуспешное мероприятие, вы опять-таки начинаете ждать нового подъема. А ведь для того, чтобы избежать этих потерь, нервного напряжения и морального истощения, всего-то и нужно было, что воспользоваться стоп ордером.

The Take Profit team

Ivan Tumanov

CTO, back-end developer

I have more than 10 years of web-developing experience, and I know a lot about crypto. TakeProfit project looks promising.

Pavel Rubakhin

Head of product

Having experience in McKinsey, Gett and Trucker Path, I’ve always been on the cutting edge of technology. I joined TakeProfit to change the trading market, and I’m sure that our team will simplify trading for beginners and make it even more profitable for professionals.

Alexey Astafiev

Frontend developer

I studied graphic design, but became a developer. Previously I worked for Tinkoff Bank as a senior elementary developer. With more than 8 years of experience, I joined the TakeProfit team to create the most advanced product in the field of cryptotrading.

Alexey Kurepin

Backend developer

Experienced Ruby on Rails professional with more than 7 years of practical experience. I took part in creating exciting and well-known products for the markets of Russia and the CIS: Lenta.ru, «Vedomosti» and the largest on-demand cleaning service — Qlean.

Как торговать без stop loss

Безусловно, торговать можно и без stop-loss. Но делать этого многие специалисты не рекомендуют, особенно начинающим.

Если же вы – уверенный, опытный трейдер с навыками использования различных стратегий, вот несколько вариантов других способов минимизации рисков:

- Метод усреднения. Предположим, вы купили 10 акций по 10 долларов, не выставив стоп лосс. Таким образом, стоимость вашего портфеля на момент покупки составила 7 500 руб. (100 $ или 2 900 грн.).

Через какое-то время стоимость акции снизилась до 675 руб. (9 $ или 261 грн.), и убыток составил 750 руб. (10 $ или 290 грн.). После этого вы покупаете еще 10 бумаг по 675 руб. (9 $ или 261 грн.), и ваш портфель из 20 акций теперь стоит 13 500 руб. (180 $ или 5 220 грн.), а затраты на приобретение составляют 14 250 руб. (190 $ или 5 510 грн.).

Чтобы покрыть убытки, вам нужно дождаться, когда цена вырастет до 713 руб. (9,50 $ или 276 грн.) (180/20). Но если котировки пойдут вверх и акции вновь станут стоить 750 руб. (10 $ или 290 грн.), то вы получите прибыль:

10*20-190=750 руб. (10 $ или 290 грн.).

- Диверсификация – открытие большого количества разнонаправленных позиций. Требуется солидный баланс и знание особенностей отдельных инструментов (акции, фьючерсы, валюта).

- Хеджирование – инструмент покрытия убытков по одним позициям за счет прибыли других.

- Использование тейк профит – установление минимального размера прибыли по каждой операции.

Для чего нужен стоп лосс?

Можно выделить несколько сценариев, в которых без использования стоп-приказа не обойтись.

Безопасность депозита в среднесрочной торговле

Далеко не все сидят круглосуточно за компьютером и мониторят свой счет. Очень много людей открывают сделки на длительный срок, например, на месяц или даже год, поэтому им обязательно нужен стоп-приказ, если ситуация будет развиваться не по их прогнозу. Иногда можно не успеть среагировать.

Есть очень наглядный пример, как рынок может наказать тех, кто торгует без стопа. Это произошло 15 января 2015 года по USDCHF.

Рынок просто рухнул за один день. Успеть выйти, если не следить за терминалом было бы нереально.

Риск-менеджмент для скальперов

Кроме того, бывают ситуации, когда человек не сможет успеть среагировать на резкое движение против его позиции даже будучи вовлеченным в активную торговлю. Например, если это происходит в виде одноминутной свечи, что часто бывает с золотом — XAUUSD.

Технические неисправности и потеря связи

От этого не застрахован никто. Даже если у вас десять провайдеров проблемы могут быть на стороне серверов брокера. Компенсировать убытки в случае чего вам никто не будет. А если подобная возможность и появится, то ждать этого придется очень долго.

Таким образом, если вы хотите сохранить свой депозит, то просто обязаны ставить стоп лоссы. Достаточно одной ситуации из примеров выше, и вы уже на нуле.

Единственный недостаток стоп лоссов — иногда цена задевает его и сразу разворачивается в вашу польза. Это очень обидно и уничтожает трейдера психологически. Ни в коем случае не стоит поддаваться на такие провокации и срываться. Это неминуемо приведет к большим убыткам.

Выставляем Take Profit правильно

Данный отложенный ордер выставляют, ориентируясь на те же показатели, что и при выставлении Stop Loss, только, если последний нужно разместить на несколько пунктов ниже (выше) уровня, то Take Profit следует устанавливать за несколько пунктов до уровня. Это гарантирует прибыль даже в том случае, если актив отскочит от уровня и пойдет обратно.

Установление Take Profit на важном уровне

В зависимости от направления тренда, Take Profit может устанавливаться на уровне поддержки или сопротивления. Можно также ориентироваться на локальные экстремумы, как и в случае с отложенным ордером Stop Loss.

Установление Take Profit на уровне, предполагающем фиксированный размер прибыли

Некоторые трейдеры предпочитают выставлять фиксированное значение Take Profit, например, в 100 пунктов. Другой вариант – установить отложенный ордер на уровне, который будет превышать размер потенциальных убытков в 2 и более раз. То есть расстояние от открытой сделки до ордера Take Profit должно в 2 (и более) раз превышать расстояние до ордера Stop Loss. При этом все же имеет смысл ориентироваться и на ближайшие уровни, чтобы быть уверенным, что цена пойдет в нужном направлении и рядом не окажется важный уровень, от которого она может отскочить. В таком случае в сделку лучше не входить.

Какие ошибки совершают трейдеры при выставлении отложенных ордеров

Вот несколько типичных ошибок начинающих трейдеров

Прежде всего, важно запомнить, для чего предназначен каждый из них, чтобы не путаться. Нужно понимать, что, по сути, это «разнонаправленные» отложенные ордера с разными функциями

Основными ошибками можно назвать следующие:

Игнорирование Stop Loss, что можно объяснить психологическими моментами. Например, новичку неприятно входить в сделку, заранее «предполагая» убытки, либо он уверен, что сможет лично вести сделку и вовремя выйдет из нее. Такое пренебрежение страховкой в виде Stop Loss может привести к «сливу» всего депозита.

Выставление слишком маленького Stop Loss. Этот момент часто является следствием нежелания трейдера заранее «предполагать» убытки. Ему сложно указывать «слишком большой» размер потенциального убытка, поэтому он устанавливает недостаточный по размеру Stop Loss. В результате малейший скачок цены закрывает отложенный ордер, а трейдер разочаровывается в этом полезном инструменте.

Выставление слишком большого Take profit. Эта проблема аналогична предыдущей, но с противоположным знаком. Если ордер расположен слишком далеко, цена может не дойти до него и отскочить

Поэтому так важно ориентироваться на локальные экстремумы и важные уровни

Руководствоваться эмоциями, а не холодным расчетом. Эта проблема характерна для новичков. Вместо того, чтобы здраво оценить свои возможности, исходя из ситуации на рынке, он устанавливают отложенные ордера, руководствуясь исключительно эмоциями. В результате потери неизбежны и многие разочаровываются в себе как в трейдере.

А что делать, тем трейдерам, которые сомневаются в своих силах? Ведь выставить take-profit и stop-loss бывает сложно? Для этого нужна выдержка и психологическая устойчивость, чтобы следовать ТС и не сдвигать эти ордера. Одним из выходом, полагаем, может стать инвестирование, или другими словами доверительное управление. Долгое время РАММ счета были основным способом для пассивного инвестирования. Сравнительно недавно появился новый формат инвестирования – RAMM-счета. Это новый способ инвестирования имеет все плюсы PAMM, плюс, у него есть свои преимущества. Чтобы не быть голословным вы можете сами попробовать эти инвестиции, скажем, у брокера AMarkets. Минимальный депозит для начала инвестирования тут от $100, т.е, риски минимальные, как вы понимаете.

Если же вы сами торгуете, помните, что рынок функционирует в соответствии с определенными законами, не следовать которым опасно с финансовой точки зрения.

Stop Loss и Take Profit – полезные торговые инструменты, позволяющие контролировать потери и стабильно получать прибыль на рынке. Грамотное использование этих отложенных ордеров значительно облегчает задачу трейдера

Правильное расположение ордеров – половина успеха, ведь на рынке не потерять не менее важно, чем заработать

| Читайте полезные разделы сайта для успешной торговли: | |||||

узнайте больше про торговлю на Форекс и торговлю бинарными опционами на наших сайтах!