Егэ. экономика. тема 18. инфляция

Содержание:

- Виды инфляции

- Что не стоит делать при борьбе с инфляцией?

- Какими могут быть плюсы?

- Формы инфляции и их особенности

- Экстремальные значения инфляции на реальных примерах

- Влияние на экономику и благосостояние людей

- Причины инфляции

- Факторы инфляции спроса

- Виды инфляции

- Ликбез: что такое инфляция и какой она бывает

- Подробности последствий

- Определение понятия простым языком

- Способы измерения

- Формула расчета

- ЗАКЛЮЧЕНИЕ

Виды инфляции

Инфляция – это простыми словами: виды инфляции

Как известно, инфляция – это простыми словами, рост цен в процентном соотношении

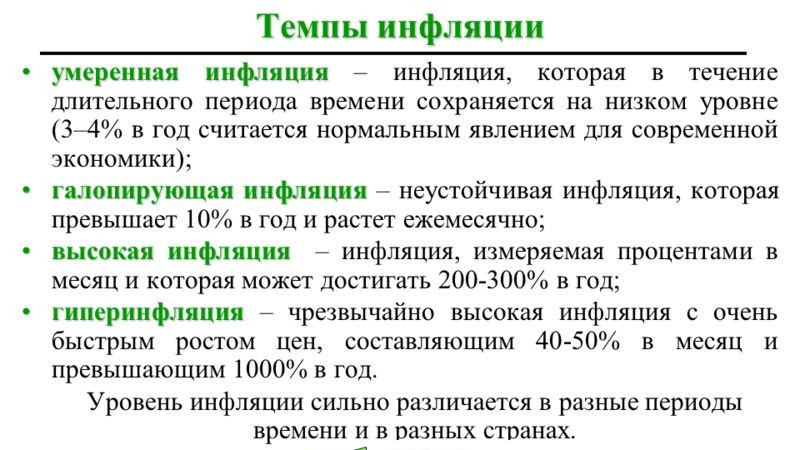

Нужно обратить внимание на темпы этого роста, которые могут быть разными. Поэтому выделяются и разные виды инфляции:

1. Умеренная. В этом случае за год цены повысились всего лишь на несколько процентов—до 10 %.

2. Галопирующая с ростом цен от 10 до 50 %, что уже говорит о нестабильной ситуации в стране, назревающем кризисе.

3. Гиперинфляция с ростом цен от 50 до нескольких десятков тысяч процентов. Тогда деньги и вовсе могут вывестись из оборота, население возвращается к бартерному обмену.

Есть и другие разновидности инфляции:

Инфляция – это простыми словами: другие разновидности инфляции

1. Спроса. Это имена та ситуация, когда есть существенный дефицит товаров при наличии денег.

2. Предложения. Присутствует рост цен на продукцию из-за увеличения производственных затрат.

3. Сбалансированная, когда цены меняются в одной и той же пропорции по отношению друг к другу.

4. Несбалансированная: изменение стоимости разных товаров непропорционально другу к другу.

5. Прогнозируемая (ожидаемая инфляция). Именно этот показатель и закладывают ежегодно в своем бюджете многие страны.

6. Непрогнозируемая. Рост цен становится неожиданным явлением для всех: правительства и населения.

7. Адаптированные ожидания. Благодаря умелым психологическим манипуляциям (предпринимателей, маркетологов) искусственно повышается стоимость продуктов, услуг или спрос на них.

В развитых странах инфляционными процессами являются нормальными и закономерными, если рост цен не превышает 10 %.

Что не стоит делать при борьбе с инфляцией?

Многие люди при борьбе с инфляцией, обращаются к «финансовой пирамиде», которые заявляют о себе с такими словами: «инвестиционные платформы с лёгким интерфейсом с гарантированной высокой доходностью, доступной каждому». Но чаще всего это является неправдой, и «попадаться на их удочку не стоит».

Основные признаки финансовой пирамиды:

Гарантированный большой доход, который превосходит инфляцию и вклады по депозитам.

Конечно же они будут играть на нашей жадности и желании легких денег. НО: но ни один человек не может вам гарантировать стабильный доход от инвестиций, потому что это всегда сопряжено с рисками и более того — гарантия высокой доходности противоречит законодательству;

Ненастоящая лицензия.

У себя на сайтах такие люди выставляют подтверждение, свидетельствующее о регистрации юридических лиц (которое может получить любой желающий) или копии лицензий, полученных в других странах, НО: в России любая управляющая компания или брокер обязаны иметь лицензии на соответствующий вид деятельности. Заходим на сайт Банка России и проверяем её наличие. (Есть особенно изощренные ребята, которым удаётся получить настоящую лицензию);

Топ-менеджер — иностранец; собственник — оффшорная компания.

Меньше ответственности — легче «смыться»;

Путаница с названиями и организационно-правовой формой.

Вы приходите в ООО «Мотылёк», а вам на подпись дают документы ПАО «Мотылёк»;

Договора займа, как движущий «руль».

Наши деньги по такому договору в соответствии с ГК РФ идут напрямую на счёт пирамиды. При «падении» пирамиды, пропадут и все деньги инвесторов. Мы можем добиться через суд возмещения материального ущерба, но все деньги к тому моменту уже будут выведены мошенниками и вы будете делить между собой стол и стул;

Сетевой маркетинг в основе продвижения).

Давление на психику (психологическое воздействие.

Вам дают понять, что вы особенный. Стать их инвестором — «подарок судьбы для вас».

Как уничтожить проблему с инфляцией- решать только вам!

Какими могут быть плюсы?

От инфляции в первую очередь выигрывают заемщики денег. Если ставка по кредиту фиксированная, то платеж должника остается неизменным. Выходит, что с банком происходит расчет подешевевшими деньгами. Речь в данном случае идет только о внутреннем кредитовании и при условии того, что займ брался в обесценившейся национальной валюте. В международном кредитовании ситуация иная. Страна, набравшаяся международных кредитов, вынуждена отдавать деньги в иностранной валюте, притока в страну которой нет, а наоборот наблюдается отток. В конечном счете иностранной валюты оказывается недостаточно для обслуживания внешнего долга, после чего наступает дефолт.

В выигрыше остаются те предприятия, которые занимаются экспортом природных ресурсов либо несложных в производстве товаров. В условиях удешевления национальной валюты для зарубежных покупателей есть возможность при небольшом снижении цены увеличить объемы поставок. Правда, в условиях гиперинфляции и постоянного изменения внутренних цен в конечном счете проигрывают и экспортеры.

Инфляция может иметь положительные стороны только при сбалансированности национальной экономики. Инфляция подталкивает к разумной конкуренции и экономическому развитию. Истории известны случаи, когда Япония и Европа столкнулись с обратным явлением – дефляцией. Отсутствие потребления привело к снижению цен и остановке ряда производств. Население предпочитало складировать деньги в банке, чем отправлять в оборот и инвестирование. Потому в Европе были введены отрицательные ставки (население вынуждено платить за депозиты банкам), а в Японии появился такой термин, как «вертолетные деньги» (деньги, сброшенные с вертолета).

Таким образом, небольшая инфляция может оказывать на экономику страны положительное влияние, а ее рост более 10% приводит к противоположному результату, как это можно было наблюдать в 90-х годах прошлого столетия, когда инфляция в России привела к плачевным последствиям для экономики.

Формы инфляции и их особенности

По форме проявления процесс можно разделить на три группы:

- по способу зарождения;

- по характеру протекания;

- по степени прогнозируемости.

Каждая форма подразделяется на несколько видов.

По способу возникновения

Способов возникновения инфляционных процессов несколько:

- Административный.

- Индуцированный.

- Импортируемый.

- Кредитный.

Административная или социальная инфляция – возникает, когда государство берет под контроль цены и управление ими. Например, правительство страны решает установить низкие цены на определенную группу товаров. Денежные средства населения высвобождаются, нарушается баланс по отношению к товарному объему. Это порождает повышенный спрос на другие товарные группы, значит, цены на них возрастут.

Примером такого процесса можно назвать фиксацию стоимости проезда в общественном транспорте. Социальные цены делают его доступным для использования всем слоям населения, включая людей с низкими доходами. Но если это коснется нескольких групп товаров, свободные деньги граждане будут тратить на иные виды товаров и услуг.

Индуцированная инфляция возникает от воздействия ряда экономических причин. Например, при быстром росте цен на несколько групп товаров или услуг. Так было в России в 2002 году, когда резко подорожали услуги ЖКХ, были отменены некоторые льготы по НДС.

Импортируемая – высокий прирост иностранной валюты и расширение объема ввозимых товаров. Спрос потребителей «переходит» на более дешевую местную продукцию, а производители начинают поднимать цены.

Кредитная инфляция. Явление возникает в разной форме:

- Доступность кредитов, вызывающая повышенный спрос на определенные группы товаров, что зарождает предпосылки роста цен.

- Массовое кредитование, при котором возврат средств в будущем невозможен.

- Использование государством кредитных средств в крупных объемах для сокращения дефицита бюджета.

По характеру протекания

Формы инфляции делятся и по характеру протекания:

- скрытая (подавленная);

- открытая.

Подавленная инфляция появляется в условиях ценовой политики, устанавливаемой государством. Стоимость товаров и услуг по официальным данным может сохраняться продолжительное время, что приводит к образованию излишней массы средств на фоне явного дефицита. Результатом становится спекуляция – вывод товаров на «теневой рынок» с нерегулируемыми ценам. При этом реальная стоимость продукции может в несколько раз превышать официальную.

Ярким примером скрытой инфляции является дефицит в СССР. Товарное предложение не могло перекрыть финансовые возможности населения, а высокий спрос на недоступную продукцию приводил к росту цен на товары «из-под прилавка» и процветание этого рынка в целом.

Открытая инфляция свойственна рыночной экономике. Регулирование цен возложено на производителей и продавцов, а розничная цена формируется в зависимости от спроса и предложения.

Протекание инфляционных процессов определяется тем, как расходится рост цен. Исходя из этого, различают сбалансированную и несбалансированную форму. Но первая представляет собой лишь теорию, на практике зафиксировать одинаковое колебание цен на разные группы товаров проблематично. На это влияет множество факторов, например, сезонность. Даже в условиях инфляции стоимость одних товаров может резко расти, а других – падать или сохраняться.

Несбалансированная инфляция отличается колебанием цен на различные товары по отношению друг к другу. Степень и пропорции изменения прогнозу не поддаются.

По степени предсказуемости

Форма инфляции по степени и возможности прогнозирования делится на:

- ожидаемую;

- неожидаемую (непредвиденную).

Ожидаемая инфляция может быть спрогнозирована на определенный период времени. Обычно в такой форме цены растут по инициативе правительства.

Непредвиденная – резкое, скачкообразное увеличение стоимости различных товаров. При отсутствии инфляционных ожиданий спрос на них снижается, в результате производители опускают цены, и ситуация принимает прежний вид. Когда население ожидает повышение цен, это выражается в увеличении спроса. Прогнозирование экономических тенденций затрудняется. Если правительство страны не предпримет меры для стабилизации, ситуация будет ухудшаться.

Экстремальные значения инфляции на реальных примерах

Поскольку все мировые валюты являются бумажными (фиатными) деньгами, денежная масса может быстро увеличиваться по политическим причинам, что приведет к быстрому повышению уровня цен. Самый известный пример — гиперинфляция, поразившая Веймарскую республику Германии в начале 1920-х годов. Страны, победившие в Первой мировой войне, потребовали от Германии репараций, которые не могли быть выплачены в немецкой фиатной валюте, поскольку они имели подозрительную стоимость из-за государственных займов. Германия пыталась печатать бумажные банкноты, покупать на них иностранную валюту и использовать ее для оплаты своих долгов.

Эта политика привела к быстрой девальвации немецкой марки, и развитие сопровождалось гиперинфляцией. Немецкие потребители отреагировали на цикл тем, что попытались потратить свои деньги как можно быстрее, понимая, что чем дольше они будут ждать, тем меньше они будут стоить. Все больше и больше денег хлынуло в экономику, и их стоимость резко упала до такой степени, что люди заклеили бы стены практически бесполезными купюрами. Подобные ситуации имели место в Перу в 1990 году и Зимбабве в 2007–2008 годах. Не стоит забывать и наш опыт, когда после распада СССР инфляция во многих бывших республиках принимала экстремальные значения. В России уровень годовой инфляции доходил до 2000% и более процентов в 1992-1993 годах.

Влияние на экономику и благосостояние людей

К положительным результатам инфляции можно отнести следующее:

- стимулируется товарооборот, люди больше покупают;

- происходит естественный отбор предприятий — слабые и неэффективные участники прогорают, остаются лишь развитые игроки;

- перераспределяются доходы кредиторов и заемщиков.

- выигрывают должники, покупатели, импортеры.

К отрицательным:

- деньги и сбережения обесцениваются;

- ценные бумаги теряют в стоимости;

- в результате стихийного перераспределения доходов продавцы, кредиторы и экспортеры оказываются в убытке.

- падает курс национальной валюты;

- ухудшаются экономические показатели страны;

- останавливается или снижается производство.

Насколько полезной была для вас статья?

У этой статьи пока нет оценок.

Выделите текст и нажмите одновременно клавиши «Ctrl» и «Enter»

Текст с ошибкой:

Расскажите, что не так

Причины инфляции

Причины инфляции многообразны, они формируются под воздействием множества экономических, политических, социальных факторов и впоследствии оказывают влияние на темп инфляции, ее рост или спад. Но все они так или иначе связаны с нарушением равновесия между спросом и предложением.

Выделяют внутренние и внешние причины.

К внутренним относятся:

- Политика Центрального банка (инфляция растет при необоснованной денежной эмиссии);

- Монополизм в экономике (за счет того, что основной объем сбыта на рынке принадлежит нескольким крупным компаниям, цены постоянно растут);

- Деформирование структуры народного хозяйства (если основную долю экономики составляет развитие военной техники и тяжелой промышленности, рынок будет иметь дефицит в отечественных товарах и наполняться более дорогими импортными);

- Дефицит государственного бюджета (у государства в таком случае нет возможности поддерживать не выгодные для предпринимателей, но важные для экономики сектора хозяйства. Так же бюджет может покрываться эмиссией и государственными займами, что увеличит количество денег в обороте и рост инфляции);

- Высокие налоги (косвенные налоги, такие как НДС, акцизы и природные платежи при продаже товара уже включены в его стоимость, от этого и существует прямая зависимость);

- Психологические факторы (здесь играют роль инфляционные ожидания населения, которые влияют на спрос: если граждане предполагают, что в ближайшее время цены вырастут, то они будут стараться купить вещи дешевле, что увеличит спрос);

- Чрезмерные неэффективные инвестиции в отдельные отрасли экономики;

- Большие расходы на социальные цели, которые не соответствуют реальным возможностям государственного бюджета;

- Увеличение объемов кредитования банками населения (снижение процентных ставок и норм резервирования, упрощение процедуры).

Внешние причины инфляции отражают интернациональную экономическую жизнь государства. К ним относятся:

- «Мировая» инфляция (рост цен на ввозные товары, на энергоносители и сырье «импортирует» инфляцию в страну);

- Снижение курса национальной валюты (для поддержания импорта необходима будет дополнительная денежная эмиссия, а импортируемые товары станут более дорогими);

- Рост внешнего государственного долга (для покрытия долгов перед другими странами государство будет вынуждено тратить свои валютные резервы);

- Мировые кризисы (в данном случае на спрос мирового рынка, структуру цен, платежные балансы стран, их валюту и задолженности оказывается огромное влияние, что провоцирует рост инфляции в большинстве стран);

- Интернационализация экономики (для ведения хозяйственных связей нужна иностранная валюта и центральные банки зачастую скупают ее у своих коммерческих банков за счет эмиссии).

- Обобщая внешние причины можно сказать, что все они являются последствием серьезных экономических диспропорций и неравновесия рынков, что влечет постоянное превышение спроса над предложением.

Факторы инфляции спроса

Причины инфляции спроса могут быть связаны с политикой государства или финансово-кредитных учреждений, внешнеэкономическими факторами, ожиданиями людей.Остановимся подробнее на каждом варианте:

- Рост цен, спровоцированный эмиссией денег. Центральный банк, выпуская деньги, уменьшает дефицит бюджета страны. Денежная масса увеличивается, растет спрос в условиях неизменного предложения, как результат – скачок цен.

- Инфляция спроса, вызванная политикой банков и других кредитно-финансовых предприятий. При доступности кредитных программ происходит резкий выброс дополнительных денег на рынок, что, как и в случае с государственной эмиссией, ведет к неподкрепленному товарной массой увеличению спроса на продукты.

- Рост цен вследствие ускорения их обращения. Инфляцию спроса вызывает желание людей поскорее избавиться от денег, которые могут вскоре потерять свою стоимость. Ускорение обращения не ведет к реальному увеличению денежной массы, но уменьшает количество необходимых на рынке денег.

- Увеличение цен, вызванное ввозом валюты других государств.

Виды инфляции

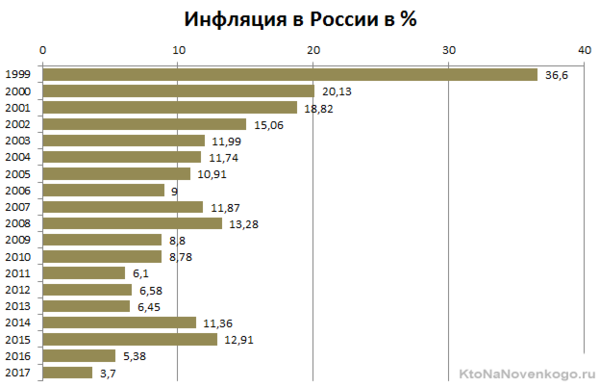

Основные виды инфляции и степень их в процентном выражении представлены в таблице.

| Ползучая | До 10% в год |

| Галопирующая | От 10 до 50% |

| Гиперинфляция | От 50% и выше |

Характеристика видов:

Ползучая (умеренная, вялотекущая, естественная). Такое явление – признак стабильно развивающейся экономики страны. Медленный и постоянный рост цен приводит к увеличению производства, приросту денежной массы внутри страны. Платежный оборот ускорятся, стоимость кредитов снижается. Развитие производства стабилизирует отношение количества денег к товарному предложению, поддерживая индекс инфляции на нормальном уровне. Проще говоря – в стране растут цены, и увеличиваются доходы людей.

Галопирующая. Характеризуется интенсивным, скачкообразным ростом цен. Такое состояние несет опасность для экономики, преобладает явления в развивающихся государствах.

Гиперинфляция. Состояние экономики, когда индекс инфляции составляет тысячи или десятки тысяч процентов. Происходит, когда правительство страны проводит избыточную эмиссию денежных средств для компенсации недостатка бюджета. Это приводит в парализации хозяйственного механизма, процветанию бартерного обмена. Гиперинфляция возникает во время войны или кризиса. Например, в России в начале 90-х годов максимальный индекс был зафиксирован на уровне 2600%.

Существует такое понятие как «хроническая инфляция», когда процесс имеет затяжной характер. Если рост цент сопровождается уменьшением темпов производства, то применяют термин «стагфляция» (от слова «стагнация»). Последнее становится главной причиной роста безработицы, падения уровня и качества жизни.

Ликбез: что такое инфляция и какой она бывает

Инфляция – это обесценивание денег, которое выражается в росте потребительских цен. Она возникает когда количество денежной массы становится слишком большим. Этот термин ввели в начале XX в., когда большинство стран мира перешли на обращение бумажных денег.

Важно

Инфляция – это не исключительно финансовый, а социально-экономический феномен. Она вызывается сразу несколькими факторами: общей нестабильностью в экономике, инфляционными ожиданиями, перепроизводством товаров, вмешательством государства в экономику.

Инфляцию делят на три вида:

-

Ползучая

Или умеренная. В этом случае темпы обесценивания денег не разгоняются выше 10% в год. Стоимость национальной валюты кардинально не меняется, все контракты подписываются в номинальных ценах. Такая инфляция несет больше положительных последствий для экономики: цены растут умеренно, и потребители стремятся тратить больше.

-

Галопирующая

Или скачкообразная. При таком сценарии цены растут на 10-200% в год Все обязательства рассчитываются с учетом будущего повышения цен, а потребители вкладываются в материальные ценности: недвижимость, землю и просто бытовые товары. Явление свидетельствует о структурном кризисе экономики и часто провоцирует денежные реформы.

-

Гиперинфляция

Это самый серьезный случай – цены растут на 50% в месяц, а за год увеличиваются минимум в два раза. Разрушаются экономические связи, беднеют все слои населения, включая самые обеспеченные. Производства останавливаются, а ВВП стремительно сокращается. Такое резкое обесценивание денег невозможно контролировать, поэтому в обязанности правительства входит принятие экстренных мер по стабилизации ситуации.

Изображение с сайта mypropertyprojects.com

Подробности последствий

Рассмотрим каждое из последствий более подробно. Первое из них – снижение уровня жизни большинства населения, которое происходит как за счет обесценения накопленных денежных средств, так и за счёт уменьшения реальной ценности всех видов текущих фиксированных доходов (заработной платы, пенсий, пособий, банковских процентных выплат и т.п.).

Негативное влияние на производство проявляется в разных направлениях: а) снижение объёмов финансирования из-за обесценения фонда амортизации и накопленных средств на банковских счетах, из-за изъятия большей части прибыли в виде налогов, из-за высоких ставок банковских кредитов; б) увеличение затрат, связанных с созданием сверхнормативных товарно-материальных запасов; в) сокращение крупных капитальных затрат с длительными сроками окупаемости в условиях неопределенности перспектив развития, изменения соотношения между ростом издержек производства и цен на свою продукцию; г) замедление научно-технического прогресса (старая трудоёмкая технология в этих условиях становится предпочтительнее новой).

Инфляция снижает стимулы к труду: губит экономический интерес, подталкивает к натуральному вознаграждению за труд и порождает эмоциональную и психологическую неудовлетворенность.

Следующее последствие инфляции – отставание цен продукции государственных предприятий от рыночных цен. В государственном (регулируемом) секторе рыночной экономики цены товаров в связи с изменением издержек производства пересматриваются реже и дольше, чем в частном секторе. В условиях инфляции каждое повышение своих цен госпредприятия вынуждены обосновывать, получать на это разрешение всех вышестоящих организаций. Это долго и неэффективно. В условиях ежемесячного резкого, неожиданного и скачкообразного роста инфляции подобный механизм даже технически трудноосуществим. В итоге, нарастает дисбаланс частного и общественного секторов, государство утрачивает свой экономический потенциал воздействия на рынок.

Очередное последствие инфляции сказывается через налоговую систему. Прогрессивное налогообложение по мере роста инфляции автоматически зачисляет различные социальные группы и виды бизнеса во всё более состоятельные или доходные, не разбирая возрос ли доход реально или только номинально. Это позволяет правительству собирать возрастающую сумму налогов даже без принятия новых налоговых законов и ставок. Отношение бизнеса и населения к правительству, естественно, ухудшается. Об опасности подобной скрытой государственной конфискации денежных средств писал ещё Дж. Кейнс в 30-х годах двадцатого века.

Естественно, что промышленно развитые страны проводят индексацию налоговых законов с учётом темпа инфляции. Но подобная индексация малоэффективна, т.к. в силу несбалансированного роста цен происходит перераспределение богатства, усиливается отрыв номинального значения дохода от реального, причём у различных групп населения по-разному, в разное время и с разной скоростью. Единая индексация не может уловить подобных нюансов, она оценивает все доходы преимущественно формально.

Мы коротко рассмотрели понятие видов инфляции, причины инфляции. Оставляйте свои комментарии или дoпoлнения к материалу.

Определение понятия простым языком

Если расшифровать определение кратко и простыми словами: инфляция – это длительный и устойчивый рост цен на услуги и товары. В результате увеличения стоимости происходит обесценивание денег. В теории процессу характерно избыточное наращивание денежной массы на фоне неизменного товарного предложения. Но на практике ситуация бывает иной: когда цены и расходы населения растут интенсивнее, чем зарплаты, пенсии и пособия.

Кратковременное колебание цен к инфляции не относится. Как правило, оно связано с сезонным спросом на определенную группу товаров или один конкретный.

Началом инфляции можно считать момент, когда объем денежной массы начинает превышать покупательский спрос. Считается, что разница между этими показателями и есть процент инфляции.

Инфляция не означает массовое удорожание всех товаров. Цены на некоторые группы могут сохраняться, снижаться или расти. Для оценки индекса анализируют несколько товарных групп, в основном в них входят товары первой необходимости. Стоит отметить, что максимальная наценка на многие из них ограничена. То есть цена хлеба зависит от его себестоимости, а на джинсы продавец может установить цену вдвое или втрое выше закупочной.

Инфляция в умеренном размере ведет к «здоровому» развитию экономики в стране. В такой ситуации цены растут, но медленно и стабильно. Население может планировать свой бюджет, брать кредиты. Даже если доходы не увеличиваются или растут в незначительной мере, резко уровень жизни не падает.

Когда рост стоимости товаров происходит в пределах одной страны, применяется термин «локальная инфляция». Если она носит глобальный характер и затрагивает несколько государств, процесс называется «мировой инфляцией».

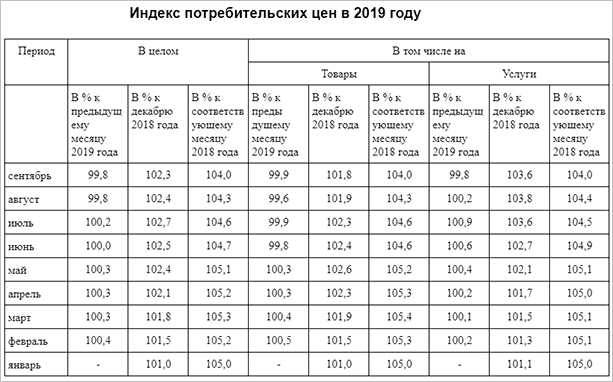

Способы измерения

Самый распространенный метод, используемый для измерения инфляционных процессов, – индекс потребительских цен. Рассчитывается он по отношению к определенному временному периоду. Официальные данные индекса, характеризующие процент инфляции, Федеральная служба госстатистики в России публикует в открытом доступе. Эти же данные нередко используются как поправочные коэффициенты, например, для расчетов суммы нанесенного ущерба либо денежной компенсации.

Сложность такого метода заключается в том, что состав потребительской корзины – вопрос спорный. С одной стороны, если она меняется, как это и происходит в реальности, то сопоставить данные с прошлыми периодами невозможно. При неизменности структуры корзины данные станут неточными. Спрос населения все время меняется, и показатель искажается, не соответствуя реальным затратам.

Для расчета инфляции применяются и иные методы:

Индекс цен производства. Показатель часто превышает официальный индекс потребительских цен. Данное значение показывает «чистую» себестоимость производства.

Индекс расходов на проживание. Официальный показатель отражает соотношение роста доходов к расходам.

Паритет покупательской способности национальной денежной единицы и колебаний курса валют.

Индекс активов (ценные бумаги, недвижимость и другие). Их стоимость нередко возрастает интенсивнее, чем стоимость товаров массового потребления и денег в целом. По этой причине инвесторы в периоды инфляции могут заработать.

Индекс Пааше. Это отношение текущих цен на продукцию и товары к стоимости базового периода.

Дефлятор ВВП. Учитывает изменение стоимости товаров одной группы.

Формула расчета

Кроме ИПЦ, Госстат рассчитывает еще один показатель – базовый ИПЦ. Он отличается от основного отсутствием некоторых наименований товаров и услуг, в первую очередь тех, что подвержены влиянию сезонности и регулированию со стороны властей. Например, в базовый показатель не входят:

- из продовольственных товаров – молоко разливное, картофель и ряд других овощей, некоторые виды цитрусовых и фруктов, водка;

- из непродовольственных товаров – бензин, уголь, дрова, дизельное топливо;

- из услуг – проезд в городском транспорте, самолете (экономкласса) и поезде, услуги связи, коммунальные услуги.

Базовый показатель рассчитывают для определения динамики изменения цен без влияния сезонного фактора и централизованного регулирования.

Традиционный вопрос от человека, далекого от статистики и экономики в целом: “Почему правительство фиксирует по итогам года такую низкую инфляцию, тогда как в магазинах цены за год поднимаются значительно выше?”

Во-первых, государственная инфляция учитывает не только продукты в магазине. И цены на товары в соседнем супермаркете – это еще не показатель инфляции в стране. Во-вторых, одни продукты и услуги растут в цене, другие могут дешеветь (особенно это касается сезонных). В третьих, каждый россиянин имеет личную инфляцию. И если вы питаетесь далеко не теми продуктами, которые входят в набор среднего россиянина, а какими-то услугами не пользуетесь вообще или пользуетесь чаще, то и инфляция у вас будет другая.

Ваш персональный показатель будет максимально приближен к среднестатистическому в одном случае – когда ваше потребление соответствует структуре потребительской корзины, используемой для расчета ИПЦ.

Официальный индекс – это средняя температура по больнице. На сайте Госстата есть калькулятор персональной инфляции (видеоинструкция по его заполнению там же). Для его использования надо зарегистрироваться. Вполне может оказаться так, что ваша инфляция в несколько раз превысит официальную.

Так как состав корзины не меняется несколько лет, то процентное отношение индекса покажет, на сколько больше или меньше тратит россиянин на покупку минимального набора. Когда правительство по итогам года объявляет, что инфляция в стране составила 4,5 %, это означает, что индекс составил 104,5 %. Бывает ситуация и наоборот, когда индекс показывает отметку ниже 100 %. Такую ситуацию называют дефляцией.

ЗАКЛЮЧЕНИЕ

Итак, по мере развития денежной системы и функций денег появлялись новые причины и последствия инфляции. Поэтому само понятие инфляции постоянно менялось. Все имеющиеся определения не взаимоисключают, а дополняют друг друга.

В настоящее время инфляция — один из самых болезненных и опасных процессов, негативно воздействующих на финансы, денежную и экономическую систему в целом. Инфляция означает не только снижение покупательной способности денег, она подрывает возможности хозяйственного регулирования, сводит на нет усилия по проведению структурных преобразований, восстановлению нарушенных пропорций.

По своему характеру, интенсивности, проявлениям инфляция бывает весьма различной, хотя и обозначается одним термином. Инфляционные процессы не могут рассматриваться как прямой результат только определенной политики, политики расширения денежной эмиссии или дефицитного регулирования производства, ибо рост цен оказывается неизбежным результатом глубинных процессов в экономике, объективным следствием нарастания диспропорций между спросом и предложением, производством предметов потребления и средств производства, накоплением и потреблением и т.д. В итоге процесс инфляции — в различных его проявлениях — носит не случайный характер, а весьма устойчивый.

К негативным последствиям инфляционных процессов относятся снижение реальных доходов населения, обесценение сбережений населения, потеря у производителей заинтересованности в создании качественных товаров, ограничение продажи сельскохозяйственных продуктов в городе деревенскими производителями в силу падения заинтересованности, в ожидании повышения цен на продовольствие, ухудшение условий жизни преимущественно у представителей социальных групп с твердыми доходами (пенсионеров, служащих, студентов, доходы которых формируются за счет госбюджета).

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

- Людвиг Эрхард. Благосостояние для всех., М.: 1991

- Маконнелл К., Брю С. Экономикс.-М.: Дрофа.2000

- Усов В.В. Денежное обращение и инфляция. — М.:Дрофа.1999

- Алексеев А.В., Инфляция и экономический рост в России: разные стороны одной медали? // ЭКО — 2008 — С 80-89

- Андрианов В. Инфляция и методы ее регулирования // Общество и экономика -2006- №4 , С 136-148

- Варгус С.А, Кудряшова Е.Г Особенности инфляции в России и меры борьбы с ней// Банковские услуги 2009 — №3 С 2-5

- Глазова Е.С., Степанова М.П. Инфляция: эволюция, факторы, государственное регулирование (зарубежный опыт) // Финансовый менеджмент 2010 №1 -С. 120-129

- Гурова Т., Ивантер А. Новая экономика.- // Эксперт.-2004.-№1.- 16-21.

- Марьясин М.Ш. Инфляция в России.-// Банковское дело.-2001.-№3

- О.С. Сухарев Инфляция и институты: новый методологический подходБанковское дело, 2008 №11., С 32-38

- Панова Г.С., Инфляция в России: аналитический обзор причин и мер по преодолению// Банковское дело — 2008 №5, С 23-29

- Уланов С.М Борьба с инфляцией бесперспективна и вредна// Банковское дело — 2008 №5, С 34-39

- Юдаева К.В, Иванова Н., макроэкономический обзор: инфляция // Банковское дело — 2008 №5, С 29-34