Имущественный вычет при приобретении имущества

Содержание:

- В какой срок ИФНС должна вернуть налог

- Какие бывают виды социальных налоговых вычетов?

- При каких условиях можно получить вычет

- Вычет за выплату процентов по ипотеке

- Что вернут деньгами?

- Общие сведения

- Лимиты вычета по жилью, купленному после 2014 года

- На приобретение жилья

- За сколько лет можно получить налоговый вычет

- Социальные налоговые вычеты

- Какие документы нужны для получения налогового вычета

- Что такое имущественный вычет

В какой срок ИФНС должна вернуть налог

Сроки перечисления налогового вычета прописаны в п. 2 статьи 88 НК РФ. У ФНС есть три месяца с момента сдачи документов на камеральную проверку. После окончания камеральной проверки налоговая служба обязана вынести свое решение: утвердить возврат налога или отказать. О результатах проверки налогоплательщик должен быть уведомлен в письменном виде. Как отследить налоговый вычет, рассмотрим ниже.

При вынесении ФНС положительного решения гражданин дополнительно предоставляет заявление на возврат 13%. В нем прописывается его лицевой счет и реквизиты банка. На перечисление денег у налоговой есть один месяц. Таким образом, максимально время проверки и перечисления возврата занимает четыре календарных месяца.

Как узнать, когда придет налоговый вычет? Самый простой и удобный способ – открыть личный кабинет налогоплательщика. Для этого нужно обратиться в ближайшую налоговую инспекцию с оригиналом паспорта и ИНН. Приходить по месту прописки не обязательно, открыть личный кабинет можно в любой налоговой службе.

Налогоплательщику выдадут личный логин и пароль. С помощью личного кабинета можно проверить статус налогового вычета. Для этого нужно зайти на сайт ФНС используя свой логин и пароль. На формирование кабинета налогоплательщика уходит три дня. После этого в нем отображается статус возврата налогового вычета.

Если создать личный кабинет нет возможности, существует еще способ, как узнать, когда выплатят налоговый вычет за квартиру. Налогоплательщик имеет право позвонить в свою налоговую инспекцию, назвать ИНН и получить в устной форме результат процесса проверки своей налоговой декларации.

Какие бывают виды социальных налоговых вычетов?

Социальный налоговый вычет предусмотрен ст. 219 НК РФ. Это как раз та категория налоговых вычетов, о которой, к сожалению, знают не все. Процедура по возврату на практике не занимает особо много времени. Кроме того, предусмотрено удалённое урегулирование данного вопроса. Итак, Закон предусматривает 5 видов социальных налоговых вычетов:

1. Расходы на благотворительность.

Если вы тратили деньги на благотворительность, часть этой суммы можно вернуть

Важно знать, что претендовать на этот вид вычета вы можете, если перечисляли пожертвование только в организации, обозначенные Налоговым кодексом РФ, это:. -благотворительные организации;

-благотворительные организации;

— социально ориентированные некоммерческие организации на осуществление ими предусмотренной законодательством деятельности; некоммерческие организации, осуществляющие деятельность в области науки, культуры, физической культуры и спорта (за исключением профессионального спорта), образования, просвещения, здравоохранения, защиты прав и свобод человека и гражданина, социальной и правовой поддержки и защиты граждан, содействия защите граждан от чрезвычайных ситуаций, охраны окружающей среды и защиты животных;

— религиозные организации на осуществление ими уставной деятельности;

-некоммерческие организации на формирование или пополнение целевого капитала, которые осуществляются в установленном порядке.

Иными словами, если вы перечислили денежные средства не напрямую в организацию, а в учреждённый ею фонд, либо вовсе простому физическому лицу, то получить налоговый вычет вы не сможете.

Так же, закон предусматривает, что это должна быть бескорыстная помощь и ее сумма за год не может превышать 25% от полученного дохода.

2. Расходы на обучение.

Если вы оплачивали собственное обучение, обучение своего ребёнка, брата или сестры или опекаемого подопечного, (до 24 лет) по очной форме обучения вы имеете право получить социальный налоговый вычет на обучение. Для этого необходимо собрать ряд документов, заполнить декларацию и предоставить все это в налоговый орган.

Отметим, что если у образовательной организации есть лицензия, то налоговый вычет так же можно получить за расходы на детские сады, школы, учреждения дополнительного образования для взрослых и детей.

Вычет ограничен двумя суммами: 50 000 руб. — расходы на детей/подопечных. 120 000 руб. — на собственное обучение и обучение брата/сёстры.

С перечнем необходимых документов можно ознакомиться в налоговом органе, либо на официальном сайте ФНС.

3. Расходы на лечение и приобретение медикаментов.

Да, именно так, даже если вы оплачивали роды по контракту, вы можете вернуть часть затраченной денежной суммы.

120000 — максимальная сумма, обозначенная законодателем. Но, отметим, что по некоторым видам дорогостоящего лечения сумма налогового вычета принимается в размере фактически произведенных расходов, без учета указанного ограничения.

Категория граждан строго регламентируется законом — это физические лица, оплатившие медицинские услуги на себя, супругу/супруге, родителям, детям и подопечным. Так же под этот вид налогового вычета подходит покупка назначенных врачом лекарств и страховые взносы по договору ДМС.

Обязательно условие, нужно предоставить в налоговый орган лицензию на осуществление медицинской деятельности. Полный перечень видов медицинской помощи, подлежащий налоговому вычету закреплён Постановлением Правительства РФ от 19.03.201 под номером 201.

Собственно то, за что вы можете получить налоговый вычет, перечислено в названии пункта. Добавим про страхование жизни — договор должен быть заключён на срок не менее пяти лет.

Максимальная сумма, с которой будет исчисляться налоговый вычет, аналогична налоговому вычету на собственное обучение — 120 000 руб.

5. Расходы на накопительную часть трудовой пенсии.

Здесь есть особенность, налоговый вычет будет предоставлен, если вы лично, а не работодатель, платили дополнительные взносы на накопительную часть трудовой пенсии. Максимальная сумма для исчисления — 120 000 руб.

Полные списки документов для подачи декларации на получение налогового вычета, лучше всего узнавать напрямую в территориальном налоговом органе или на официальном сайте nalog.ru.

При каких условиях можно получить вычет

Расходы, которые принимаются налоговой к вычету:

- оплата по договору купли-продажи жилой недвижимости (в том числе доли, части);

- оплата по договору долевого участия в строительстве;

- покупка материалов для отделки (если в договоре на приобретаемую квартиру указано, что она передается без отделки);

- оплата работ по отделке (при наличии соответствующего пункта в договоре на приобретаемую квартиру).

Важно знать: Как получить налоговый вычет за ремонт квартиры или дома

Факта покупки не достаточно, необходимо подтвердить, что:

- право на вычет не было использовано до 2014 года;

- максимальная сумма вычета за покупку 2 млн. не использована полностью.

Сделка с первой квартирой на рубеже 2013-2014 годов

Некоторые бывшие участники долевого строительства оказались в ситуации, когда акт передачи их первой квартиры от застройщика подписан в конце 2013 года, право собственности зарегистрировано в 2014 году. Если было обращение за налоговым вычетом по этой квартире, то право считается использованным полностью.

Существуют многочисленные споры, можно ли получить налоговый вычет за вторую квартиру в описанной ситуации. Даже в выписках на объекты указаны даты регистрации прав 2014 годом.

Официальный доход

Государство освободит от уплаты НДФЛ, вернет излишне перечисленную сумму. Если покупатель не платит налоги с дохода, то возвращать будет нечего. Хорошая новость, что с одной или с двух квартир налоговый вычет не имеет срока давности.

Гражданин может:

- отчитаться за покупку, когда у него появится официальный доход, даже если после покупки пройдет несколько лет;

- отчитаться сразу, получить право на вычет, воспользоваться им позже, когда будет платить налоги.

Вычет за выплату процентов по ипотеке

Покупка жилья в рамках ипотечного кредитования требует длительных материальных расходов. Общая итоговая сумма их несоизмеримо выше, чем при покупке квартиры без оформления кредита. Поэтому для таких плательщиков предусмотрен дополнительный налоговый вычет по процентам, которые нужно вносить ежемесячно.

Размер его составляет 3 млн. руб. Значит, фактически можно получить налоговый вычет, максимальный размер которого составит 390 тыс. руб. В отношении его оформления действуют стандартные правила. Т.е. получить его можно и при покупке второй квартиры, но только за выплату ипотечных процентов.

Если гражданин получил вычет в размере 2 млн. руб. после приобретения первой квартиры, а вторую купил в рамках ипотечного кредитования, ему полагается только вычет в 3 млн. руб.

Что вернут деньгами?

Вычет может быть оформлен несколькими способами:

- если подать заявление работодателю, он будет применять его автоматически. Например: приносим свидетельство о рождении ребенка, и из дохода для целей налогообложения каждый месяц будут вычитать 1400 рублей;

- если налог уже уплачен, при наличии права на вычет его можно вернуть. Это относится, в частности, к имущественным вычетам;

- если сумма вычета больше, чем доходы, то часть налога могут вернуть за прошлые периоды, а за следующие – не удерживать его из зарплаты. Такое чаще всего применяется к имущественному вычету.

Что касается получения именно возврата уже уплаченного налога, то чаще всего это применяется к таким расходам:

- на покупку жилья и проценты по ипотечному кредиту. Сумма может быть до 2 и 3 миллионов рублей соответственно (то есть, в сумме до 5 миллионов рублей), получить его можно за любой год, начиная с года покупки квартиры – а общая максимальная сумма возврата составит 650 тысяч рублей. Пенсионеры могут получить вычет дополнительно за 3 года до подачи заявления;

- на платное лечение. Сюда входят как платные медицинские услуги, так и покупка лекарств, назначенных врачом. Для получения вычета нужно оформить в больнице соответствующие документы (так и говорить – для налоговой), а на рецепт на лекарства должен стоять специальный штамп. Вычет относится к социальным, поэтому его сумма вместе с другими вычетами этой группы – не более 120 тысяч рублей в год;

- на платное обучение. За свое обучение налогоплательщик может вернуть деньги в пределах тех же 120 тысяч рублей в год, за обучение детей – не более 50 тысяч на каждого ребенка;

- на пенсионные взносы. Речь идет о взносах в рамках негосударственного пенсионного обеспечения, а также о взносах в счет накопительной пенсии. Суммы – те же, до 120 тысяч рублей;

- инвестиции. Можно внести до 400 тысяч рублей на индивидуальный инвестиционный счет, и проводить с ними любые операции (покупать валюту, акции и облигации). Вне зависимости от успешности операций налоговая вернет 13% от внесенной суммы (то есть, до 52 тысяч рублей) – но только если деньги пролежат на ИИС минимум 3 года.

Для кого-то более важными могут оказаться другие виды вычета – например, на благотворительность

. Недавно еще обещали включить в список занятия фитнесом, до на данный момент этого пока не сделали. Но можно внести благотворительный взнос для некоммерческой организации в сфере спорта и тоже получить назад свои 13%.

Социальные вычеты можно оформить за тот год, когда были фактически понесены расходы

. То есть, если потратить на лечение у стоматолога 50 тысяч рублей в 2021 году, то в 2021-м можно будет получить назад 6 500 рублей, то же касается и обучения, и лекарств, и благотворительности.

Имущественные вычеты можно получить тоже за год, когда было приобретено жилье – но неиспользованный остаток переносится на следующие годы

, причем безо всяких ограничений. Это выгодно – например, если продолжать выплачивать ипотечный кредит, то каждый год можно предъявлять заявление на вычет процентов по нему. Фактически выходит скидка в 13% с суммы процентов.

Минусы в этом тоже есть: например, если расходы на цели по социальным вычетам составляют в среднем больше 10 тысяч рублей в месяц, то за часть из них налог не вернут. А если есть право одновременно на социальный и имущественный вычет, но доходов на все не хватает – лучше оформить социальный

(он не переносится на следующий период).

Естественно, что для того чтобы оформить какой – либо возврат мало соответствовать установленным законам условиям. Каждому налогоплательщику необходимо представить в территориальное налоговое управление необходимый пакет документов, дающий ему право на вычеты. О том, какие бумаги потребуются, пойдет речь ниже.

Общие сведения

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и !

Сегодня существует несколько разновидностей льготы. Вычеты могут быть:

- стандартными — предоставляются строго определенным законом категориям граждан (малообеспеченным слоям населения, участникам боевых действий и пр.);

- социальными — идет возврат части средств потраченных на лечение, обучение и пр.;

- профессиональными выдаются в большинстве случаев людьми творческих профессий;

- по ценным бумагам — предоставляется в случае убытков налогоплательщика, связанных с ценными бумагами;

- имущественными – можно воспользоваться при покупке жилплощади.

Чтобы определить срок возврата, необходимо будет ознакомиться с ст. 78 НК РФ. Следует также знать, что:

- подобной льготой можно воспользоваться только один раз в жизни, но после 2014 года это право распространяется на несколько объектов недвижимости;

- налоговая декларация на получение имущественного вычета заполняется в год, следующий после совершения операции;

- на возможность получения компенсации не влияет место приобретения недвижимости;

- максимальная сумма, с которой оформляется вычет, составляет 2 млн. рублей (соответственно, налогоплательщик не может претендовать на выплату денежных средств более 260 тыс. рублей);

- у супругов есть возможность получить компенсацию в двойной размере, при условии соблюдения ими всех установленных законодательством правил;

- при приобретении жилплощади на сумму ниже 2 млн. рублей, у человека остается право воспользоваться оставшимися процентами вычета при покупке другого объекта недвижимости, при условии, что право получения льготы не было использовано до 2014 года.

Кому положен возврат?

Чтобы гражданину была предоставлена описываемая льгота, он должен:

- быть гражданином России;

- иметь основания для получения налогового вычета;

- иметь официальный доход и уплачивать НДФЛ.

Если у человека на момент приобретения недвижимости отсутствовал официальный заработок, гражданин имеет право подать заявление с просьбой о предоставлении возврата по прошествии некоторого времени.

Возврат подоходного налога не положен следующим категориям граждан:

- лицам, которые не являются резидентами РФ, то есть проводят на территории страны менее полугода в год;

- проходящим срочную и контрактную военную службу в армии и на флоте;

- пенсионерам, в случае, если у них истек трехлетний налоговый период;

- детям, не достигшим совершеннолетия, однако за них это могут сделать родители.

Как оформить?

На 2021 год оформление возвращения излишне уплаченных средств — это довольно простая операция, справиться с которой под силу любому человеку. С некоторыми трудностями гражданин может столкнуться лишь при заполнении декларации 3-НДФЛ.

При оформлении документа следует особо обратить внимание на следующие требования:

- во избежание отказа в выплате компенсации в декларации и прочих документах следует указывать только точные сведения;

- заполнение документации должно производиться печатными буквами, что позволяет работникам налоговой службы лучше разобрать содержание, а также помогает облегчить процедуру сканирования документа;

- необходимо исключить любые помарки на полях.

Когда декларация будет заполнена, гражданину следует перейти к оформлению заявления. Т.к. нет установленного законодательством единого его образца, заявление можно заполнять в произвольной форме.

Однако необходимо будет обязательно упомянуть следующие сведения:

- место жительство, ФИО и ИНН заявителя;

- наименование произведенной налоговой операции, за которую гражданин намеревается получить компенсацию;

- сумма денежных средств, на которые претендует человек;

- реквизиты банковского счета куда, если налоговый орган вынесет положительное решение, будет перечислена положенная сумма;

- дата составления документа и личная подпись налогоплательщика, без которых заявление можно считать не действительным.

Далее от гражданина потребуется собрать пакет необходимых документов. Во избежание отрицательного решения налоговой инстанции, к этому вопросу нужно отнесись ответственно.

образец заявления на налоговый вычет за лечение здесь.

Лимиты вычета по жилью, купленному после 2014 года

С 01.01.2014 в НК РФ внесли важные поправки, исходя из которых при получении вычета при приобретении недвижимости, стоимость которой менее двух миллионов рублей, оставшиеся средства можно получить при приобретении другой недвижимости.

Для процентных кредитных вычетов по недвижимости, которая была куплена после 01.01.2014, также применяется новый порядок:

- вычет по процентам не имеет отношения к вычету по потраченным средствам на приобретение недвижимости, и его можно получить по другому объекту;

- верхняя планка по процентному вычету достигает трех миллионов (возврат 390 тысяч);

- если сравнивать с вычетами по затраченным средствам на приобретение недвижимости, вычеты по процентам могут быть получены один раз на протяжении всего времени и только по одному объекту недвижимости.

Можно вернуть до 390 тысяч по процентам ипотеки

Примеры

Первый пример. Валентин купил жилье на сумму в полтора миллиона в 2014 году за наличный расчет. Вычет Валентин получил на сумму в 195 тысяч. Два года назад он продал недвижимость и приобрел другую за сумму в три миллиона в ипотеку. Проведя все калькуляции, Валентин в итоге получил 65 тысяч – верхняя планка в 260 – отнимается вычет, совершенный ранее. Валентин также вправе получить вычет за новое жилье, купленное в ипотеку.

Второй пример. Супружеская пара Федор и Анастасия приобрели квартиру в 2014 году за три миллиона за наличный расчет. Недвижимость оформили как совместное имущество. И Федор, и Анастасия получили по 195 тысяч. Два года назад они продали это и приобрели в ипотеку другое жилье. Вычет они получат по 65 тысяч – как и вышеприведенном примере отнимается прошлый вычет. Однако супруги Федор и Анастасия получат вычет за жилье, которое взяли в ипотечный кредит.

Если вычет был частично получен, его можно «дополучить» за другой объект недвижимости

Но, к сожалению, данный порядок нельзя применить, если гражданин уже использовал свое право на вычет по недвижимости, которые было куплено до 01.01.2014. При таких сложившихся обстоятельствах дополнительное получение вычета при приобретении другой недвижимости не представляется возможным. В первую очередь это имеет отношение к новому порядку, который действует только на правовые отношения, которые стали действительными после 01.01.2014.

В случае, когда недвижимость была куплена до 01.01.2014, предусматривается, будто гражданин использовал вычет на имущества по порядку старого образца: вычет выдается один раз на протяжении всего периода времени и только в отношении одного объекта недвижимости (статья 220 НК РФ, которая была действительна до 01.01.2014). При таких обстоятельствах получение вычета повторно (это имеет отношение даже к вычету по недвижимости, которая была приобретена после 1 января 2014 г.) не представляется возможным согласно законодательству.

Если право получения вычета было использовано до начала 2014 года, повторно его получить нельзя никаким образом

Пример: Тринадцать лет назад гражданин Коробейников В.А. приобрел недвижимость на сумму в полмиллиона рублей и получил вычет (возвратил подоходный налог на сумму в 65 тысяч). В 2015 году Коробейников В.А. приобрел новую недвижимость на сумму в три миллиона рублей. После того, как Коробейников В.А. ознакомился с существующими новыми порядками в законодательстве, он захотел дополнительно получить остаток вычета на сумму в полтора миллиона рублей с приобретенной недвижимости. Вычет гражданину Коробейникову В.А. выдан не был из-за отказа. Это произошло, потому что Коробейников В.А. уже использовал свое право на вычет по недвижимости, которые было приобретено до 01.01.2014.

Однако если гражданин воспользовался лишь вычетом по затраченным средства на приобретение недвижимости, то он имеет право получить вычет по процентам, имеющим отношение к другому объекту недвижимости, если оно было приобретено до 01.01.2014.

Калькулятор ниже поможет вам рассчитать сумму налогового вычета.

Перейти к расчётам

На приобретение жилья

Вычет распространяется на покупку жилых домов, квартир, комнат или доли (долей) в них.

А если жилье было приобретено без отделки, то с помощью вычета можно возместить и расходы на ремонт и отделку – причем как на стоимость отделочных материалов, так и на оплату услуг бригады ремонтников, а также на разработку проектной и сметной документации на проведение отделочных работ. Но есть одно условие: договор купли-продажи недвижимого имущества, в котором производятся эти доработки, должен в обязательном порядке содержать условие о том, что недвижимость продается в состоянии незавершенного строительства или без отделки ().

За сколько лет можно получить налоговый вычет

Документы не вычет не поданы в срок

Представим, что Вы продали дом в октябре 2014, но до сегодняшнего момента не подали документы на возврат. Причин для этого может быть несколько: Вы не знали о праве на вычет, Вы не имели возможности передать бумаги, т.п. Вне зависимости от причин, для Вас сохраняется право получение возврата с неограниченного количество времени. Так как государством не определен срок давности по обращению за налоговым возвратом, Вы можете обратиться в ФНС в любое время.

Таким образом, при продаже дома в 2014, Вы имеете все основания обратиться за вычетом в 2017 году. При этом следует понимать, что расчет НДФЛ будет основываться на данных о доходах за последние 3 года (2014, 2015, 2016).

Годовая сумма НДФЛ меньше размера компенсации

Рассмотрим еще одну распространенную ситуацию. К примеру, в течение 4х лет (с 2014 по 2017) Вы проходили стационарное лечение (по 1 месяцу 1 раз в году). Для возмещения части расходов Вами ежегодно подавались документы на вычет. Ниже представлена таблица понесенных расходов и суммы НДФЛ, уплаченной работодателем.

| 2014 год | 2015 год | 2016 год | 2017 год | |

| Сумма НДФЛ, перечисленного работодателем | 38.270 руб. | 41.220 руб. | 39.705 руб. | 2.102 руб. |

| Затраты на лечение | 7.540 руб. | 20.740 руб. | 1.130 руб. | 34.330 руб. |

Рассчитаем сумму ежегодной компенсации и сравним ее с размером уплаченного НДФЛ:

| Расчет НДФЛ к возврату | Сумма компенсации (расчетная) | Сумма перечисленного НДФЛ (фактическая) | Сумма компенсации (фактическая) | |

| 2014 | 7.540 руб. * 13% | 980,20 руб. | 38.270 руб. | 980,20 руб. |

| 2015 | 20.740 руб. * 13% | 2.696,20 руб. | 41.220 руб. | 2.696,20 руб. |

| 2016 | 1.130 руб. * 13% | 146,90 руб. | 39.705 руб. | 146,90 руб. |

| 2017 | 34.330 руб. * 13% | 4.462,90 руб. | 2.102 руб. | 2.102 руб. |

Как видим, в течение года Вы вправе вернуть сумму не больше, чем уплачено НДФЛ в течение того же отчетного периода.

Расчетная сумма к возврату больше размера НДФЛ, уплаченного в течение последних 3х лет

Предположим, в сентябре 2017 года Вы приобрели квартиру (стоимость 1.303.880 руб.), а в январе 2021 подали документы на вычет. Рассчитанная сумма к возврату составляет 169.504,40 руб.:

1.303.880 руб. * 13% = 169.504,40 руб.

Многократное использование права на имущественный вычет

Действующее законодательство позволяет использовать право на компенсацию не единоразово, а несколько раз, но лишь при соблюдении определенных условий. В общем порядке вычет при покупке жилья составляет 2 млн. руб. В случае, если Вы приобрели квартиру (комнату, дом) меньшей стоимостью, то остаток средств Вы можете использовать при совершении сделки купли-продажи в будущем.

Предположим, что в июне 2017 Вы купили комнату стоимостью 1.020.304 руб. и оформили компенсацию 132.639 руб. (1.020.304 руб. * 13%). Использовав часть вычета, Вы имеете право использовать остаток при следующей сделке 979.696 руб. (2.000.000 руб. – 1.020.304 руб.).

(2.071.200 руб. – 979.696 руб.) * 13% = 141.896.

Социальные налоговые вычеты

Категория социальных налоговых вычетов призвана сократить наиболее частые жизненные издержки населения, однако только в части, поскольку возврат имеет установленные лимиты по каждому виду.

Налоговый вычет на лечение

Налоговое законодательство позволяет гражданам воспользоваться налоговым возмещением за проведенные в свою пользу или в отношении близкого родственника медицинские манипуляции.

Часть издержек будет возвращена из казны государства если гражданин оплатил:

- Собственное лечение, лечение супруга, несовершеннолетних детей, родителей и медицинская помощь оказана учреждением, имеющим соответствующую лицензию;

- Стоимость лекарственных препаратов из перечня, утвержденного Правительством РФ (только при наличии рецептурного бланка от лечащего врача);

- Полис ДМС для себя, либо несовершеннолетнего ребенка, супруга, родителя, при условии, что организация, оформившая документ, имеет разрешение на осуществление указанной деятельности.

Читайте подробную статью о том «Как получить налоговый вычет за лечение»

Налоговый вычет за обучение

На налоговый вычет за обучение гражданин может претендовать, если услуга оказана непосредственно ему, его ребенку или сестре (брату) в возрасте до 24 лет.

Право на получение возмещения абсолютно не зависит от:

- формы получаемого образования – допускается как очная, так и заочная система обучения (есть исключения);

- количества осваиваемых профессий – возврат равным образом распространяется на первое, второе и последующее образование;

- возраста налогоплательщика (получить вычет за образование ребенок может и самостоятельно, если отчисляет НДФЛ);

- статуса законного представителя (получить возврат вправе родители воспитанника, опекуны, попечители, усыновители).

Поскольку возможности государственной казны не безграничны, законодательно установлены лимиты, которым должны соответствовать требования правомочного заявителя, в том числе:

- максимальная годовая сумма вычета за собственное образование – 120 тыс. рублей;

- максимальная годовая сумма вычета за образование ребенка – 50 тыс. рублей (на каждого воспитанника);

- предельный возраст воспитанника на момент истребования возврата – 18 лет, при обучении на дневной (очной) форме – 24 года.

Понятие образовательные услуги достаточно широкое, поэтому не всегда понятно за что можно получить налоговый вычет.

Как правило, граждане руководствуются следующим списком:

- платные образовательные услуги, оказываемые общеобразовательным учреждением, но не входящие в базовую школьную программу;

- образовательные услуги, оказываемые дошкольными учреждениями;

- средне-специальное образование;

- высшее образование;

- курсы повышения квалификации, переквалификации;

- магистратура, аспирантура;

- курсы вождения.

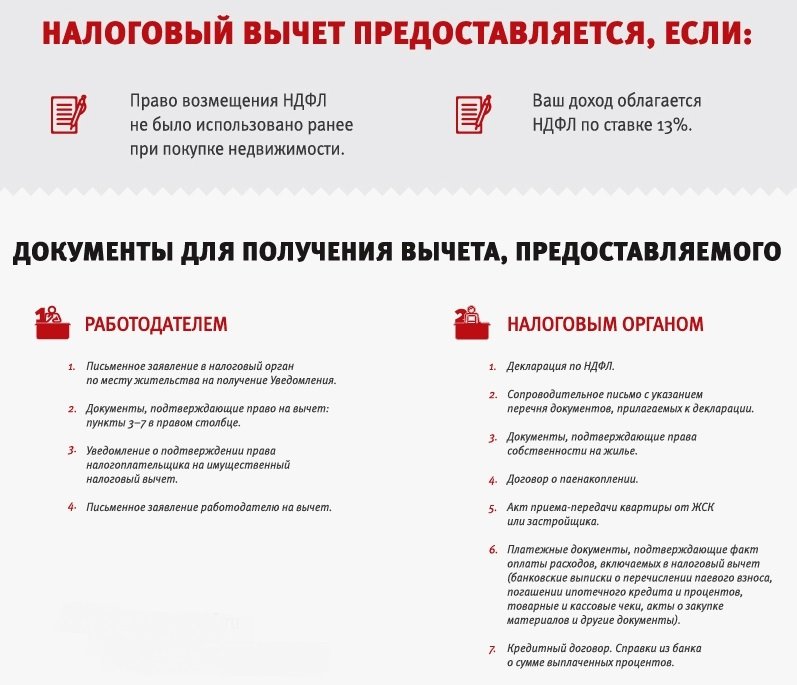

Какие документы нужны для получения налогового вычета

Первый этап в процессе получения имущественного налогового вычета при покупке жилья – это подготовка пакета необходимых документов. Налогоплательщик может собрать необходимые бумаги самостоятельно или нанять для этих целей специалиста (услуги консультантов по вопросам возврата подоходного налога предоставляют Сбербанк и другие банки, частные консультанты и т.д.). Все требования к необходимым документам перечислены в подп. 7 п. 3 ст. 220 НК РФ.

Требуемый пакет документов включает в себя:

-

- Оригинал декларации 3-НДФЛ. Заполнение этого документа – очень трудоёмкий процесс, и чаще всего для оформления возврата налога граждане обращаются к специалистам именно из-за нежелания разбираться с этой декларацией.

Важно! В форму декларации 3-НДФЛ регулярно вносятся изменения, поэтому перед обращением в налоговую инспекцию проверьте актуальность заполненной декларации.

- Оригинал справки о доходах 2-НДФЛ, которую налогоплательщик может получить в организации, где он официально работает. Если гражданин в течение года работал у нескольких работодателей, то справку о доходах придётся получить от каждого их них.

- Копия паспорта (первые страницы и прописка).

- Копия ИНН.

- Заявление на возврат налога с указанием реквизитов счёта, куда будет переведена выплата (заполняется при обращении в налоговую службу под контролем инспектора).

- Копии документов, подтверждающих право собственности: свидетельство о государственной регистрации права, договор купли-продажи. В случае приобретения недвижимости по договору долевого участия – договор об участии в долевом строительстве и акт приёмки-передачи.

- Копия документа, подтверждающего понесённые расходы на покупку недвижимого имущества: квитанция об оплате, расписку о получении средств и т.д.

- Если жильё приобретено в ипотеку – копия ипотечного договора и документ, свидетельствующий о процентах по кредиту, уже уплаченных.

- Если гражданин купил квартиру для передачи в собственность своим несовершеннолетним детям или подопечным – копия свидетельства о рождении или решения об установлении опеки или попечительства.

- Если недвижимость оформлена как совместная собственность – копия свидетельства о браке.

Важно! Перед тем как обратиться в инспекцию Федеральной налоговой службы, необходимо заранее уточнить, какие документы вам понадобятся. Пакет документов в разных отделениях может незначительно отличаться.

После обращения в налоговую инспекцию документы рассматриваются около трёх месяцев, после чего осуществляется перевод средств на счёт налогоплательщика, указанный в заявлении на получение вычета.

Что такое имущественный вычет

Имущественный вычет – это сумма, которую можно вычесть из облагаемой базы, если выполняются определенные условия.

В нашем случае условием будет приобретение или строительство на территории РФ объектов недвижимости:

- жилых домов;

- квартир, комнат;

- земельных участков, предназначенных для индивидуального жилищного строительства;

- долей в любом из указанных объектов

Здесь важно понимать, что это не субсидия на приобретение жилья, а возможность снизить налоговую нагрузку, вернув часть уплаченного НДФЛ. Поэтому если человек не платит подоходный налог, то он не может воспользоваться имущественным вычетом

Это, например, относится к предпринимателям, работающим на спецрежимах: «упрощенке» или «вмененке». Также не могут рассчитывать на имущественный вычет безработные и те, кто получает «серую» зарплату.

Что же касается пенсионеров, то с ними ситуация особая, подробнее об этом будет рассказано ниже.