Курсы по трейдингу

Содержание:

- Что такое колокация?

- Особенность интернет-трейдинга

- Стратегии трейдинга

- Стратегии дневной торговли

- Как происходит трейдинг — 7 основных этапов

- Этап 1. Выбор дилингового центра

- Этап 2. Открытие и пополнение торгового счета

- Этап 3. Получение доступа к совершению сделок

- Этап 4. Установка специализированного ПО

- Этап 5. Изучение информации о динамике цен

- Этап 6. Формирование запросов на совершение сделки купли-продажи валюты

- Этап 7. Фиксация результатов сделки на торговом счету

- С чего начать трейдеру

- Третий этап: Неожиданное открытие

- Виды ПО для онлайн-трейдинга

- Навыки, без которых не обойтись трейдеру

- Курсы Александра Шевелева

- Свинг трейдинг

- Как использовать свинг трейдинг в своей торговле?

Что такое колокация?

Колокация — это практика размещения сервера для трейдинга как можно физически ближе к центру обработки данных биржи — иногда в том же помещении. Всё это делается для того, чтобы получить минимально возможную задержку при передаче данных.

На обычных биржах каждый пользователь подвержен рискам, связанным с задержками передачи данных. Для большинства пара миллисекунд ничего не решают, однако для высокочастотного трейдера миллисекунды значат всё. Один очевидный способ получить преимущество — использовать лучшее оборудование, а другой — разместить собственный сервер для обработки торговых сделок как можно ближе к центру обработки данных биржи.

В некоторых случаях пользователи буквально открывают магазин в районе, непосредственно прилегающем к нужному месту, однако зачастую сами биржи предлагают размещать частные серверы в одном помещении с их оборудованием. Клиенты могут даже иметь кросс-соединение непосредственно с главным сервером в обход необходимости подключения через интернет, что значительно сокращает задержки при передаче.

В крипторынке такое предложение есть у HitBTC, Gemini и ErisX: клиенты могут разместить свой сервер на нужном месте на срок от одного года. Таким образом многие индивидуальные трейдеры или целые компании могут получить весомое преимущество над другими участниками рынка.

Особенность интернет-трейдинга

Сегодня трейдером может стать каждый желающий и можно работать дома. Для этого достаточно иметь компьютер, установить на него торговый терминал и подключить надежный скоростной интернет.

Основные преимущества интернет-трейдинга:

Основные преимущества интернет-трейдинга:

- Нет необходимости ежедневно посещать офис, придерживаться строгой формы одежды, рабочего графика. Частный трейдер может работать где угодно и в любое время.

- Не нужно никому подчиняться. Каждый трейдер самостоятельно ставит перед собой цели и задачи, сроки их выполнения. То есть может, например, работать всего 3 дня в неделю по 3-5 часов в день.

- Отсутствие фиксированной зарплаты. Каждый зарабатывает столько, сколько он желает.

- Самостоятельный выбор рабочих инструментов. Кто-то предпочитает крупных компаний, кто-то желает работать с валютными парами.

Интернет-трейдинг на начальном этапе может быть дополнительным источником дохода, т.е. необязательно увольняться с основного места работы. Это можно сделать позднее, когда торговля на бирже начнет приносить стабильный доход, превышающий заработную плату.

Чтобы стать интернет-трейдером, нужно сделать несколько шагов:

Чтобы стать интернет-трейдером, нужно сделать несколько шагов:

- Выбор компании-брокера. К этому этапу нужно отнестись ответственно. Сегодня подобные услуги предлагает множество организаций, среди которых есть и мошенники.

- Регистрация на официальном сайте брокерской компании. Процедура проходит в онлайн-режиме, может занять от 5 до 10 минут. Некоторые брокеры просят внести личные данные, поэтому рекомендуется тщательно проверять надежность компании.

- Пополнение своего депозитного счета на торговой площадке. Некоторые брокеры предлагают своим клиентам центовые счета с минимальным депозитом 1 доллар, поэтому неопытным трейдерам необязательно начинать свою торговлю с больших депозитов.

- Установка на ПК, ноутбук или смартфон торгового терминала. Брокер предоставляет клиенту ссылку на скачивание торгового терминала и инструкцию по его эксплуатации. Торговать можно и с помощью онлайн-платформ.

- После установки терминала его необходимо подключить к депозитному счету. Для этого брокер предоставляет каждому клиенту индивидуальные логин и пароль.

Когда терминал установлен и привязан к счету, введен минимальный депозит, можно приступать к торговле и зарабатывать.

Стратегии трейдинга

Эффективность трейдинга определяется выбором оптимальной торговой стратегии, которая зависит от:

- размера депозита;

- уровня квалификации трейдера;

- времени, которое уделяется торговле (основная работа, дополнительный заработок и другие факторы).

Скальпинг

Торговля ведется на ТФ М1, М5, с любыми финансовыми активами (предпочтительно с высоковолатильными). В скальпинге используют разнообразные инструменты прогнозирования, в первую очередь технические.

Основные недостатки такой торговой стратегии трейдинга — высокая эмоциональная нагрузка и большое количество ложных сигналов, вызванных «рыночным шумом» на малых таймфреймах.

Интрадей

Внутридневная торговля может быть вариантом скальпинга или более осторожного подхода, при котором в течение двух торговых сессий (европейской и американской) открывается одна–две сделки. В сравнении с «чистым» скальпингом интрадэй-торговля отличается более взвешенным подходом к аналитике, меньшими рисками и некритичным психологическим давлением

Стратегии интрадэй позволяют трейдеру работать с небольшим депозитом и ориентироваться на несколько проверенных закономерностей движения цены — открытие/закрытие торговой сессии, изменение волатильности по конкретным активам.

Среднесрочный

Среднесрочный трейдинг рассчитан на временные интервалы от нескольких дней до нескольких месяцев и считается «золотой серединой», т.к. лишен недостатков краткосрочных стратегий и использует преимущества долгосрочных:

- основной ТФ для аналитики — Н1 (не «страдает» необъяснимыми ценовыми скачками);

- любые финансовые активы (без привязки к уровню волатильности);

- большой выбор методов прогнозирования;

- профитные цели в 100 и более пунктов.

Долгосрочный

Долгосрочный трейдинг больше напоминает инвестирование, а не спекулятивные операции:

- торговля идет на крупных ТФ — от Н4 и выше;

- используются трендовые и канальные стратегии;

- профитные цели достигают нескольких тысяч пунктов.

Обязательным условием является наличие достаточно большого депозита, который способен «отражать» угрозы значительных коррекций.

Проп-трейдинг

Трейдер, торгующий на проп-компанию, использует ее финансовые возможности и делится заработком. Величина дохода трейдера (pay-out) зависит от результатов его торговли и личного финансового участия (может колебаться от 10 до 95%).

Технический

Технический трейдинг основан на оценке рынка средствами графического анализа — индикаторами и безындикаторными методами, например, Price Action (прогноз по паттернам). Технический анализ незаменим для краткосрочных стратегий, когда ценовые колебания практически не коррелируются с данными макроэкономических показателей.

Фундаментальный

Для трейдеров, работающих на фондовом рынке и предпочитающих долгосрочное планирование, обязательным становится изучение основ фундаментального анализа, который опирается на закономерности рынка по экономическим и политическим признакам, способных повлиять на рыночную конъюнктуру:

- данные по ВВП;

- показатели инфляции;

- уровень безработицы;

- изменения процентных ставок ЦБ;

- выборы президентов, парламента.

Моментный

Суть данного торгового метода трейдинга кроется в названии — использовать момент (стратегией это назвать трудно, скорее тактикой). Трейдер ищет выгодные торговые сигналы по активу, используя разные ТФ. Если таковые определены, то сделки открываются сразу на всех временных интервалах. Фактически могут использоваться все виды трейдинга — от скальпинга до долгосрочной торговли.

Стратегии дневной торговли

Как и в случае с любым другим типом торговли, технический анализ может быть использован для создания успешной стратегии дневной торговли.

Инструменты технического анализа можно использовать для выявления изменений тренда, выделения уровней поддержки и сопротивления и многого другого. Изучение того, как использовать эти инструменты на выбранных таймфреймах и активах является ключом к быстрому получению прибыли.

RSI

Индекс относительной силы – это индикатор технического анализа, который сообщает дневным трейдерам, когда активы достигают состояния перепроданности или перекупленности. Данный индикатор также измеряет силу и импульс тренда.

Сигналы, которые он предоставляет, легко читаются и могут указать, когда на рынке произойдут развороты. RSI, достигающий значений выше 70 или ниже 30, обычно является достаточно хорошим сигналом для большинства трейдеров, чтобы открыть позицию.

В приведенном выше примере RSI достиг уровней перепроданности.

MACD

Индикатор MACD был создан трейдером Джеральдом Аппелем в конце 1960-х годов и используется, чтобы помочь трейдерам предсказать, когда вот-вот произойдут изменения тренда. MACD состоит из двух линий и гистограммы для визуального представления движения цены.

В приведенном выше примере короткая или длинная позиция будут размещены в момент пересечения линий MACD и будут оставаться открытыми до тех пор, пока не произойдет еще одно пересечение.

Parabolic SAR

Индикатор Parabolic SAR – это еще один запаздывающий индикатор, такой как MACD. Однако его намного проще использовать и он предлагает простую для понимания систему визуальных сигналов.

Трейдеры используют Parabolic SAR для поиска потенциальных разворотов и измерения силы тренда. В сочетании с другими индикаторами, такими как скользящие средние и другие, он может подтверждать сигналы и предотвращать ложные срабатывания.

Parabolic SAR также идеально подходит для установки трейлинг стопов, позволяя устанавливать уровень стоп-лосса выше или ниже в зависимости от направления цены.

В приведенном выше примере позиция будет открыта в тот момент, когда точки SAR появятся ниже свечей.

Полосы Боллинджера

Полосы Боллинджера были созданы и названы в честь известного финансового аналитика Джона Боллинджера. Инструмент состоит из двух линий стандартного отклонения и простой скользящей средней. Линии отклонения расширяются или сужаются в зависимости от силы волатильности цены актива.

90% всех ценовых действий происходит внутри полос, поэтому любые отклонения за их пределами могут быть возможностью для открытия позиции.

В приведенном выше примере короткая сделка будет открыта на следующей свече после закрытия за пределами полос.

Скользящие средние

Скользящие средние предназначены для предоставления трейдерам визуального представления ключевых точек движения цены за определенный периодов времени. Скользящие средние могут иметь любой период, длинный или медленный. Эксперименты с этими временными рамками имеют решающее значение для использования инструмента.

Наиболее часто используемые скользящие средние – это 50MA, 100MA и 200MA.

В приведенном выше примере каждый раз, когда цена пересекает обе линии, возникает длинный или короткий сигнал.

Индикатор аллигатор

Аллигатор Вильямса представляет собой аллигатора, жаждущего движения цены. Когда тенденции нет, аллигатор доволен, а его пасть остается закрытой. Но когда есть активная тенденция, полосы или пасть аллигатора расширяются. То, как цена реагирует на эти линии, может предоставлять медвежьи или бычьи сигналы.

В приведенной выше торговой стратегии с использованием индикатора Аллигатора Вильямса длинная или короткая сделка совершается в момент закрытия свечей ниже или выше всех трех ценовых линий.

Индикатор Ишимоку

Индикатор Ишимоку был разработан японским журналистом Гоичи Хосодой в конце 1930-х годов, чтобы предоставить трейдерам наглядное представление о движение цены.

В приведенном выше примере длинная или короткая позиция открывается в тот момент, когда свеча закрывается через облако в одну сторону.

Как происходит трейдинг — 7 основных этапов

А чтобы знакомиться с торговлей углубленно, надо следовать плану.

Кратко осветим те ступеньки лестницы, по которым вы пойдете к успешной биржевой игре.

Этап 1. Выбор дилингового центра

Дилинговый центр – то же самое, что и брокер – лицо, исполняющее ваши торговые приказы на бирже. Чтобы правильно выбрать посредника, надо анализировать торговые условия, техническое оснащение, отзывы о компании и многое другое.

Более детально мы говорили о выборе ДЦ в статье «Форекс Брокеры» — загляните. Мошеннических контор расплодилось немыслимо много, поэтому отнеситесь к вопросу внимательно.

Этап 2. Открытие и пополнение торгового счета

Когда ДЦ выбран – открываем торговый счет и пополняем его на определенную сумму. Некоторые фирмы требуют для активации счета паспортные данные – не бойтесь высылать, если компания надежная.

Сумма пополнения зависит исключительно от предпочтений брокера. В достаточно 100 долларов, а вот в Финаме суммы на порядок крупнее.

Этап 3. Получение доступа к совершению сделок

Когда счет открыт, доступ к торговле включается автоматически – анализируйте рынок, открывайте сделочки, получайте первые прибыли.

Этап 4. Установка специализированного ПО

Сделки открываются через торговый терминал, который устанавливается на компьютер. Чаще всего это МетаТрейдер.

Новоявленные брокеры, стараясь обогнать матерых конкурентов, расхваливают свое «уникальное» ПО, но если бы они придумали что-то действительно более стоящее, чем МТ4, гиганты индустрии мигом бы от него отказались. Пока что все остаются верны традициям.

Установка простая, программы не занимают много места.

Этап 5. Изучение информации о динамике цен

Перед открытием любой сделки надо проанализировать рынок. Выберите себе стезю технического или фундаментального анализа (а может, и того, и другого), вникните в рыночные процессы и переходите к биржевой игре.

Предлагаю вам взглянуть короткое видео об обучении торговле, выборе брокера и некоторых других аспектах. Речь держит Антон Клевцов – профессиональный трейдер компании United Traders.

Кстати, история в любом терминале не бесконечная. Для полного видения ценовой динамики часто нужна именно полная история рыночных движений. В МетаТрейдере есть функция загрузки всех данных о прошлых ценах – познакомьтесь с ней, пригодится.

Этап 6. Формирование запросов на совершение сделки купли-продажи валюты

Формирование запроса – другими словами открытие торговой позиции или ордера. Совершается в два клика: кликаете «Новый ордер» и жмете «Купить» или «Продать».

Ордера делятся на две группы. Рыночный ордер открывается по той цене, которая есть на рынке в данный момент. Отложенный откроется тогда, когда цена дойдет до определенного значения.

В таблице ниже я кратко характеризую отложенные ордера – возьмите на заметку

Не сейчас, так в будущем поймёте всю её важность

Отложенные ордера

| № | Тип ордера | Характеристика |

| 1 | Buy Limit | Ордер на отскок. Устанавливается тогда, когда планируется разворот после достижения определенного уровня. Цена сначала падает, потом касается нужного уровня и разворачивается. Курс начинает расти, мы зарабатываем. |

| 2 | Sell Limit | Ордер на отскок. Цена сначала растет, потом падает, мы зарабатываем на спаде. |

| 3 | Buy Stop | Ордер на пробой. Используется при новостной торговле, когда рынок начинает резкое движение и открывает отложенную позицию на повышение. |

| 4 | Sell Stop | Ордер на пробой. Используется при новостной торговле при движении рынка вниз. |

Теперь ваша сделочка выведена на рынок, в терминале отражается прибыль и убыток по ней.

Этап 7. Фиксация результатов сделки на торговом счету

Когда трейдер понимает, что пора выходить из рынка, он закрывает торговую позицию. Правда, не всегда сам.

Сделка закрывается с прибылью или убытком в трех случаях:

- Трейдер закрывает сделку сам.

- Цена достигает уровня «Тейк Профит» (следовательно, торговля принесла прибыль) или «Стоп Лосс» — зафиксирован убыток.

- Брокер автоматически закрывает сделку из-за недостатка средств на счете трейдера – Стоп Аут.

Остановлюсь на последнем варианте. Если вы открыли большую сделку и в минус ушел почти весь депозит, брокер может автоматически закрыть вашу позицию, ибо он не хочет влезать в долги.

Уровень Стоп Аута в разных компаниях разный, обычно он равен примерно 80%. Есть и некоторые нюансы – почитайте о них в материале «Онлайн трейдинг»

Вот семь этапов, по которым вы и будете идти к успеху в биржевой игре.

С чего начать трейдеру

Краткая инструкция по трейдингу далее.

Выбор брокера

Никогда не было лучшего времени для инвестора. Конкуренция среди онлайн-брокеров очень жесткая, а это означает, что затраты снижаются, а качество услуг увеличиваются. Но выбор правильного брокерского счета зависит от наших индивидуальных приоритетов.

Некоторые инвесторы готовы платить более высокие торговые комиссии за современную платформу с уникальными торговыми сигналами и индикаторами теханализа; другие считают затраты излишними и торгуют на минимальных счетах, без персональных советников и инсайдерской аналитики.

Чтобы оценить брокера, следует учитывать следующие факторы:

- расходы (спреды, комиссии, дополнительные услуги);

- минимальный депозит;

- кредитное плечо (есть ли вообще и насколько длинное);

- свой торговый стиль.

У многих брокеров есть собственные акции и персональные торговые условия.

Рейтинг лучших брокеров для трейдеров-новичков

Идеального брокера для трейдинга нет. Не может быть по определению Кому-то важны узкие спреды, кому-то топовую аналитику подавай, кому-то — терминал навороченный.

Если трейдер совсем уже новичок и хочет поскорее начать зарабатывать на низкорисковых активах, чтобы во время обучения денежки не лежали просто-то, а еще и приносили кое-какой доходец, то вот мой топчик:

- ВТБ;

- Тинькофф;

- Альфа.

Открытие торгового счета

Открытие брокерского счета может показаться сложным процессом, но на самом деле это самый простой шаг в трейдинге.

На главной странице выбранной онлайн-платформы не промахнешься мимо предложения зарегистрировать аккаунт. После чего следует пошаговая инструкция, где все расписано, разжевано и проиллюстрировано.

Основная ответственность на этом этапе — выбрать тип торгового счета (DD, где все ордера исполняются брокером, или NDD, где клиент торгует без непосредственного участия брокера). Также счета делятся по минимальному депозиту и виду вознаграждения, которое получает брокер.

Обычно чем больше депозит, тем меньше платишь. Свои деньги брокер может взять в виде спреда или фиксированной суммы с каждой сделки.

Получение доступа к началу трейдинга

Выбрав брокера и тип счета для трейдинга, можно регистрироваться. Заполнив анкету и отправив заявку, получаем доступ к личному кабинету. Обычно, первое, что предлагает брокер, — пополнить депозит и авторизовать счет. После этого можно свободно заводить и выводить день прямо со своей банковской карты.

Анализ информации о динамике курса

Большинство трейдеров начинают с тщательного анализа компании, рассматривая общедоступную информацию, включая отчеты о доходах, финансовые отчеты и отчеты SEC, а также внешние исследовательские отчеты профессиональных аналитиков.

Многое из этого предоставляет сам брокер, наряду с последними новостями компании и рейтингами рисков. Для начала лучше избегать слишком волатильных активов и работать медленно, выбирая одну или две акции и вкладывая сумму денег, которую мы готовы потерять.

Формирование запроса на открытие сделки

Не отчаивайтесь, если все цифры и графики трейдинга с их бессмысленными словосочетаниями вам непонятны. Обратитесь к этой шпаргалке:

- Цена спроса: цена, которую покупатель готов дать за одну акцию.

- Цена предложения: цена, за которую эмитент готов расстаться с акцией.

- Спред: разница между самой высокой ценой предложения и самой низкой ценой спроса.

- Рыночный ордер. Запрос на покупку или продажу акций по лучшей доступной цене.

Торговля на рост — это Buy-ордер или зеленая стрелочка вверх. Короткая (маржинальная) торговля — это Sell-ордер или красная стрелочка. Благодаря стараниям брокера, мы не видим, как оно все работает. Просто указываем в окошке количество приобретаемого актива (обычно торгуется лотами) и выбираем направление.

Фиксирование финансового результата по сделке

Не всегда есть возможность контролировать движение цен в терминале постоянно, пока сделка не закроется.

Поэтому были созданы инструменты контроля:

- Стоп-лосс. Включается, как только потери достигают определенного количества пунктов цены, закрывает сделку. Есть и такая его разновидность, как плавающий стоп-лосс. Он следует за ценой вверх, а уже после того, как она пойдет вниз, начинает отсчитывать пункты.

- Есть и тейк-профит. Он закрывает сделку и забирает деньги, когда желаемое трейдером количество пунктов цены пройдено. Проще говоря, рискуем не до конца выжать тренд, чтобы получить синицу в руке, вместо журавля в небе. Часто так в трейдинге бывает практичнее.

Третий этап: Неожиданное открытие

Изучено уже сотни индикаторов и стратегий, прочитаны десятки книг и использованы сотни советов, мозг, кажется, раздулся словно большой шар, и тут до вас что-то доходит … дело не в них. Проблема вовсе не в индикаторах и стратегиях.

Нет чудесной стратегии или волшебного индикатора, и не было. Зарабатывать получается и с использованием одной скользящей средней. Или на стохастике. На банальных свечах, или линиях тренда.

Да на чём угодно!

Важна только психология торговли, способность управлять рисками, временем. А не всякие там стрелочки, линии и квадратики.

Приступаете к изучению статей о мани-менеджменте и риск-менеджменте. И тут вы понимаете, что успешных стратегий, с гарантированным заработком, или индикаторов никогда не ошибающихся, просто не существует.

Оказывается ни один индикатор не может гарантированно указать куда шагнет цена. Они гораздо чаще дают ошибочные сигналы.

Вам становится понятно, что индикатор, это просто формула, чаще всего показывает прошлые движения. А вот предсказать движения текущего рынка, не может.

Вам приходится расстаться с мечтами о сказочном индикаторе, предсказывающего будущие движения. Приходит понимание того, что искать следующих наставников, тоже не имеет смысла.

Можно ли подзаработать на скачке цен, или что дает гэп на таких разрывах?

Трейдер, который не умеет шортить на бирже, значит и не сумеет лонговать прибыльно

Надеяться можно на себя, думать своей головой, чтобы в конце концов прийти именно к вашему методу торговли. Пользоваться именно своими экспирациями, таймфреймами, объёмами и графиками сделок. Вы беретесь за ведение дневника сделок, составление своего торгового плана.

Выписываете правила торговли и стараетесь следовать им

Пристальнее обращаете внимание на свою собственную реакцию на удачные сделки, на убыточные. Отмечаете, что при 2 — 3 убыточных сделках — торговлю надо приостанавливать

Лучше вообще не торговать в этот день.

Виды ПО для онлайн-трейдинга

Разнообразный софт стал неотъемлемой частью эффективного онлайн-трейдинга. Программное обеспечение используют в создании торговых терминалов, тестеров и шаблонов стратегий, роботов-советников.

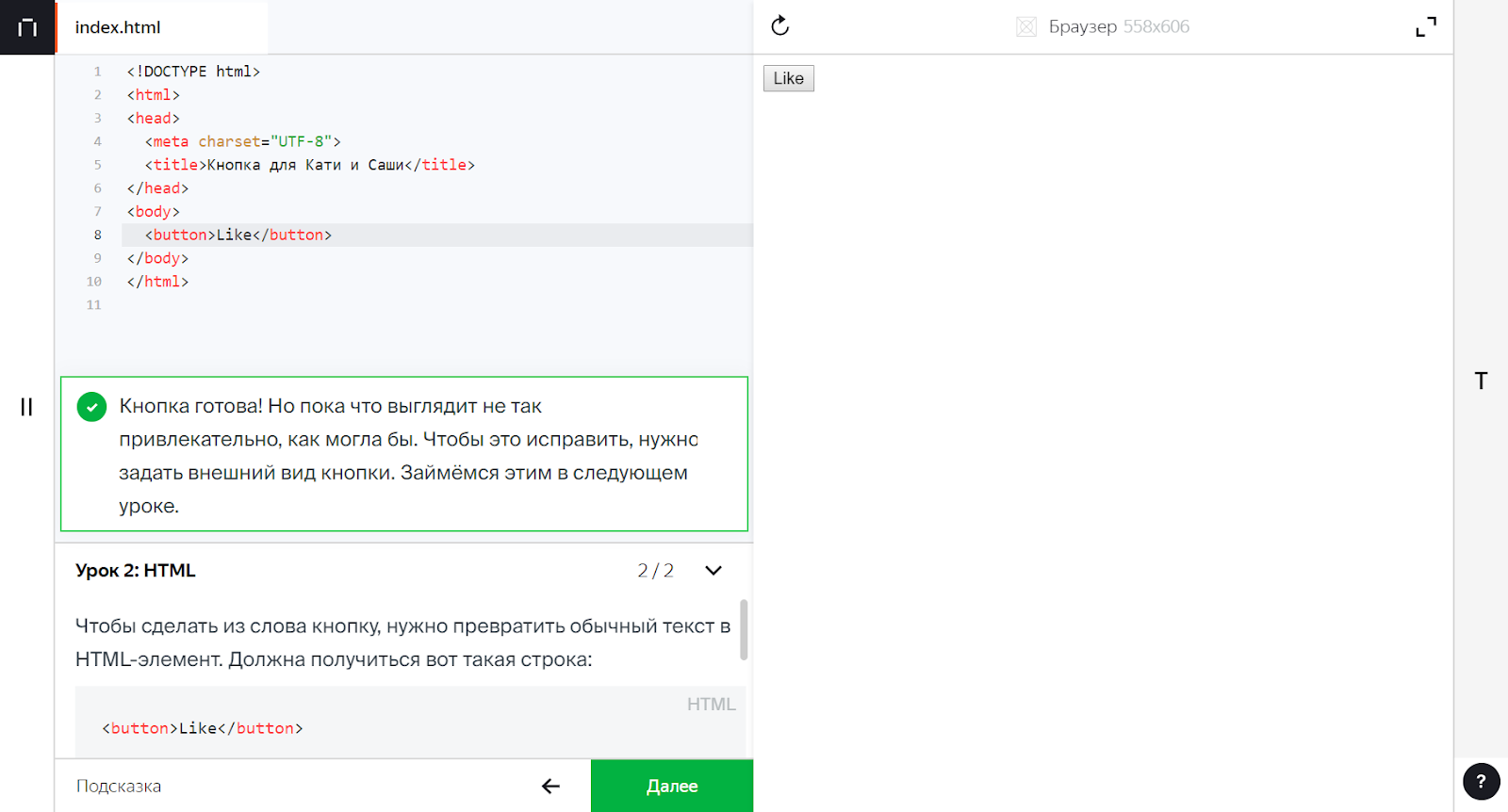

ПО для новичков

Начинающие трейдеры в силу недостатка знаний и опыта предпочитают максимально использовать автоматизированные системы. В арсенале их методов торговли преобладают роботы-советники, готовые шаблоны стратегий и программы для получения торговых сигналов, а в качестве торговой платформы — популярная МетаТрейдер 4.

Рис. Окно терминала МетаТрейдер 4

Процесс трейдинга помогают осваивать обучающие программы, которые снабжены функционалом с примерами сделок, терминологией, принципами работы бирж и др. ознакомительными материалами.

ПО для профессионалов

Программы для профессиональных трейдеров нацелены на глубокий анализ рынка с использованием методов фракталов, кластеров, квантов, объемов и др. АТС и тестеры стратегий используются как вспомогательные инструменты в подготовке индивидуальных торговых тактик.

Примером ПО для профи-трейдинга могут служить платформы ATAS (компания Order Flow Trading), SaxoTraderGo (брокер Saxo Bank) и торговые приводы, например, QScalp для ведения высокочастотной торговли в краткосрочных стратегиях.

Рис. Окно терминала SaxoTraderGo

ПО для автоматической торговли

Функции ПО для автоматического трейдинга включают:

- анализ рынка по условиям особенностей, используемой торговой стратегии;

- автоматическое открытие/закрытие сделок, с выставлением стоп-приказов по заданным условиям;

- управление рисками — ограничение количества и объема сделок при неблагоприятном движении цены.

Чтобы создать механическую торговую систему самостоятельно, можно воспользоваться специальным терминалом TSLab (лаборатория торговых систем), которая позволяет разрабатывать, тестировать и оптимизировать торговых роботов даже без знаний основ программирования.

Основные достоинства TSLab:

- интерфейс, позволяющий составлять скрипт готовыми блоками;

- русскоязычная техподдержка;

- возможность применять роботов на разных торговых терминалах;

- встроенный риск-модуль, страхующий от высоких рисков (сделки по неадекватным ценам, излишне большое количество открытых позиций по одному активу) и технических сбоев.

Следует понимать, что совершенного ПО для автоматического трейдинга не существует — рыночные условия постоянно меняются и требуют регулярной корректировки в алгоритмах, которые заложены в программу изначально.

Навыки, без которых не обойтись трейдеру

В государственных вузах не предусмотрены специальные программы для изучения трейдинга, и что это такое, будущим трейдерам приходится разбираться самостоятельно.

В данном виде деятельности существенно помогает юридическое или экономическое образование. Большинство трейдеров его не имеют, то есть эта профессия доступна каждому желающему, но достичь в ней успехов можно только с некоторыми знаниями и практикой.

Как вариант, предлагаем вам изучить этот курс — Курс молодого трейдера ⇒

Основные качества, способствующие достижению успеха в биржевой торговле:

- Усидчивость. Это основной критерий, необходимый для освоения профессии и дальнейшей эффективной торговли на фондовом и валютном рынках. Особенно начинающему трейдеру необходимо много времени провести за компьютером, чтобы понять, как работает рынок, и выработать собственную прибыльную стратегию и валютными парами.

- Самоконтроль. В этой профессии торопиться нельзя. Основная — это желание мгновенно начать много зарабатывать. В результате они быстро теряют свой первый депозит и уходят с рынка, разочаровавшись в этом бизнесе. Все принимаемые решения должны быть тщательно взвешенными, эмоции здесь недопустимы.

- Четкое понимание поставленной цели. Большинство новичков, поверхностно ознакомившись с правилами работы на бирже и пополнив счет на 100 долларов, предполагают, что завтра они уже должны стать миллионерами. Это ошибочное мнение. Опытный трейдер сначала тщательно изучает рынок, проводит анализ, учитывает риски и ставит перед собой цель.

- Терпение. Для того чтобы начать получать стабильную прибыль от биржевой торговли, необходимо пройти достаточно длинный путь. Есть примеры быстрого подъема депозитов, но это единичные случаи. Чтобы узнать про трейдинг все, что необходимо для эффективной торговли, может понадобиться не один год обучения и практики.

Для лучшего понимания этой профессии необходимы хотя бы неглубокие знания математики и экономики. Рекомендуется разобраться, как функционирует мировая финансовая система, какие факторы оказывают влияние на стоимость ценных бумаг и валют.

Курсы Александра Шевелева

Описание. Александр Шевелев торгует на фондовой бирже более 7 лет, свой торговый опыт и основные стратегии он обобщил в нескольких курсах:

- Трейдер-Ас. Программа включает 34 урока, общий объем текстовых и видеоматериалов – 877 Мб. Это немного, никакой воды в курсе нет. На изучение теории, по словам автора, у вас уйдет ровно 3 часа и 25 минут. Бонусом к материалу вы получаете систему алертов – звуковых оповещений для торговли, набор инструментов для прокачки торговых навыков, интеллект-карты для дальнейшего совершенствования в торговле. Стоимость – 5 000 руб.

- Эффективный старт начинающего трейдера. Полностью бесплатный материал. Александр рассказывает о правилах выбора торговых инструментов, о базовых принципах анализа рынка и определения ценового движения, о построении торговой стратегии с учетом текущей рыночной ситуации, психологии трейдинга и пр.

- Арсенал успешного трейдера. В рамках этой программы Александр Шевелев учит понимать рыночные движения, конструировать свои собственные стратегии, а не доверять слепо торговым индикаторам. После освоения курса вы поймете, как легко ориентироваться во всех финансовых новостях, тестировать торговые стратегии, правильно распределять капитал. Сейчас курс продается по акционной сцене, стоит не 5 000 руб., а всего лишь 1 800.

- Эксперт рынка. Еще один курс, направленный на углубленный анализ рыночных движений, новостей и других источников информации. Курс базируется на принципе “торгуй по тренду”, но включает обзор огромного количества нюансов и подводных камней трендовой торговли. Подходит для трейдеров, которые спекулируют ценными бумагами и фьючерсами, для Форекса лучше поискать другой материал. Стоимость – 5 000 руб.

- Психология трейдинга. По этой теме написано огромное количество книг и все равно тысячи трейдеров продолжают игнорировать психологию. Александр объяснит вам, как неуклонно следовать торговой стратегии, как рассчитать максимально допустимый объем средств, который можно вложить в одну сделку, как вовремя закрыть доходную или убыточную позицию. Курс дешевый, стоит всего лишь 900 руб. Не пренебрегайте.

Стоимость: от 900 руб. за платные курсы.

Узнать подробнее и начать учиться

Свинг трейдинг

Свинг трейдинг предполагает торговлю с временным горизонтом от одного дня до нескольких недель. Свинг-трейдеры обычно торгуют H4 и D1 таймфреймах, но также могут использовать и часовые таймфреймы. Свинг-трейдеры выбирают лучшие стратегии трейдинга среди разных стилей торговли, когда дело доходит до частоты торгов и транзакционных издержек.

Для этих трейдеров характерно открывать 8-12 позиций в месяц, что может означать 100-150 сделок в год. С этой точки зрения, это отличный стиль торговли для начинающих трейдеров из-за большого количества возможностей, доступных для оттачивания своих навыков на рынке.

Свинг трейдинг – это стиль, который фокусируется на том, чтобы занять позицию в значительном движении рынка. Это предполагает проведение сделки в течение нескольких дней или недель, чтобы воспользоваться краткосрочными и среднесрочными изменениями цены.

Основная цель свинг трейдинга заключается в том, чтобы определить тренд и затем извлечь выгоду из пиков и падений, которые обеспечивают точки входа. Свинг-трейдер будет использовать технический анализ для определения ключевых точек для входа в рынок. Они ищут два типа движения рынка: «максимум колебания», когда цена движется вверх, и «минимум колебания», когда рыночная цена снижается.

Минимум колебания указывает на возможность купить длинную позицию или продать короткую позицию, а максимум колебания – это возможность продать длинную позицию или открыть короткую позицию. Свинг-трейдеры часто ищут рынки с высокой степенью волатильности, поскольку именно на этих рынках колебания наиболее вероятны.

Для торговли на колебаниях нет определенного периода времени удержания позиции, поскольку все зависит от того, как долго длится каждый тренд. Это может быть всего час или неделя. Свинг-сделки будут закрыты только тогда, когда будет достигнута цель взятия прибыли или позиция будет закрыта по стоп-лоссу. Это предпочтительный метод для трейдеров, которые не хотят тратить весь день на мониторинг рынка, но хотят получать прибыль с долгосрочых позиций.

Стоимость торговли в виде спредов и комиссий также значительно снижается в свинг трейдинге. Более низкая частота торгов по сравнению с дневной торговлей и скальпингом в сочетании с большими тейк-профитами делает свинг-торговлю одним из наиболее привлекательных стилей торговли для профессионалов.

Другое важное преимущество методов торговли на колебаниях заключается в том, что многие технические паттерны, которые формируются на этих относительно более высоких таймфреймах, гораздо более точны и надежны. Например, уровень поддержки, сформированный на H4, гораздо более важен, чем уровень поддержки, сформированный на 15-минутном графике

Также фигура голова и плечи, которая появилась на H4, более надежна, чем та же фигура на M5.

На рынке существует множество торговых стратегий, которые можно использовать в свинг трейдинге. Вы можете торговать на разворот рынка, использовать технические индикаторы вроде полос Боллинджера или моментум. Использовать уровни поддержки и сопротивления, торговать по тренду или в консолидациях. Выбор лучшего торгового метода будет зависеть от вашей индивидуальности и персональных предпочтений в трейдинге.

Как использовать свинг трейдинг в своей торговле?

Переключитесь на дневные графики

Они предлагают более полную рыночную картину и обеспечивают самые надежные сигналы прайс экшен.

В своем анализе рынка я провожу большую часть своего времени на дневных графиках. Можно использовать и 4-часовые графики для свинг трейдинга, но я обнаружил, что дневной график работает лучше всего. Как только вы сможеть стать прибыльным свинг-трейдером на дневных таймфреймах, вы можете смело переходить и к 4-часовым.

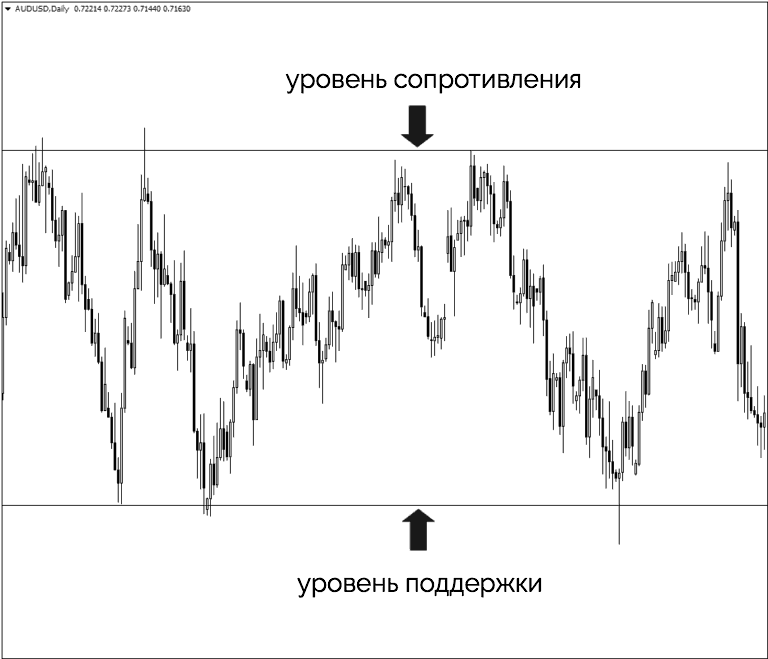

Найдите ключевые уровни поддержки и сопротивления

Они обеспечат основу для вашей торговли. Очень важным является проведение как можно более точных уровней. Если вы не можете полагаться на свои уровни поддержки и сопротивления, вы не будете уверены в надежности своей торговли.

Давайте определим два типа уровней.

Горизонтальные уровни – это самые базовые уровни, которые вы должны видеть на своих графиках. Они обеспечивают основу для торговли на колебаниях рынка и предлагают одни из лучших целевых областей для фиксации прибыли.

Линии тренда не только предлагают вам способ идентифицировать свои точки входа по тренду, но они также могут использоваться для определения разворотов рынка еще до того, как они произойдут.

Разберитесь в текущей рыночной ситуации.

Существуют три состояния рынка:

- Восходящий тренд: цена делает более высокие максимумы и более высокие минимумы.

- Нисходящий тренд: цена делает более низкие максимумы и более низкие минимумы.

- Консолидация: боковое движение цены.

Если на рынке восходящий тренд, мы рассматриваем сделки на покупку

Обратите внимание, что каждая точка колебания цены выше, чем предыдущая

Если на рынке нисходящий тренд, мы рассматриваем сделки на продажу.

Когда рынок находится в консолидации, и цена движется в диапазоне, торгуем от уровней поддержки и сопротивления.

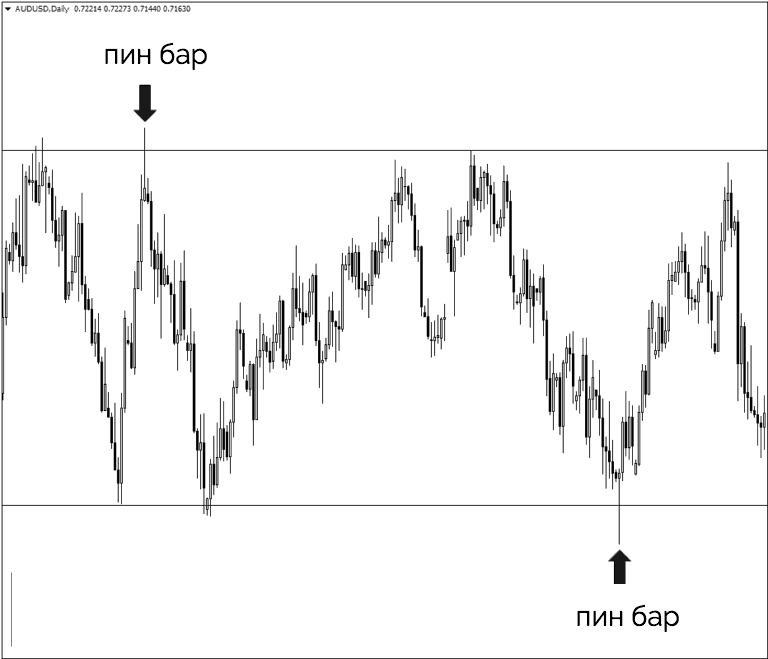

Иногда в консолидациях могут происходить одни из лучших сделок. В основном это связано с тем, что уровни поддержки и сопротивления обеспечивают самые надежные точки для сигналов прайс экшен. Только посмотрите на эти два пин бара на графике ниже.

Ожидаем появления паттернов прайс экшен

Здесь большое значение имеет качественный сигнал. Если вы не видите на графике хорошего сигнала, лучше будет воздержаться от входа в рынок. Поэтому никогда специально не занимайтесь поисками подходящего торгового сетапа. Если вы сразу не заметили на графике никакого паттерна, значит его там нет.

На графике ниже отличный пример бычьего пин бара, который возник на ключевом уровне поддержке во время восходящего тренда.

С другой стороны, если рынок находится в нисходящем тренде, мы ожидаем появления сигналов на продажу от уровня сопротивления.

При поиске торговых настроек обязательно тщательно просматривайте свои графики и если вы ничего не найдете, это нормально. Большинство трейдеров чувствуют, что им нужно находить торговые настройки каждый раз, когда они садятся перед своим компьютером. Однако это не так.