Что такое вексель: основные виды и характеристики, сферы применения и правила оформления

Содержание:

- Процедура опротестования

- Договор купли-продажи векселя.

- Что такое вексель

- Вексельные расчеты

- Функции векселя

- Структура документа

- Разновидности векселей

- Что такое вексель и откуда он взялся

- Преимущества и недостатки

- Типы векселей

- Бухучет расчетов векселями у векселедержателя

- Тратта: характерные черты и особенности

- Что такое вексель и зачем он нужен

- Где применяют векселя

- Виды векселей

- Как правильно оформить вексель

Процедура опротестования

Прежде чем совершить нотариальное действие, специалист обязан проверить бумагу, отследив соблюдение формальностей, убедиться собственнолично, что этот документ – действительно вексель, содержащий все требуемые реквизиты.

«Простой вексель» или «Переводной вексель»

Вексельное законодательство допускает составление векселя исключительно в письменной форме, и нотариус принимает только оригиналы документов. Кроме того, должностное лицо обязательно изучает правомочность держателя (или его поверенного), удостоверяется в том, что место, где предъявляется вексель, соответствует месту совершения протеста.

Существенную роль играют также сроки, когда предъявили вексель. Период совершения протеста определяет юрист, руководствуясь Положениями о переводном и простом векселе. Протест в неакцепте происходит в срок, прописанный в ст. 21-24 Положения.

Если протест векселя осуществлен в неакцепте, он не нуждается в предъявлении к оплате, и протест относительно него не совершается.

Вексельный протест в недатировании отметки периодом по предъявлении и в конкретное время от предъявления должен быть осуществлен в любое время по требованию держателя, однако не позже года с момента, когда документ был составлен.

Протест в неплатеже векселя сроком на конкретный день или в определенный период с составления, и в конкретное время от его предъявления протест должен совершаться одним из двух рабочих дней, которые следуют за днем, когда вексельную задолженность должны были погасить.

Если вексель составлен грамотно, нотариус отправляет плательщику требование осуществить предписанное обязательство. Если адресат не выполнит указанное, нотариус проводит протест и выписывает обратившемуся векселедержателю акт, обозначая местом протеста контору. С этим актом вы можете отправляться в суд.

Предположим, должник все же согласится удовлетворить нотариальные требования. Тогда вексель будет возвращен кредитору без протеста. При выполнении требования на векселе ставится отметка того, что платеж получен.

Процедура опротестования

Договор купли-продажи векселя.

Вексель часто подкрепляется договором. Составление договора не обязательно. Законодательство сего не требует. Бумага будет иметь силу и без него. Однако судебная практика говорит о том, что договор имеет значение и может повлиять на судебное решение в спорных случаях.

При этом следует понимать, что многократно проданная бумага не может быть опротестована на основании договора, т.е. стоящие на ней подписи (индоссамент) имеют юридическую силу независимо от договора. Таким образом, если векселеполучателем была произведена оплата векселем, то она не может быть отменена на основании отсутствия договора или признания его недействительным.

Как правило, бумага выдается в обеспечение какой-либо сделки, т.е. имеет товарное покрытие. Бумагу, не имеющую покрытия и основанную лишь на договоре купли-продажи, именуют бронзовым векселем.

При определенных обстоятельствах его могут признать недействительным. А вот договор купли-продажи, составленный дополнительно к товарной сделке, будет хорошим инструментом.

С его помощью можно отрегулировать ряд аспектов, не отраженных в самой бумаге, а также защититься от недобросовестного партнера, который может отказаться от обязательств. Доказать силу векселя, подкрепленного договором, будет много проще.

Что такое вексель

Если немного полистать финансовые энциклопедии, можно узнать, что исторические корни ценной бумаги упираются в средние века в Италии, а перевод термина с итальянского, французского, немецкого и даже английского означает «обмен».

Привычную сегодня свою роль средство платежа получило в конце XVI века, где был выдан первый Вексельный устав, который четко регламентировал правила использования документа. 170 лет назад в Германии документ из средства платежа официально стал долговой ценной бумагой.

Много синонимов дополнялись формулировкой «доходная бумага». В период правления Петра I деньги из казны перевозились в виде векселей, чтобы снизить риск нападения разбойников на ценный груз.

Вексельные расчеты

Прежде всего, если вы пользуетесь услугами банка, то за инкассирование финансовое учреждение потребует определенную комиссию, как правило, от 1 до 3% от заявленной суммы. Домицилиат, в нашем случае банк, выполняет платежные поручения своего клиента. Как правило, тогда в самом векселе указывается, что будет происходить платеж именно в банке.

Постсоветское пространство практически не использует выплату по векселям через банковские отделения. Как и многие мои коллеги, я считаю, что гораздо популярней соло-векселя, которые оплачиваются теми же юридическими и физическими лицами, которые их выписали.

Как наращивают капитал все участники рынка

Рано или поздно банк принимает решение провести эмиссию — выпустить одноразовую партию векселей для реализации с целью дальнейшего выкупа у клиентов. Подобная практика хороша для финансовой организации — помогает оперативно привлечь большой объем денежных средств. Используют в странах с высокой оперативностью операций и достаточно неустоявшимся законодательным полем фьючерс на казначейский вексель, что предусматривает выход на рынок вновь эмитированного векселя, разумеется, с дисконтной процентной ставкой.

Вспомните былые 90-е; многие именно на такой схеме хотели «сколотить» миллионы, но, к глубокому сожалению, как правило, только приобрели нервные расстройства. Сегодня ситуация вышла в белое поле и стала намного оптимистичней.

Рассматривая финансовые инструменты, которые в приоритете работы венчурных фондов, остановлюсь на векселях или закладных документах. Средний показатель их доли в чистых активах таких организаций — не менее 30%.

На сегодня правила расчета по векселям строго регламентируются такими документами:

- Конвенция ООН о международных простых и переводных векселях;

- ФЗ «О переводном и простом векселе»;

- Ряд нормативных положений и постановлений Правительства РФ.

Функции векселя

Вексель является важнейшим финансовым инструментом, выполняющим определенные функции:

Вексель в первую очередь является средством для получения кредита. С помощью векселя можно оплатить приобретенный товар или услуги, вернуть полученную ссуду, предоставить кредит. Для кредиторов являются привлекательными формальная и материальная строгость векселя, его легкая передаваемость и быстрота взыскания долгов.

Еще одна функция векселя – возможность его использования в качестве обеспечения сделок. Иными словами, держатель векселя имеет право получить деньги по векселю ранее установленного в нем срока двумя путями: посредством учета векселя в банке или путем получения кредита под залог имеющейся у него ценной бумаги.

Вексель служит инструментом денежных расчетов. Кроме того, он способен ускорять расчеты, поскольку до момента оплаты вексель проходит нескольких держателей, гасит их обязательства и тем самым уменьшает потребность в реальных деньгах.

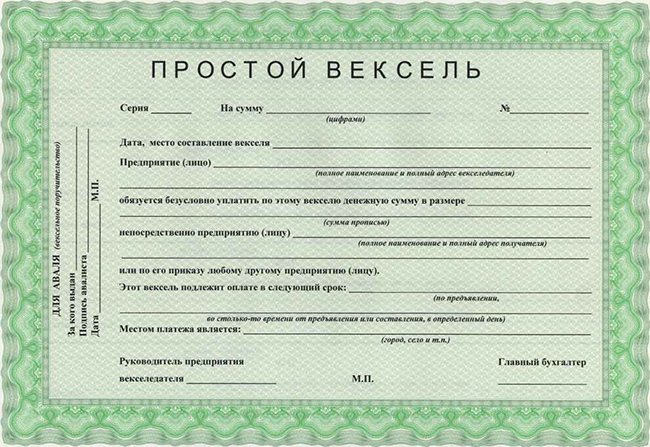

Структура документа

Бланк простого векселя является гарантом имущественных прав лица, которому он принадлежит (ст. 815 ГК РФ). Форма представляет собой структурированный список, характеризующий долговое обязательство. Говоря простым языком, на листке бумаги прописывается, сколько один участник сделки взял взаймы у другого. Возможность погашения и исполнения имущественного обязательства появляется только при предъявлении держателем оригинала векселя.

Вексель имеет определенную структуру, которой следует придерживаться при составлении документа

Бланк простого векселя можно купить в специализированных компаниях, банке, типографии. Бумажный формуляр должен содержать особенные элементы защиты, чтобы минимизировать риски фальсификации. Перечислим базовые реквизиты, содержание которых является обязательным для образца векселя:

- Наименование формуляра (фраза или слово прописываются на национальном языке составителя).

- Серия и номер бланка в регистрационной описи.

- Величина денежного обязательства цифрами.

- Адрес составления формуляра.

- Наименование исполнителя, принимающего обязанность перечислить деньги в назначенный срок.

- Расшифровка суммы задолженности прописью с указанием величины процентного вознаграждения.

- Имя предъявителя, для кого выписывается настоящий документ (ссылка на вероятность представительства).

- Срок исполнения вексельного обязательства при предъявлении.

- Место, где планируется погашение задолженности (детализация до квартиры, домофона, помещения или ссылка на регион, местность пребывания).

- Подписи уполномоченных представителей составителя (гражданина, руководителя, главного бухгалтера для предприятий).

- Печать для организаций.

На левой границе допускается пропечатывание полей для заполнения аваля. Достаточно трех стандартных строк:

- Адресат поручительства.

- Личная подпись авалиста с расшифровкой.

- Печать и дата внесения надписи.

Можно скачать готовый образец векселя

Образец стандартного переводного векселя не имеет существенных отличий от вышеописанной формы. Этот документ дополняется строками о местонахождении векселедателя. На правом поле бумаги вносятся строки для проставления акцепта, согласия на обработку платежа. Исполнитель проставляет сумму, подлежащую оплате, и дату погашения долговой расписки. Обязательство заверяется подписью акцептанта, разрешено указание важных примечаний. Для исключения ошибок можно в качестве примера заполнения простого векселя, эмитированного юридическим лицом.

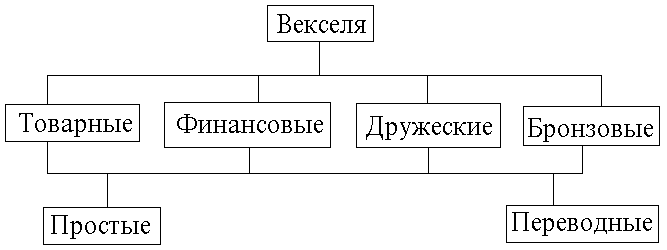

Разновидности векселей

Кроме классификации векселей по видам дополнительно они могут быть разделены по формам:

-

Коммерческие (товарные) — документы, предназначенные для обеспечения сделок продавцов и покупателей.

-

Финансовые — позволяют предприятиям получать ссуды и кредиты от других предприятий.

-

Бланковые — документы для торговых сделок, когда цена на товар или услуги еще не установлена или может измениться. В этом случае покупатель, полностью доверяя продавцу, заверяет своей подписью незаполненный бланк, который будет заполнен позже последним.

-

Дружеские — векселя, которые выдаются только тем, кто заслуживает безусловного доверия.

-

Бронзовые — документы без реального обеспечения, выписанные на вымышленные лица или предприятия. Такие векселя нередко используются просто для банковского учета или искусственного увеличения долгов у банкрота.

-

Обеспечительные — векселя, выдаваемые для обеспечения ссуды или кредита заведомо ненадежного заемщика. Такой документ обычно хранится на депонированном счету у должника и не предназначен для оборота. По осуществлении расчета по кредиту вексель погашается.

-

Ректа-вексель (именной) — ценная бумага, у которой векселедатель отнял его основное свойство: передачу другому лицу.

Что такое вексель и откуда он взялся

Вексель — подписанная бумага из разряда долговых. Она обозначает право того, кто является держателем векселя, спустя время потребовать сумму долга у человека, который этот вексель выдал. Причём и время, по прошествии которого появляется право, и сумма, и даже место требования оговаривается заранее.

Но это не кредитный договор. Это не расписка. Вексель обозначает, что есть долг выписывающего вексель перед получающим вексель. Место, которое в нём прописывается — обычно банк, где открыт расчётный счёт выдающего эту бумагу. И когда истекает оговорённый срок, получающий право по векселю может прийти в этот банк и запросить определённую ранее сумму

Важно, что нет необходимости присутствовать при этом самому выдающему вексель. Банк будет сам выплачивать с обозначенного счёта долг

Главное, чтобы были все нужные документы и данные.

Само понятие векселя используется уже на протяжении нескольких веков. Пришло оно из Европы. И уже с того самого времени вексель как долговая бумага расценивался выше остальных вариантов, типа долговой расписки. По векселям происходило кредитование населения, уплата личных долгов, оплата товарных наименований и услуг. Причём когда мы говорим про серьёзное отношение к векселю, действительно имеется ввиду полная серьёзность. И если у того, кто должен был выплачивать не находилось средств в обозначенное время, то фактически доходило до продажи его имущества. Всё, чтобы исполнить вексельное обязательство.

Но, как и у любой ценной или долговой бумаги, у векселя свои особенности применения, на которые нельзя обращать меньше внимания, чем на само понятие.

Преимущества и недостатки

Вексель – это документ, в котором есть следующее:

- Его название, то есть «вексель».

- Присутствует такое выражение «обязуюсь безусловно оплатить».

- Есть обозначение места и срок данного платежа.

Преимущества использования векселей:

- деньги становятся не главной вашей заботой;

- возможность отсрочить платеж;

- строгая поручительство платежа;

- средства будут получены в любом случае

Проблемы использования векселей:

- нужны специальные знания с вексельным обращение;

- в законодательстве не существует процедуры довольно быстрого взыскания вексельных средств;

- их использования строго.

Типы векселей

Вовсе не надо быть дипломированным финансистом, чтобы разобраться в тонкостях и принципиальных различиях этих ценных бумаг. Все просто -различаются они между собой способом взыскания. Вместе с этим большим удивлением может стать тот факт, что официально признается и дружеский вексель. Хоть он и имеет в основе реальную операцию и подписывают документы близкие люди, доверяющие друг другу, получить по нему выплату все же возможно. Представьте, руководитель фирмы выдал всем своим сотрудникам вексель на одинаковую сумму, который заканчивается в один и тот же срок. Ситуация слегка напоминает сюжет фантастического фильма, но вполне может иметь место. Вместе с этим чаще встречаются ордерные, именные и на предъявителя.

Именные

Указывается имя конкретного лица, которое имеет право потребовать долг. Таким документом «пользовались» (думаю, что сегодня тоже не брезгуют возможностью) неудачные картежники, проигрывая все в блэк-джек или преферанс. Ректа-документ оформляется быстро, содержит все нюансы о кредиторе, указывает, когда можно требовать долг, а также может содержать и дополнительный пункт о процентах. Кстати, иногда проводится цессия — операция по смене владельца.

Ордерные

Ордерный вексель указывает не получателя долга, а самого должника. Как правило, такой способ используется в случае длительного обихода документа. Такие бумаги смело можно передавать по индоссаменту, то есть менять фактического держателя. Этот подход (что вполне разумно) предусматривает одинаковую, я бы даже сказала солидарную ответственность. Встретить в обиходе подобные документы сложно, что, прежде всего, продиктовано финансовой нестабильностью и высоким чувством недоверия.

На предъявителя

Разгадывая кроссворды, мы часто встречаем вопрос: «Вексель на предъявителя». Подходящее слово — ависта. Этот документ для денежных расчетов, подразумевающий оплату долга на имя человека, который непосредственно предъявляет документ, а не на то имя, которое указано в тексте ценной бумаги.

Преимущества векселя на предъявителя:

- Сокращение времени получения долга;

- Упрощение юридических процедур, особенно в случае смерти кредитора или вступления в права собственности его наследника.

И, разумеется, достаточно часто, благодаря литературе и некоторым художественным фильмам описывается понятие «бронзового векселя». Означает оно, что документ не несет под собой никакой материальной основы, что получение долга фактически нереальное.

Бухучет расчетов векселями у векселедержателя

Если бизнесмен получил вексель от своего покупателя, как гарантию оплаты, то он должен открыть на счете 62 «Расчеты с покупателями и заказчиками» отдельный субсчет 62.В по векселям:

ДТ 62.В – КТ 62.1 — получен вексель от покупателя

Одновременно полученный вексель нужно учесть по номиналу на забалансовом счете 008 «Обеспечения обязательств и платежей полученные».

Если вексель получен на сумму, превышающую стоимость поставки, то разницу нужно отнести на прочие доходы поставщика:

ДТ 62.1 — КТ 91.1

Если получен процентный вексель, то по мере начисления процентов они будут увеличивать задолженность покупателя по векселю и доход поставщика:

ДТ 62.В — КТ 91.1

Когда покупатель оплатит долг по векселю у поставщика будет проводка:

ДТ 51 — КТ 62.В

Одновременно поставщик должен списать вексель со счета 008.

Тратта: характерные черты и особенности

Итак, тратта – распоряжение от кредитора заемщику уплатить долг третьему лицу или тому, кто предъявит вексель. Отличительная черта переводного векселя – строго установленная на законодательном уровне форма документа. Он находит широкое применение в международных сделках, крупных торговых операциях.

Векселедатель-кредитор именуется также трассантом. Плательщика, заемщика называют трассатом. Получателя средств по векселю – ремитентом. В широком смысле получателем может выступать и сам векселедатель.

Чтобы быть признанным как подлинный, переводной вексель должен иметь ряд реквизитов:

- Наименование бумаги «вексель». В случае международных расчетов наименование должно быть отображено на том же языке, что и текст самого документа.

- Предложение об уплате определенной суммы, выраженное в простой, ничем не обусловленной форме.

- Наименование плательщика по векселю.

- Срок уплаты средств.

- Место осуществления платежа.

- Наименование получателя средств.

- Наименование лица, распорядившегося совершить платеж.

- Место составления векселя.

- Дата, когда он был составлен.

- Подпись лица, выписавшего вексель.

Отсутствие хотя бы одного из указанных реквизитов обращает вексель в долговую расписку. Долговая расписка не принадлежит к сфере вексельного права.

Если плательщик согласен рассчитаться по долгу без условий, говорят об акцепте векселя. В случае отказа от акцепта применяется процедура «протест по векселю». Это нотариально заверенное невыполнение обязательств в рамках вексельного права одной из сторон. «Протест» может иметь место, если плательщик считает, что его правам и интересам был нанесен ущерб.

Несмотря на строгое требование о наличии всех без исключения реквизитов переводного векселя, для признания его законным существует ряд особенностей:

- Срок выплаты не указан – выплата производится в момент предъявления.

- Место выплаты не указано – им считается адрес плательщика.

- Место составления не указано – им считается адрес кредитора-векселедателя.

Если часть подписей на векселе – подделка либо он подписан лицами, не имеющими на то права, ответственность несут лица, чьи подписи признаны законными.

Может возникнуть ситуация, при которой частное лицо, не имеющее права подписи, заверит ею вексель от имени компании, а отвечать по нему будет лично. Ведь его подпись как физлица признается вполне законной.

Что такое вексель и зачем он нужен

Этот долговой документ оплачивается в конце срока действия. Такой бумагой человек может расплатиться за товары или передать ее другому.

Часто векселя используют при взаимном расчете между дочерними компаниями одного холдинга, чтобы не пересылать деньги между своими компаниями и не платить при этом налоги. Если предприятие не может расплатиться с поставщиками или сотрудниками (например, когда счета под арестом), оно может написать долговую расписку, чтобы продолжить работу.

Есть 4 варианта сроков оплаты:

- к конкретной дате;

- ко времени от составления;

- когда предъявлен;

- ко времени от предъявления.

Если время возврата привязывается к дате предъявления, выпущенный финансовый документ при эмиссии продают по номиналу, но указывают в нем проценты, которые начисляются до срока возврата. В остальных случаях при выпуске подобная расписка стоит дешевле номинала, который определяется суммой процентов.

Где применяют векселя

По сути, вексель — это письменное подтверждение долга. На него никак не влияют обстоятельства, при которых он выписывается и характеристики сделки. Если нужно указать дополнительный условия — например, продажа товара, предоставление кредита и так далее, то между сторонами заключается дополнительный договор.

В основном вексельные бумаги применяются в:

- В кредитовании. В качестве кредитора или заёмщика может действовать любое лицо. Это могут быть частник, кредитная организация, любое юрлицо — все кроме государства! Как мы говорили вначале статьи, органы власти не вправе выписывать такие бумаги. Причём, как и раньше, кредит по векселю будет расцениваться как более надёжный для того, кто его выдаёт. Собственно по векселям погашают и свои долги, и продают долги другим лицам.

- Предпринимательство. В основном, продавцы, таким образом, дают возможность клиенту отсрочить платёж. Стандартно такие сделки идут без процентов.

- Привлечение капитала. В основном этим занимаются банковские организации. Но, в отличие от первого варианта, речь не идёт о кредитовании. Потому что в этом случае, вексельные обязательства схожи с банковскими вкладами. Помимо банков таким способом увеличивать оборот могут и крупные компании и инвесторы.

- Денежная сфера. Иными словами, иногда векселя выступают заменой деньгам. Эти бумаги используют для того, чтобы оплатить задолженность. А сделать это можно почти перед любым лицом. В первую очередь речь о нишах бизнеса. В обиходе простых граждан вы вряд ли встретите вексели.

Виды векселей

Экономическое развитие мира, появление национальных валют, создание кредитной системы — все это спровоцировало появление документа. Различные классификации ценных бумаг имеют свои особенности. Если же говорить о том, что чаще всего встречалось и встречается в обиходе, так это простой вексель, который фактически преобразовал долговую расписку. Сегодня ценный документ не такой популярный, как облигация или акция, но почему? Ответ на этот вопрос ищут финансисты и банкиры.

Так, в зависимости от процедуры уплаты долга документ представляется в разных видах.

Простой вексель

Первый (соло-вариант) предусматривает, что автор документа будет выплачивать за ним долговые обязательства, как завтра, так и через год

Уточню, что, оформляя такой документ, кредитор может даже потребовать указать место встречи для передачи долга, но как правильно, это слишком хлопотно и поэтому никто из сторон даже не обращает на это внимание

Переводной вексель

Переводный подразумевает, что выплату совершит кто-то — третье лицо, которое имеет долговые обязательства перед эмитентом этого документа. Важная деталь — необходимо письменное подтверждение третьего лица оплатить долг по такой формуле. В тексте всегда уточняется: полную ли частичную сумму будет «гасить» тот самый человек, а также когда и где именно должна произойти эта операция. За счет того, что мировая микроэкономика постоянно развивалась, Вексельный закон, объединивший 25 стран-участниц, принятый практически 90 лет назад, впервые описал документ и его тонкости.

Отличие простого векселя от переводного

Основная разница — непосредственно в переводе долга на другого человека. И опять вспоминаются итальянские корни векселя, ведь переводной вид часто называется «траттой». Главное, чтобы трассант оказался порядочным человеком, что, к сожалению, бывает не так часто. Кстати, различия кроются и в грамматике: текст в переводном виде составляется по типу: «Прошу уплатить того или другого», а вот в простом — «Гражданин N обязуется оплатить такую-то сумму». Юридические последствия от отказа уплатить по векселю одинаковые для всех сторон.

Как правильно оформить вексель

Хотите, чтобы документ оставаться правомерным и выполнял возложенные обязательства, составляйте его соответствующим образом. Базовые рекомендации помогут упростить получение денег в дальнейшем и обезопасят две стороны от возможных проблем. Среди них выделяют такие:

- Как правило, заголовок содержит слово «вексель», не отказываются от него и в самом тексте.

- Отсутствие каких-либо строгих условий, поскольку документ простой и ничем не обусловленный.

- Дубляж цифрового значения суммы прописью. Если показатели разные — ориентируются на прописной вариант.

Определяем дату выплат

В документе должны быть указана конкретный день, месяц и год, либо же уточнено, что выплата производится по предъявлению. Часто стороны договариваются прописать момент «не ранее определенного числа». Если же нет четкой установки по дате — за финальную точку расчета принимается 1 год с момента оформления.

Важные юридические тонкости:

- Указать место расчета, как правило, банковская организация;

- Детальная информация о векселедателе;

- Печать организации, подпись директора и главного бухгалтера, если эмитент — юридическое лицо.

Уточню, что в последнее время вовсе отказываются от украшений листа — рамок и вензелей, чтобы не закрыть важную часть самого текста

Господа, внимание к сути, а не к оформлению!. Рассмотрев основные виды и типы документа, предложив несколько основных способов расчета по векселям, можно ожидать рост суммы дивидендов

Обращая внимание на детали составления, на правильность указания суммы и дату погашения, вы максимально защитите себя от неприятных финансовых ситуаций. Параллельно можно делать ставку и на пассивный доход, который детально описан статье блога «Банковские вклады, как инструмент инвестиций»

Рассмотрев основные виды и типы документа, предложив несколько основных способов расчета по векселям, можно ожидать рост суммы дивидендов

Обращая внимание на детали составления, на правильность указания суммы и дату погашения, вы максимально защитите себя от неприятных финансовых ситуаций. Параллельно можно делать ставку и на пассивный доход, который детально описан статье блога «Банковские вклады, как инструмент инвестиций»

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.